扫码打开虎嗅APP

出品丨虎嗅医疗组

作者丨李打铁

题图丨视觉中国

近日,医疗大数据公司零氪科技向美国证券交易委员会(SEC)递交了招股书,拟在纳斯达克全球精选市场挂牌,筹资1亿美元,交易代码“LDOC”。

作为国内较早布局医疗大数据的企业之一,零氪科技为医药、医疗产业各方提供大数据和AI整体解决方案,特别是在肿瘤和罕见病为代表的重大疾病领域。其主要业务包括药品真实世界研究、患者健康管理业务、患者招募业务等。

零氪科技一直受到资本追捧,它是国内医疗大数据和医疗AI领域的首个“独角兽”企业。自2014年成立以来,零氪科技已经完成了六轮融资。就在不久前(今年3月),零氪科技还获得来自阿里健康的战略投资。值得注意的是,淡马锡还是该公司第一大外部股东,持股11.7%。

随着近两年上交所(科创板)、港交所(主板)对未盈利生物科技公司的上市放开,涌现了该类企业的上市潮。但此次零氪科技选择赴美IPO,颇有些意外。

两年净亏损超9亿元,卖药撑起营收

零氪科技的招股书显示,它在2019年、2020年的营收分别为4.99亿元和9.42亿元,同比增长88%,净亏损为4.34亿元和4.89亿元。2021年一季度,该公司营收同比增长41%至2.23亿元,同期其净亏损也从一年前的6160万元扩大到1.354亿元。

在营收和亏损同时扩大的同时,根据其财报,零氪科技在研发上的投入大幅削减。2019年,零氪科技研发费用为1.807亿元,占比总成本支出36%;2020年,其研发费用为0.869亿元,占比总成本支出9.2%,同比下降近52%。

其实,从账面上的现金来看,零氪科技的后备“弹药”仍有余地。根据财报,零氪科技截至今年3月31日,账面上的现金超过8亿元。此番上市,从其募集资金的用途来看,接下来零氪科技重点要加强的是研发能力。

招股书显示,零氪科技拟将IPO募集资金:约45%用于加强研发能力及技术基础设施,并吸引更多肿瘤专家、数据科学家和其他经验丰富的专业人士加入;约15%用于扩大公司的患者护理中心网络和服务,以及其他资本支出;约25%资金用于进行潜在的策略性投资和收购;约15%将用于一般企业用途。

谁又支撑起了零氪科技的营收?药品和保健产品“当仁不让”。

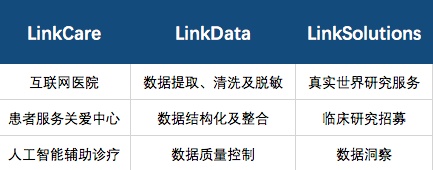

根据财报数据,该类产品的销售收入分别占公司2019年、2020年和2021年一季度总收入的75%、85.5%、80.2%。实际上,这部分服务隶属于零氪科技三大业务中Linkcare的互联网医院业务。根据招股书,零氪科技已构建了由数据驱动的精准医疗数字化基础设施平台:Linkcare、LinkData和LinkSolutions,并且它们相互支撑形成了一个服务闭环。

零氪科技三大业务(虎嗅制图,资料来自官网)

具体而言,Linkcare是针对危疾患者(肿瘤和罕见病)数字化持续护理平台,它从患者出发,提供包含互联网医院、患者服务关爱中心和AI辅助诊疗的服务;招股书显示,自2015年4月以来,零氪科技已经累计为350多万名患者提供了护理,截至2021年3月31日,零氪科技在全国范围内建立了34个患者护理中心,范围覆盖全国28个省份;

LinkData是基于人工智能的纵向医疗数据管理系统,相当于一个“AI大脑”,通过分析数据、构建预测模型,赋能LinkCare平台提供更加个性化的患者护理;

LinkSolutions是精准生命科学解决方案平台,主要面向医药研发企业、医院,基于LinkCare平台上患者和医生的参与,以及LinkData系统建立的多样化患者群体,该项业务支持真实世界研究(RWS)服务、临床试验招募和数据洞察等服务。其中, RWS是指基于真实世界证据(RWE)的研究,通过提供真实世界分析及证据解决方案。

从营收层面看,零氪科技2020年同比增长超88%,零氪科技2021年一季度营收同比增长41%。在增长的背后,付费患者数量以及患者付费的平均单价均的上涨是主因。

在LinkCare平台上,2019年和2020年付费患者数量分别为3.73万人和5.49万人,同比每位患者产生的收入在2019年和2020年分别为9500元和13900元;2021年一季度的付费患者数量从2020年同期的1.42万人增至2.01万人。

问题也随之而来,零氪科技扩大客户基础和增加现有客户收入上迎来挑战:个体患者客户是零氪科技最大的收入贡献者,他们对于药品、保健产品的需求也撑起了零氪科技的营收。

但患者的用药需求暗含波动性,比如药物的供应、定价、保险覆盖相关度发生变化都会产生影响。此外,从增速上已经不难看出(75%、85.5%、80.2%),该项业务的增长空间变得有限。

CRO/SMO业务成突破点?

仅占营收二三成的服务业务,这里主要指的是生命科学解决方案平台LinkSolutions,或许能撬起零氪科技新的增长动力。

实际上,该项服务类似于CRO(研发合同外包服务)/SMO(临床机构管理组织)的业务,它们分别代表新药申办者(企业)和临床研究机构的利益。如果对应到零氪科技LinkSolutions的业务上,其CRO则覆盖RWS和数据洞察服务,SMO业务主要涉及临床研究招募。

RWS是指针对预设的临床问题,在真实世界环境下收集与研究药物、医疗器械或技术在真实医疗环境/临床应用场景中产生的数据(即真实世界证据RWD),或分析这些数据衍生的汇总数据,获得药物的使用情况及潜在获益-风险的临床证据(RWE)的研究过程。

近年来,不论是医药企业还是政策监管,都愈发重视RWS。其中医药企业利用RWD来制定创新的战略,以加速研发进程、实现临床推广并减少成本。

国际医药巨头罗氏分别以21亿美元和24亿美元收购了基因组大数据公司Foundation和临床大数据公司Flatrion。2019年4月,辉瑞乳腺癌新药Ibrance基于真实世界数据,获批男性乳腺癌适应证。正是因为看到了发展潜力,同年,CDE(国家药监局药品审评中心)发布了《真实世界证据支持药物研发的基本考虑(征求意见稿)》。

而临床研究招募指的是临床试验的患者招募,一位从业人士曾把这个行业比喻为“信使”, 把在做的临床研究传递给有需要的医生,把符合条件的患者信息传递给合适的研究者。

根据弗若斯特沙利文的报告,零氪科技2020年RWS服务业务的收入在中国最高,市场份额超10%,活跃的企业客户数量为176家。

“零氪做RWS比较早,本质上是帮药企收集整理数据。”一位行业人士向虎嗅透露,零氪科技此前收购了一家口碑不错的临床研究招募公司,“只是没太用上它的大数据。”

而在临床试验招募服务上,零氪科技也算基本摆脱了疫情造成的影响,其相关业务收入在2021年一季度同比增长108.1%,从原来的1070万元增长到2220万元。

其招股书显示,2021年一季度,零氪科技服务的生命科学公司客户数量为169家。截至2021年3月31日,零氪科技LinkSolutions服务支持了超过310名的主要研究人员,覆盖了2017年至2021年3月31日期间中国申请临床试验的获批新肿瘤学适应症总数的约57%。

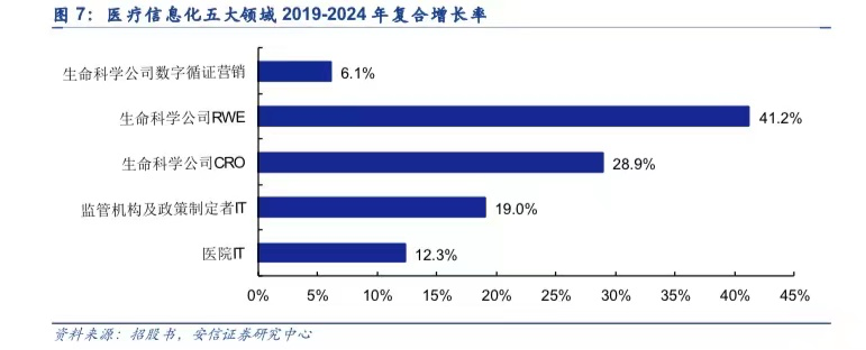

鉴于药企对这部分服务买单意愿强,其商业潜力巨大。安信证券在报告中计算过,生命科学公司的CRO服务市场规模预计到2024年增至1941亿元,复合年增长率为28.9%;生命科学公司的RWE投资市场规模预计增至176亿元,复合年增长率为41.2%。

图片来自安信证券研究中心

国内同赛道企业同样在紧抓CRO/SMO业务。思派健康在2017年就与信达生物达成合作,协助后者开展其抗PD-1抗体药物的临床试验服务。有业界人士透露,“这次合作至少为它带来1个亿的收入,现在思派健康在肿瘤SMO领域的市场占比最大,达到30%。”

另一家已经上市的医疗大数据企业医渡科技曾称,在一项眼科创新药物的二期临床实验中,通过其CRO服务缩短了客户60%的临床时间。

但不容忽视的是,不论是CRO还是SMO赛道,早就有深耕多年的老玩家把持,比如CRO领域的药明康德、泰格医药、康龙化成等,SMO领域的津石、普蕊斯、思默、昆拓(艾昆纬子公司)、思默(泰格医药子公司)等。如何形成自己的差异化优势,成为零氪科技、思派健康、医渡科技等企业要思考的问题。

参考资料:

安信证券,《从医渡科技赴港上市看医疗大数据解决方案行业潜力如何?》

零氪科技招股书