扫码打开虎嗅APP

来源:妙投APP

作者:张贝贝(妙投研究员)

头图:视觉中国

以下内容整理自妙投APP直播《大咖说——寻找医美行业的投资机会》,《大咖说》是妙投会员专享的线上直播,研究员老师就近期市场变化和行业趋势的热点话题进行专业化细致化分析。

在颜值经济的驱动下,医美行业成了热门赛道,需求表现强劲。在二级市场,医美概念股表现不凡,爱美客自20年9月份上市,股价涨超四倍,市值破千亿。

为什么医美行业越来越火爆?未来医美的哪些环节有更多投资机会?有哪些医美投资标值得关注?妙投研究员张贝贝为大家进行了一番梳理。

一、医美行业市场情况

医美就是通过医疗的手段来达到美容的目的。医美项目分为手术类项目和非手术类项目(轻医美),手术类医美项目包括隆鼻术、面部抽脂等,非手术类项目包括注射类(注射类玻尿酸、肉毒毒素、微针)和声光电项目(热玛吉、热拉提、光子嫩肤、皮秒)等。轻医美因创伤小、风险低、恢复快而广受消费者推崇。

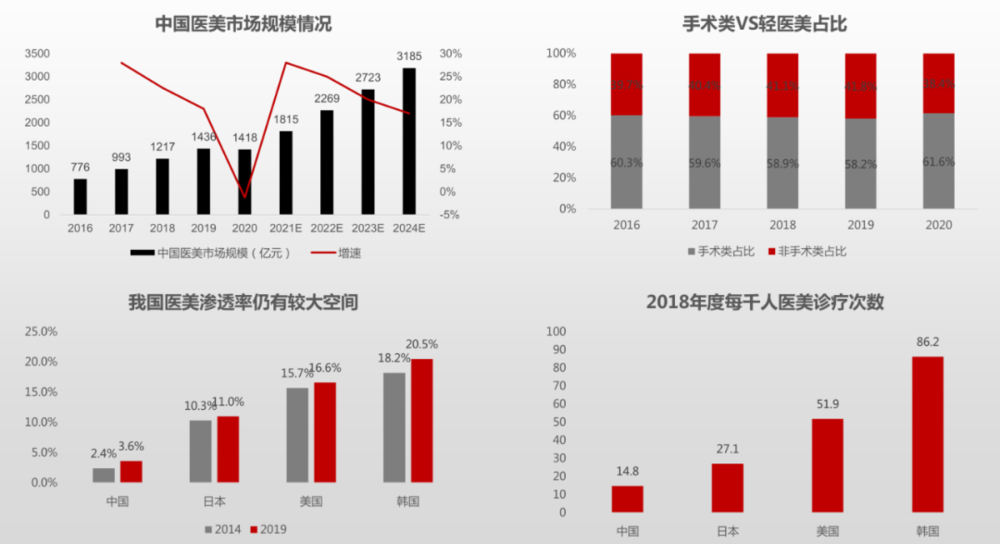

中国医美市场广阔。2016年中国医美市场规模776亿元,到了2020年市场规模达1418亿元,维持在17%的增速,增速高于医疗赛道里的其他行业,2024年市场规模有望达到3185亿元。

医疗美容具有独特的“不可替代”性,市场得抗衰需求旺盛。根据福布斯数据统计,中国20岁到24岁的都市女性中,五分之二(39%)都使用抗衰老产品,尤其是抗皱产品已快成为刚需。

随着生活水平的提升,悦己式的自我需求也正在崛起。据艾瑞咨询数据,约5成用户认为变美可让自己更快乐。互联网平台也使医美越来越大众化。社交平台、直播间等线上场合分享自身医美体验,助力医美“去妖魔化”。

整形使人上瘾,手术整形后仍然有很大的微整形微调需求。轻医美具有高频低价的属性。轻医美创伤小、风险低、恢复快、价格低,更容易被接受。医美用户复购率达到92%,复购频率为每3-6月一次。轻医美的维持时间有限,如肉毒素、玻尿酸的维持期通常只有半年左右。

“不可替代”+ “为自己”+“成瘾式消费”,共同促进医美需求端的旺盛。

然而目前医美市场混乱,合规医美机构少之又少。我国医美市场行业乱象严重,无证经营,无证服务现象泛滥;2019年,合法合规医美机构13000家,仅占行业14%。每年黑诊所约发生4万起医疗事故,手术感染、疤痕严重、歪斜不对称、假药过敏等问题屡见不鲜,上述4项占比分别为32%、15%、21%和14%。合规产品少。

由于医疗行业门槛较高,大量产品仍然依靠进口,不少商家为了经济利益购买水货甚至假货。其中我国医美市场上至少70%的玻尿酸为水货或假货;70-80%的肉毒毒素为水货或假货。

正规医师少,根据更美App《2017中国医美行业黑皮书》,2018年我国合规执业者约1.7万人,非法执业者约15万人,约为合规执业者的9倍。无牌照的的医生缺乏正规的职业教育,大部分为美容师、美发师、美甲师、纹绣师等。

医美行业的监管政策在日趋严格。2019年4月,国家卫生健康委在全国部分省市和地区部署开展了医疗服务多元化监管试点工作,探索机构自治+行业自律+政府监管+社会监督的多元化监管模式。2020年4月八部委联合下发《关于进一步加强医疗美容综合监管执法工作的通知》;2021年6月,卫健委、公安部等八部委再次出台《打击非法医疗美容服务专项整治工作方案》,对于医美机构行业监管常态化。行业的规范化将有助于提升优质医美机构的集中度。

二、医美行业产业链情况

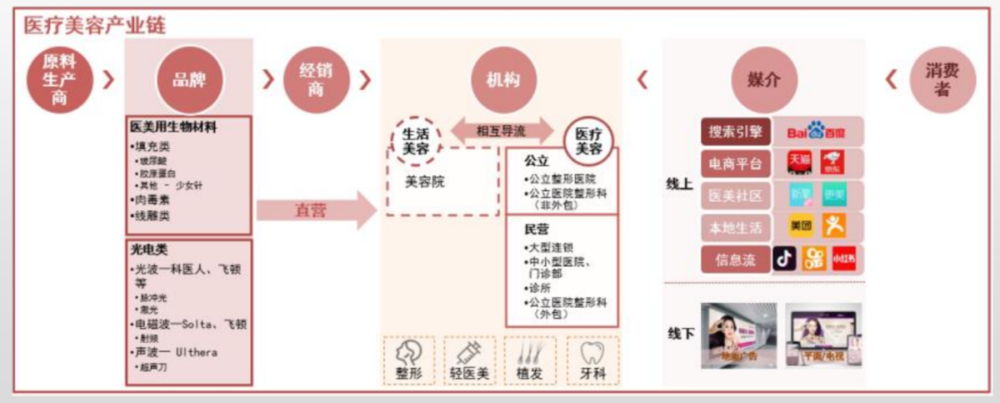

2019年度上游、中游、下游市场规模分别为143.6亿元、1220.6亿元和71.8亿元,占产业链比重分别为10%、85%和5%。

中信证券

医美上游的竞争格局集中,盈利能力较强。上游原材料成本在医疗美容生物材料、仪器设备中的占比很小,且大部分医美生物材料具有“药、妆、食”不同等级,不同用途的特点,所以没有纯粹的医美原料生产商,多为大型集团的业务之一。如全球透明质酸原料龙头华熙生物,2020 年其原料营业收入占比 26.7%。

医美行业上游药/械产品供应商的准入壁垒高,集中度较高,盈利能力较强。CFDA严格管制的三类医疗器械/生物药品,产品工艺路线复杂,技术研发较难达标,且研发/审批周期长,因此上游行业进入壁垒高。如我国肉毒素注射剂的认证周期为5-8年;玻尿酸认证周期为3-5年。

器械方面对技术精密程度要求较高,比较依赖进口产品,准入壁垒也较高,我国Top6仅有两家国内企业(武汉奇致激光832868和半岛医疗集团)集中度较高:根据新氧大数据,我国注射医美市场份额主要是玻尿酸和肉毒素,占比分别为66.59%和32.67%。

目前我国玻尿酸Top7市占率92.5%,其中,Top3均为外企,占比56.8%;肉毒素获批上市的只有4种(国企只有兰州所一家);器械Top6市场份额62%,奇致激光、半岛医疗集团分别占比13.4%和8.7%。盈利能力较强。

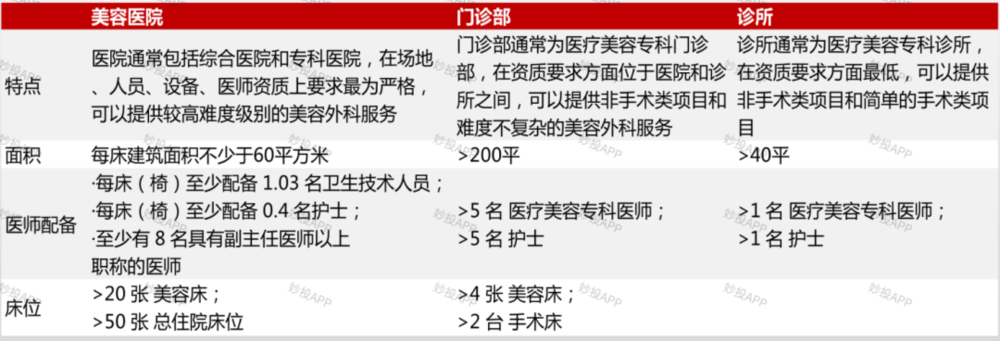

医美中游的格局分散,盈利能力较弱。多以地方性机构为主,数量众多且格局分散(正规机构中70%为中小型门诊和诊所)。标准化复制困难。医美消费者对于美的定义各不相同,治疗效果标准化难度较大,可复制性相对较弱。伴随成本的提升,医美机构经营者也多选择开设中小型机构,缩短盈亏平衡周期。医生资源稀缺且短期难以解决,催生了大量“无证行医”的现象。

医美机构平均毛利率在50%以上,然而受高引流费用(15%)及人工成本拖累(20%-30%)以及房租及其他费用等,多数医美机构利润率普遍较低,且多数机构不盈利。

医美中游成为切入环节,相较上游原料市场壁垒高且集中,产品类、设备类公司研发投入大、周期长且更新速度快导致好标的稀缺,众多资本将目光重新投向医美终端。目前下游企业虽然集中度低且竞争激烈,但这样的环境更易抢占市场份额(头部份额不足10%);随着行业逐渐规范化,未来集中度将提升,更易扩张。相比新开设机构,并购现有医美终端速度快、风险小,可快速形成规模,从而成为跨界资本和现有区域型医美龙头扩大规模采用的主流方式。

三、投资标的情况

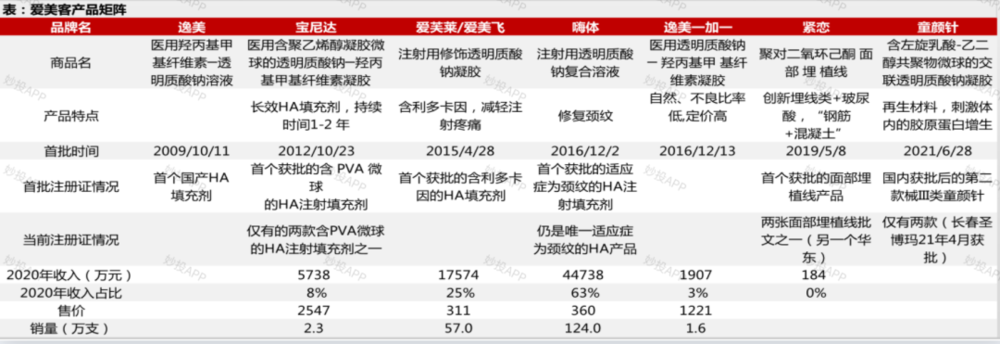

医美上游产品供应商:爱美客

国内医美产品龙头之一,自2004年成立以来一直聚焦于医美上游产品赛道。根据弗若斯特沙利文数据,玻尿酸市场规模20年50亿元左右,未来5年复合增速20%。2020年,公司营收7.1亿元,同比+27.2%;扣非净利润为4.2亿元,同比+43%。2021Q1,公司实现营收2.59亿元,同比+227.52%;扣非净利润为1.62亿元,同比+303.31%。

2019 年,按入院销售额,中国监管市场透明质酸填充剂市占率前六大为 LG、艾尔健、高德美、爱美客、华熙、Humedix和昊海,市占率分别为 26.6%/19.7%/14.5%/14%/8.1%/7.6%。

竞争优势:

产品壁垒:对内差异化布局,对外持续抢先卡位新产品;技术壁垒:自主研发形成了多组分复合仿基质水凝胶技术、固液渐变互穿交联技术、水密型微球悬浮制备技术、组织液仿生技术、恒水精准切割技术等多项核心技术,均处于行业领先水平;

渠道壁垒:直销为主,占比60%左右。①to B端医美机构:产品线全及安全性强、品牌影响力强、重视对医生的培训等,将渠道拓展和营销良好结合;②to C端:上市红利、内容营销、医生推荐、客户口碑等多管齐下,结合注册证优势成功将“嗨体=颈部修复”、“熊猫针=眼周修复” 占消费者心智,即使将来其他颈纹适应症产品获批,公司建立的护城河也已较深、较宽。

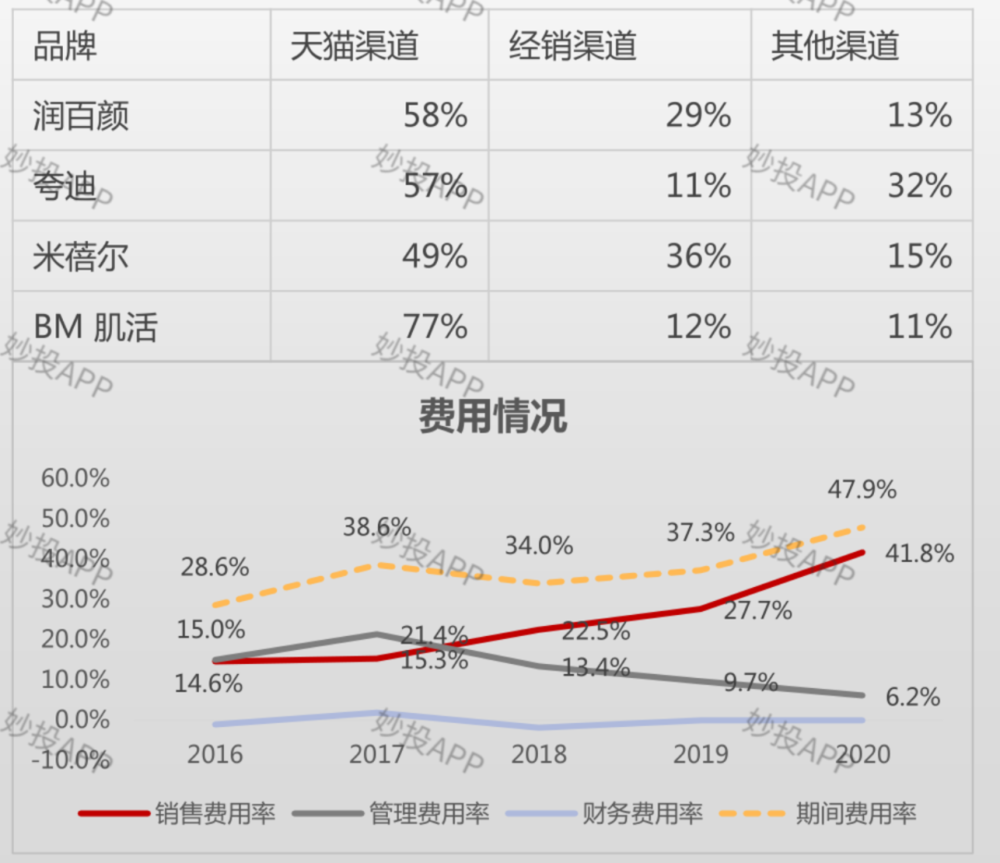

医美上游原料+产品供应商:华熙生物

公司是全球透明质酸行业领军企业,原料领域优势突出,是“标准制定者、资源输出者、边界拓展者”。依托微生物发酵和交联两大技术平台,拓展生物活性物在医疗终端产品、功能性护肤品、功能性食品等领域的应用。

2020 年,公司收入26.33亿元,同比+39.63%;扣非净利5.68亿元,同比+0.13%。其中,原料业务、终端产品、功能性护肤品分别占比27%、22%和51%。

公司有6张医美三类器械注册证,其中润百颜为国产第一款交联HA填充剂(2014年11月),Aqua为国内首款以额部为唯一适应症的HA填充剂;功能性护肤品:公司依托透明质酸为核心成分,开发了一系列针对敏感皮肤、皮肤屏障受损、面部红血丝、痤疮等皮肤问题的功能性护肤品。

渠道主要是天猫和经销,直销渠道也在拓展中。原料业务、终端产品是to B业务,护肤品是to C业务;近年来开始大力拓展功能性化妆品业务,品牌宣传、市场拓展费用较高,新品牌仍处于高投入阶段。

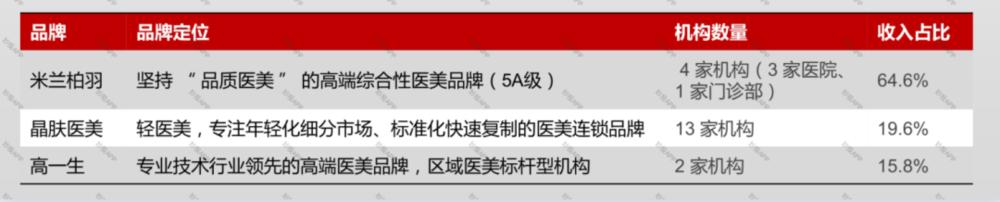

医美服务机构:朗姿股份

朗姿于2016年开始布局医美行业,通过外延并购及内生增长两种模式,截至2020年末已拥有19家医美机构,参股并受托管理机构1家,其中医院4家、门诊及诊所16家。朗姿拥有米兰柏羽、晶肤医美、高一生等三大品牌专注于不同的医美领域。

2020年,公司医美业务收入8.1亿元,2017-2020年CAGR为47%;净利润1.42亿元,2017-2020年CAGR毛利率92%,净利率由2017年的8%提升至17%。公司目前在中西部部分城市中形成了“1+N”产业布局,即在特定区域构建一家或多家大型整形医院加若干家小型连锁门诊/诊所的医疗美容机构体系。如在成都地区公司有2家全科综合性医美医院米兰柏羽、8家定位轻医美的晶肤医美,在西安地区公司有1家全科综合性医美医院米兰柏羽、1家高端综合性医院高一生、3 家晶肤医美。

医美中游:奥园美谷转型医美,拟医美全产业链布局

2020年度11月明确地产转型医美;从收购医美机构连天美切入医美赛道,向医美产业链上下游拓展; 2021年7月开始剥离地产业务,根据签署的转让协议,本次剥离完成,将转型为纯医美企业。

四、总结

投资医美赛道,中短期来看,上游产品端的优势更强一些。技术、资质壁垒高,盈利能力强。

长期来看,借助资本的力量,通过并购或代理/参股/控股的方式进入产业链的延伸有一定的可行性。

1)医美服务机构与渠道商之间的协同性:通过“老带新”转介绍、打造公司的“医美医生”IP。

2)医美服务机构与上游产品端的协同性:通过代理、参股、控股海外企业或者国内产品介入上游产品端有一定的可行性。如肉毒素,由于肉毒素危险的毒性和菌种的专利保护,当前,全球范围内可生产肉毒素的企业仅十余家。中国国内暂不允许新建肉毒素产能,因此国内企业与海外肉毒素企业的合作如参股、控股、代理、成立合资公司等形式是必经之路。

解锁更多精彩内容,下载妙投APP体验一下吧。点击下方图片,领取15天免费体验吧!