扫码打开虎嗅APP

出品 | 虎嗅汽车组

作者 | 王笑渔

理想汽车(2015.HK)首日上市盘中破发,一度跌2.12%。

2015——是80后李想第三次创业,创立理想汽车的年份,同时也是理想汽车港交所上市的股票代码。

从1999年起,港交所开始推行“股份代号慈善抽签安排计划”,只要向香港公益金捐款,便可自选股份代号。理想汽车内部人士向虎嗅表示,公司确实通过捐款的方式,自选了这个号码。“2015,真的回归初心了。”

8月12日,理想汽车正式登陆港交所。

公告显示,理想汽车将在香港公开发售1千万股A类普通股,占全球发售股票10%。按发售价每股118港元计算,此次港股IPO募资约115.5亿港元,公开发售阶段理想汽车-W获5.5倍认购。

相比之下,一个月前刚登陆港股的小鹏汽车,融资认购倍数高达14.73倍,总融资额高达140亿港元,约合116.52亿元。

可见,市场对于理想汽车的港交所上市,表现得过于冷静。

成立六年,却只卖一款车的理想汽车,即便是7月销量超越蔚来、小鹏成为新势力第一,但资本市场并不为“理想”买单。截止8月10日美股收盘,蔚来市值约724.6亿美元,小鹏汽车市值360.6亿美元,理想汽车仅有291.5亿美元。

“产品做的好不好,很多时候和二级市场没太大关系。 产品做的好,也不见得二级市场会买账,资本看重的是想象空间。理想汽车的纯电车型上市,是关键节点。”一位投资界人士向虎嗅表示。

理想汽车,不但缺钱、缺新车,还缺好故事。

一、造出一台爆款,只是偶然?

1981年出生的李想,比两位70后创业造车人李斌和何小鹏,少了一份老练。在面对舆论事件时,李想经常口无遮拦。

但论做产品、搞企业,李想却总能后发制人,并且一鸣惊人。2005年,李想创办汽车之家时,市面上早已有多家成熟的汽车网站,其中就包括2000年由李斌创立的易车网。李想只花了3年,让汽车之家跻身行业访问量第一。

2015年,李想创办理想汽车时,蔚来和小鹏都已经抢先起跑。在创业早期,李想和团队把精力和资源都放在了第一款产品微型纯电小车SEV。但经过长达两年多的研发和测试工作后,最终因为政策的原因,不得不宣告该项目停止。

SEV陈列在理想汽车总部大厅里

虽然项目的戛然而止,并没有造成团队分崩离析,但产品研发、量产交付的节奏却远远落后于另外两家新势力。直到2018年10月,理想汽车首款产品理想ONE才姗姗来迟。而彼时,蔚来已经大规模交付ES8车型,并成功的在纽交所完成公司上市。

经过这两年的摸爬打滚,三家新势力都跑出来各自独特的风格。蔚来以“海底捞式”的服务体系深入人心,小鹏汽车以科技智能化体验打动消费者。不过,理想汽车留给大家的印象,还只是停留在理想ONE这一款产品上。

8月1日,理想汽车公布7月交付数据显示,7月交付8,589辆理想ONE,同比增长251.3%,环比增长11.4%。这样使得,理想汽车一举超越蔚来的7,931台和小鹏汽车的8,040台交付量,成为造车新势力7月销量第一名。

在7月新能源总销量榜中,理想ONE还超越特斯拉Model 3、比亚迪汉等车型,排名第四。

之所以能造出爆款,有一定的偶然性。

理想汽车战略部负责人张辉道出了答案:“如果站在李想本人的角度来看,一定会成。因为他的这些方法论是以前(在汽车之家)就有的——圈定一个非常非常明确的用户群,然后为这群用户去打造产品。”

不同于蔚来和小鹏,在纯电动车领域直面特斯拉,理想ONE另辟蹊径走了增程式电动的“捷径”,不局限于纯电动的细分领域,而是把自己放到市场规模更大的燃油车领域中。在此之上,理想ONE瞄准家庭用户的需求痛点打造产品,最后以性价比和产品力,持续从传统车企手里抢走用户。

不过,张辉也坦言,站在2025战略的角度来说,如果用同样的方式去做,后面的结果就变成偶然了。

“我们预计2025年中国新能源市场销量是800万辆,我们要做到20%的市场占有率,160万辆销量。这个市场是否还存有这么多需求未被满足的用户群?其他人没看到,正好只被我们发现?这几乎不可能。”

张辉还表示:“我们必须从理想ONE这个偶然成功,走向更多的必然成功,才能实现2025年的目标。”

实际上,理想汽车的2025年战略目标,是成为中国第一的智能电动车企业——这一目标出自于,今年2月理想汽车CEO李想发布的一份内部信。其中提到,公司2025年的战略目标是在中国占据20%的市场份额,位列中国市场第一。

对于李想立下的这个Flag,投资人还是表示看好。 经纬中国合伙人王华东表示:“希望这次港股上市融资,助力公司早日实现2025年的战略目标,继续推动新能源汽车的不断发展。”

不过,单一技术路线、单一车型,难以实现这一“宏图伟梦”。

二、走过的捷径,迟早要还

据招股书显示,这次理想汽车讲给港交所的新故事,大概分为三块重点:下一代增程式新车型、纯电动新车型、L4级别自动驾驶能力。

理想汽车港交所招股说明书

无论是资本市场,还是普通消费者,最期待的还是理想汽车能迈入纯电动市场,造出一款和理想ONE一样,称得上爆款的国产纯电动汽车。

当然,这也是理想登陆港交所募资的重要原因之一。

理想在招股书中写道,所得款项净额的20%将为研发高压纯电动汽车技术、平台及未来车型提供资金。相比之下,募资的15%将用于自动驾驶研发、10%将用于增程式平台开发。从投入资金占比看来,理想做纯电动车,这次是动真格了。

具体来看,理想汽车的纯电技术分为几个核心要素:高倍率电池组、高压平台、热管理系统、高功率充电网络。

纯电动+快充+自建充电网络,听起来熟不熟悉?没错,特斯拉、蔚来、小鹏早几年前,就开始在这条路上走了。如今,理想汽车要把这条路重新走一遍。

理想汽车港交所招股说明书

在招股书中,理想还提到:“随着下一代电动车技术不断进步,我们相信这是引入高压纯电动平台及未来高压纯电动车型的好时机。”

那现在才做纯电,到底是不是好时机呢?

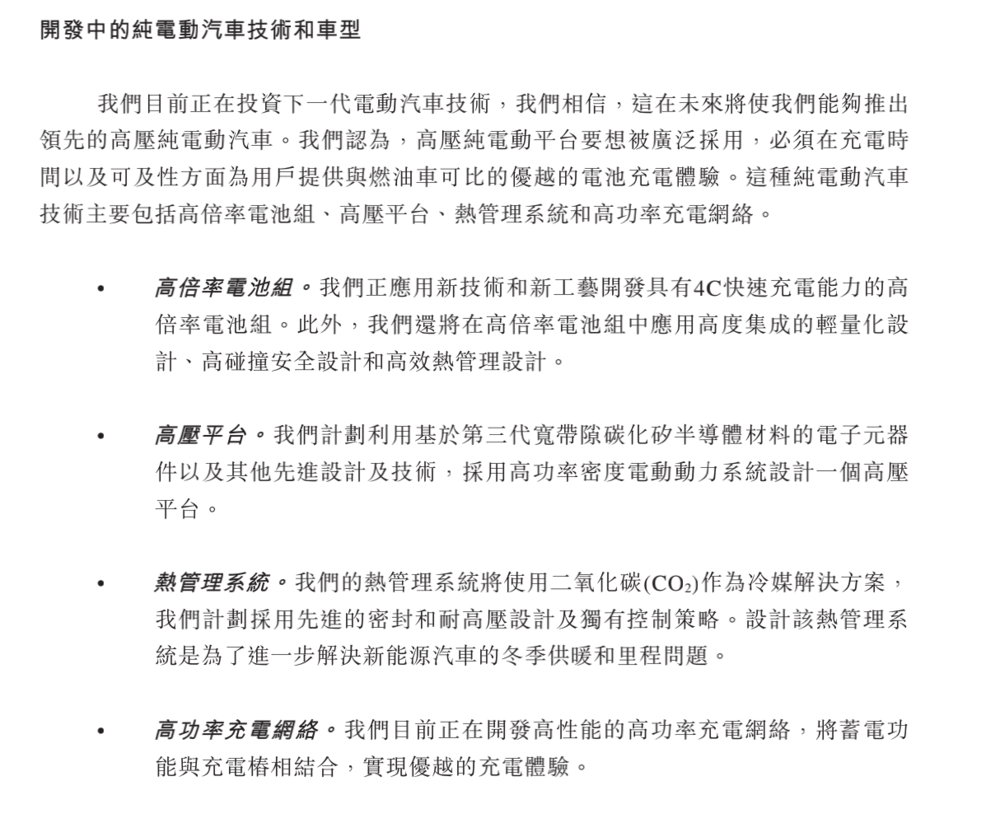

从产业链的角度来说,动力电池成本的降低,会拉近纯电动汽车和燃油车之间的成本差异。使得在同价位的竞争中,纯电会更具产品力优势。

以蔚来ES8为例,当初在2018年用的70千瓦时电池,那么光电池组的成本就高达1.26万美元,折合人民币8.2万。不仅电池贵,续航也差。2018款蔚来ES8的NEDC续航仅425公里,实际上使用和高速成绩要再打折扣。

而最新的蔚来100度电池包,按照今年的成本价计算,一个100度电池组约1.23万美元,折合人民币8万,但这让2020款蔚来ES8的NEDC续航达到580公里。

换而言之,相近的电池成本,以前只能做到400公里续航,现在可以轻松做到近600公里。

如果说,当时理想ONE一开始就采用纯电,大概率会是失败结局。

Eric Ries在《精益创业实战》中提出过一个MVP(Minimum Viable Product,最小可行产品)概念,指在市场不确定的情况下,通过一款产品跑通整个模式。如果成功了,就投入资源大规模进入市场,如果失败了,就快速调整方向。理想ONE, 做的就是这件事。

因为,对于中大型电池动力SUV而言,电池系统约占物料成本的35%。要么你就卖得更贵,要么你就牺牲电池容量。站在2018年之前,那个政策和市场不明朗的阶段,理想汽车只能是采用小电池+燃油发电机的“混合动力”路线,顺利度过危险期,等到电池成本降低。

根据预测,在新的化学材料、新的制造技术及简化包装设计的加持下,电池每千瓦时的平均价格预计将于2025年达85美元。到那个阶段,高续航、低成本的电池,让电动车与燃油车可以公平竞争。

按规划,理想将在2022年推出增程式全尺寸豪华智能SUV,并在2023年推出另外两款增程式SUV,从2023年起,每年至少推出两款纯电车型。

理想汽车港交所招股说明书

不过需要注意的是,电池成本下降是人人受益的。目前,理想最大的困境在于,多款新产品仍未正式亮相,且平台化和规模化能力尚未得到验证。

早期,为了让理想ONE快速推向市场,它是在一个相对独立的增程式平台打造的产品,那更别提纯电动平台了。这就意味着,它可能还无法像大众MEB纯电平台那样,快速迭代出新产品,扩大市场规模、降低边际成本。

小鹏汽车港交所招股说明书

甚至,连现在的小鹏汽车都已具备了一定的平台化能力。

小鹏旗下Edward、David两个平台,前者负责衍生出中高端车,后者负责中低端车。这也就是为什么,小鹏能在P7推出后一年不到的时间,推出改款G3和新款P5。到明年,小鹏还要推出一款全新的中大型SUV产品。

再包括特斯拉的Model 3和Model Y,蔚来的ES8、ES6、EC6也都同样具备一定的平台化能力。至少,它们在多款车型上,实现了零部件共用、降本增效的作用。

最后,最为致命的是,理想的研发投入基础在“三傻”中最低。

据财报显示,2020年全年,理想汽车研发支出共计为11亿元,同比下降6%,而研发投入占比总营收的11.8%;蔚来同期研发费用为24.87亿元,同比下降43.8%,占总收入的15.3%。小鹏全年的研发费用为17.26亿元,同比下降16.6%,占总收入的比例为29.5%。

研发的高投入,使得蔚来在产品和技术上实现了大步向前。即将在明年初交付的蔚来ET7,是蔚来第二代平台NP2的产物,当时150kWh固态电池的登场,让资本市场掀起了一股固态电池投资热。而小鹏的新车型P5,用上双激光雷达的方案,让自动驾驶硬件水平再上一个台阶。

相反,理想汽车招股书中说的各种花哨技术,比如4C快充高倍率电池组、基于第三代SiC半导体材料的高压平台、二氧化碳冷媒的热管理系统、高性能快充网络、L4级自动驾驶能力等等。目前,还只是停留在“纸上谈兵”的阶段。

还是那句话,所有你走过的捷径,命运会逼你原路重走一遍。

三、不割“韭菜”,想像空间打几折?

比起卖车,资本更青睐于倾听“第二增长曲线”的故事。

对此,特斯拉就拿捏有度。截止2020年第三季度,特斯拉的软件现金收入累积已超10亿美元。据安信证券预测,预计特斯拉2025年软件业务的收入将近70亿美元,占特斯拉汽车业务营收的接近9%,贡献25%的汽车业务毛利。

众所周知,特斯拉的模式就是,尽可能以成本价出售硬件产品,获得更多的市场保有量,再通过数据优势,研发可大规模升级的自动驾驶等软件功能,最后用一次性购买或者订阅的方式,从用户手中赚软件付费的钱。

摩根士丹利分析师Adam Jonas近日发布了一份报告,试图对特斯拉的软件即服务业务进行估值:“特斯拉经常性软件收入价值可能会超过其硬件业务的价值。随着时间的推移,我们预计特斯拉将向用户推出一系列广泛服务,并披露更多财务信息。在我们看来,这种转变将有助于推动股票重新估值。”

但对于软件付费模式,这一估值增长的利器,理想汽车CEO李想却在此前的采访中表现出相对保守的态度:“我们不能封死说一定不提供软件服务、不需要这方面收入。”

目前,理想汽车的辅助驾驶功能,是以标配的形式包含在车价中,不需要额外付费。但按照李想的说法,现在不收软件付费钱,是因为市场规模还不够大,谈软件订阅收入为时尚早。

这个说法,并非没有道理,但小鹏和蔚来都已经初尝甜果。

比如小鹏汽车的财报显示,2020年其自动驾驶系统XPILOT3.0软件包的收入为5000万元,而今年一季度达到了3000万,已经超过去年全年收入的一半。

而蔚来这边,在今年一季度毛利率达到了惊人的19.48%,比理想的17.26%,小鹏的11.18%都要高出不少。最直接原因正是电池租用、自动驾驶软件包这两项订阅制付费的助力。

但目前,客观的困难是,更高级别自动驾驶功能落地时间尚不明确。“面向开放道路的L4无人车规模化量产,我们认为仍需要5-10年。有待于道路建设、法规法律的完善等等方面的补足。”某自动驾驶公司人士表示。

所以,现阶段绝大部分新势力都还在招兵买马的阶段。除了推进新的研发项目,更多的还是为了避免人才流入其他车企。

据美股招股书显示,截止2020年初,理想汽车共有雇员2628人。但到2021年初,根据港股招股书,理想团队快速扩充到4900人,增长速度超过86%。

但增长最快的岗位并非研发人员,而是销售。2020年初,理想汽车研发团队人员1005人,到2021年初,研发人员达到1633人,占总体人数的33.3%。与之相对的是,理想的市场及销售人员从2020年初的475人,快速增加到2166人。

理想卖得好是真,但自动驾驶功能“掉队”也是真。

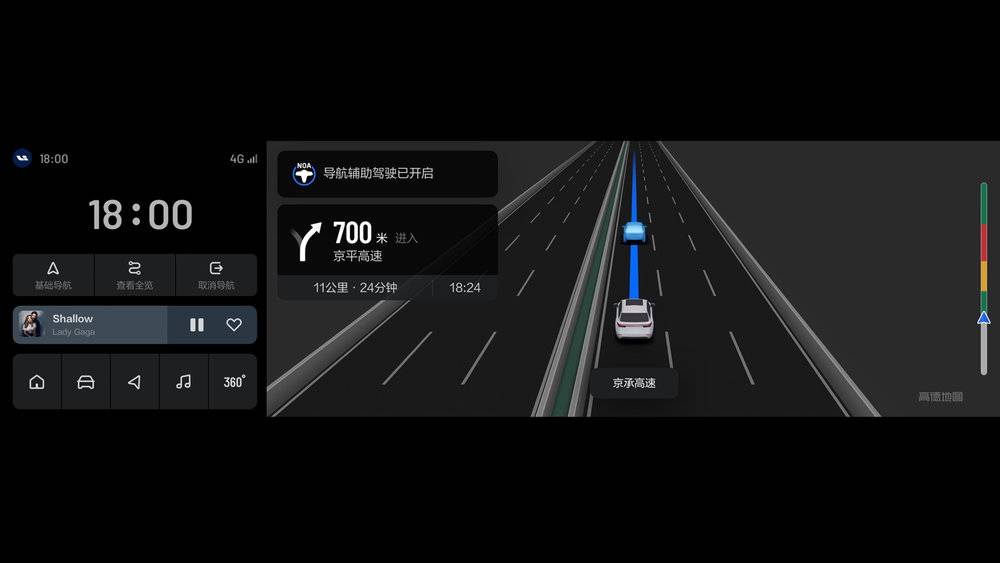

在5月底发布2021款理想ONE时,NOA自动导航辅助驾驶被当做是宣传点之一,但直到今天,该功能仍未向用户推送。而这距离今年1月26日,小鹏汽车推出类似的NGP自动导航辅助驾驶功能,已经过去半年之久。蔚来甚至在去年10月,就向用户推送了NOP领航辅助驾驶功能。

所以,要么就是在憋大招,要么就是还没有“真功夫”。

写在最后

据招股书文件显示,理想汽车用近80页的篇幅,讲述了公司面临的12条风险因素,其中一条关于“强制退市”的风险,值得深思。

对于造车新势力们来说,手握大量车主个人信息和国内道路交通信息,无论是接受会计底稿审查,还是重大信息披露,都涉及到一个棘手问题:存在重要数据、个人信息的泄露的可能性。

不久前,小鹏汽车港股IPO的招股说明书中,同样也特别提到了退市风险提示。那么,在数据监管的大背景下,市场对于理想汽车的上市表现得冷淡,也是情有可原的。