扫码打开虎嗅APP

作者:尹琳毅,题图来自:视觉中国

方便食品是这两年疫情下成长最快的细分赛道之一,在健康化、高端化等确定性的方向上诞生了大量的创新和现象级产品。

但随着疫情的褪去,很多新品牌在市场开始回归常态之后,也变成了真正的“裸泳”者。其实很多行业都会面临类似的问题,当时势来临,如何正视一个品类的成长空间?当市场冷却,什么才是品牌长期的核心能力?

围绕这个话题,在最近新浪潮品牌俱乐部的会员线上活动中,彬复资本董事总经理尹琳毅结合白家食品的投资案例,从品类、渠道、供应链、营销等维度深度分享了方便食品赛道的投资逻辑和底层变量思考。

彬复资本是研究型消费投资机构,尹琳毅主要负责消费板块投资。

从她对细分品类系统性的深度复盘,我们也能观照自己在各个维度上的实践和思考是否理清。

一、从人口结构和需求变,看方便速食的品类机会

大家好,我是彬复资本尹琳毅,今天我分享的主题是细分品类的深度复盘。

很多朋友都知道,我们投了一个方便食品公司叫白家食品,这家公司发展得不错,今年有可能上市。所以今天我以方便食品为例,分享细分赛道的投资逻辑和变量思考。

基于方便食品市场需求和供给变化的背后推动力,先和大家分享一下我们看到的品类机会。

1. 对比日美人口、消费变迁,看中国方便速食的崛起

我们看新消费品会非常关注人口结构。

去年国家做了七普,给出了单身人口、结婚率、生育率等数据,这些数据表现了社会人口结构的显著变化,非常值得我们借鉴和参考。同时还可以拿美国上世纪70~80年代和日本90年代,来跟中国进行比较。

首先,在私人消费率维度,美国在上世纪七八十年代已经达到60%,日本是54%,而中国目前是40%。

其次,我们来看这几个国家面临的世界背景。美国当时面临德国和日本新制造业的崛起和竞争,日本面临高科技、半导体、电子、汽车等领域的贸易摩擦。

而当前的中国从2018年开始和美国发生贸易摩擦,到2020年发生疫情,内外部经济环境比较动荡。

在经济发展阶段上,美国处于滞胀时期,黄金被大量投资,消费主义开始盛行,而中国目前也出现了类似情况。

而在人口结构上,美国当时有超过一半的女性走上工作岗位,年轻女性参与工作的比例非常高;日本在上世纪90年代一人户家庭占比达到23%,而中国在2017年一人户比例大概占到15.6%,这个数据在2015年才13%-14%,所以攀升得也很快。

而且有报告预测2021年中国的独居人口,也就是未婚和成年单独居住的人口会增加到9000多万。同时,中国女性的就业率非常高,这也催生出很多新的消费场景。

所以,在消费特征上,中日美三国在“吃”这块表现出很大的一致性,都追求精致、便捷,一人食场景高速增长。

而从新消费的人群和渠道来看,Z世代是主力消费群体,或者也可以放大到泛Z世代,也就是1985到2009年出生的人口。

90/00后这一波独生子女在住房和生活上得到了父母的支持,消费能力较强,使他们对新鲜事物的接受度非常高。

同时,他们又是互联网原住民,很容易受到互联网内容的影响,追捧KOL带货和宣传的产品。

而日本在90年代没有那么电子化,当时的时尚杂志可以类比成现在的小红书、抖音等时尚平台。消费品在平台上做广告,内容供给方生产追求精致化、便捷化、方便化生活的内容,加速消费习惯的养成。

所以,对比三个国家的消费趋势可以发现,在奢侈品、豪华和便利消费场景,如便利店、餐饮外食、速食高端化等方面都呈现出宏观人口结构和消费特点一致的特征。

2. 方便食品如何切外卖人群?

外食外卖的增加,也使方便食品迎来增长机会。

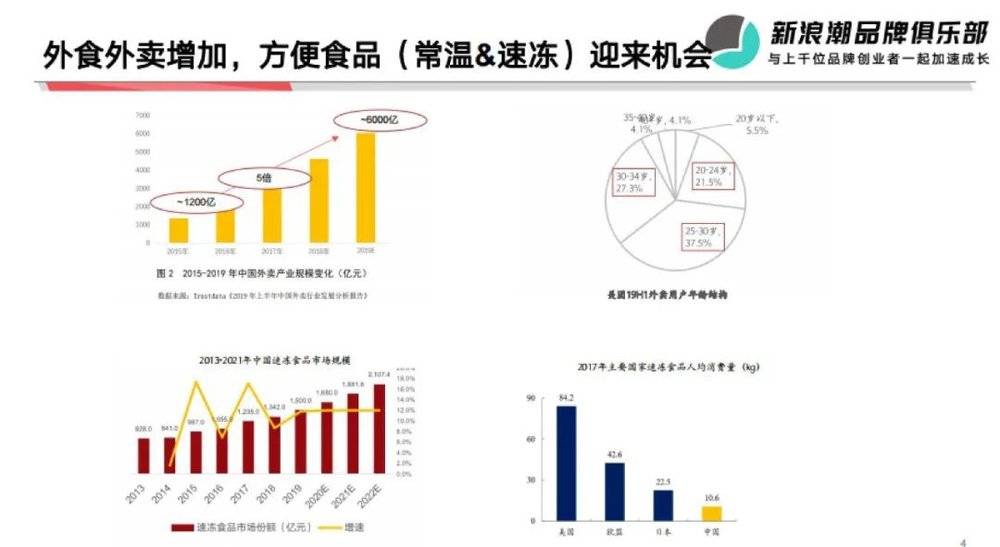

根据上面这张图,近年中国外卖产业的市场规模增速非常快,从2015年的1200多亿增长到2019年的6000亿左右,几乎翻了5倍。这么大的体量还能有这么高的增速,说明消费习惯在快速变化。

同时,从美团数据可以看到,2018年外卖市场规模突破了2400亿,在线平台下单人数达到3亿,大约占总人口的25%,均价20-35元。

2019年上半年的数据表示,20-34岁的80/90后占外卖消费人口的86%,主要消费场所超过一半是在住宅区,说明这一年龄段的消费者已经习惯了通过外卖解决餐饮问题。

外卖本质上就是提供一人食场景的解决方案,如果工业化的方便食品能更加便捷、高端,还原度更高,口味更好,更贴近餐饮化,是不是也能切到这部分人群呢?

我想答案是肯定的。所以我们会去看方便食品赛道(常温&速冻)的一些机会。

其实速冻食品的市场规模比外卖小一些,其中绝大部分还是在原材料这一块。

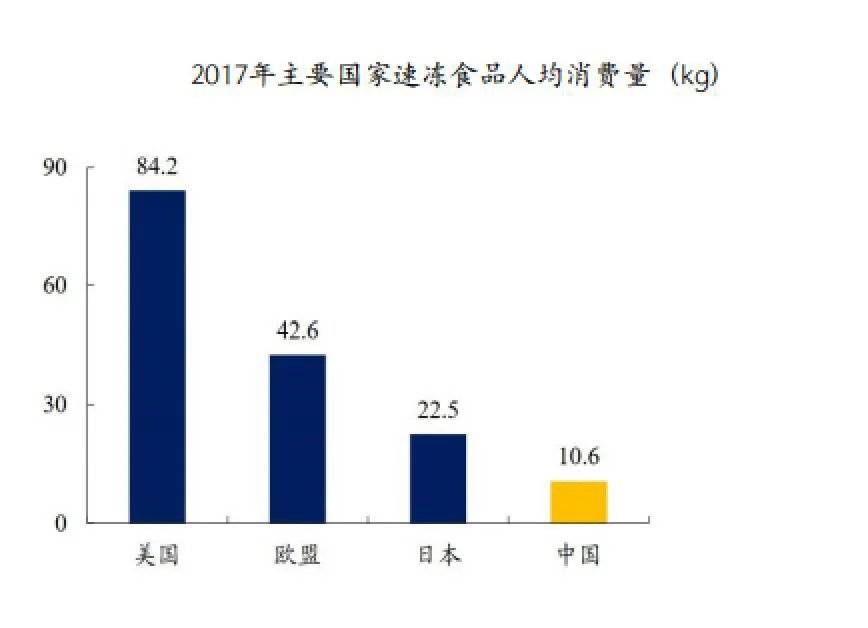

把中国的速冻食品人均消费量和美国、日本、欧盟等发达经济体进行比较,可以看到我国人均速冻食品消费量只有10千克左右,离日本还有一倍的空间,离美国就更大了。

我们可以把速冻食品大致分成三块:米面制品,比如三全、思念;火锅制品,比如安井;其他类速冻食品。

在整个赛道中,这两年火锅制品比米面制品的增速更快一些,因为火锅制品更介于主粮和菜肴之间。

比如丸子之类的半成品,大家在家里吃饭可能不愿意烧那么复杂的菜,就可以把它当做一个半成品菜来使用。

同时,这两年三全、安井、锅圈等很多公司都在推速冻预制菜肴的第三个品类。

而发达国家的速冻预制菜肴在冻品里面占比非常大,我们认为这也是一种方便食品,也是个非常好的、增速很快的投资机会。

二、方便食品的四大底层变量思考

前面讲了方便食品的需求和供给,下面简单讲一下我们对方便食品的投资逻辑和一些底层变量的思考。

这里面分为四个大的板块:品类和产品、渠道、供应链、营销。

1. 品类和产品创新的两大维度

先讲品类。方便食品为什么新呢?

放眼全球,食品业态和产品的丰富程度是很高的,我国现在和发达国家相比还有一定距离,因为我们的消费习惯还在逐步养成中。

那新品牌怎么做品类和产品的创新呢?可以从两方面来看:一是人群创新;二是消费场景的创新。

首先在人群上,做产品定位时,要从消费者的生物属性和社会属性两个方面,对消费者画像进行详细刻画。

生物属性层面,可以根据性别、年龄和健康情况划分。

比如10来岁的学生处在长身体、吃得比较多的阶段,而妙龄女郎处在比较讲究健康和低热量的阶段,年纪稍微大一点或本身有一些基础疾病的,处在讲究低盐、低油健康饮食习惯的阶段。

社会属性层面,我们根据一个人的职业、收入和常用场景,可以把产品使用场景划分得更为清晰。

比如天猫把人群分成八大类,根据职业划分为白领、学生、妈妈等人群。

根据不同的人群进行详细划分,我们就能在产品第一波推出时做出清晰定位。

回到方便食品,人们对食品的诉求无非是吃得饱、吃得健康、吃得更瘦、吃得精致,这些诉求都可以和消费者的生物学属性和社会属性结合起来,从而推出新产品。

第二在场景创新上,以前的品牌打的是便捷,比如康师傅、统一、今麦郎,打的就是消费者在火车等不是很方便吃东西的场景。

现在有很多高端化的消费场景,比如独居的人讲究便捷,年轻白领回家后要5分钟就可以出一个快手菜。

有时候又强调情调,比如周末一个人想吃比较有设计感或摆盘的方便食品,但又不想做那么复杂,这时候就会吃预制菜,再来一瓶预调酒,享受独居的情调。

还有一些场景,比如大学生宿舍这种不便生火烧饭的地方,通过不同容器、便捷的加热方式等产品设计,就能很好地击中这一波消费者的心智。

而周末或节假日时聚餐,年轻人喜欢呼朋唤友来家里吃火锅和烧烤,这就是个既要分享、有话题性,还要有颜值,可以在朋友圈或小红书分享的场景。

所以,新消费品牌在设计产品、品类时,需要关注消费者生物学属性、社会学属性以及消费场景这些变量,细致打磨细节。

我们投白家的时候,参照了大家都很熟悉的一个企业——日清,它是一个值得深度挖掘和学习的公司。

日清年报显示,随着日本人口结构从纺锤形向倒金字塔型转变,它的主力消费群体也正从中青年男子往中老年人群转变。

相应地,日清也逐步拓展了一些口味。原来他们的产品主要是针对活跃的中老年客群推一些传统口味。

在人群逐步往年轻化或女性化的人群拓展时,他们推出了很多新口味,比如面向女性推出了具有和风口味的产品。

在服务下一代,也就是Z世代这波客群的时候,他们会主推适合网络传播的包装产品,更具有话题性。

可见,针对这波吃方便面的核心客群,日清给消费者不同的心智定位,满足他们的不同需求,通过多元化、健康化和高端化的产品开发,拉宽了方便食品的价格带,从而触达了更多的客群。

左下角的合味道在中国是个主力产品。最左边是它的light 版本,类似可乐里面的无糖,也就是少油、少盐、少调料的,口味更加清爽健康,主打讲究健康饮食的人群;中间的Big是加量装,主打食量比较大的人群;右下角的mini版本主打吃点心和要控制食量的人群。

单单一个海鲜口味,就有这么多不同的场景可以去覆盖,可见日清对消费者人群和场景的划分做了非常细致的研究,才能不停地推陈出新,让合味道这么老的品牌保持了生命力。

2. 线下的深度分销渠道是食品企业的核心能力

再来看渠道。今天很大一部分新品牌的产品做出来以后,是以线上作为主力渠道。

但淘宝、京东、抖音、社区团购等等这些线上渠道非常碎片化,在这些琳琅满目的渠道上,食品的渗透率不如化妆品、3C这些标品高。

绝大部分食品的成交还是在线下,比如一些生鲜专卖店、生鲜便利、农贸市场或者商超、便利店、夫妻老婆店等等。

渠道是我们投方便食品时非常关注的一个点。我们会总结不同渠道的打法、财务模型,以及怎样和平台、经销商等各方进行分利。

比如产品出厂后的的毛利空间要怎么分,才能使各个阶段的参与者都能挣到钱。

这张表是我们判断方便食品投资标的的标准

我们看白家的时候,会参照一些已经做到几百亿规模的巨头,比如康师傅、统一、今麦郎、白象,看他们是怎样建立起自己的全域渠道的。

线下的深度分销渠道是食品企业的核心能力,而渠道又分成五个阶段:

一是认知导向阶段。就是怎么把产品推到渠道里面去,让品牌经销商和终端网点都知道有你这么一个新品牌。

对于第一阶段,我们会去考核经销商的区域覆盖范围、数量、业务员数量,以及终端铺市率等。

二是增量导向阶段。在品牌铺下去有了一定动销之后,经销商和品牌方怎么样共同做增量。

这里面包括新品牌投放、新市场开发、深度挖掘、横向市场覆盖以及通路结构的效率优化。

比如货品周转怎么提高速度、商品怎么精准地推到渠道里去、终端渠道的销售员怎么把消费品推到消费者面前,进行消费者教育,以及在什么样的时间节点去做促销、销售队伍怎么优化等等。

第三是推广导向阶段。我们会进行立体结构的判断,考察海陆空的品牌营销。

比如空军打下去之后,再去看区域覆盖是否足够精准,重点经销商怎么在重点市场打模板。在抖音、分众传媒投放广告的时候,是否有一些区域型投放方案,使大家能够从认知品牌到消费品牌,最终成为品牌的忠实用户。

第四是资金实力。康师傅、统一都是通过买货架的形式让商超成为他们的二房东,货一直铺在货架上,如果它是个快销产品,那它在每个终端每个月都是会有一定成交量的。

但是,这需要花费很多资金在里面的,对很多创新品牌来说,这是后面阶段要考虑的事情。

最后是线下。品牌逐步向互联网转移阵地的过程,也是传统公司跟随消费渠道变迁,逐步往全域渠道打的过程。

3. 如何从供应链的角度实现通路共赢?

供应链我们主要关注两个大板块:资产周转速度和研发能力。

资产周转速度方面,有几个重要指标。首先是固定资产周转速度,主要有三点:

一是产能利用率。

如果产能利用率不高,我们会看是具体什么原因,是之前过度投产了,还是产品市场需求没有那么强,亦或是公司自己在进行渠道建设,才使得产能利用率不是很高。

另外就是新增产线和新建工厂。如果老产能已经达到满产状态,我们会去看公司有没有去新建工厂和新增产能。

因为当市场需求非常旺盛,而供给很少的时候,新建产能能够快速填补市场的供给需要,这是方便食品公司能够比较快吃到市场红利的方式。

第二个重要指标是存货周转速度。

因为食品保质期比较短,所以如果食品的存货周转速度太慢,就可能会造成存货跌价,导致损失。

如果公司存货过多,我们就会去看是不是你产品的市场定位不够精准,以至于产品出现滞销;

或者是不是你误判了渠道消耗,可能某些区域或渠道对产品的需求并没有那么多,但你对它的估计过度乐观了。

最后要看品牌对经销商体系的把控。如果动销这条通路非常顺畅,那么从产品的生产、仓储、出货到终端销售,周转速度就会非常快,而这就体现在公司的存货周转速度上。

第三个重要指标就是应收账款的周转速度。

这个数字体现了产品在市场上的身位,到底是品牌方比较强势,还是经销商和渠道方比较强势。

如果经销商和渠道方太过强势,应收账款周转速度可能就会很慢,资金难以从下游收回。

另外,应收账款周转速度还体现了产品推广速度。商品推到市场上以后,PMF(products market fit)如果契合得很好,推广速度也会比较快,经销商的账期和动销速度就会比较稳定,从而应收账款的周转速度也会有所提升。

总之,这些数据指标其实都在无形中反映了公司的产品生产、设计和渠道建设能力。

研发能力是供应链端需要关注的第二大板块。

对于一家食品公司,我们非常看重它能否适应市场上层出不穷的新需求,或者将海外已有的产品形态和中国市场进行结合。

纵向来看,研发能力其实不仅体现在研发费用上,还体现在研发人员、研发规划和收入占比等方面。

横向来看,我们会关注公司每年研发投入的提升程度,与市场上其他公司在研发投入占比和方向等维度进行横向比较,从而确定哪家公司的研发能力更强。

我们投白家是2019年的事情了,当时我看到市场上非常热门的品类是自热装置,虽然这已经是个比较成熟的产品,但是在无法加热的消费场景下,把它和健康化高端化的食材进行组合,就是一个比较新的品类。

现在自嗨锅、海底捞都培养出了自热米饭、自热火锅这些新品类,也是公司在研发能力层面的体现。

除了品类以外,我们还会去看新产品的创新,包括口味创新和场景创新。

在口味创新上,我们可以对传统口味进行挖掘。比如白家做了一个计划叫“一城一面”,把传统地方型面食方便食品化。

同时,还可以将传统口味和新式口味结合,比如引进一些日韩口味,和中国传统食材做结合。

而在场景创新上,用盒装或碗装这种自热装置,吃完了连碗都不用洗,垃圾分类后直接可以扔掉,使得消费场景更加便捷。

另外,公司推陈出新的速度和能力也很重要。

我们会去验证市场上每年新推出的SKU,这里面能成功动销的有哪些,再返回去看在产品创新的过程中,从挖掘市场卖点到工业化量产,这里面有没有一些能提升效率的点。

最后,我们还会关注新技术的创新。

比如现在市场上出现了半干快熟技术,原来意面要煮15-20分钟,现在有了在4-5分钟内快熟的品牌,帮消费者节省更多时间。

再比如添加剂,原来周黑鸭、绝味有锁鲜装,现在可以做到在几乎无添加的情况下,米饭在常温下保持30-45天。

还有就是口味还原度方面的新技术,以前很多传统的产品都是用粉精调出来的味道,现在能让一些复杂口味的还原度非常高。

总之,公司通过投入研发,能呈现给消费者推陈出新的产品,也可以持续给到渠道新品,让渠道也能赚到钱,从而实现这个通路的共赢。

4. 流量碎片化带来营销碎片化

营销我们借鉴了天猫的方法,叫做AIPL(Awareness认知、Interest 兴趣、Purchase 购买、Loyalty 忠诚)。

第一,对品牌定位要有深度认知。

其实我们投的很多公司,都已经跳脱了单一渠道,成为了全域渠道品牌,这时对品牌本身定位的思考,就显得十分重要。

比如快手这个渠道,大家的第一印象可能是快手消费的客单价更低、人群更下沉、更讲究性价比、不太关注品牌,我觉得这是一部分事实。

但作为全域品牌,更需要对品牌自身和渠道的匹配度有精准的把握和认知。

像白家这种既有后端研发和生产能力、又有前端多品牌设计能力的公司,他们对品牌能否在这个渠道上销售有着很深的把握和认知。

他们原来的一款产品定价在两三块钱,把它放到快手这样一个新渠道里面,它的人群是非常贴的,自然就会取得不错的销售业绩。

第二,需要精准把握和理解渠道流量变迁。

我们最早投消费品的时候,抖音才刚刚起来。只是年轻人做音乐和视频的渠道,而现在,抖音可能已经成为电商的第四极了。可见短短几年之间,流量的变迁速度之快。

而现在流量碎片化程度非常高,我们需要跟随流量变迁的脉搏,使营销更加碎片化。

所以,不同渠道里面都要有自己的一套团队和打法,根据这个渠道所能touch到的终端人群、流量玩法制定相匹配的内容展示方式,去精耕细作。

第三,要对投放细节精益求精。

从去年开始,很多新消费品线上投放的ROI就已经开始往下掉了,各大直播主播的GMV也掉得非常厉,品牌做投放不一定能挣到钱。

所以,在整个大盘的ROI都往下走时,对投放细节精益求精就更加重要,这就对投放内容展示、页面、最后成交链路的便捷精准度以及电商团队提出了较高的要求。

第四,深度挖掘和维护品牌客户。

其实消费品里面有些品很适合做私域电商,比如有些品类需要市场不断教育、客服持续互动,从而挖掘新需求,并在新需求产生的时候,恰当地将供给输送到客户面前。

而有些偏快消的品,比如低客单价、轻决策的食品,做私域运营的成本效率并不那么高,可能更重视渠道铺设。这样的品通过线下渠道积分、买赠、新口味惊喜等方式,更能使消费者对品牌产生忠诚度,从而形成复购。

第五,注重对成本的把控。

很多消费品公司现在不敢去投放,觉得投放效率下降了,我觉得这可能是个很好的小憩机会,让大家把营销成本把控得更精准。

原来粗放式投放能带来GMV和销售的快速增长,而现在需要对投放精准把控,是一个能够很好地打磨公司营销手法和投放逻辑的窗口期。

三、以白家食品为例,拆解方便食品的投资逻辑

接下来我以白家食品为例,拆解方便食品赛道的投资逻辑。

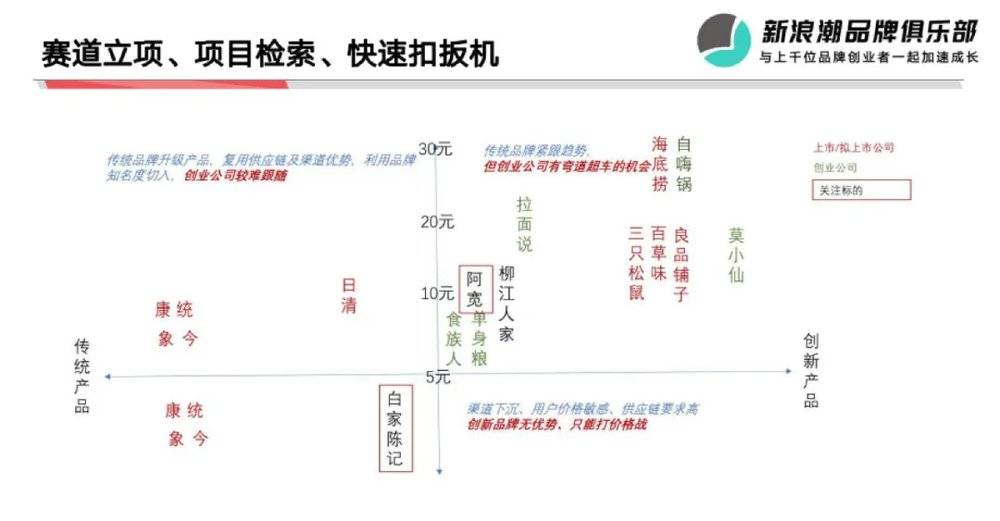

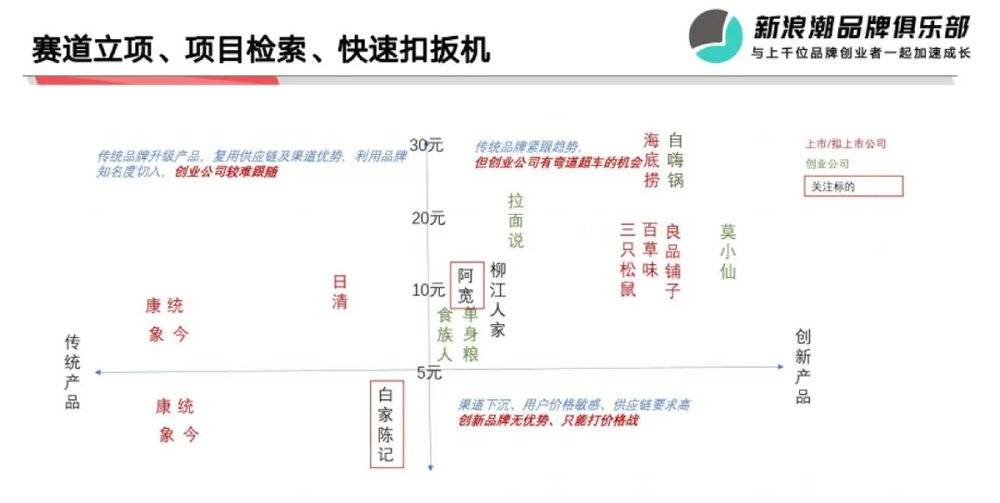

我们是在2019年底投的,内部先做了赛道立项,弄清楚新人群的衣食住行应该由什么样的品牌和供给来满足。立项以后,我们就对赛道进行扫描和检索。

我们把当时市场上在融资的项目都梳理了一遍,确定了大的背景趋势以后,画了一个四分象限,纵轴表示价格段,横轴表示不同创新程度的产品。

其中,康师傅、统一、白象、今麦郎属于传统品牌,其实它们也看到了这波高端化趋势,在2019年就请了肖战做开小灶的代言人,不过相对还是比较传统。

除了这些巨头以外,现在还出现了很多新锐品牌,不仅口味做得很好,外包装也做得非常年轻化,营销也很有特色,非常符合新消费场景。

这些新品牌不管是产品UI设计、广告内容,还是营销渠道,都非常新,集中在产品创新、价格往中高端走的过程中。

而右下角这种既便宜、又没太多创新的品牌只能打价格战,不在我们投资瞄准的范围内。

扫描整个赛道之后,我们就从右上角的象限里去找。在这个象限内,虽然传统品牌紧跟趋势,但是创业公司也有通过新渠道、新品牌超车的机会。

在这里面又怎么去选呢?前面已经提到过,我们非常关注供应链和研发能力,所以在白家出现的时候,我们就非常快地扣了扳机,投了白家。

2020年疫情一来,所有方便食品都卖爆了,方便食品赛道出现了非常多的新品牌,打得十分激烈。

疫情之后,有很多新品牌去线下渠道铺货,但是过了几个月他们就消失了,因为PSD(Per Store Per Day,单店日均销售)不是很好。

那么,在这个火热的赛道中,怎么去保持自己的竞争身位呢?

这就要回到我前面说的四个方向:一是产品不断推陈出新、渠道精耕细作,二是营销的精益求精,三是平台形象定位,四是后端供应链的逐步提升。

只有在每个方面都去发力,才有可能使新品牌在激烈竞争中逐步脱颖而出。

四、QA节选:关于研发投入、线上线下次序……

Q1:食品饮料领域健康的研发/收入比大概是多少?健康的毛利价格应该是怎么构成的?

答:我可以给几个上市公司的数据。

比如某上市公司做速冻食品,产品形态比较简单,就是帮你把一些菜做预调味,你拿回家可以很快烹饪,所以它的研发费用占比非常低,可能都不到一个点,一年可能连100万都不到。

而安井是做火锅预制菜的,研发费用比较高,可能会有新的研发投入在产品开发和产能利用率提升上面。

毛利其实不太好说,我觉得大家可以以上市公司为标尺,因为上市公司的费率比可能是公司走到比较稳定的状态后的表现。

现在很多食品公司毛利大概在35-50%之间,如果上市公司还能保持比较好的增长,那么这可能是比较健康的数据。

Q2:在重营销的当下,如何看待线上烧钱铺曝光的营销手法?如果不重度玩流量,新品牌还有其他出圈破圈方式吗?

答:我个人其实不太赞成烧钱铺曝光的方式,因为快消品特别是食品还是要看复购。如果没有好的产品力、价格和渠道铺设,光靠线上打广告也不太能接得住这些流量。

大家可以去看哔哩哔哩上面的一些日本食品广告,我觉得非常有创意,它通过一些反转或隐讳的寓意使得大家对这个广告印象深刻,一直记得广告背后的广告主是谁。

这可能是内容平台当道、内容层出不穷的当下,一个比较好的出圈方式。

Q3:怎么看待品牌从主要渠道线下先行,再反哺线上的可行性?

答:我个人比较相信线下比线上难做,特别是深度分销、经销和一些直销渠道,这需要很强的组织能力。

在我们自己投的公司里面,有一些就是线下先行,有了一定基本盘、积累了消费者认知以后,再反哺线上并取得成功。

比如白家和纽西之迷,他们都是线下起家的创业者,把旗帜插满中国主要区域的消费渠道之后,再在线上请代言人或加大投放力度,使品牌影响力在线上线下实现共振。

Q4:全新的食品品牌做到什么阶段开始铺设线下经销商比较合适呢?

答:这个问题我们之前思考过,可能是做到三五个亿左右,就可以开始考虑线下经销渠道建设,你有资源还可以更早一点。

太早的话线上费用很高,比如CS渠道的入场费、进商超和销售人员费用,效率不如线上快。

但是一些品牌在线上有容量上限,当你做到占大品类在这个渠道里面总GMV的3-5%时,可能就要面临如何冲破这个量的坎。

如果在原本的渠道里面你还能挣钱,这时再去一些新渠道开拓,可能会是比较好的时机。

Q5:近期方便速食的玩家很多,包括自嗨锅也开始布局了。他们推了螺蛳粉等数十种品类,但主锅复购很有问题。您觉得这波新消费下一阶段能走到哪里?

答:无论是自嗨锅、白家还是其它很多新品牌,肯定都要往全品类慢慢拓展,这是企业扩张的天然属性。

至于下个阶段能走到哪里,最近大家都在说新消费投资好像突然有点冷下来了。

去年的一波消费热可能有几个原因,一方面渠道在力推,另一方面资本钱也比较多,愿意去试新消费品。

这就导致大家把钱都烧在了投放上面,却没有烧出很好的复购,从而开始不敢投放,新消费走到稍微冷却的阶段。

下个阶段我们非常相信主要靠研发和产品创新能力。要让自己的产品有强生命力,不仅需要跟随流量变迁,更要跟随人性的本质。

比如化妆品需要美容功效,食品需要在性价比基础上好吃,这不能靠营销解决,而要靠供应链打磨和产品研发。

所以我觉得下一步大家可以更多把精力和资金放在研发上面。