扫码打开虎嗅APP

本文来自微信公众号:瞭望智库(ID:zhczyj),作者:张龙星(上海石油天然气交易中心油品事业部总监),编辑:谢芳 ,头图来自:视觉中国

当下的国际航运市场,可谓冰火两重天。

国际集装箱海运市场运费屡创新高,早在6月,欧美就开始从中国采购,备货圣诞节;亚马逊包租集装箱船,用以解决箱位问题;干散货以及件杂货运输船等非集装箱船纷纷试水集装箱海运,运价大幅上涨。

与之相对的,是国际油轮运输市场的惨淡。自2020年上半年短暂疯狂后,国际油轮运输市场已在谷底徘徊良久。

新冠肺炎疫情对于全球经济和贸易的影响前所未有,但随着疫苗的普及,最艰难的2020年已经过去。

中国船舶工业行业协会7月底的分析显示,国际航运市场回暖,集装箱海运需求旺盛,全球新造船市场活跃。可以说,全球航运业正逐渐迎来复苏,为何偏偏国际油轮运输市场还在苦苦挣扎?

一、需求不足,运力过剩

2021年以来,在美联储货币宽松政策的推动下,大宗商品通胀交易逻辑成为主流。原油供给侧,欧佩克+每月一次精准管理紧平衡预期,需求侧,新冠疫苗广泛接种带来复苏预期,大宗商品普遍上涨,原油表现尤为突出,国际油价涨多跌少,运行中枢不断上升。(注:2016年,全球主要产油国达成15年来首个减产协议,参与减产的俄罗斯、哈萨克斯坦等非OPEC国家与OPEC成员国合称欧佩克+。)

作为大宗商品之王,石油的价格水平从2020年4月史无前例的负油价出发,在股票牛市之后,演绎了慢牛行情,于2021年6月一度突破75美元(折合人民币约485元),表现强劲,跑赢通胀。原油顺势成为对抗美联储放水潮的最佳大宗商品之一。

相较于原油价格的稳健上行,国际油轮运输市场在经历了2020年二季度疯狂行情后,开始疲弱不堪,于谷底徘徊。

这是为何?

首先,虽然全球石油需求逐渐复苏,但仍在疫情前水平之下,导致国际油轮运输市场整体需求不足。

2021年6月,国际能源署公布了首份2022年前景报告。报告显示,欧佩克+已将疫情期间累积的石油库存全部处理完毕,实现了其初步市场目标。全球石油需求正在逐步恢复,但是距离疫情前的水平仍有差距。

报告还预测,随着发达经济体的疫情得到控制,全球石油消费量将在2022年下半年恢复到疫情前1亿桶/日的水平,在2022年年底超过疫情前水平。

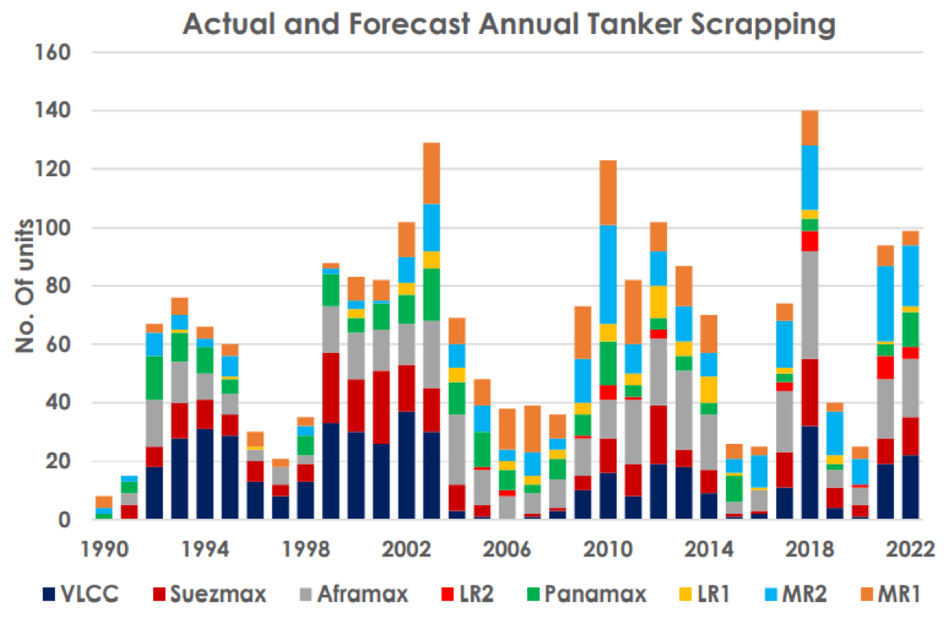

其次,国际油轮老龄船舶拆解延迟,而新造船如常交付,造成运力过剩严重。

疫情前,全球油运市场运力供过于求的矛盾就已经存在。但2018年油轮拆船数量创下1990年以来的最高纪录,紧接着2019年中东局势紧张,美国挥舞长臂管辖的大棒,油轮运费呈现脉冲走高行情,2020年上半年疫情期间,油运市场火爆,油轮成为印钞机,这导致大批老旧油轮搁置了拆解计划,其中许多被用于海上浮舱储油。

在油轮运费市场大幅下滑之后,美国对伊朗和委内瑞拉又极限施压,许多老旧油轮转入敏感航线运营,运力减少甚微,同时新船又在源源不断地交付,大幅加重了整体油轮运力过剩现状。

再次,当前国际石油市场处于去库存阶段,油品储存市场跌入谷底,海上浮舱需求大幅减少,进一步加剧运力过剩矛盾。

2020年4月下旬,国际原价格触底反弹,过程中虽有小幅回调但难阻上升趋势。

伴随油价上行的,是首次行价差结构的转变。

2020年5月以来,国际油价结构从2020年3~4月间近月超低远月高的深度正向市场结构不断收窄,并在2020年11月逆转为近月高远月低的反向市场结构,现货市场供不应求,远期市场供过于求,市场进入了去库存阶段,海上浮舱与陆上岸罐不断被释放,陆上油罐租赁价格一降再降,海上浮舱大幅减少。

临时海上浮舱在去库存阶段不断被释放,意味着愈来愈多运力进入市场。

2020年1月1日到2021年6月29日国际油价的首次行价差变化图,数据来自万德。

二、集装箱滞港严重,原油影响甚微

疫情暴发以来,欧美港口因疫情影响导致开工率低下,港口堵塞及集装箱滞港严重,不断推动国际集装箱海运市场上行。

相较于集装箱海运市场被疫情持续推高,国际油轮港口基于油轮运输的特殊性——装卸作业都是管线,手续简单,工艺简便,几乎没有船舶压港或港口堵塞的现象出现。

此外,中国快速控制住新冠肺炎疫情,减少了疫情对国民经济的负面影响,生产加工能力得到迅速恢复,产品出口增长强劲,中美、中欧航线集装箱物流量持续增大。而欧美因应对疫情不力,导致港口开工率低下,大量船舶压港、滞留在港口,集装箱滞港严重,造成集装箱海运市场不断大幅上涨。

2021年3月下旬,苏伊士运河被堵6天,重新开放以后,惯常按小时计算挂靠港口的大批集装箱船,集中到港口,引起压港,集装箱海运市场再迎爆点。

苏伊士运河打通了欧亚大陆,缩短了航程,在全球化时代成为欧亚集装箱海运必经航路。全球化时代,产业链物流链每个环节带来的扰动都会对全局造成影响,苏伊士运河堵塞就导致全球集装箱干线班轮排班被全部打乱。

但运河阻塞主要影响成品油运输,对原油影响甚微。

一方面,中东地区原油管道不少。超级油轮从波斯湾运油经红海到地中海,要在红海港口减载,再经由管道运输,运费很高,因此一般原油运输会尽量减少走这一通道。

中国从中东采购的原油,主要使用油轮,通过波斯湾霍尔木兹海峡、马六甲海峡等运抵,不受苏伊士运河堵塞影响。中国仅有从挪威北海油田、利比亚购买的原油,才会通过苏伊士运河运输,但最近几年,采购这些原油的数量十分有限。因此,苏伊士运河的堵塞,对中国原油运输造成的影响很小。

另一方面,此次等待通行的油轮装载原油大约980万桶,占全球日消费量1/10,堵塞时间为6天,平均下来每天受到影响的原油运输只占到全球日消费量的1/50左右,因此影响并不大。

然而,通过苏伊士运河的成品油数量及货值则比较大,受到的影响也比较大。近年来,中东地区建了很多炼油厂,波斯湾及红海地区、西印度海岸成品油(航空煤油、柴油等)大量外输欧洲地区,本来存在于各区域间的套利,由于苏伊士运河的阻塞而紊乱。

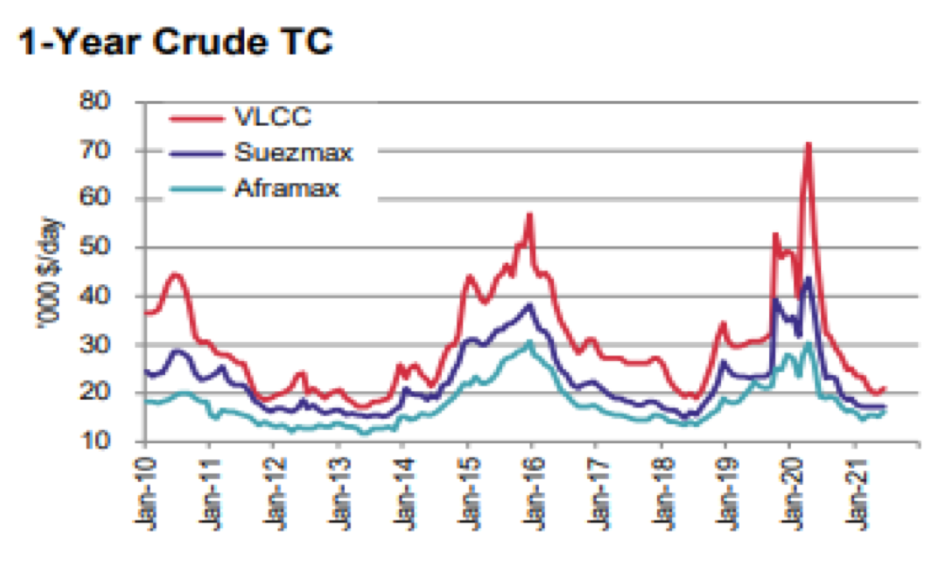

在目前供过于求压力之下,非节能型油轮一年期期租水平约为:载重量在20万吨到30万吨之间(装运量相当于200万桶原油)的VLCC超大型油轮,每天2万美元;载重量在15万吨到16万吨之间的苏伊士型,每天1.7万美元;载重量小于12万吨的阿芙拉型,每天1.65万美元;载重量5万吨左右的中程成品油油船,每天1.25万美元。

考虑到船东的运营成本以及船舶融资成本,以上一年期租金水平为参考,只有阿芙拉船型的多数船东可以达到盈亏平衡点,其它船型的船东多数都在亏损。

而目前的航次租船市场,则更加惨淡,2021年二季度非节能型VLCC船东每天只能收到2000美元左右的回报,可以说,2020年上半年有多辉煌,2021年上半年就有多惨淡。

国际油轮运输市场需求侧恢复有限,叠加供给侧运力过剩的矛盾进一步尖锐,国际油轮运输市场急需再平衡。

三、欧佩克+共患难易,同富贵难

国际油轮运输市场后市如何发展,我们尝试从历史角度去梳理。

下图为2010年1月1日到2021年6月的一年期油轮期租费率历史走势,一年期期租费率与现货费率高度正相关,可以作为现货市场研判依据。

数据来自SSY。

当下,国际石油市场与油轮运输市场的联动,呈现出类似于2008年金融风暴后国际油价暴跌、2009年3月国际油价跌入谷底后开始复苏时期的特点,油价一路走高而油轮运输市场持续低迷,虽有短暂冲高,但那一波国际油轮运输市场的低迷持续到了2014年。

那一波长熊行情得以终结,一是船东不断拆船和削减新造船计划,二是美洲去往亚洲的跨区石油贸易需求蓬勃发展,持续增加吨里程需求。

从中短期角度来说,需求恢复是对航运市场的最大利好,虽然疫情有所反复,但没有一个冬天不会过去,疫情亦然。当前新冠疫苗正在全球加速接种:截至8月11日,中国新冠疫苗接种已超18亿剂次;截至8月6日,拜登政府的官员表示,一半的美国民众(包括所有年龄段的人)已经完全接种了新冠疫苗。

目前,美国传统驾驶季的汽柴油需求恢复良好,根据美国能源信息署6月23日发布的每周石油报告(其中包含截至6月18日的数据):最近4周美国汽油平均需求(以产品供应量衡量)是2019年同期的94%,而馏分油和航空燃料的需求分别为2019年同期的98%和74%。

需求恢复之下,今年下半年欧佩克+和伊朗的影响需要重点考量:

首先是,负油价共患难后,高油价下欧佩克+能否同富贵。

为应对新冠肺炎疫情对全球经济和石油需求的冲击,欧佩克+自2020年5月1日开始实施历史性减产。减产规模从2020年5月至6月的970万桶/日,逐步缩小为目前的580万桶。

2021年7月初,在主要产油国例行月度部长级会议上,阿联酋与沙特阿拉伯罕见“吵翻”,致使产油国增产协议搁浅。双方分歧在于,如果把当前减产协议从2022年4月延长至2022年年底,用于计算阿联酋生产配额的基准是否需要调整。

7月18日的部长级会议上,主要产油国终于就增产计划达成一致,并力争到2022年9月全面结束减产。

这一决议达成后,国际油价应声暴跌,反映了市场对高油价下欧佩克+内部因为争夺市场份额,矛盾可能放大的担忧。尽管此后市场回涨,但是欧佩克+历来共患难易,同富贵难。

其次是,伊朗重返市场的冲击。

拜登政府上台后,伊朗何时重返国际石油市场成为石油供给侧的最大变量。

特朗普执政时期,对伊朗极限施压,底气来自于美国本土页岩油气革命成功所带来的能源独立,但是2020年疫情冲击叠加沙特价格战带来负油价,美国本土页岩油气企业大伤元气,难以在供给侧抑制持续抬升的油价。

2021年以来,国际油价持续上行,美国本土汽油价格一路猛涨。在全美成品油价格最高的美国西海岸,2021年6月28日,汽油价格为3.811美元每加仑,较去年同期上涨1.057美元每加仑。

由于汽油价格在美国CPI中占有很大比重,2021年5月份,美国CPI同比涨幅高达5%,高于市场预期的4.7%,创13年新高。

既要保经济稳增长,又要抑制通胀,拜登政府需要伊朗原油。出于外交战略考虑,拜登政府也需要伊朗核协议的达成。

2021年6月18日的伊朗大选,伊朗保守派莱西高票当选新一届总统,伊朗重返核协议有望成为莱西三板斧之一,而这个时间窗口可能在2021年四季度。

一旦伊朗核协议达成,美国强加在伊朗航运及石油公司身上的制裁有望同步解除,目前市场上因为制裁而消失的伊朗国家油轮公司船舶将返回国际油轮运输市场,进一步加剧总体运力过剩的局面,不过也有望加速老旧油轮的拆解速度。

四、“中国需求”故事讲不通了,怎么办?

除了欧佩克+和伊朗,中国的影响也不容忽视。

2021年5月中旬,中国财政部、海关总署、税务总局共同宣布,自2021年6月12日起,对部分成品油征收进口环节消费税,主要包括轻循环油、混合芳烃以及稀释沥青。

在收紧成品油进口限制的同时,据卓创资讯数据,国内2021年第二批成品油出口配额即将下放,按照全年3400万吨的量计算,第二批或仅仅下达450万吨。

中国的成品油进出口大幅度削减,原油进口也在收缩。

2021年第二批原油非国营贸易进口配额于6月中旬下发,数量为3524万吨,相比去年同期第二批5388万吨的量大减35%。

21世纪以来,中国原油进口量持续上升,对外依存度不断攀升,这是过去20多年西方一直在讲的“中国需求”故事。

但自2021年以来,国内石油进出口政策的调整显示,在碳达峰及碳中和的要求下,中国石油的需求强度难以持续。这也意味着作为全球第一大原油进口国,中国原油需求可能正在进入平台期。长期以来,国际油轮运输市场适应并一直围绕的主题——中国旺盛而长期的原油需求,有待再评估。

综合各种因素来看,国际油轮运输市场供需再平衡有望加速。

钢铁价格持续上行后,废钢材市场随之火爆,老旧船舶拆解的现金回报不断攀升。

而国际海事组织对船舶技术规范要求不断提升,推动航运业老旧运力削减,《2004年国际船舶压载水及沉积物控制与管理公约》(简称《压载水公约》)规定,所有船舶最晚在2024年9月8日之前都需要安装压载水管理系统,或者使用岸基压载水管理系统的方式对船舶携带的压载水进行处理。

2019年1月22日起,《压载水公约》在中国正式生效。当前,离2024年9月8日还有近40个月时间,相关调查机构发现,大约有35000艘船舶仍等待或需要改装/安装压载水管理系统。

2021年6月17日,海洋环境保护委员会(MEPC)第76次会议通过船舶碳减排决议,设定了2023~2026年每年碳排放强度递减2%的规定,全球船舶绝大多数需要达到该目标。

这两大要求下,很大部分老旧船舶在不进行再投资改造前提下,将无法合规合法运营。

在国际油轮运输市场持续惨淡的行情下,油轮船东的拆船动力上升,预计2021年油轮拆船数量回升,2022年油轮拆船数量有望攀高。

1990~2022年油轮分船型拆船数量历史及预测数据,数据来自BRS。

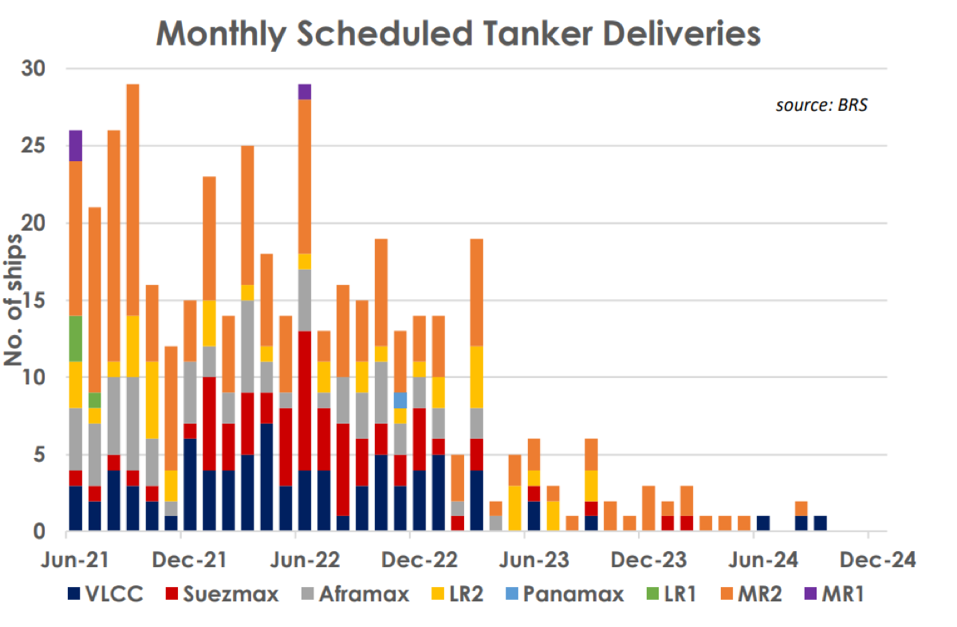

相较于国际油轮市场可预期的加速拆船,油轮新造船交付数量在订单寥寥的情况下,将自2023年开始大幅下滑。国际油轮运输市场供给侧运力出清任务,预计在2022年显现成效。

2021~2024年油轮分船型新造船交付数量,数据来自BRS。

2021年上半年,国际油轮运输市场在油价复苏中痛苦挣扎,油轮船东饱受煎熬,下半年全球石油需求继续修复,尽管油轮船东迎来运费大幅反弹的希望依然渺茫,但隧道尽头的光并非遥不可及。

本文来自微信公众号:瞭望智库(ID:zhczyj),作者:张龙星,编辑:谢芳