扫码打开虎嗅APP

本文来自微信公众号:放大灯(ID:guokr233),作者:陈闷雷,编辑:一萌,题图来自:视觉中国

不知道“AI芯片第一股”寒武纪(SH688256)是否还愿意回忆曾经的辉煌:这家成立于2016年的公司,2017年收入才不到800万,凭借与华为的亲密合作迅速走红,获得资本市场巨量的关注,即便在2019年丢了华为这唯一的大客户,寒武纪还能在科创板早期宽松的上市窗口期,于2020年7月完成敲钟。

相比“AI四小龙”(商汤、云从、依图、旷视)坎坷的IPO历程,幸运的寒武纪可谓坐着火箭一飞冲天。

只是上市后,方知资本市场高处不胜寒。

股东不疼,机构不爱

在上市最初的几个交易日,寒武纪股价一路高歌猛进,市值一度达到1196亿元的高点,随后震荡下跌,如今股价较峰值已经跌去超六成,市值蒸发800亿。

更不妙的是,股东们对寒武纪信心也不足。最新的2021年中报显示,寒武纪的十大流通股股东普遍减持,且有些减持力度很大,持股比例一度超6%的光大证券更是直接从名单中消失。

流通股争相出货,限售股那边也没闲着。2021年7月20日,上市满一周年之际,寒武纪迎来了大比例解禁,当日股价应声下跌7.26%,可见市场不对公司持积极预期。果不其然,此后的两份减持公告,合计减持占总股本的7.62%,证实股东们对寒武纪的信心不足,急于套现跑路[1][2]。

甚至由于业绩属实不佳,主要机构还纷纷下修了对公司全年业绩的预期,国金证券更是直接给出了公司估值偏高,市场过于乐观的评价[3]。

这昔日的明星科技公司,怎么就沦落至此了?

小心五技而穷

寒武纪肉眼可见的近忧,就是公司太有野心,或太缺乏野心——这取决于你看问题的角度。

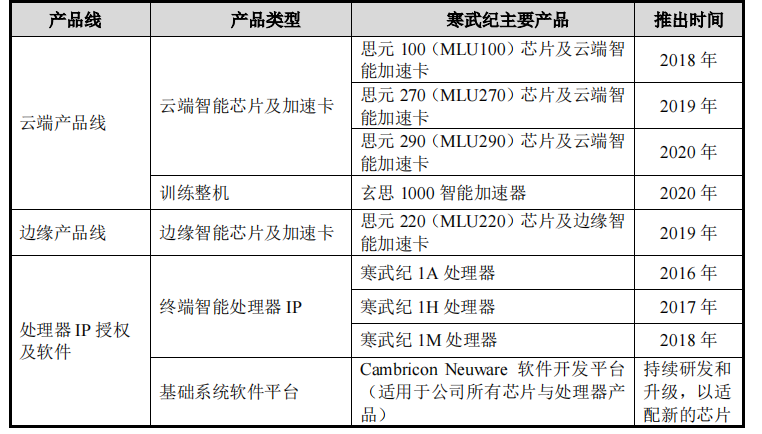

公司目前在具体技术路线上的选择,表现出了明显的举棋不定,突出一个“这也做,那也做”,“云边端(云端、边缘端、终端)”样样俱全。如果不是IP授权业务被华为海思从供应链中剔除,这块业务想必公司也不会放下。

边(缘端):在靠近数据源头的一侧,通过网关进行数据汇集,并通过计算机系统就近提供服务,由于不需要传输到云端,其可以满足行业在实时业务、应用智能、安全与隐私保护等方面的基本需求;其位置往往介于终端和云端之间。

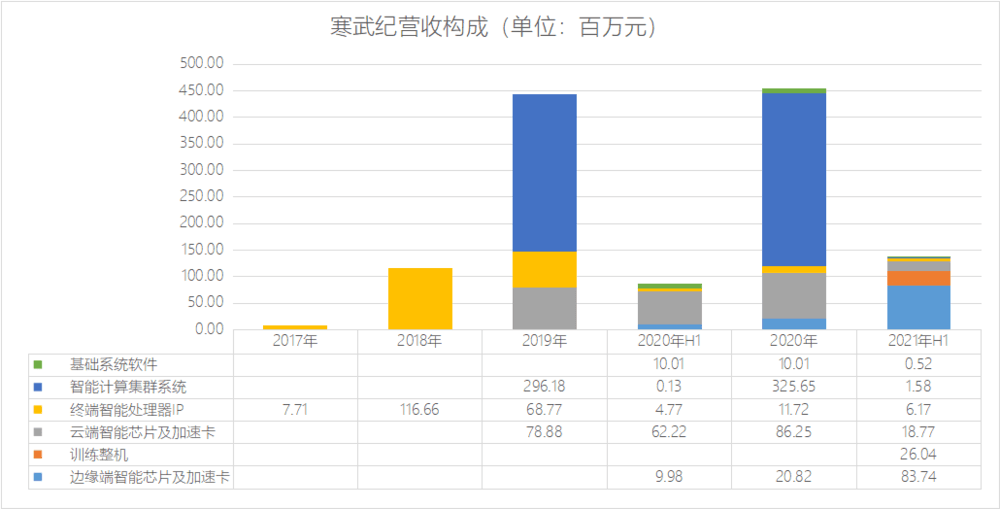

这就导致在营收结构上,寒武纪可谓是“岁岁年年人不同”,如果你把相邻打的同期财报放一起看,简直不像是一家公司。

数据来源:公司公告

以2020年上半年与2021年上半年为例,寒武纪的“边端芯片”业务暴涨740%,可“云端芯片”业务却大幅萎缩了70%,基础系统软件收入更是直接蒸发,取而代之的是在上个报告期取得研发成果,初步商业化,实现收入2600余万元的训练整机业务[4]。

至于上市的最大功臣处理器IP授权业务,由于失去了核心客户,出现严重萎缩,取而代之的是智能计算集群系统——问题是,寒武纪的这一收入来自政府订单,分别为横琴先进智能计算平台项目(一期及二期)、南京智能计算中心(一期)。关于这带来的隐患,我们将在后文详述。

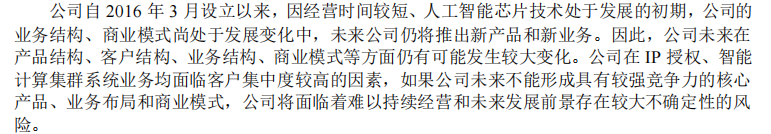

“变形金刚”似的营收结构,对绝大部分行业中的绝大部分公司都不是好事,因为这代表着一家公司甚至还没确定究竟要“做什么生意”。公司方面声称这主要是由于成立时间短,还处于探索期,可说服力不强。

寒武纪在年报内自述经营风险[4]

作为一个高度简化的概念,AI芯片包含众多产品与技术路线,下游应用场景非常庞杂,相关的设计与技术均有所区别。如此高精尖的行业,不太可能存在一家“无不知,百行通”的企业。

就算有,显然也不会是寒武纪。

指望一家在2016年才成立,不算政府订单,年收入还不到两亿的年轻企业,依靠有限的资源做到比英伟达、苹果以及英特尔这种级别的企业更加全面的业务覆盖,无异于天方夜谭。

然而如今的“云边端”甚至都满足不了寒武纪,在8月6日的2021世界人工智能大会上,公司首次展示“云边端车”布局,表示将正式进军智能驾驶领域。只是研发需要时间,开拓市场也需要时间,已经失去了先发优势的寒武纪到底要怎么追赶,公司是否能把现有的技术积累迁移至车载芯片,研发资金和现有人才储备是否匹配远景规划,这些都有待进一步观察。

至少仅因为布局智能车,就声称寒武纪的估值能快速修复,实在有些忽悠人了。

公司产品“多元化”的背后,恐怕还是竞争力不足的尴尬。

要知道,和寒武纪形成直接竞争关系的,国外有英伟达、AMD、高通、英特尔这样极为强势的巨头,其产品早已得到了非常充分的验证;国内方面BAT以及字节、小米等科技企业,也出于业务需要入局AI芯片;即便是新近兴起的智能车载芯片,也已经挤进了地平线、特斯拉以及Mobileye这样的厂家。

显然,寒武纪无论是整体规模、资金实力、研发储备、客户关系等方面,均无法与这些更大或更成熟的竞争对手相提并论,产品重合度又非常的高,如何参与市场竞争自然成了问题。

也可能正是出于这样的担忧,寒武纪选择了更加“乙方”的定位:客户需求什么,我们就做什么;什么赛道热,就进什么赛道。

这样“逐水而居”的决策,很可能意味着寒武纪将不再执着于钻研某一特定领域,这对一家前沿科技企业来说,不是令人振奋的信号。

首先,这很可能会导致资源的浪费。就比如公司2020年的云端业务商业化才初见成效,2021年就马上转投边缘端业务,现在又要转型车载芯片,那前期搞研发投入的大笔资金岂不是打了水漂?如果后续要持续投入,以寒武纪的资金储备与团队规模,又如何支撑得了多线作战?

其次,打一枪换一个地方,如何实现技术的积累?不实现积累,如何做出突破?做不出突破,产品的竞争力只能越来越低,这又会回到寒武纪当下的困境,陷入恶性循环。

也许对于寒武纪来说,拿出真东西,或至少是个清晰的发展规划,而不是继续搞故事连载,才能真正有效的提振日渐流失的市场信心。

到底做谁的生意?

除了在路线选择上摇摆不定外,寒武纪的商业模式也十分模糊,说不清公司到底跟谁做生意。

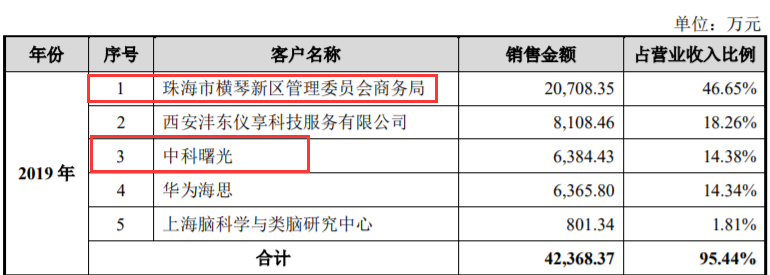

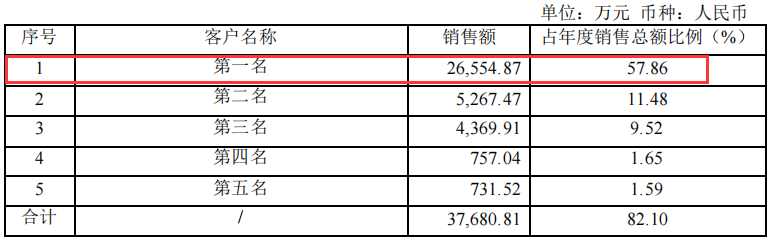

我们在上文提到,2019年和2020年,公司最大的两笔收入均来自政府项目,分别为:横琴先进智能计算平台项目(一期及二期),以及南京智能计算中心(一期),在报告期内的营收占比分别高达61%/58%。

下图为2020年数据;信息来源:公司公告[5][6]

虽然政府订单帮助寒武纪顺利维稳住了上市前后的两年业绩,且后续回款能在未来持续提供营收数字,但To G本身不算是长期可靠的商业模式。此类订单终究做一单少一单,寒武纪不是国盾量子这样背景特殊、领域特殊的公司,在政府端持续拓展业务的难度也非常大,指望To G生意实现公司的长期增长并不现实。

从行业普遍共识来讲,开拓商业客户仍然是寒武纪未来发展的根本保障,只是这谈何容易。

早期阶段,寒武纪还能背靠华为海思,可自从被一脚踢开之后,寒武纪在To B端便没有寻得新突破。寒武纪给不了互联网巨头、科技企业们选择它的理由。

寒武纪已经推向市场的产品之所以难以吸引客户,主因在于其通用性确实不强。曾有业内人士在接受媒体采访时直言,公司的产品多为不同客户定制开发,应用场景十分有限,这导致每次都会产生比较高的开发成本[7]。从买方的角度讲,与其和寒武纪这样的不成熟公司“共同成长”,为何不直接买更成熟、通用性更强的产品呢?

这一系列因素的共同结果,就是时至今日,寒武纪过高的客户集中度仍然是一个绕不开的风险点:2017年到2020年,对前五大客户的销售额分别占其营业收入的100%、99.95%、95.44%和82.11%,改善有限,仍然面临失去客户就撑不起业绩的窘境。

寒武纪,你啥时候挣钱呀?

寒武纪最后一个问题,是远在地平线彼端的盈利预期。

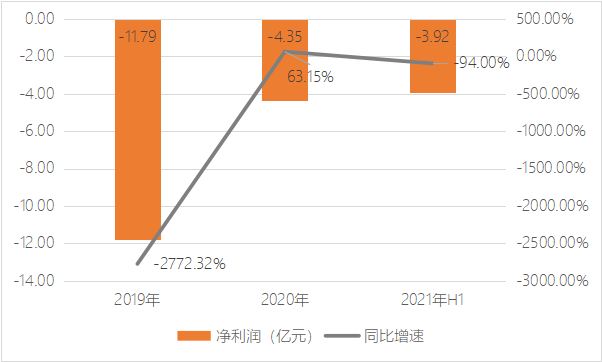

在2021年上半年,寒武纪再次录得3.92亿元的巨额亏损,而从2019年开始至今,公司两年半时间就成功烧掉了20亿。

数据来源:公司公告

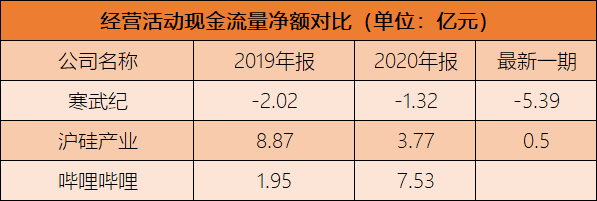

同时,寒武纪的经营现金流持续流出,且数额相当巨大——这意味着,公司的主营业务完全不具备造血能力,这可不是什么好信号。须知,同为挂U的沪硅产业(SH:688126),其现金流也早已转正,而类似哔哩哔哩这样常年亏损的互联网企业,其经营现金流也至少是正的。

科创板代码挂U,用以标注尚未实现盈利的发行人。

数据来源:东方财富

持续巨亏的背后,是寒武纪堪称“一飞冲天”的期间费用。仅2021年上半年,公司的研发费用投入就高达4.16亿元,同比增长50%,研发费用率(研发费用/总营收)高达301%。

寒武纪毕竟是科创板上市公司,研发费用高无可厚非,可问题是,公司的管理费用+销售费用同样不低。2021年上半年,寒武纪的销售费用为2476万,同比增长84%,费用率达18%;同期管理费用则为1.59亿,同比暴涨152%,费用率为115.27%——也比总营收还高。换言之,哪怕公司其它成本全都为0也无法盈利。

这其中管理费用的暴涨,是为进行人才激励所支付的股权费用增长了近7700万,而由于公司本身销售团队又特别的小(截至2020年末65人),所以严格来说,管理费用也都是花给了研发团队。

虽说前沿科技企业把大笔钱投入研发很正常,初创企业不挣钱也很正常,可寒武纪身处利润率颇高的芯片行业,现在不挣钱,能一直不挣钱吗?

如我们在上文所说,公司的业务比较驳杂,这四个多亿的研发费用寒武纪的标准看很多,可放在前沿科技领域实在不值一提,砸进去听个响都嫌声小。这些资金深挖一类智能芯片尚且不够,寒武纪还要“云边端车”全面发展,难免让人怀疑投入是否合理,又能否带来与之相匹配的产出?

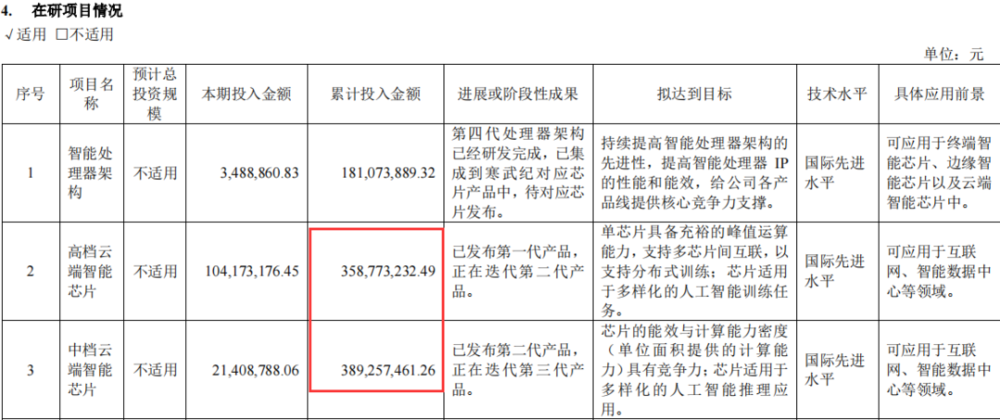

至少目前看做不到。2021年中报显示,仅中高端云端芯片两个产品,寒武纪至今的累计投入就逼近7.5亿元。可云端业务当期的收入呢?勉强超过8600万。

信息来源:公司公告[4]

这种失衡的投入产出,再次印证了寒武纪的产品定制化、泛用性差的弱点。这种模式需要寒武纪针对不同客户进行重复投入,付出大量研发成本。如此一遍又一遍的“造轮子”,不可能实现规模效应,无法降本增效,是导致公司当下看不到亏损收窄的信号的核心原因之一。

这种情况,资本市场不能接受,公司自己也不能。

如今疯狂地烧钱,还给寒武纪带来了很大资金压力。在去年年底,寒武纪账面上的货币资金还有近49亿,而到了今年6月底,只剩下了28亿。

当然,寒武纪早先不是没遇见过资金危机,只是彼时资本市场更为宽容,公司依靠上市大量补血,可如今怎么办?在市场对公司看法大幅扭转,自造血能力基本没有,研发投入还不能停的当下,寒武纪又该去哪里找钱?

这要是饭辙都没了,神仙也救不回来。

滴答作响的时钟

资本市场不是不愿意听故事,可当一个故事被一百个人讲了一百遍之后,再动听也很难吸引人。

寒武纪如今的内外交困,无论是机构的悲观预期还是砍到胸口的市值,还是自身经营上的困难,归根结底还是泡沫太多,干货太少。

未来规划是什么,下一个华为级别的客户在哪里,这些来自外界的质疑,不是“给汽车造芯”的故事所能解决的。我们也不清楚,寒武纪能否把现有技术积累迁移至智能车芯片上,距离落地更是遥遥无期,这个行业已经有了太多PPT,不需要再多一个。

不管是多么漂亮的科技独角兽,哪怕是彩虹小马,终究要给市场一个交代。寒武纪不是没有机会,但每一次,都可能是最后一次了。

References:

[1] 中科寒武纪股份有限公司: 股东减持股份计划公告(2021/07/23).2021.07.23

[2] 中科寒武纪股份有限公司: 股东减持股份计划公告(2021/07/30).2021.07.30

[3] 国金证券: 边缘AI进展大,短期亏损难改善.2021.08.11

[4] 中科寒武纪股份有限公司: 2021年半年度报告.2021.08.11

[5] 中科寒武纪股份有限公司: 首次公开发行股票并在科创板上市招股意向书.2020.06.30

[6] 中科寒武纪股份有限公司: 2020年年度报告.2021.04.27

[7] 马秀岚: 寒武纪隐忧:千亿市值跌去六成 商业化之路拓展难.财经网.2021.08.04

http://tech.caijing.com.cn/20210804/4785949.shtml

本文来自微信公众号:放大灯(ID:guokr233),作者:陈闷雷,编辑:一萌