扫码打开虎嗅APP

本文来自微信公众号:加里普拉斯(ID:garyplus10086),作者:加里Plus,原文标题:《5000字系列 | Casper私有化 美版衣二三破发 DTC又不香了?》,头图来自:视觉中国

DTC鼻祖、号称颠覆床垫产业的产品和模式、投资人一度排队下跪送钱、奥斯卡影帝小李子和美国李玉刚Adam Levin顶流明星加持背书、风头一时无两的现象级美帝新消费品牌Casper,不到半个月之前,一则公告让这个资本市场消声已久的品牌重回大众视野。

然而,并不是什么好消息。

Casper宣布,其同意被投资机构Durational Capital收购,并私有化退市。

这距离Casper上市,还不到2年的时间。这次收购的价格,被定在了每股6.9美金,折合公司市值大概3亿美金不到一点。这个价格,已经算是比较慷慨,6.9美金的股价,相较公告发出的前一个交易日收盘价格有着94%的溢价,相较30日均价也有将近80%的溢价。

反过来说,这意味着在交易宣布之前,Casper的市值只有1.5亿美金上下。

这个估值,也是让除了种子轮的投资人有点盈利之外,其他全部被埋,而且是深埋。

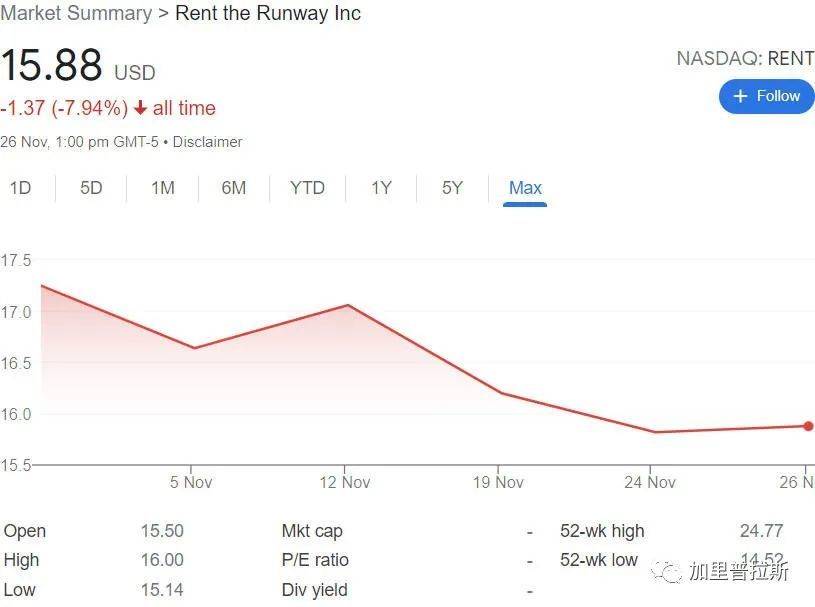

无独有偶,另一个也是最早一批的DTC品牌,曾经国内创业公司“衣二三”的美国老前辈Rent the runway(简称RTR),在今年10月底登录纳斯达克之后,已然破发。目前市值9.4亿美金,距其2019年最后一轮F轮融资投后10亿美金的估值也倒挂了。

所以,DTC从人人叫好,到如今被二级市场教做人,这个模式到底为什么经常被二级市场所抛弃、我们应该如何看待DTC的发展?

一、啥是DTC

投资人/媒体一向喜欢造词、造概念,为了让一个浅显易懂的东西看起来更高级。DTC就是其中一个。

正所谓,世界上本来就有DTC,但以前从来没这么叫过。当投资人/媒体说的多了,就自然有了这个词儿。

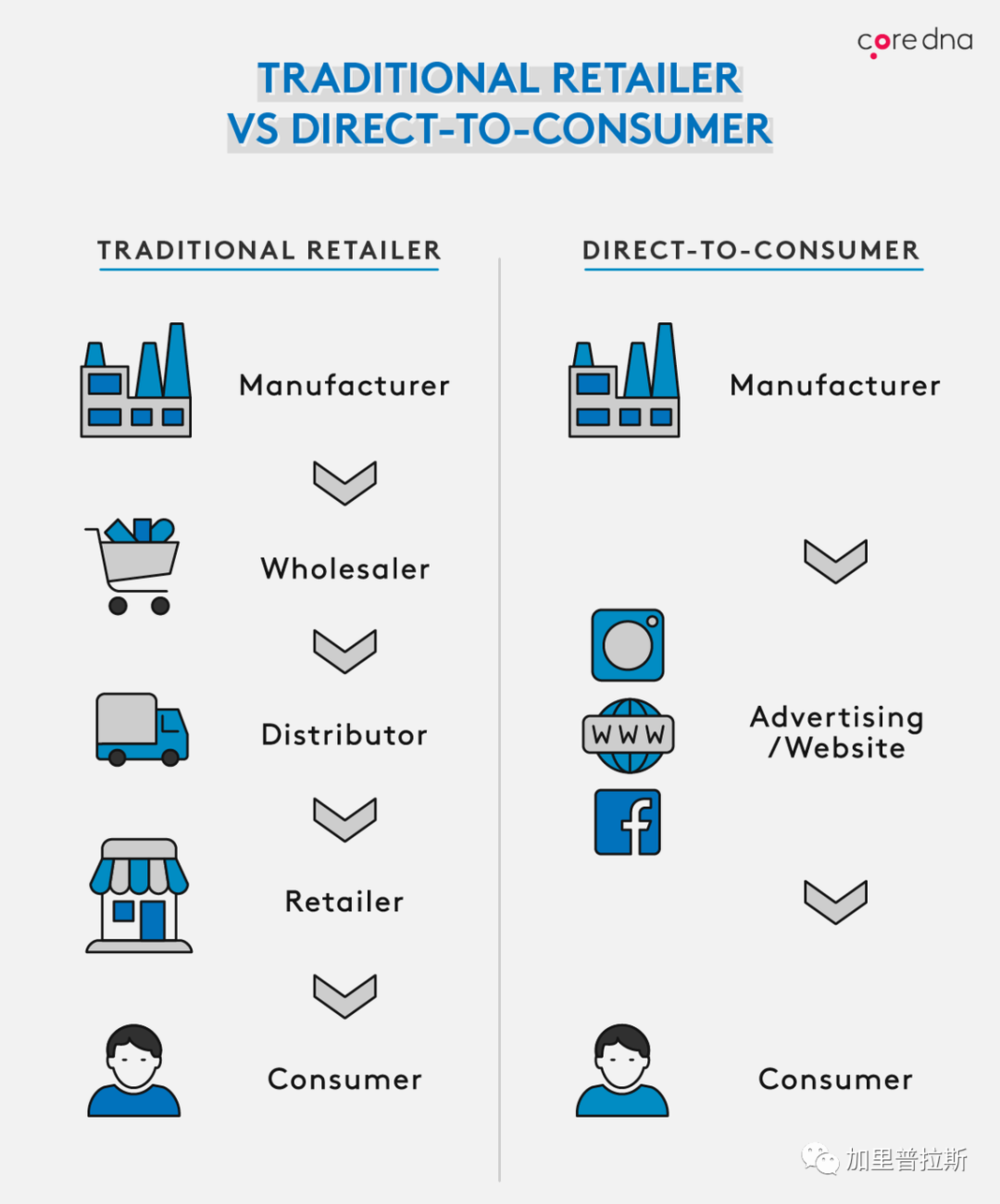

DTC,或者叫D2C,是“Direct-to-consumer”的简称,也就是“直接触达消费者”的意思。

DTC指代的更多是一种销售渠道,或者一种营销模式,让消费品品牌可以直接触达最终消费者,最终消费者也可以在这些品牌的官方网站或者自营线下品牌门店(主要是线上)完成消费和购买。

与之相对的,是传统的分销模式,品牌通过各级代理商进入各种渠道以达到广泛覆盖的目的,品牌跟消费者的链接是单向的,甚至是有隔阂的,简而言之是Brand to B 再 to C (B2B2C),渠道/中间商可以赚差价。

但DTC这种模式,说白了一直都存在,也不是什么新鲜玩意儿。比如传统运动品牌Nike/Adidas,也都有在采取这样的方式做生意,只不过这种模式/渠道只占他们销售的一部分。

DTC的兴起大概是2010年前后,一批类似warby parker、dollar shave club、everlane、casper、allbirds等线上起家的/品类极其聚焦的/产品或商业模式比较创新的品牌开始出现,也因其在各自细分的小圈子里面积累起来了一批忠实的消费者,这个模式慢慢开始发酵、乃至大火,DTC模式的创业公司也开始受到投资人的追捧。

DTC品牌都有一些共性,比如基本都是新的创业公司、没有历史包袱,比如都是从互联网起家而非线下传统渠道,比如大多数都是选择了大的行业赛道里面的细分品类,比如都是依靠产品创新和极致性价比切入市场,再比如都是主要通过数字营销进行产品的推广和获客等等。

看到这里,是不是感觉有些熟悉的味道?这不就是现在国内新消费品牌的国外翻版吗?把“DTC”换成“新消费品牌”来理解,一点儿没毛病。

所以你就懂了,DTC已经开始从一开始所代表的销售渠道和营销模式,演变成了现在新消费创业品牌的泛指。

二、老牌DTC都咋样了?

1. Casper

品牌Keywords:盒装床垫 mattress in the box、极致性价比、内容营销花式引流、100天试睡。

融资&估值:

上市前完成了5轮融资,一共融了3.4亿美金。

2019年完成pre-IPO融资,估值投后11亿美金。

2020年上市,融资1亿美金,市值6亿美金。

2021年11月私有化价格3亿美金,私有化之前1.5亿美金。

业绩:

营收增长还是比较快的,从FY2017的2.5亿美金,增长到了FY2020的5亿美金,三年翻了个倍。

但是,问题就出在增收不增利,并且也没有什么盈利的迹象和预期。Casper 正常化调整后的净利润从FY2017到FY2020,基本在亏损4500~5800万美金之间波动。毛利率还算稳定,在50%上下波动个1~2个点。所以说,每年的增长都拿来投放烧钱了,反言之,增长是由营销和投放驱动的。

更可怕的是,Casper的经营性现金流还保持着每年4000多万美金的净流出。根据最近一期的财报,公司账上现金只有4300万美金了,还不够烧一年的。而且这二级市场的股价,也没有什么再融资的功能了,私有化可以说是无奈之举。

2. Allbirds

品牌Keywords:AKA 硅谷足力健、创新材料羊毛鞋、明星背书带流量、ESG环保可持续。

融资&估值:

上市前完成了7轮融资,一共融了2亿美金。

2020年完成pre-IPO融资,估值投后17亿美金。

2021年完成纳斯达克上市,融资3亿美金,市值25亿美金。

业绩:

营收增长并不快。公司从2018~2019年,营收增长了超过50%。但2019~2020年,受到疫情影响,营收只增长了10%上下。1H20到1H21营收增长26%。对于一个2亿美金上下营收规模的start up来讲,这样的增速并不好看。

相比Casper,Allbirds的亏损相对来讲还算可以。2019年亏损约1500万美金,2020年亏损2600万美金。Non-GAPP口径下调整后EBITDA,2019年亏损130万美金,2020年亏损1500万美金,2021年上半年亏损600万美金。

经营性现金流层面,2019年竟然是正数4万美金(也就算现金流平衡),2020年负3500万美金,2021年上半年负2300万美金。上市完成后,公司账上会有超过3亿美金的现金,再烧个两三年不成问题。

3. Warby Parker

品牌Keywords:眼镜免费上门试戴、暴利行业的极致性价比、流量和品牌并重、开启线下渠道建设。

融资&估值:

上市前完成了9轮融资,一共融了5个多亿美金。

2020年完成pre-IPO融资,估值投后超过30亿美金。

2021年完成纳斯达克上市,走的是direct-listing,没有通过IPO融资,市值45亿美金。

业绩:

营收方面,2018到2019年增长30%,2020年受疫情影响几乎没有增长,2021增长33%。可以看出来如果没有疫情增长,公司30%的topline增长还是可以完成的。

净利润方面,2018年净亏损2300万美金(-8%净利率),2019年盈亏平衡,2020年亏损5600万美金(-14%净利率),2021年上半年亏损700万美金(-3%)。其实公司看上去已经开始有盈利模式了。公司non-GAAP调整后EBITDA一直保持盈利,2021年上半年已经达到7.4%的non-GAAP adjusted EBITDA margin。

经营性现金流层面,2019和2020年都是净流入的,2021年上半年净流出500万美金左右,总体来讲还算比较健康,也可以看出来公司烧钱的阶段已经过去了。

PS:你大爷还是你大爷,WP作为DTC鼻祖,笔者还是比较看好其未来的发展的。

4. Rent the runway

品牌Keywords:共享衣橱、线上服装租赁、会员付费制。

融资&估值:

上市前完成了13轮融资,一共融了5个多亿美金。

2019年完成F轮融资,估值投后10亿美金。

2021年完成纳斯达克上市,融资3.57亿美金,市值20亿美金。

业绩:

营收方面,2021年同比下降超过40%到1.36亿美金,2021年上半年同比下降4%。

净利润方面,2020年净亏损1.5亿美金,2021年净亏损1.7亿美金。

经营性现金流方面,2020年净流出3800万美金,2021年净流出4300万美金。IPO之后公司账上应该还有4亿多美金的现金,也够再烧几年了。

5. Hims & Hers

品牌keywords:互联网健康品牌、聚焦年轻人、男女客群两手抓。

融资&估值:

上市前完成了7轮融资,一共融了2个多亿美金。

2019年完成C轮融资后,估值投后11亿美金。

2021年通过SPAC完成纳斯达克上市。

业绩

营收增长超级猛,2018年2700万美金,2020年1.49亿美金,年复合增长136%,并且近三年以来每个季度都环比增长。2021年收入指引预计2.6亿美金。2020年毛利率74%。

净利润方面,正常化调整后的净利润2018年亏损4700万美金,2019年亏损4500万美金,2020年亏损1100万美金。

经营性现金流方面,2018年净流出5700万美金,2019年净流出7500万美金,2020年基本平衡,但2021年前三季度净流出3100万美金。公司账上还有2.5亿美金左右,也还算比较安全,如果股价不再恶化,利润和现金流能变好一点,未来还是有再融资的可能性。

7. 其他

AWAY :网红行李箱,2019年完成1亿美金融资,投后估值15亿美金。疫情之下,出行受限,这两年应该不好过。

Dollar Shave Club: 订阅制男士护理品牌(主要是剃须刀),2016年被联合利华收购,对价10亿美金。

Harry's :也是一个剃须刀品牌,2020年原本要被Edgewell(传统个护上市公司,市值24亿美金)以13.7亿美金收购,但最后被美国联邦贸易委员会以反垄断为由叫停。2021年3月,完成新一轮1.55亿美金融资,投后估值16.55亿美金。

Glossier :网红Emily Weiss自创美妆品牌,美国版雪梨,2021年7月完成E轮融资,投后估值18亿美金。据说2019年营收1亿美金,毛估估2021年2~3亿美金。

别的也不多说了,DTC品牌太多,大多数也不值得去深入研究。

三、DTC到底行不行

屁股决定脑袋。行,还是不行,取决于你是谁和身处什么位置。

作为消费者,没毛病,一切市场经济规则范围内的商业竞争,对消费者都是利好。比如平台经济烧钱补贴薅羊毛,比如DTC品牌带来同等价位产品的更好体验等等。

作为一级市场投资人,尤其是VC,靠着DTC品牌在传统品牌占据市场主力的某一细分品类,几年时间迅速撕开一道口子,完成零到一,甚至一到十。VC凭借品牌初期的爆发式增长和估值的迅速提升,还是会有比较好的收益,起码是账面收益。

但是作为中后期PE,想靠DTC赚大钱,不太现实。起码目前上市的几家DTC品牌,后面几轮的投资人大部分收益无几,甚至亏损。

二级市场投资人,更是有着“诚实的身体”。营收和利润,有其一都不行(太多公司增收不增利,或者收入滞胀亏损收窄乃至盈利),股价直喊爹,二级市场投资人必须要是营收利润双增长,才会给你捧上天,甚至捧到一个看不懂的估值。

所以问题就来了,DTC模式到底make不make sense,DTC品牌到底是估值泡沫还是会发展成为伟大的公司?

以笔者浅见,讨论两点。一,存在即合理。二,幂次分布。

存在即合理。

说到底,DTC确实解决了很多传统品牌历史遗留的问题。比如,分销链路过长,加价倍率高。比如,不掌握消费者数据和直接反馈,产品痛点难以解决,消费者需求长期得不到满足。比如,传统品牌老化,满足不了年轻人的个性化和情感需求。比如,传统品牌与消费者沟通方式单一,DTC品牌利用互联网和数字营销花式互动。

所以,DTC品牌作为行业的鲶鱼,把行业的momentum重新搅动,引领和推动行业创新,这个是绝对应该给予肯定的。从这个角度上,DTC makes sense。

幂次分布。

也就是我们常说的二八法则或者二八定律。对于几乎所有的行业或者商业模式,能成的绝对只是少数。绝大部分的公司都是气氛组,能陪跑半程都已经是不错的成绩,陪跑全程、坚挺不死基本也都能混到行业头部了。

前文也讲了,几乎所有的DTC品牌,碰到的问题都很相通。比如细分品类天花板低、烧钱换增长、前期爆发增长、后期增长乏力、产品解决痒点非痛点、传统品牌下场收编等等。

看了一圈这些DTC的公司,头部的收入规模基本都在2~3亿美金量级,再往上走,已有的打法和营销方式的效率都在降低。硬抗,只能更加入不敷出。所以,这些人家也都在各显神通,扩渠道的扩渠道,扩品类的扩品类,但是,效果貌似并不明显。

但是,也并非没有亮点。前文分析过的Warby Parker,线下店就开的挺成功,目前已经有150家门店了,并且每年计划新增30~40家。翻翻他们招股书可以了解到,疫情之前2019年,WP线下渠道销售占比已经达到65%。也难怪WP 2019年可以盈亏平衡,这两年的现金流也是比其他DTC品牌好出一大截。

除此之外,品类的特性也直接决定了创业公司的未来、甚至结果。Casper、RTR在笔者看来都属于一般的品类。床垫复购率和消费频次都低,这种产品其实本质上需要高价和高毛利。非要走性价比和低毛利,本身就有点“抵抗地球引力”。RTR服装租赁,核心能力是运营。前端需要研究用户喜好(千人千面需要超级规模、小平台难以实现规模经济),后端需要联合品牌(对品牌的议价能力有限),两头受屈,做起来挺不容易。

所以呢,说目前绝大多数DTC品牌是估值泡沫应该没什么问题,目前这些选手距离成为伟大的公司更是遥不可及。或许,像Dollar Shave Club卖身成为大品牌集团的一部分也不失为一种还不错的选择。

总结

絮絮叨叨,又写了五千来字。看起来,海外DTC也好、中国新消费也好,套路都是差不多的,无非是,找到MVP(最小可行性产品)- 融资 - 产品迭代 - 融资 - 投放买增长 - 前述n个循环 - 试图寻找盈利模式 - 找得到盈利模式 - 成了 - 找不到盈利模式 - 黄了。

以笔者粗浅的判断,DTC更适合品牌作为渠道之一,而且是个重要渠道,来获得消费者的直接信息反馈,来打破曾经的信息孤岛,让品牌不再摸石头过河。

但如果把DTC当做核心的商业模式,或者唯一销售渠道,如果不解决自然流量获客和产品过于细分的问题,其发展的瓶颈会很快出现,并且难以形成可靠的盈利模式。

在热衷追逐DTC/新消费的同时,我们更应该看到百亿营收规模的欧莱雅、宝洁、联合利华一批传统“老消费”在如此庞大的营收基础上还能稳定增长,他们成功的经验和方法可能更值得去研究和借鉴。

好比炒股票,短线爆炒可能会带来几倍浮盈、但更多是纸上富贵。资本市场赚钱最多的,一定是长期主义的价值投资。

期待见证更多信奉长期主义的品牌的胜利。

本文来自微信公众号:加里普拉斯(ID:garyplus10086),作者:加里Plus