扫码打开虎嗅APP

本文来自微信公众号:进深News(ID:leju~sydcsxh),作者:杨倩、振兴、树佳,原文标题:《地产自融疑云》,题图来自:视觉中国

11月23日,深圳是个艳阳天。上午10点,深圳笋岗街道办四楼,宝能集团董事长姚振华与10位债权人代表进行了一场持续2个半小时的对话。

现场,姚振华代表宝能集团及个人因为宝能流动性困难给大家带来的伤害深表歉意,并且郑重承诺,坚决兑付个体债权人每一分钱,包括本金、利息。

当日晚间,宝能旗下“前海世纪私人财富”在公众号发布兑付公告,宝能集团相关全部产品的清退工作将于2022年6月30日前完成。关于清退工作的具体实施计划预计将于10天~15天内向投资者通报。

为了实现该目标,宝能已经拿出包括前海人寿在内的十余大核心资产抓紧处置,并且对于逾80亿个体债权人债务拿出164亿的资产进行抵押。

不过有人质疑,公告内容与现场的承诺有出入,“为什么公告里没有直接说‘兑付’,而是用‘清退’两个字?”

平台清退,一般是网贷平台发生危机后会对借款人进行追缴欠款或者变卖公司的财产,然后使用这部分资金兑换投资者的本金,在进行清退时一般只能按照一定的比例拿回本金,最终清退完成后平台会按照法律程序退出。

当下,不仅是宝能一家企业发生了理财产品暴雷,包括恒大、当代置业、阳光金服(阳光城兄弟公司)、佳兆业、奥园等也相继出现了旗下理财产品延期的情况。

当风调雨顺之时,发行理财产品是部分房企引入现金流的一条重要通道;但暴雷声中,理财产品逾期兑付甚至成为了压垮房企的最后一根稻草。

一、1800万“打水漂”

“我到现在都不敢面对老公,看到他都得绕道走,很内疚。”说完这句,木木(化名)沉默了很久。

木木是钜盛华旗下基金公司的员工,也是宝能近4000位(个人)债权人中的一员。据了解,钜盛华为宝能系旗下重要的投资平台及发债主体,实控人是宝能集团董事长姚振华,最终受益股份为80.016%。

去年,木木的家人先后购买了纯债2号、钜宝2号、金成1号等多只宝能产品,总投资超过1800万。

今年国庆节的前一天,她过得备受煎熬。当天,钜盛华将有一笔公开债到期,规模大约15.9亿元。该债券于2020年10月13日起在上交所挂牌,债券简称为“20 深钜 D1”,证券代码为“167844”。

一位宝能员工向乐居财经透露,“前海世纪基金名下发行的私募基金一共认购了12亿”。在2020年底之前,前海世纪基金还是钜盛华的全资子公司。

相比此前“员工赢”系列产品的逾期,“20深钜D1”能否按时兑付,被债权人看做宝能会否“躺平”的风向标。

“如果这笔公开债逾期,公司主体信用评级就会下调,比银行贷款逾期还要严重,当时我们都相信公司会力保这笔债(按时兑付)。”

时间一分一秒过去,迟迟等不来债券兑付的消息,木木有点慌了。直到晚上6点,她几乎已经确定,这笔公开债逾期了,宝能的兑付危机已然超出了预估。

此时的她心急如焚,这笔钱是几家人的积蓄,父母、公婆都有参与。而就在两个月前,木木的父亲查出了转移瘤,正在北京接受治疗,家里用钱的地方很多。

焦躁、担心、自责,负面情绪爆棚的木木和老公发生了争吵,被婆婆意外听见。“我婆婆听了以后情绪特别激动,一下子就脑梗了,我们赶紧打了120送医院”。一系列检查后,医生断定病势危急,建议马上进行开颅手术。

手术室门口的红色指示灯亮了整整一夜,直至10月1日早上8点多,老人下了手术台,被推进了ICU。结果并不乐观,医生如实告知,即便脱离危险也会是植物人。

ICU病房需要保证无菌环境,加上疫情期间管理严格,因此,医院禁止家属探望。“我老公是个特别孝顺的人,这么多年一直把老人带在身边照顾。”

为了能进去看一眼,夫妻俩找遍了医院的领导。“最后实在没办法了,他就问人家,招不招保安?招不招护工?”

看着这个名校毕业、工作体面、衣着光鲜的男人如此卑微的恳求,木木心里难受极了。“在ICU住了6天,人还是走了。”她哽咽着说道。

家中突逢变故,患癌的父亲仍需深入治疗,经济压力都落在了木木老公的肩上。“国庆节后,我收到了7月份的工资,一共31.88元。”她决定第二次前往深圳,和宝能方面谈判。

二、兑付进行时

在宝能发生兑付危机之后,不少债权人发现手上的产品“疑点”重重。

以贵鑫10号第一期为例,据债权人提供的《交易协议》,该产品转让方为钜盛华,管理人为宝能利通(即钜盛华全资子公司),担保方为宝能集团,基础资产为深业物流持有的对宝能物流集团有限公司的债权资产。

据了解,2019年12月18日,借出方深业物流与借入方宝能物流集团签订《借款协议》,约定借款金额9亿元,借款期限为2019年12月18日至2022年12月17日,借款利率为零。

一位宝能债权人提供的律师代理方案里明确表示,因权益类基础资产不产生利息,从而没有产生现金流,不具备偿付承诺收益的条件;这种利息为零的拆借行为,如果其目的只是为了设计企业信用交易的基础资产,即以合法形式掩盖非法利益,这样的借款应当被认定为无效。

目前,宝能产品主要来自四个渠道,包括前海世纪基金公司,主推现金管理产品(证券私募基金);上海宝泓基金公司,主推宝创3号(股权私募基金);深圳易顺成基金公司,主推金成1、2、3(其他类私募基金);以及贵外、天安、广交所等金交所,涉及贵鑫、贵盈、天鑫、天盈等产品。

据乐居财经获悉,宝能旗下各类产品规模83.49亿元,金交所产品占比接近一半。在宝能债权人的某个微信群中,有人卑微祈求,只要本金,不要利息了。但更多债权人站出来反对,认为没有罚息,宝能没有还款动力。

8月20日,宝能集团董事长姚振华的回应一度刷屏。他表示,会坚决兑付每一分钱,“下一步,将采取强有力的关键举措持续回笼资金,开源节流,降本增效。”

此后,有消息陆续传出,广州国资科学城集团接手宝能集团枫下旧改项目,广州黄埔区某国资企业接盘宝能金融中心项目。一位接近宝能集团人士向乐居财经表示,目前两个项目已经完成转让,具体金额不详。

10月19日,宝能实控的在中炬高新(600872.SH)回复上交所《控股股东股份质押事项的监管工作函》中,透露了宝能集团流动性资金缺口约200亿元,其中包括所有理财产品兑付合计83.49亿元,以及其应对流动性问题的措施。

包括,加快推进广东佛山、浙江绍兴、云南昆明、哈尔滨等项目销售,涉及昆明滇池九玺项目、绍兴蛟里项目等,四季度预计回款 47.92 亿元。同时,宝能集团将8 项重大资产项目摆上了货架,包括深圳宝能中心、前海优质项目、物流园资产包等。上述项目涉及商业物业、土地、商业综合体、旧改及优质金融公司股权等。

据宝能员工透露,截至11月,集团旗下个别产品已经完成兑付,包括天鑫2号、天盈2号及部分贵鑫8号产品等。

值得注意的是,天鑫2号、天盈2号的担保方均为宝新控股,实控人是“小老板”姚建辉。以天鑫2号第十期为例,其底层资产是宝新控股——宝新实业资产收益权,产品兑付由宝新控股“兜底”。宝能员工提到,“小姚老板的产品一直是百分百兑付。”

去年底有消息传出,“宝能系”掌舵人姚氏兄弟分家,姚建辉将其持有的“宝能系”其他公司股份赠送给姚振华后,将主营地产的宝能控股带走,并更名为莱华控股。彼时有观点认为,“宝能系”借此将风险隔离,小姚分走的传统地产业务,才是真正的优质资产。

一个事实是,钜盛华旗下基金公司于去年面向债权人销售产品时,姚氏兄弟尚未分家。如今,剥离掉“优质资产”的宝能集团,陷入了兑付危机。

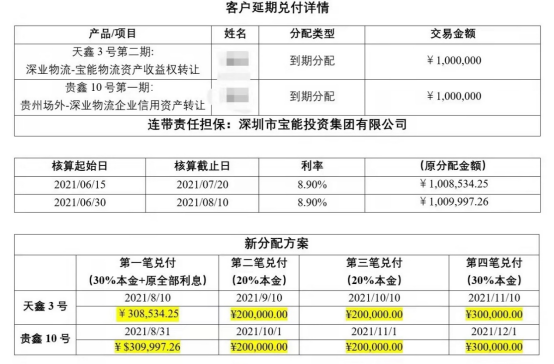

买了宝能天鑫3号第二期和贵鑫10号第一期的债权人告诉乐居财经,“按照合同约定,两个产品应分别于7月20日、8月10日到期;但到现在,天鑫3号第二期仅兑付30%本金及利息,贵鑫10号第一期仅兑付8%本金。”

三、以房抵债

一些房企理财产品暴雷后,开始在积极制定兑付方案。

债务窟窿最大的许家印承诺,“一定要全部兑付,一分钱不能少”“我可以一无所有,但恒大财富的投资者不能一无所有”。此外,恒大问责惩处了6名提前赎回恒大财富投资产品的管理人员,确保一视同仁。

当代置业方面,老板张雷以及总裁张鹏为旗下的员工理财产品“职员宝”站台,“公司会保证至少本金能够还给员工,归还时间预计在今年年底”。

不管是被动还是主动,这些地产老板勇敢站出来表决心,至少说明他们在沉船时可以同企业共进退。当下,老板们心里很清楚,如果员工理财不能兑付,他们将直接往外爆料,结果很有可能一发不可收拾,造成连锁反应。

近期陷入理财兑付漩涡的佳兆业,其一系列做法值得参考。

11月3日,佳兆业关联理财机构锦恒财富出现3亿理财产品逾期。次日,佳兆业管理层就与投资者在深圳嘉里中心召开兑付方案沟通大会。因为身体原因住院的郭英成,选择与现场投资人音频连线,“佳兆业是负责任的企业,给一些时间和空间,佳兆业有能力和办法偿还本息。”

11月8日深夜,佳兆业发布道歉声明,并回应了担保的理财产品兑付逾期问题:加快深圳、上海等地优质资产处置,回笼资金用于兑付财富产品;梳理可抵押资产;加快在售地产项目销售,实现快速回款。

据乐居财经了解,佳兆业已拟定一份详实的资产处置清单,包含深圳18个项目,面积达144.72万平方米,总价值约818亿元。此外,它已紧急处置了位于香港的2宗地。

一位投了数百万的投资人仍旧对佳兆业充满信心,“佳兆业的资产还是比较优质的。投了有8年,收益率年化约9%左右,他们此前信誉还不错,希望这家公司能顺利度过困难,让我们早日拿回钱。”

紧接着11月22日,佳兆业的财富产品兑付方案终于浮出水面。按照方案,将按锦恒财富产品到期的时间顺序,采用分期兑付的方式,陆续兑付本金及利息;两天后,佳兆业公告称,已就本金约10.97亿元的理财产品实施偿还措施。

当然,不管哪一家房企出现理财产品暴雷,投资者眼下最关心的问题不外乎:钱怎么还?还能不能还?

恒大财富兑付方案共有3种方案:现金分期兑付、实物资产兑付、冲抵购房尾款兑付。投资者可从三种方案中选择其中一种兑付,或者组合任意两种及三种方案兑付。

后续几家房企理财产品兑付方案,基本也是参照恒大,照葫芦画瓢。

例如,阳光控股理财产品给出的兑付方案包括:一、未到期产品:投资人所有未到期产品均按合同约定的利率正常计息支付;二、已到期产品:投资人可从“展期6+6个月”或“实物资产兑付”方案中选择其中一种或两种方案的组合进行兑付。

其中,实物资产兑付方面,由各地区公司提供已获取预售证、可供兑付的住宅、公寓、写字楼、商铺、车位等,投资人按照“属地界定”“先签先得”的原则进行实物资产兑付。

再如,最新被爆出理财兑付逾期的奥园,其理财产品金额约60亿元,涉及投资人大概1500人,其中600多人为奥园内部员工及亲友,涉及资金约22亿元。

12月2日,奥园初步制定了现金分期兑付及实物资产兑付两种方案。用于兑付的实物资产同样也包括住宅、公寓、写字楼、商铺及车位等物业,总货值不低于90亿。

据乐居财经获取的一份奥园《抵房方案》显示,抵房房源包括除合作项目外的所有房源,主推已竣备、未抵押、不限购的房源。投资人选择抵住宅类产品,可享受8折优惠;抵非住宅类产品可享受7折优惠。员工方面,其强调基层员工优先选房。

对于手头缺钱,仅剩房子的地产商而言,以房抵债是他们最后的资本。但这些房产有的是期房,有的定价虚高,或装修、物业简陋,甚至还有的是偏远地区的文旅盘,在市场中很难流通。

目前,虽然已有部分投资人拿房,但绝大部分投资人不想接盘这些房产,他们有自己的顾虑。

“拿不回投资款,还要支付一笔首付款给房企。但如果首付直接交给房企,不进入监管账户,就没法网签,我们对房子的所有权根本得不到保障。”最后很可能再次被“割韭菜”,又为房企贡献了一笔“有去无回”的投资。

专家则表示,理财产品兑换房产不是简单的以物抵债,而是一个经营交易行为,如果涉及工抵房要转让给第三方,需要经过司法、税务等部门办理。

四、融资“暗道”

地产领域的融资,似乎“条条大路通罗马”,明里暗里有着一系列的筹资渠道,隐藏着房企的众多财技。但潮退之时,那些不为人知的“自融”之举,也容易暴露在外界的视线中。

所谓“自融”,即地产商设立一个资金筹集平台,并将引来的资金,投入到自己公司或关联公司的项目中,实现“输血”。他们在合同里并不约定具体投向,而是形成不断滚动的资金池。

在银根收紧、许多融资方式都纳入监管范畴的大环境下,发行理财产品是部分房企引入现金流的一条重要通道。但暴雷声中,这种融资方式得到了前所未有的关注,其中的真相也逐渐浮出了水面。

此前,有人称恒大财富的理财资金,被挪用至恒大集团及地区公司,或用于支付供应商的贷款。部分投资者也表示,恒大的理财产品底层资产不明确,几乎没有风控措施,可能存在较大的风险。

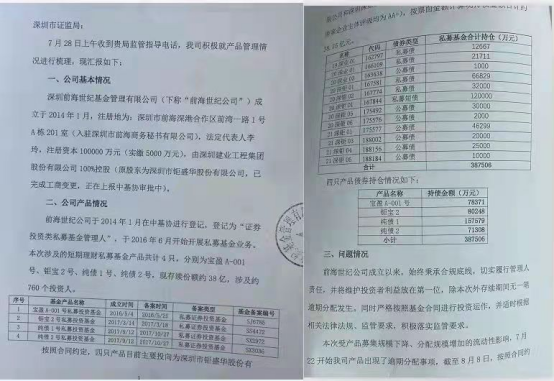

再比如,宝能旗下部分理财产品或涉嫌自融。据知情人士透露,前海世纪基金回复深圳市证监局的函件显示,该基金公司发行的四只私募基金(宝盈A——001号、钜宝2号、纯债1、纯债2),累计持债金额38.75亿元,而上述债券主要投向为宝能集团旗下的钜盛华和深业物流,后者为钜盛华控股子公司。

2020年底,证监会发布《关于加强私募投资基金监管的若干规定》,其中对“自融”行为提出明确禁止。据上述规定中第九条提到:以套取私募基金财产为目的,使用私募基金财产直接或者间接投资于私募基金管理人、控股股东、实际控制人及其实际控制的企业或项目,属于私募基金业务中的禁止行为。

几乎在同一时间,前海世纪基金被剥离出宝能集团,大股东由钜盛华变更为深圳建业工程集团。后者实控人是林俊良,曾在宝能文化发展公司任监事,彼时姚振华任宝能文化董事长。

类似的例子并不在少数。房企通常的做法是,由公司内部人士在外自建壳主体,或去外部寻找符合条件的壳公司,作为理财产品的发行主体。这些平台,一般都会避开与其他主体结构上的关联。

例如,恒大财富的基金销售牌照持有主体,为深圳市金海九州基金销售有限公司。穿透可知,该公司旗下并没有对外投资公司,最终受益人为徐文、何妙玲,前者目前在广东恒大华南物流中心任董事,后者为恒大地产集团董事。

此外,阳光金服旗下“华冕财富”,其主体公司为阳光泓宁财富管理有限公司。阳光泓宁现有42家对外投资公司,均带“管理咨询”“投资”等字眼,它们大部分也只是空壳,没有关联到相关项目。

看起来,仅从股权链条上,似乎很难追溯到房企理财产品的资金流向,其中的“暗流”,汇成了不为人知的“深潭”。

这类融资之所以受到房企的追捧,是因为它不体现在报表中,相对灵活和宽松。开发商可以借助它调整杠杆、调配资金,大大拓宽自身的战略空间。

地产开发业务向来具有强金融属性,房企布局金融早已不是什么新鲜事。在金融领域腾挪,它们既能获取投资收益,又能在变相理财中,支撑自身越来越大的资金需求,两头受益。

相关统计称,TOP30房企均在不同程度上涉足金融业务,其中金融牌照齐全的包括恒大、万达、佳兆业、绿地等,这些公司大多控股或参股银行、保险、P2P、小贷公司等。

除了上述提及的恒大、宝能、佳兆业、阳光金服、当代置业等企业之外,荣盛发展、鸿坤地产等,也都有发行类似的理财产品,构建自身的融资大平台,募集资金补充公司的流动性。

起初,这些地产系的财富公司,都只着眼于为内部地产项目筹资,但后来随着业务的扩张,它们需要更强的募资能力,于是才谋求获得金融牌照,增加发行规模。

现阶段,房住不炒的基调不会变,对融资方式的监管日益趋严,房企通过理财产品筹集资金的常用路径,将得到进一步的规范。那些违规发行理财产品、涉嫌自融的主体,将逐渐被淹没在时代的洪流中。

本文来自微信公众号:进深News(ID:leju~sydcsxh),作者:杨倩、振兴、树佳