扫码打开虎嗅APP

本文来自微信公众号:CxEric的读书与投资笔记(ID:cxericreading),作者:CxEric,头图来自:视觉中国

“记忆”在股市里是最宝贵也最无意义的资产。

宝贵,是因为它蕴含了人类反反复复的行为结构,可鉴往知来;无意义,是因为股民的记忆往往不如金鱼,时常忘记过去踩过的坑,哪怕历史总爱吟唱相同的韵脚。

因而很早就有人喟叹,“很少有哪个人类文明领域像金融世界那样轻忽历史。过去的经验属于记忆中的一部分,却受到排斥,被认为只是没有洞察力去体会当前惊人奇迹的古老避难所。”(约翰·肯尼斯·高伯瑞《金融狂热简史》)

如果我们愿意抽一点时间回顾A股历史,就会知道很多事情没有那么“必然”,很多我们以为“不会发生”的事情其实可以轻易地发生。

例如,年轻的股民谁知道银行股曾有当年勇,动辄四五十倍PE?今天被誉为YYDS的白酒,也曾被讥讽为“养老股”、没有爆发力?今天股民热衷“以小为美”,但谁还记得A股一度“越大越牛”?

一代代的股民都爱沉溺于新创的名词,永远的神、核心资产、赛道、消费升级,但在历史长河里,你会发现其实没有什么新事物,有的只是旧旋律的新翻唱罢了。A股没有新鲜事。

不妨回顾陈年“旧闻”,唤醒一些尘封已久的A股记忆。

这一期,我们回顾2006年-2007年的银行股当年勇。

图:2007年8月24日,《上海证券报》头版图

一、涨幅当年勇:超越牛熊的银行股

股市思维有一种奇特的静态特征:只要一件事情发生的足够久,这件事情就会被视为“理所当然”、“从来如此”,以至于人很难想象历史曾上演过截然不同的剧目。

例如,年轻股民很难能想象,银行股也曾有“当年勇”——在2006年-2007年的那段行情里,银行股不论是涨幅、估值还是成长性都备受肯定,甚至被认为是外资做多中国的首选板块。

2005年,A股正处于一轮熊市的末尾,上证综指熊熊不止,年内创下数年低点(998点),全年下跌8.33%,市场烦闷、压抑得就像夏日暴雨前兆一般,但银行股是当时少有的一抹亮色。

2005年,申万银行指数全年上涨20.9%,在28个行业中排名第一,涨幅是第二名国防军工指数的约两倍(+10.91%),大幅超越第三名社会服务指数(+9.46%)、第四名食品饮料指数(+6.31%)。

但真正衬托银行股“牛气冲天”的是:那一年,其余24个行业均为负收益。

(需说明的是,2005年仅有5只银行股,今天我们耳熟能详的多只银行股,当时均未上市。)

进入2006年,A股启动历史大牛行情,上证指数一年上涨130.4%,但银行股依旧领跑全场:银行指数全年上涨173.7%,位居全A第二名,仅次于非银金融的299%。

其中,民生银行一年上涨254.68%,招商银行一年上涨223.00%,浦发银行一年187.88%,深发展一年上涨135.67%。

携带着上一年的的牛市成果,以及对“黄金十年”的热切期盼,A股迎来了超级牛市下半场——2007年,上证指数全年上涨96.66%,且在10月份创下后来“天堑”一般的历史大顶6124点。

2007年,连续领跑两年领跑A股的银行终于“歇菜”,全年里涨幅排名倒数第一,全年涨幅为:96%。

是的,那是一个超级魔幻年份:就算是最差的行业指数,一年涨幅也有96%。

图:2007年10月28日,《上海证券报》头版

二、2006年报纸:如何看金融股行情

身处2006年-2007年大牛市的股民,是如何看待金融股的?他们不会担心估值问题吗?他们不曾闻到过一点烧焦味道吗?

数据或许可以回答问题,但数据无法传递感受。对于没有经历过的人,我们很难想象在那段特别的日子里,股民的情绪是如何地起落跌宕——他们如何贪恋,他们如何癫狂,他们如何惊惧。

但不要紧,我们有很多旧报纸、旧研报,只要耐心地翻翻旧纸堆,我们就可以大致勾勒出那段旧时光的人心影像。

我找到两篇文章,或许可以反映出当时人们对2006年的金融股行情看法。

第一篇的作者是一位知名分析师。

2006年12月30日,《上海证券报》在第三版发布了一篇年度总结文章,标题是《金融股为何大放异彩》。作者总结过去一年里,金融股走好的理由如下:

1. 海外资金追捧

从大的方面来说,现在大家都看好中国经济,外资普遍就有强烈的投资中国的冲动。

2. 银行改制

由于中国的银行已经大都经过了改制,其经营状况能够很好地反映中国经济增长的实际状况,而且因为风险控制能力的提升,它们在保持持续稳定增长过程中具有独到的优势。

3. “两税合并”

如果“两税合并”得以实现,境内银行的净收益平均能够提高20%以上,显然这一消息对银行股价格的上涨,具有直接的推动作用。

4. 基金入市,尽快建仓

近期市场活跃,大量资金通过购买基金入市。对于那些资产规模巨大的基金来说,购买金融股,是在满足价值投资前提下尽快进行建仓的重要目标。

图:2006年12月30日,《上海证券报》

第二篇的作者是一名记者。

2006年12月26日,上证报A4版有一篇题为《工行圣诞首迎涨停,市值跻身全球同行三甲》的报道:在迎来一个涨停板后,工商银行市值首次超过汇丰银行,成为全球第三大上市银行。

作者引述分析师观点称,工行之所以涨势如虹,一个主要原因是“全球投资者看好中国经济的成长,而鉴于工行在国内金融行业的地位和国民经济发展中的作用,从某种程度上讲该行是中国经济发展状况的最佳代表。”

——用现在的话来说,工行就是做多中国的最佳标的。

图:2006年12月26日,《上海证券报》

三、估值当年勇:你见过50PE的银行股吗?

如今的股民大多认为,银行股、保险都活该低估值,最多是买来当“打新门票”或吃些分红,很难给予高PE。

但历史并非如此。

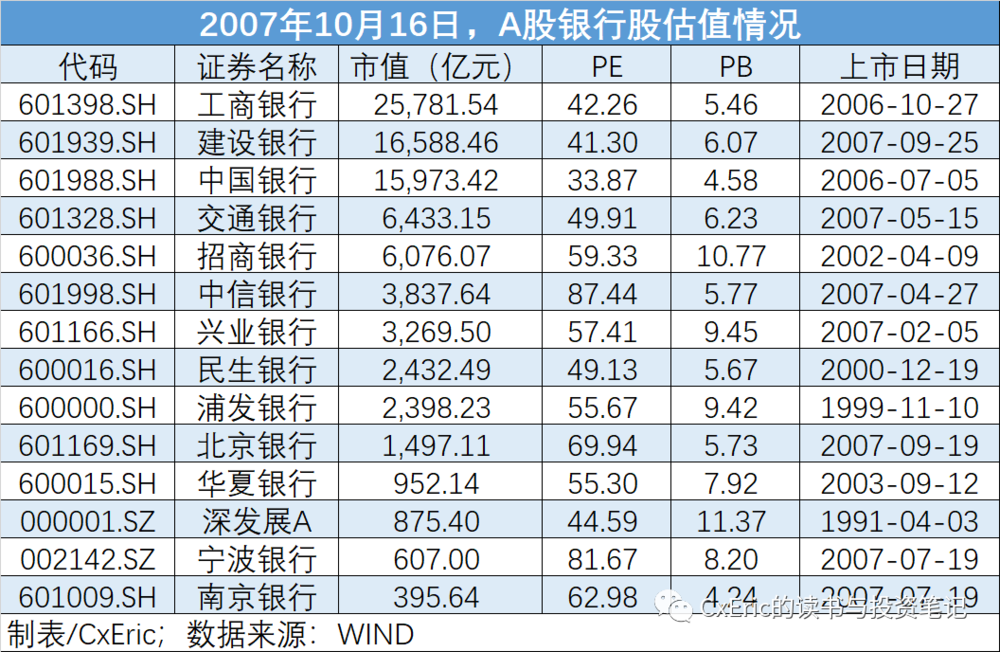

2007年10月16日,A股创下6124高点记录。在这一天,A股前20大市值公司里有9家都是银行。

猜一猜它们的估值如何?

第1名工商银行,市值2.58万亿元,市盈率42.26倍,市净率5.46倍;

第5名建设银行,市值1.66万亿元,市盈率41.3倍,市净率6.07倍;

第6名中国银行,市值1.6万亿元,市盈率33.87倍,市净率4.58倍;

第8名交通银行,市值6433.15亿元,市盈率49.91倍,市净率6.23倍;

第9名招商银行,市值6076.07亿元,市盈率59.33倍,市净率10.77倍。

银行股的高估值在当时是一种普遍现象:2007年10月16日,A股有13只银行股,平均PE达到56.49倍,平均PB达到7.21倍。

其中,PE最高的是中信银行、宁波银行、北京银行和南京银行,PE分别达到87.44倍、81.67倍、69.94倍和62.98倍。

没有一只银行股的市盈率低于33倍;

没有一只银行股的市净率低于4.3倍。

四、2007年旧研报:低估值高成长的银行股

如果说上述观点只是发布于大众媒体,无法代表金融界的基本看法,那我们不妨翻翻那几年的旧研报,看看专业机构们是如何分析银行股的。

1. 高成长

现在的投资者可能很难想象,在2005年-2007年那一轮行情里,整个银行板块都是当作“成长股”来估值的——因为高成长,所以理应享受溢价。

例如,一家区域性券商B在2007年12月发布《金融业2008年投资策略报告》,文中就强调银行股的成长性:

“在上文我们提到银行公司在2007年三季度净利润都实现了较快增长,除华夏银行外,增长都在45%以上,招行甚至高达123%。如果公司净利润年度增长100%意味着:一年后P/E和P/B都只有目前的一半。”

在一份正式发布的研报里,分析师公开预期一家银行能获得100%的业绩增速,可见市场对于“银行股有高增速”已达成共识,结论自然是:

“持续高速增长的银行可以给予较高的P/E和P/B估值。”

2. 不惧高估值

现在的读者看到当年银行股动辄XX倍PE,或许会有些咋舌,但当时的分析师似乎不担忧估值问题。

一家区域性券商D在2007年12月发布《银行业投资策略报告2008》,文中横向对比了银行股估值:

“国际估值比较看,目前中国的估值水平最高,动态市盈率36.37倍。而日本13.16倍、韩国6.90倍、美国11.57倍、德国14.23倍、中国香港16.42倍、印度15.91倍、中国台湾18.57倍(彭博、2007年12月7日收盘价)。”

尽管估值显著高于海外市场,分析师依然认为A股银行股估值不贵,理由是:

“中国封闭的资本市场下,较多的流动性追逐较少的优质股票,从而抬高了A股市场整体估值水平,与资本自由流动国家的可比性不大。”

换言之,作者认为,虽然中国的银行股比境外市场贵,但不要紧,没有可比性,只要银行比其他A股板块便宜就行。

这里容我插一个题外话。

“较多的流动性追逐较少的优质股票”——多么妙的一句话,只要这句话一出,估值问题就变得不再重要;

“较多的流动性追逐较少的优质股票”——这真是一个“常青树逻辑”,你会在2015年看到它,也会在后续的“核心资产”、“赛道论”热潮里看到它的翻版,相信以后也会遇到。

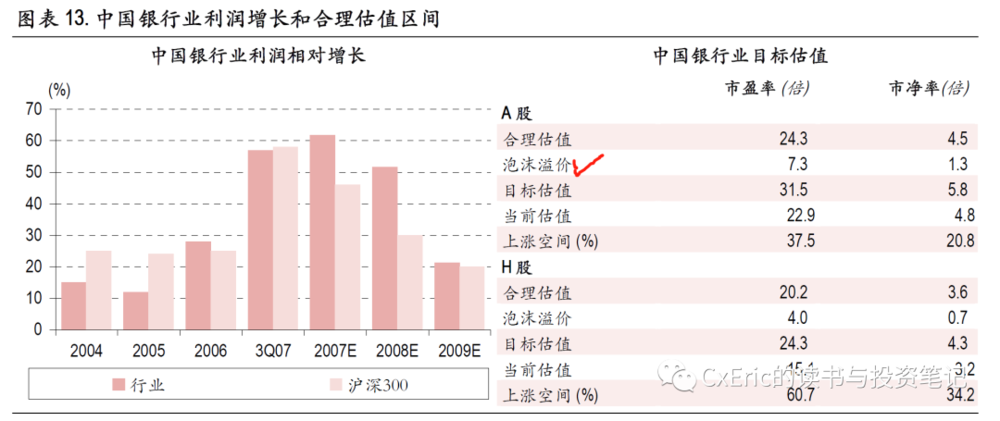

图:2007年11月23日,Z券商研报,《中国银行业的2008》

相似地,Z券商曾在2007年11月发布《中国银行业的2008》,分析师同样给予银行股估值积极看法,“预计整体上市银行的净利润同比增长52%。盈利能力也大幅提高”、“估值空间仍有提升的空间”。

据该报告测算,A股银行业的合理估值是24.3PE、4.5PB,但作者认为,参照海外资本市场经验,银行股在泡沫时期享有“泡沫溢价”,因此这一估值必须加一些“溢价”——7.3PE、1.3PB。

报告认为,加上泡沫溢价后,银行业目标估值应该是31.5PE、5.8PB。

图:2007年11月23日,Z券商研报,《中国银行业的2008》

3. 新股上市+股指期货

除了高成长、低估值外,还有两个带有“历史色彩”的看多逻辑经常被提及:一个是银行密集上市,有分析认为会“封杀银行估值底线”;一个是股指期货推出,认为会“提升银行股战略地位。”

一家G字头券商,在2007年9月发布了《银行业2007年4季度策略报告》,文中称:“在沪深300前十大权重股中,银行股有浦发、招行、工行、民生和中行5家,权重总和达到12.4%。股指期货一旦推出,将大幅提升银行股的战略配置价值。”

但事实上,股指期货要到2010年才推出,但推出后也没看到“战略配置价值”提升了多少估值水平。

——同样的看多逻辑,在股票期权要推出的时候,又再一次被写入研报。

五、2007年旧股评:《每一次卖出都是错误的》

2007年4月1日,《上海证券报》周末版《证券大智慧》发布了一篇类似股评的专栏文章,这篇文章吸引我的原因是,它很好地反映了一种独特的牛市心态,因为它的标题叫《每一次卖出都是错误的》。

作者开篇就说,“股指和许多个股在本周创下历史新高,这就从理论上说,过去的每一次卖出都是错误的。”

但重要的不是文章的预测对错,而是文章字里行间透露出的那一股独特心气儿。一种只有在牛市才容易看到的笃定、自信、乐观和“长期主义”。比如说,一两句话就断言某只股票的超长期未来;比如说,默认现在的好光景会一直延续。

——如果你曾经历过2015年牛市,你会觉得发现这种心态似曾相识;

——你不会在2008年看到这种语气,你很难在2018年看到这类措辞;

——这不是个人风格问题,这是一种特定时间的群体情绪反映。

此外,该作者的另一个核心观点是:如果你坚定不移地相信中国证券市场将出现黄金十年,那么有十只股票将“赛过黄金。”

图:2007年4月1日,《上海证券报》周末版

该文实际列出了9只股票,其中不意外地包含大牛股贵州茅台、云南白药,但同时也包括了中国银行、中国人寿这两只金融蓝筹股——看吧,曾经何时,银行股也是可以和茅台相提并论的。

这9只“赛黄金”股票,我大致摘录如下:

贵州茅台、云南白药

它是国粹,一个无与伦比的高档次和高品位的象征,它涨到1000元也并不为过。相同的道理,云南白药也有可能涨得使人“不相信”。

中国石化

过回购整合其旗下的上市公司,中国石化成为沪深股市中最具垄断性的上市公司,这只极具战略性意义的股票现在不买,将会使人后悔一辈子。

驰宏锌锗

锌不可再生,不可替代,不可回收。我建议现年40岁上下的朋友为自己买上2000股,今生今世安度晚年还需愁吗?

中金岭南、宏达股份

中金岭南、宏达股份和驰宏锌锗一样坐拥矿藏,独享天成。

中国银行、工商银行

随着中国经济地位的不断提升,中国银行比肩花旗、三菱银行的日子不会遥远。

如果现在我说中行、工行的股价会到100块,你肯定会说我疯了,那就打个五折吧。

中国人寿

人说它的发行价、市盈率太高,有人说某个投行降低了对它的评级,但我相信现在买入中国人寿的投资者今年年内便可能获得翻倍的收益。

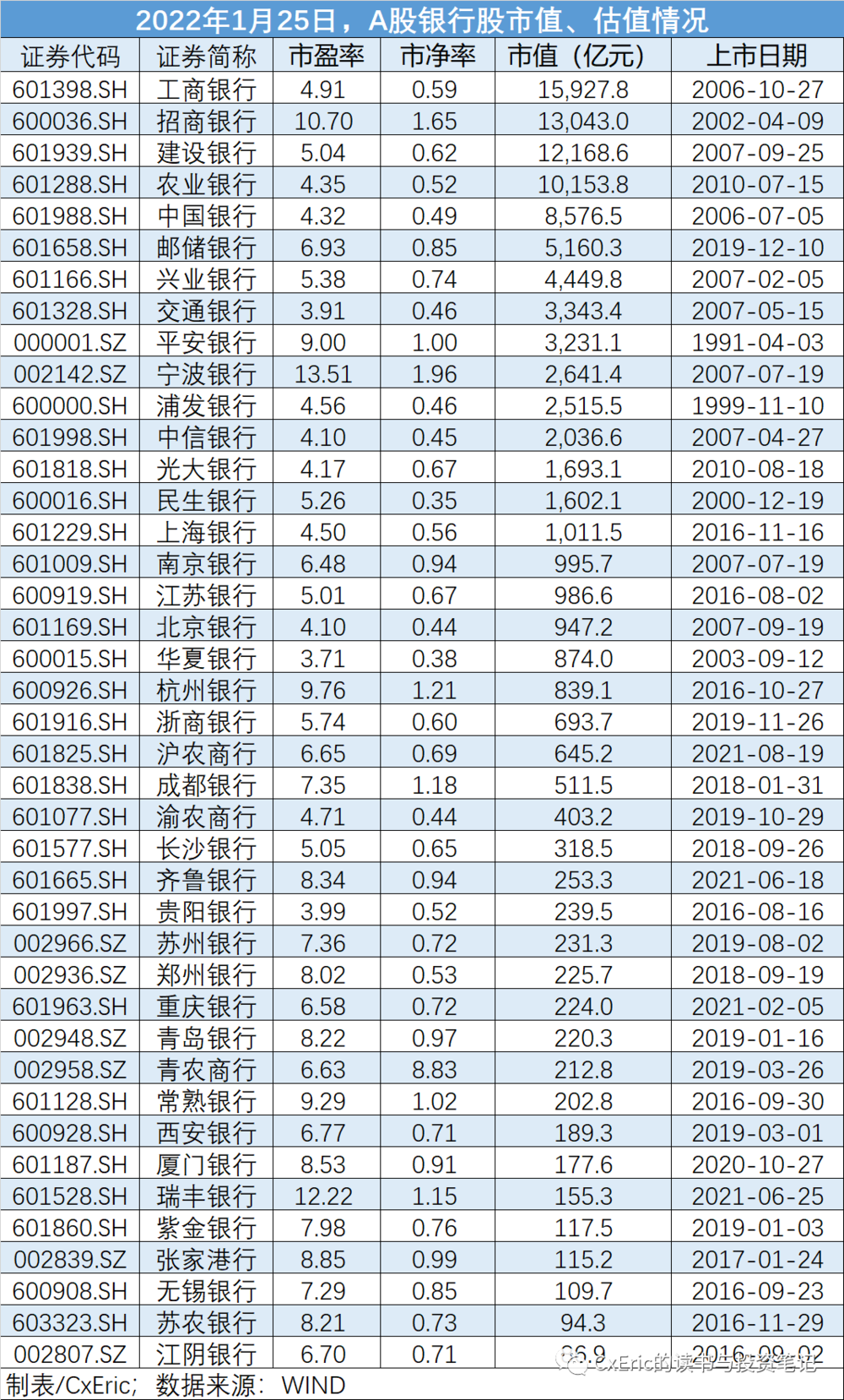

六、今天的银行股

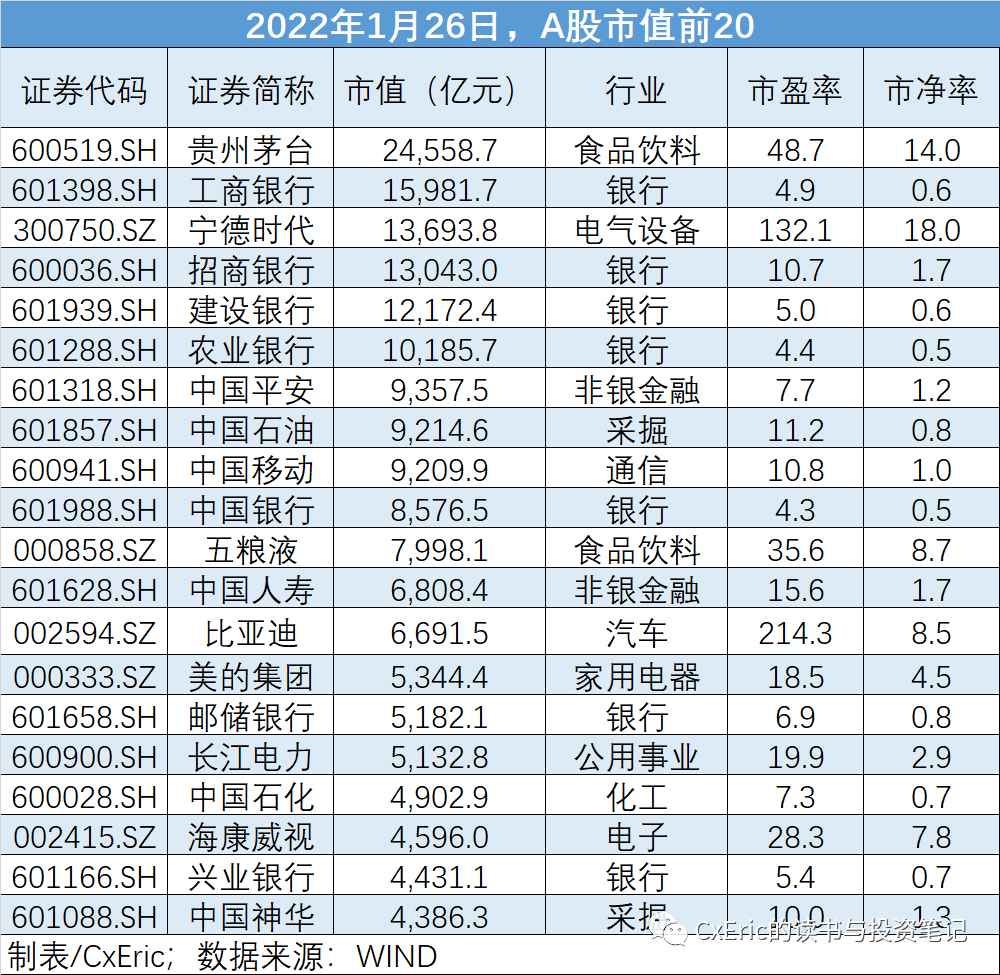

老黄历快速翻页,日期掀至2022年1月。

A股市值排名已发生巨大改变。

2007年的人谁能想到,2022年的市值第一股不是中字头能源巨头,也不是号称XX最挣钱的金融巨子,而是一家卖白酒的?

2007年的人谁又能想到,15年后市值第三名的公司,当时甚至还没创立?

同理地,现在的我们,谁又真的能看到十年后的未来?

截至1月26日:贵州茅台市值2.46万亿元,位居A股第一;工商银行市值1.6万亿元,位居A股第二;宁德时代市值1.37万亿元(创立于2011年),位居A股第三。

银行股依旧在A股中占据很大市值比例。截至1月26日,A股市值前20名中,有7只是银行股;A股市值前10名中,有5只是银行股。

唯一不同的是,我们很少再听到有人说“以大为美”、“战略配置地位”这样的话语。

15年过后,银行股的估值特征也已“天翻地覆”。

截至目前,A股共有银行股41只,合计市值9.76万亿元,它们的市盈率中位数为6.63倍,市净率中位数为0.71倍。

有33只银行股处于破净状态,其中市净率最低的是民生银行,仅有0.35倍。

市盈率方面,市盈率最高的是宁波银行,目前有13.51倍PE、1.96倍PB;市盈率最低的是华夏银行,目前仅有3.71倍PE,以及0.38倍PB。

与15年前不同,已经很少人会说银行“高成长低估值”、“战略配置价值”——取而代之的说法是“低成长低估值”;

同样地,不再有人认为银行股应享有“泡沫溢价”。

行文至此,我忽然发现,我在写2007年的时候,不自觉地会用“他们”这个词语,大概因为那是他们的局。

但当我写2022年的时候,我的措辞又不自觉地会变回“我们”,大概是因为我知道,这是我们自己的局。

在时间的刀锋上,你我都是永恒的局中人。

只是身在局中的人,是否真的知道自己在哪里呢?

本文来自微信公众号:CxEric的读书与投资笔记(ID:cxericreading),作者:CxEric