扫码打开虎嗅APP

作者:估值之家,原文标题《八问大庄园集团:是否虚构存货?》,题图来自:视觉中国

大庄园肉业集团股份有限公司(简称“大庄园”)近日更新了拟赴上交所主板上市的招股说明书。

招股书厚度达957页,居然与2020年中芯国际IPO招股书厚度相当,保荐机构中信建投为这家法人治理混乱、关联交易庞杂、业务疑点颇多的公司可谓使出了洪荒之力。

纵观中信建投的“大作”,虽然相关数据披露已颇为详细,但仍有避重就轻之嫌,难掩大庄园业务运营及财务关键数据的诸多异常。

大庄园的主营业务为牛羊肉的采购、屠宰、初加工或深加工、销售,主要销售模式包括贸易商模式、经销商模式、商超模式、直营连锁店模式和电商模式。

作为一家年营业收入超40亿元、贸易商模式与经销商模式合计收入占比超80%的公司,居然有一半以上的收入来自于自然人(含个体工商户),这意味着,大庄园的贸易商客户和经销商客户大部分都是自然人。

可疑的是,2018、2019年,实控人及其关联方与发行人产生了频繁且巨额的资金拆借,2020年期初,实控人及其关联方占用发行人资金高达8.5亿元!

至于拆借资金的详细用途,招股书却并未披露。

考虑到大庄园远高于行业可比公司的毛利率、远低于行业可比公司的存货周转率、净利润呈增长趋势但资金链却愈发紧绷,以及IPO前夕大量身份可疑的外部自然人突击入股,身份为实控人亲属的第一大客户陈超年龄可能只有20多岁,关联方或疑似关联方替发行人承担成本费用,直营连锁业务收入异常,财务内控制度混乱、报表混乱、披露不清晰等等诸多疑点,令人不得不怀疑实控人拆借的巨额资金是否用于缺乏商业实质的体外资金循环?

对于这些疑点,估值之家最感到最困惑的是,大庄园的贸易商客户超2000家、经销商客户近200家,其中大部分是自然人或个体工商户,中信建投及其他中介机构在5个月的辅导期内是如何执行核查程序的,到底实地走访核查了多少家?如果核查家数较少,该如何保证收入确认的真实性?

对此,“招股书达人”中信建投却没有披露。

第一问:毛利率为何大幅高于上海梅林国内牛羊肉业务?

2018、2019、2020、2021上半年,大庄园分别实现营业收入35.17亿元、40.27亿元、46.75亿元、21.84亿元,分别实现净利润0.99亿元、1.71亿元、1.55亿元、2.09亿元,毛利率分别为10.57%、15.35%、10.52%、18.87%。

可见,报告期内,大庄园营业收入持续增长,净利润也大致呈增长趋势、但各期波动较大,毛利率则呈现出明显的剧烈波动特征。

对于毛利率大幅波动的原因,大庄园解释称主要受进口牛羊肉价格和国内牛羊肉销售价格波动影响。

但大庄园毛利率的波动幅度与行业内多数可比公司均不一致,2021年上半年毛利率的波动方向与行业多数可比公司也不一致。报告期内,大庄园的毛利率更是远高于同行业平均值:

可比公司中,康远股份、澳菲利、额尔敦、羊羊股份均在新三板挂牌,年度营收体量大致在3至8亿元之间,远小于大庄园营收体量;且这几家公司原材料大部分采购自国产牛羊,但大庄园原材料80%以上采购自新西兰、巴西等国外供应商。因此,可比性较弱。

上海梅林则作为老牌消费品,主营业务包括牛羊肉、猪肉产业链、罐头食品、综合食品等(上表中上海梅林毛利率系其综合毛利率),其中,牛羊肉是其收入占比最大的业务板块,2019年牛羊肉板块营业收入规模为126亿元、牛羊肉国内业务收入约为49亿元,略高于大庄园当期收入;上海梅林的牛羊肉原材料主要源自新西兰,与大庄园类似。因此,上海梅林的国内牛羊肉业务与大庄园可比性较强。

估值之家根据上海梅林各期年报中的牛羊肉毛利率、牛羊肉国内收入(新西兰银蕨中国销售收入+联豪食品收入)、海外业务收入结构、海外业务综合毛利率等数据,大致估算出上海梅林2018年、2019年国内牛羊肉业务的毛利率分别为6.36%左右、12.53%左右,均大幅低于大庄园。

上海梅林自2016年收购了新西兰最大的牛羊肉企业之一新西兰银蕨(牛肉业务份额新西兰第一、羊肉业务新西兰第二)之后随即并表,牛羊肉业务直接跃升为第一大业务,相关收入占比过半。

2018、2019年,新西兰银蕨营业收入分别为113亿元、120亿元人民币,其中向中国市场销售金额分别为27亿元、43亿元。

2018、2019年,上海梅林牛羊肉收入分别为119亿元、126亿元,其中子公司联豪食品(主要销售牛排)收入分别为5.7亿元、6.6亿元,其余皆为新西兰银蕨的并表收入。

大庄园的牛羊肉源80%以上依赖进口,供应商主要来自新西兰、澳大利亚、巴西等国的牛羊肉生产及加工企业;国内原材料以内蒙古活羊和黑龙江活牛为主、占比仅为20%以内,主要采购自羊经纪人等。大庄园与进口供应商、主要国内供应商只是普通的商业合作关系,并不存在相关的股权合作。

此外,大庄园虽有毛利率较高的肉片、肉串等中央厨房类产品,但上海梅林旗下的银蕨农场、联豪食品同样拥有在国内销售的牛排、羊肉卷、肥牛卷、商务礼盒等较高毛利率产品。

2018、2019年联豪食品的净利润率接近10%,据此推测其毛利率至少在20%以上,与大庄园中央厨房业务毛利率相当,而联豪食品的营业收入略高于大庄园中央厨房业务收入,上海梅林国内牛羊肉业务收入也略高于大庄园营业收入,据此推算,两家公司牛羊肉相关的高毛利率产品对综合毛利率的贡献度大致相同。

因此,大庄园把毛利率高于上海梅林牛羊肉业务的原因解释为“中央厨房类产品毛利率较高”是站不住脚的。

综上,上海梅林国内牛羊肉业务的采购成本优势、品牌溢价优势、销售渠道优势均要明显优于大庄园,但大庄园的毛利率却明显高于上海梅林国内牛羊肉业务的毛利率,这显然有违商业常识!

与毛利率异常相对应的是,报告期内,大庄园的净利润与经营活动产生的现金流量净额极度不匹配:

与经营活动产生的现金流量净额大幅波动相对应的是,大庄园各期期末的存货余额也呈现出大幅波动的特征。

但是,这些账面上的存货都是真实的吗?

第二问:部分存货是虚构的吗?

各报告期末,大庄园的存货余额分别为5.88亿元、17.32亿元、11.38亿元、15.86亿元,大致呈快速增长趋势。

其中,2019年存货由期初的5.88亿暴增至期末的17.32亿元,增幅高达195%!

对此,大庄园解释称,“2019 年国际国内牛羊原料价格持续提升,销售价格利好促使公司不断加大原材料采购量,但自2019年11 月起,相关产品价格发生较大幅度下跌,公司产品销售受到一定冲击,故 2019 年末原材料及在途物资结存数量相对较高,叠加 2019 年 1-10 月公司进口原材料采购价格持续提升影响,导致2019 年末公司存货余额大幅增加。”

事实真的如大庄园所解释的那样吗?

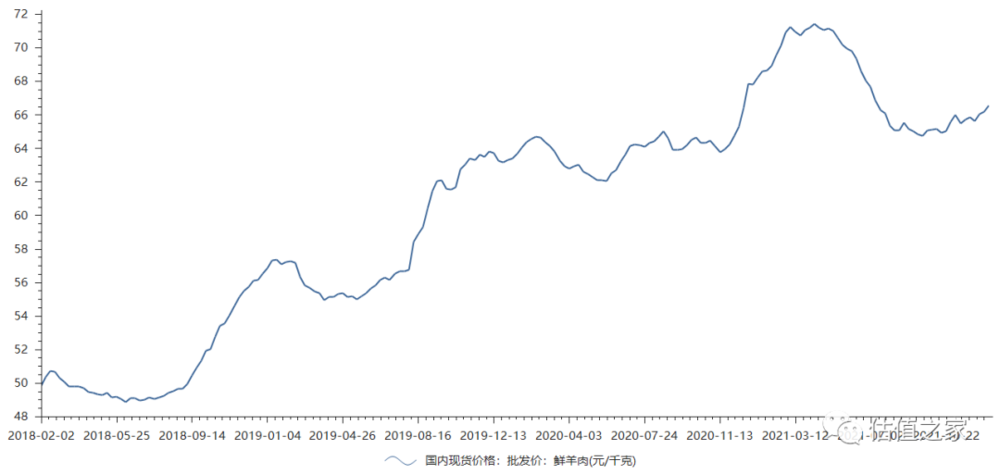

估值之家根据东方财富choice终端数据,整理了2018年年初至今的国内鲜羊肉批发价格走势、国内鲜牛肉批发价格走势、新西兰羊肉价格指数走势,发现2019年前10个月国际国内牛羊肉价格虽快速上涨,但2019年11月、12月国内鲜羊肉批发价格、鲜牛肉批发价格并未出现大幅度下降,而是呈现出小幅震荡走高的走势!

以国内鲜羊肉批发价格为例,2019年11月1日价格为63.03元/公斤,12月27日价格为63.16元/公斤,期间小幅震荡走高。

再以国内鲜牛肉批发价格为例,2019年11月1日价格为66.71元/公斤,12月27日价格为67.75元/公斤,期间小幅震荡走高。

考虑到大庄园的销售市场为国内市场,因此,大庄园所宣称的“自2019年11 月起,相关产品价格发生较大幅度下跌,公司产品销售受到一定冲击”,显然与事实并不一致、甚至截然相反!

此外,新西兰羊肉价格指数在2019年9月1日达到158的峰值之后,10月1日开始下跌,12月1日在119触底,之后反弹至2020年1月1日的175。可见,新西兰羊肉价格在2019年10月1日至年底之间呈现出大幅震荡的走势。

2019年末,大庄园存货中的“在途物资”余额为6.05亿元,其占存货余额比重为32.1%,远高于2018年末的2.71亿元、2020年末的4.36亿元、2021年上半年末的3.91亿元。

此外,2019年年末6.05亿元的“在途物资”中,羊原料肉为3.33亿元,牛原料肉为2.7亿元,其中,牛原料肉在途物资余额远高于其他各期末。

根据招股书披露,大庄园向供应商下单至最终收货,采购周期通常约为 3-4 个月,其中向新西兰采购羊肉下单至最终收货周期约为3个月(羊肉主要采购自新西兰),向澳大利采购羊肉的周期约为3.5个月,向巴西等国家采购牛肉的周期约为4个月。

这意味着,在大庄园2019年年末6.05亿元的“在途物资”中,羊原料肉的采购行为大部分发生在10月1日至年底之间,牛原料肉的采购行为大部分发生在9月1日之后。

而2019年10月1日至年底正是新西兰羊肉价格发生大幅震荡之时,而且11月、12月国内羊肉价格也结束了主升浪并出现小幅震荡,此时大庄园选择继续大额下单进口羊肉(羊原料肉在途物资年末余额同比增长59%)的商业合理性不足。

与此同时,大庄园2019年末存货中的原材料余额高达7.78亿元、远高于2018年年末的2亿元。在原材料备货已经相当充足的情况下,继续选择大额下单进口羊肉的商业合理性就显得更为不足。

此外,虽然2019年9月1日之后国内鲜牛肉批发价格大致呈现出较快上涨的趋势、至年底之前最高涨幅曾达9.78%,但年末高达2.7亿元的牛原料肉在途物资相对于其他各期末余额仍显得较为突兀。

毕竟,对于外部审计而言,那些飘在海上的在途物资无法实现现场盘点,只能根据订单合同金额确认。

另一方面,即使是那些已入库的牛羊肉原材料,在温度低至零下20度左右的环境中,执行存货盘点相关的审计程序也颇有难度。

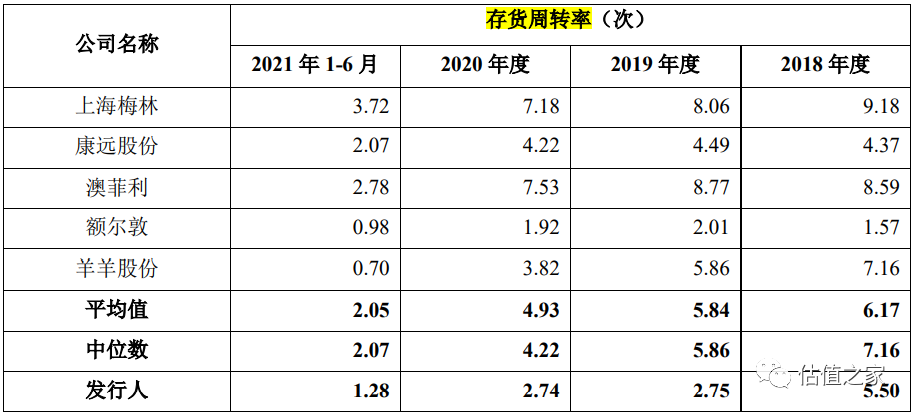

从存货可比数据来看,大庄园各期的存货周转率也要远低于行业均值和中位数。

从常识判断,牛羊肉批发或加工行业通常都会追求原材料的新鲜度,同时高度重视库存管理,因此这个行业的存货周转率普遍较高。

如上所述,上海梅林有很大一块业务是国内牛羊肉业务,货源也源自新西兰,也有一部分在途物资在海上漂,但上海梅林各期的存货周转率更是远高于大庄园!

对于大庄园而言,面对资金链持续紧绷的现实,更应该追求资金的高速周转、尽量提高资金的使用效率、尽量降低存货等流动资产对资金的占用,但结果却与常识恰恰相反!

事出反常必有妖!难道大庄园的部分存货是虚构的?

第三问:实控人及关联方占用巨额资金的用途是什么?

报告期内,大庄园呈现出资金链愈发紧绷的明显特征。

由表可见, 2018、2019、2020、2021上半年,大庄园的流动比例分别为1.48、1.2、1.12、1.12,速动比例分别为0.96、0.49、0.18、0.21,流动比例大幅低于正常比例2、速动比例大幅低于正常比例1,两个短期偿债能力指标大致呈快速下降的趋势,资金链愈发紧绷的特征明显。

大庄园资金链持续紧绷的主要原因有两个,一是高企的存货占用了大量的流动资金,二是实控人陈希滨及其关联方通过借款方式占用了公司巨额的资金。

2018年初,被实控人陈希滨及其关联方占用的大庄园资金为6.93亿元(陈希滨个人占用4.01亿元),2018年末这一数据上升至7.96亿元(陈希滨个人占用4.18亿元),2019年末这一数据更是达到了8.5亿元的峰值(陈希滨个人占用4.35亿元)。

这意味着,陈希滨及其关联方曾长期、持续占用大庄园的巨额资金。

2020年10月,大庄园股改前夕对关联方资金占用进行了清理,清理的方式是:陈希滨及其关联方通过自筹资金、债务承担的方式偿还大庄园4.38亿元,同时通过同控合并实控人名下的其他资产、用相关股权抵减了4.46亿元。

奇怪的是,解决关联方资金占用之后的2020年末,大庄园的流动性状况非但没有改善、反而出现了进一步的恶化:流动比例由年初的1.2下降至1.12、速动比例由年初的0.48下降至0.18。问题就出在同控合并之时的资产评估上,即合并进来的资产非但多数为亏损资产、而且资产评估价格大幅高于账面净资产。

由表可见,主要合并资产内蒙古大庄园、大庄园央厨,资产评估增值率分别高达24.41%和33.52%,分别抵减资金占用3.33亿元、0.66亿元。2020年,内蒙古大庄园亏损5996万元,大庄园央厨盈利47.24万元。

这里的主要问题有三个:

一是如果采取未来收益法评估,内蒙古大庄园在亏损的情况下是否还会出现评估大幅增值?

二是如上表所示,内蒙古大庄园2020年5月31日的净资产账面价值为2.98亿元,评估价值为3.7亿元,评估增值0.72亿元。

但据招股书披露,内蒙古大庄园的主要资产为旗下子公司锡盟肉业,内蒙古大庄园0.72亿元的资产评估增值全部系锡盟肉业资产评估增值所产生。

而锡盟肉业资产评估增值的原因,是对1.95亿元递延收益进行扣税后零值处理(负债评估减值1.85亿元)、土地使用权评估增值0.15亿元、固定资产评估增值0.21亿元,据此计算,三者合计评估增值2.21亿元,远大于0.72亿元评估增值。

这两种披露口径计算的评估增值金额为何有如此巨大的差异?

三是内蒙古大庄园2020年末的净资产为4.29亿元,较2020年5月31日3.7亿元的评估价值增加了0.59亿元,另一方面,2020年内蒙古大庄园却亏损5996万元。

净资产增加额居然与亏损额基本一致,难道是内蒙古大庄园会计记账方向记反了吗?

比清理资金占用过程中的疑点更可疑的是,陈希滨及其关联方曾长期、持续占用大庄园的巨额资金的详细用途是什么?

招股书只披露了“2017年5月,陈希滨利用大庄园的借款向天鹰合信股权投资基金实缴出资300万元”,“陈希滨及两个女儿从发行人借款用于增资”。

陈希滨及两个女儿曾在2010年12月、2016年1月和4月,分别向大庄园增资3000万元、5000万元、1.5亿元,三次合计2.3亿元,假设其增资资金全部来源于发行人借款,那么2019年年末陈希滨个人占用的4.35亿元资金中仍有2亿元“用途不明”。

值得一提的是,截至招股书签署日,陈希滨及两个女儿实际控制的关联公司有7家,其中未实际开展业务的公司有6家,唯一开展业务的冰城黑牛是大庄园的活牛供应商。

这7家关联公司中,有4家曾经占用过大庄园的资金。下表是2020年年初这4家关联公司占用大庄园资金的明细:

可疑的是,既然阿米利亚信息、阿米利亚旅游、茂泽信息未实际开展业务,那么这3家公司占用大庄园资金的用途是什么呢?

既然陈希滨及两个女儿实际控制的关联公司只有7家、且有6家并未开展业务、剩余1家冰城黑牛自身已有占用资金,那么陈希滨个人占用大庄园的4.35亿元资金中,除了支付300万元对外投资款、2.3亿元的增资款之外,还有2亿元资金的用途又是什么呢?

这是个迷。

此外,冰城黑牛作为大庄园的活牛供应商,为何在2020年实施同控合并时未纳入合并范围?为何要留下这么一个关联交易的“尾巴”?这也是个迷。

第四问:IPO前夕突击入股的26名外部自然人真实身份是什么?

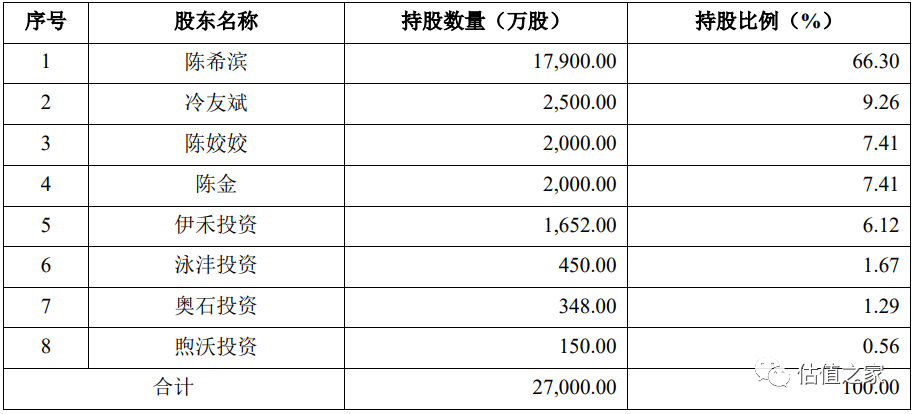

大庄园的股东有三方,一方是陈希滨及两个女儿直接持股比例达81.12%,一方是飞鹤乳业董事长冷友斌直接持股9.26%,一方是四个持股平台共计持股9.64%。

四个持股平台分别是伊禾投资、泳沣投资、奥石投资、煦沃投资,均设立于2020年10月或12月,伊禾投资合伙人为陈希滨、20 名外部自然人及 6 名发行人员工,泳沣投资合伙人为6名外部自然人、29名行人员工,奥石投资、煦沃投资均为陈希滨及两个女儿和发行人员工。

陈希滨及两个女儿通过上述持股平台间接持有大庄园2.17%股权,直接和间接持有大庄园股权比例达83.29%。

值得一提的是,伊禾投资合伙人中有20 名外部自然人,泳沣投资合伙人中有6名外部自然人,除冷友斌外,共有26名外部自然人突击入股。

据招股书披露,26名外部自然人中,有11人与大庄园发生过销售商品或采购或装修或房屋租赁的交易,其余15人情况不明。

与大庄园发生过交易的11人中,多数与陈希滨是同学或朋友关系。

需要注意的是,这26名外部自然人的合计销售额(实际为前述11人的销售额)占大庄园各期营业收入的比重最高虽只有0.53%,但据估值之家统计,这26名外部自然人通过伊禾投资、泳沣投资共计间接持有大庄园的股权却高达5.86%!

这显然不正常!在商业的世界中,任何交易都是等价交换,除非这26名外部自然人为大庄园或陈希滨付出了与5.86%股权比例相匹配的价值!

况且,26名外部自然人中,还有15人情况不明,招股书也没有任何相关披露!

大庄园递交IPO材料的时间是2021年6月,伊禾投资的成立时间是2020年10月,泳沣投资的成立时间是2020年12月,这属于典型的突击入股。

而从常识出发,IPO前夕突击入股的行为,在一定程度上相当于给入股方送钱!

这26名外部自然人的入股价格均为8元/每出资份额、相当于8元/股,以大庄园2020年0.63元的每股收益、23倍的发行市盈率计算,发行价格为14.49元,即使不考虑上市首日44%的涨幅、此后数个交易日大概率连扳涨停的收益,发行价格较入股价格的收益率也高达81%!

问题是,大庄园出于何种目的给这26名外部自然人“送钱”?情况不明的15名外部自然人的真实身份又是什么?

另一个有意思的现象是,上述持股平台的员工持股中,大庄园财务系统(财务总监、财务部员工、审计监察部)共有15名员工入股(财务10人、审计5人),仅次于营销中心19名员工入股,高于生产中心10名员工入股。

而截至2021年6月底,大庄园的财务人员、销售人员、生产人员分别为84人、858人、1610人,财务系统入股员工比例远高于销售和生产。

第五问:身份系实控人亲属的第一大客户陈超是否只有20多岁?

2018、2019、2020、2021上半年,陈超及其控制的北京华澳庄园均是大庄园的第一大客户或第二大客户(交易主体主要为自然人陈超),合计销售金额高达4.58亿元。

陈超是何许人也?

据招股书披露,陈超与董事长陈希滨之兄陈汉宣系爷孙关系,陈超及其控制的北京华澳庄园长期从事牛羊肉产品的贸易业务,具有长期积累的稳定客户。

陈希滨1959年6月出生,今年还不到63岁,其兄陈汉宣又该有多少岁呢?假设陈汉宣70岁,其孙陈超今年也大概率不超过30岁。毕竟,陈希滨的小女儿也只有33岁。

此外,据天眼查信息显示,北京华澳庄园成立于2016年8月,截至2020年末缴纳社保人数仅为3人,2017年工商年报中的联系电话号码与北京某财务代理记账公司相同。

就是这么一个年龄可能只有20多岁的实控人亲属,这么一家成立时间不久、员工寥寥无几、财务委托代理公司记账的公司,2018年却是大庄园的第一大客户、销售金额高达1.17亿元,并在之后的报告期内在前五大客户中持续霸榜!

问题是,招股描述的“陈超及其控制的北京华澳庄园长期从事牛羊肉产品的贸易业务”,与陈超的年龄以及北京华澳的成立时间之事实可能严重不符!

除陈超之外,自然人曹长春也于2019、2020、2021上半年出现在大庄园前五大客户名单中。

大庄园的前五大客户结构与同行业大多数可比公司差异较大,据康远股份2020年报、羊羊股份2020年报、额尔敦2019年报显示,这三家公司的前五大客户均为法人;据上海梅林2020年报显示,应收账款前五大客户均为法人;只有澳菲利的前五大客户以自然人为主。

此外,大庄园的销售模式有贸易商模式、经销商模式、商超模式、直营连锁店模式和电商模式五种,各报告期,贸易商模式和经销商模式合计销售收入占营业收入比重均超80%。

各报告期,除连锁C端和电商C端之外,大庄园面向其他C端客户的销售收入占营业收入的比重均超过50%。

这意味着,大庄园贸易商贸易商客户和经销商客户中大部分都是自然人(含个体工商户)。

2020年末,大庄园贸易商数量达2411个,经销商数量达183个。

面对数量庞大且以自然人为主的贸易商客户和经销商客户,不知保荐机构及其他中介机构该采取何种核查或审计程序,才能合理保证大庄园收入的真实性?

此外,报告期内,大庄园的其他应收款中有较多的无关联第三方借款,金额较大的有曹滨江700万元借款(2018至2020期间挂账)、王昕200万元借款(2018至2019期间挂账)。

既然是无关联的第三方,大庄园为何要借款给这些人?这些人是不是大庄园的贸易商或经销商客户?

第六问:关联方替发行人承担费用的行为清理完毕了吗?

报告期内,陈希滨父女实际控制的阿米利亚旅游、阿米利亚信息曾持续代替大庄园承担劳务费、车辆费、办公费等费用,费用承担金额分别为2916万元、1647万元、542万元、14万元。

虽然上述费用承担已基本予以还原清理,但其他关联方替大庄园承担成本费用的行为却未予以清理。

各报告期末,大庄园的其他应付款中的个人借款明细如下表:

其中,于泽、郭成彬曾以疑似“明股实债”的方式借款给大庄园,孟祥贵、李少博则以免息的方式借款给大庄园。

需要注意的是,于泽、孟祥贵均是伊禾投资的合伙人,其中孟祥贵通过伊禾投资间接持有大庄园0.56%的股权。

这里的问题是,孟祥贵是否以替大庄园承担借款利息的代价获得了入股的资格?李少博为何会以免息的方式借款给大庄园,前述26名外部投资者中是否有李少博的亲属?

更大的问题是,其他身份不明的外部投资者是否也存在替大庄园承担成本费用的行为?

第七问: 直营连锁业务的收入是真实的吗?

报告期内,大庄园的直营连锁业务分别实现销售收入2.05亿元、2.2亿元、2.41亿元、0.93亿元,占营业收入比重分别为5.83%、5.48%、5.17%、4.25%。

直营连锁业务增长缓慢,仅略高于GDP增速;同时,收入占比却持续下降。

直营连锁门店数量也在报告期内小幅波动,2018至2021年上半年仅增长了9家。

据招股书披露,直营连锁业务的毛利率在各期均要显著高于其他销售模式。

那么,毛利率最高的直营连锁业务为何在大盘子中越做越小?

估值之家在大众点评网查阅了大庄园在国内主要城市的直营连锁门店分布,发现其上海的2家门店已全部关闭歇业,北京的3家门店中有2家也关闭歇业,呼合浩特只有1家门店,长春有2家门店,沈阳有5家门店,哈尔滨作为大本营有超过60家门店。

这在一定程度上可以理解大庄园连锁业务所面临的困境:大本营哈尔滨市场可能已经接近饱和,在一线城市又屡屡战败!

此外,大庄园各个连锁店的客单价(元/销售总单数)差异较大,大致分布在每单70元至120元之间,上海旗舰店2020年的客单价为102.75元,高于这个客单价的门店有20家左右,其中锡林浩特旗舰店客单价高达505.76元。

对此,大庄园解释称,部分高客单价门店因为涉及批发业务,锡林浩特旗舰店则内含餐饮业务,导致客单价高于其他门店。

但据大众点评显示,迄今为止,锡林浩特旗舰店只有来自于2017年的1个顾客点评,点评内容涉及“价格好便宜”的描述,而且人均消费也标注为50元/人。

综合考虑直营连锁业务毛利率最高但收入却增长缓慢、上海北京直营店大部分关闭歇业、20家左右门店客单价高于上海旗舰店、锡林浩特旗舰店高客单价与大众点评信息不符等异常特征,加之直营门店现金收款比例较高,保荐机构需要进一步核查各个直营门店收入的真实性!

第八问:财务内控制度是否有问题?

大庄园的财务内控的混乱主要体现在三个方面:

一是财务记账混乱。

大庄园与关联方的拆借、还款等巨额往来款分散在经营活动现金量表、投资活动现金流量表、筹资活动现金流量表中记载,使得现金流量表的呈现质量、可分析性大打折扣!

这也导致了经营活动现金流量净额、投资活动现金流量净额、筹资活动现金流量净额在各报告期波动均十分剧烈!

从合理性的角度,关联方拆借应该记载在经营活动或筹资活动现金流量表中,实务中很少见到分散混乱记载的现象。

二是关键财务信息披露不充分。

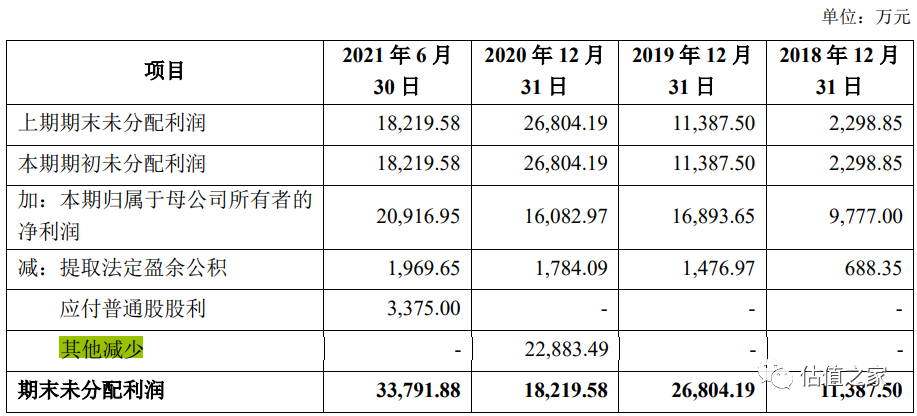

2020年期末,未分配利润为1.82亿元,较2019年减少了0.86亿元,而2020年的净利润可是整整实现了1.55亿元的净利润,未分配利润非但没有增加却反而下降了,原因何在?

在未分配利润明细表中,我们可以看到2020年期末有一项“其他减少”扣减了2.29亿元。

令人惊讶的是,对于如此巨大的金额,招股书却并未解释半句!

这笔高达2.29亿元的“其他减少”,到底是用于现金分红还是用作其他用途?

三是出纳岗位员工曾用5个个人银行卡收付业务款,各报告期末,这些个人银行卡的余额分别为396.38 万元、305.89 万元、0 万元和0 万元。

更加过分的是,实控人陈希滨曾从这些个人银行卡中借钱。

可见,陈希滨是多么地缺钱,连这些用于零星代收付款的个人银行卡也看得上。

更严重的问题是,2020年10月股改前夕,陈希滨及其关联方为解决资金占用,通过自筹资金、债务承担的方式偿还给大庄园4.38亿元。

据招股披露,2020年12月31日,为了解决大庄园与郭成彬之间的疑似“明股实债”问题,陈希滨替大庄园承担了2640万元的债务。

扣除掉这笔债务承担,陈希滨及关联方自筹资金可能高达4.12亿元。

2020年10至12月,陈希滨及关联方通过将所持部分大庄园股权转让给冷友斌及4个持股平台,大约净获得2.7亿元资金。

这意味着,陈希滨及关联方可能至少负债了1个亿。

那么,在资金如此紧张的情况下,实控人是否还会继续占用发行人的资金?

当然,如果IPO成功,陈希滨的资金问题将不再是问题!