扫码打开虎嗅APP

本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:曾树佳、林振兴,头图来自:视觉中国

近一个多月来,林明松的行程排得很满当。3月3日,他专程跑到佛山顺德,代表招商银行与两家民营房企签署并购融资战略合作协议,一家给了150亿,一家给了60亿。

此前的1月29日,身为招行不动产战略客户部总经理,林明松还跑到深圳,与华润置地签署230亿并购融资战略合作协议。而在北京,招行也塞给了大悦城控股一份价值100亿元的地产并购贷款大礼包。

短短33天,540亿,令外界感叹这家超级大行对地产的阔绰出手。

眼下,不仅是招行,兴业银行、浦发银行、交通银行、广发银行、平安银行也相继向地产“开闸放水”,积极响应监管层鼓励商业银行支持房地产收并购的号召,形式除了提供并购贷,还有发行并购债券等。

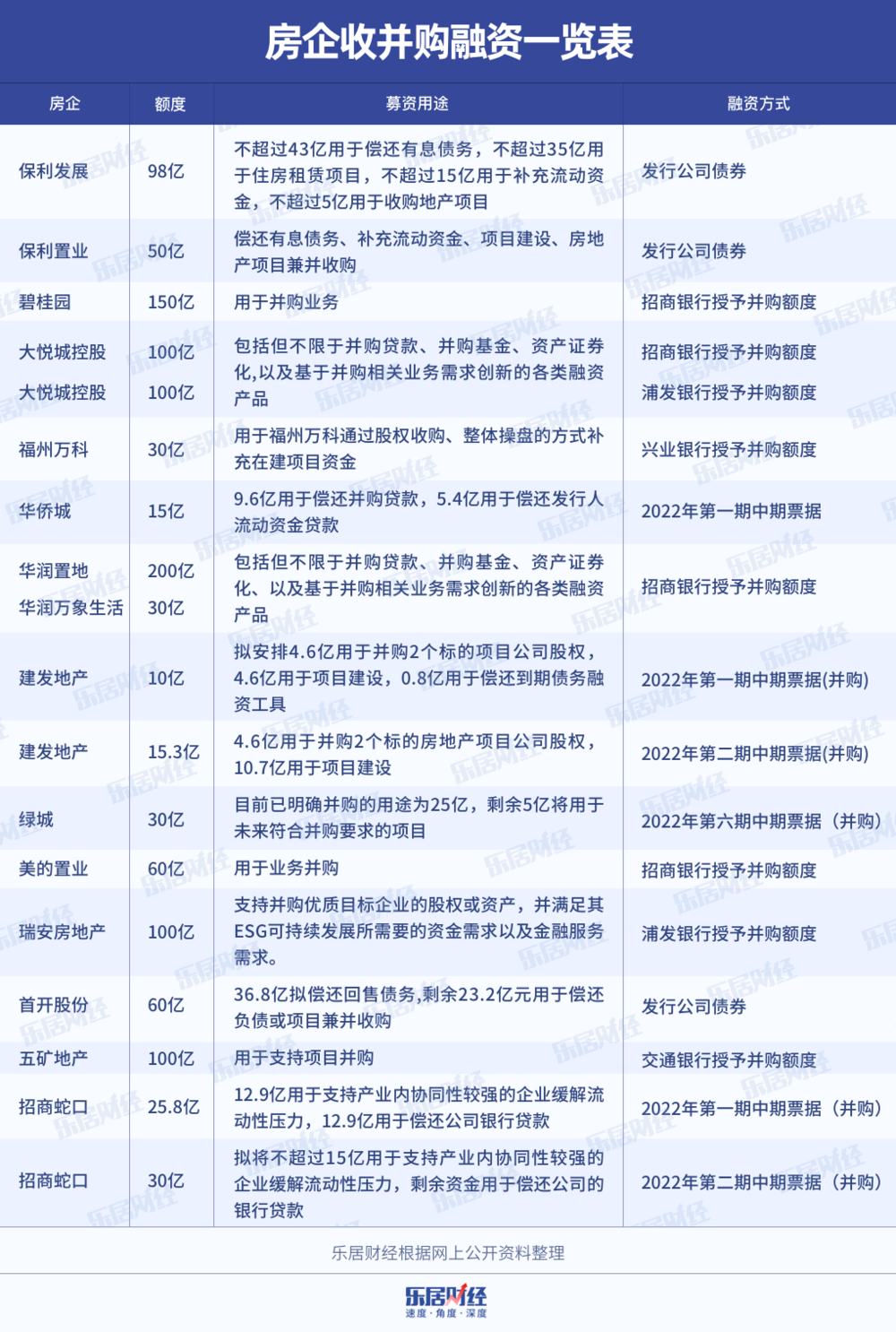

据乐居财经不完全统计,截至目前,银行提供并购贷款融资额度870亿元,发行并购主题债250亿元;与此同时,房企方面也在积极发行并购债,融资约139.9亿元,总计超1200亿元。

另一边,受到金融机构“眷顾”的房企除了上述提到的碧桂园、美的置业、华润置地、大悦城控股,还包括万科、五矿地产、招商蛇口、建发地产、绿城集团、保利发展、瑞安房地产等。

它们都是通过金融机构层层遴选出来的,不管是央企还是民企,这些房企目前都是财务相对安全,有能力成为“并购先锋”,去收购出险和暴雷房企。

一、银行“开闸”

3月3日,佛山顺德很是热闹,两家房企在同一天官宣与招商银行签署并购融资战略合作协议,总额度共计210亿元。其中,碧桂园获得150亿并购融资额度,美的置业获得60亿并购融资额度。

同一天,兴业银行落地福州万科并购贷款近30亿元,用于支持福州万科,通过股权收购、整体操盘的方式补充在建项目资金。这意味着,央企国企之外,民营房企也拿到了并购贷的入场券。

其实早在去年底,监管层鼓励商业银行支持房地产收并购就已初现端倪,人民银行和银保监会联合发布一纸通知,提及“鼓励银行稳定有序地开展房地产行业的并购贷款业务,着重扶持优质房地产企业的兼并收购出险项目。”

银行层面对地产行业的并购融资支持,大体包括两种方式:提供并购贷以及发行并购债券。其中,并购贷融资额度的下放,是有选择、有方向的,不是一概而论,前期都是发放给央企、国企,名单上没见到一家民企的身影。

1月,招商银行分别授予华润置地200亿元、华润万象生活30亿元并购融资额度;2月,招行和浦发银行共计授予大悦城控股200亿并购融资额度,交通银行也给五矿地产提供100亿元并购授信额度。比较罕见的是,浦发银行授予一家港资房企瑞安房地产100亿并购授信额度。

直到3月,碧桂园、美的置业、福州万科获得并购贷,发放主体才从国企央企演变为民企。也有分析认为,“因为央企国企并未掀起大范围的并购潮,所以金融机构才把希望寄托于民营房企身上,且支持将更有针对性,聚焦区域,例如福州万科就获得了30亿并购贷。”

另一方面,银行爽快给民营房企发放并购金也是有门槛,其针对一些财务稳健,奉行杠杆适度原则的房企。以碧桂园为例,其2020年年末净负债率仅为55.6%,已连续多年保持净负债率低于70%;且截止2021年中期,其平均融资成本为5.39%,现金短债比为2.1,偿债压力较小。

据乐居财经统计,在这轮房地产出清游戏中,给予房企支持力度最大的是招商银行,其发放了高达540亿元的并购贷融资额度,相当于扮演了AMC的角色。

虽然银行提供并购贷融资是目前最为主流的方式,但前者并不是直接放款,一位房企人士指出,“银行很难一次性给到房企那么多真金白银,大多以授信方式进行总对总合作,根据房企并购进展而分批下发借款。”

不仅如此,银行还主动拿着钱“找上门”,发行并购主题债券。1月21日,浦发银行簿记发行房地产项目并购主题债券50亿元,是首家发行房地产项目并购主题债券的银行。债券规模50亿元,期限3年,票息仅2.69%,募集资金用于房地产项目并购贷款投放。

随后,兴业银行、广发银行、平安银行也表态将发行房地产项目并购主题债券,总金额超过200亿。

除了银行层面提供并购融资的支持,房企自身也在发行专项并购债。1月,招商蛇口率先打响地产行业首笔并购类债券第一枪,发行了并购票据12.9亿元,全额用于房地产项目并购。

紧接着,华侨城、保利发展、保利置业、建发地产、首开股份、招商蛇口、绿城等7家房企也加入到发并购债阵营。此外,华润、中海、万科也计划发行并购票据。

二、并购“先锋”

顾名思义,并购融资的主要用途,就是用来收购相关资产的。

美的置业与招商银行签署合作协议,获得地产并购专项融资额度60亿元,专用于业务并购,正对应了其近来的收购战略。

去年下半年至今,美的置业便有收并购项目在推进,其频繁从花样年、雅居乐等房企手中,揽下部分合作项目的剩余股权。此外,它还从正荣地产处,接过了长沙美的正荣滨河苑项目50%股权、天津和筑梅江项目51%股权、无锡正荣美的云樾51%股权。

另一边,获得招商银行30亿元并购融资的华润万象生活,也于1月宣布以22.6亿元收购中南物业、以不高于10.6亿元收购禹洲物业。

风险企业出售资产,流动性充裕的主体承接项目,有卖有买,维持着供需的天平;若有并购金的加持,行业在出清之下,便能提高稳定系数,呈现出理想的状态。但在融资落地的时候,现实与期望的总会有所出入。

一些地产商并没有把这类融资,全部用于并购上,即使用于并购的那部分,也并没有完全投向出险企业。

比如,1月招商蛇口注册完成,首期将发行25.8亿元的2022年度第一期中期票据(并购),便有“名不副实”的现象,藏着另一番内里乾坤。

在总发行额度中,确有12.9亿元,用于支持企业缓解流动性压力,包括但不限于置换发行人前期投入资金,及后续资产投资与收购等方式;而另外的12.9亿元,则用于偿还公司银行贷款。

前半部分聚焦于收并购的资金,有着明确的资产收购指向,那便是去年8月,招商蛇口收购的上海虹口区17街坊旧改项目,该项目是近年来虹口区旧改最大单体地块。

同样的操作,还发生在华侨城身上。1月12日-13日,华侨城发行了2022年第一期中期票据,规模合计15亿元。募得资金拟全部用于偿还金融机构借款,其中9.6亿元用于偿还并购贷款,5.4亿元用于偿还发行人流动资金贷款。

该笔融资用以偿还并购贷款的项目,分别为2016年11月收购的云南世博集团51%股权,以及2016年12月收购云南文投集团51%股权,也是多年前的项目。

此外,建发地产发行的2022年第一期并购票据,安排了4.6亿元用于并购2个标的项目公司股权,4.6亿元用于项目建设,另外0.8亿元也用于偿还到期债务融资工具。

业内人士表示,“就好像信用贷一样,你申请这笔钱名义上不能用于房地产,但实际上,这就是你的目的,并且通过各种方式,总能达成。而且,也没看到有什么措施能够约束这笔资金的使用。”

前两年租赁潮起,许多主体频频发起住房租赁融资,但最终有多少助力目标领域,很难界定;同理,眼下的融资尽管多加上“并购”的前缀,但地产商对于收并购操作,似乎还没有真正地放开手脚。

现实中,房企们还是有很多顾虑的。就像远洋,它虽然处在并购专项贷款的白名单,但根据总体的战略考虑,其目前并没有具体标的,也没有与风险房企合作的项目。

许家印曾说,不能依靠贱卖资产去还债务,否则资产贱卖完了也很难还清债务。这从侧面反映了房企的“惜售”心理,虽然出现流动性问题,但不到万不得已,他们或许不会低价去抛售项目,这就增添了收购方低价“扫货”的难度。

而行业出清并未完成,未知的风险仍然较大。近年来地产行业的毛利率、净利率本来就在下降,倘若收购标的遗留的问题太多,那到时候项目开发进展、盈亏情况就不得而知了。

另外一个原因,要聚焦到企业本身。具备收并购能力的,大部分是国企、央企,这类企业的交易决策和程序,更为审慎和复杂,这难免会导致与市场化收并购的高时效性,产生些许预差。

抛开其他因素不谈,就算有了并购融资的授信与承诺,房企也并不能轻易接到“水”,后续还要根据每一笔交易而申请、走流程,需要时间成本;叠加楼市低沉、房企销售现金回笼难度仍在,在流动性空间上,又增添了许多不确定性。

三、变相“放水”

自去年融资渠道紧缩后,市场流动性目前正在尝试放松,压抑了许久的房企,编织起了一片喧嚣。并购融资热潮迭起,但若加以拆解,就会发现,并购贷款和并购票据,其实属于两个概念。

并购贷款是银行向发起并购企业发放的贷款;而并购票据则是债券,由非金融企业在银行间债券市场发行。

前者所融到的资金,多用于并购的前端融资;而后者的募集资金,不仅能用于支付并购价款、向发行人的控股子公司增资(注资),还能用于置换并购融资,即用发债所得资金替换原并购贷款。

两种形式的发行规模均有限制,募得并购资金占总交易对价最多六成。与银行发行的并购贷款相比,房企发行并购票据的门槛相对较高,都聚焦于国企、央企等高信用主体。

业内人士表示,并购票据在国内出现时间较晚,2013年交易商协会才开展并购票据注册研究;2014年贵州开磷在银行间市场发行了首单用于支付并购价款的并购票据。

据上清所披露,从2020年至今发行的5笔并购票据来看,涉及并购对象主要集中为基础设施,此外还包括有商务办公类资产。

此前,在并购票据的发行人承诺中,均有募集资金不用于金融投资或长期投资、土地一级开发,不用于普通商品房建设,或偿还普通商品房项目贷款等承诺。如今,将募集用途拓展至房地产项目的兼并收购,是一项大突破。

并购融资的释放,犹如一场变相的“放水”。

天风证券预测,优质上市房企,将在本轮收并购中最早发挥作用,并承担最主要责任,买方主体将以优质上市房企为主体,以地产城投与AMC为两翼,但能够融到并购资金的企业并不多。

这注定是一场处于金字塔尖的国资、优质民企的狂欢。由于只有少数主体参与,今年1月,房企境内外债券融资累计约481亿元,仍同比大幅下降70%,环比下降了7%。

融资主体享受着银行并购贷资金较低的成本,此类融资利率通常4%左右,且并不计入三道红线。以往望着雷池不敢逾越的房企,目前既能借助它补充流动性,又不影响报表的呈现,压力自然缓解了不少。

随着一季度房企迎来偿债高峰,伴随的爆雷风险同样加大,但市场担心的信用风险,会随着融资环境的好转,以及部分公司的积极成功融资,而有所降低。

过去以规模排行榜决定融资地位的现象,已经不复存在,能打动金融机构的,只有健康的财务指标。信用水平,将是后续房企的竞争力所在。而此次的并购金白名单,更像是一张颇具价值的背书。

能进行并购融资的房企,无形中已被人高看了一眼。

本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:曾树佳、林振兴