扫码打开虎嗅APP

本文来自微信公众号:长桥海豚投研 (ID:haituntouyan),作者:长桥海豚君,原文标题:《腾讯:股王照样“深蹲”?考验信仰的时刻到了》,头图来自:视觉中国

北京时间3月23日港股盘后,腾讯控股(0700.HK)发布2021年四季度及全年业绩。单看主营业务情况,想想腾讯此前一贯的表现,这次的成绩单实在是有些难看。

一、腾讯成绩单总述

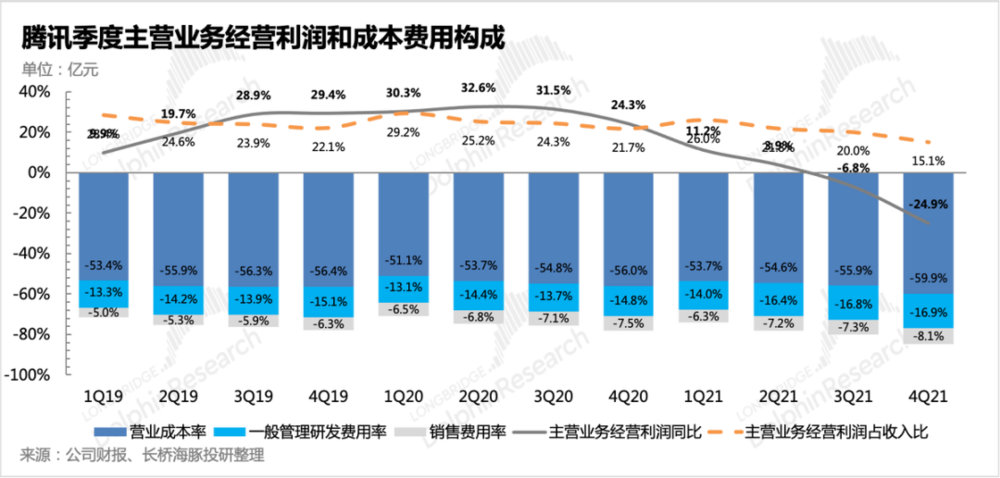

1. 除了收入端的小幅低于预期(实际1442亿,同比增速8%VS一致预期1453亿),重点是投入产出比大幅下降,三大核心业务毛利率全部走低,综合毛利率从三季度的44%一下子陡降至40%。

2. 费用端也未见效率提升的端倪,三费费率均在小幅走高。不过腾讯也提及今年的费用端会有所优化,一方面人才竞争趋缓,用工成本没有之前那么夸张;另一方面,关于腾讯视频业务,也会优选投资回报高的项目,减少无效的投放。

3. 最终导致利润端承压得厉害,四季度Non-IFRS归母净利润249亿,同比下滑25%,显著差于市场预期的下滑12%。海豚君结合今年上半年的大环境,预计这样的逆风趋势还将持续1~2个季度,大家要想看到腾讯在业绩上的霸气回归,可能还需要等待它消化一段时间。

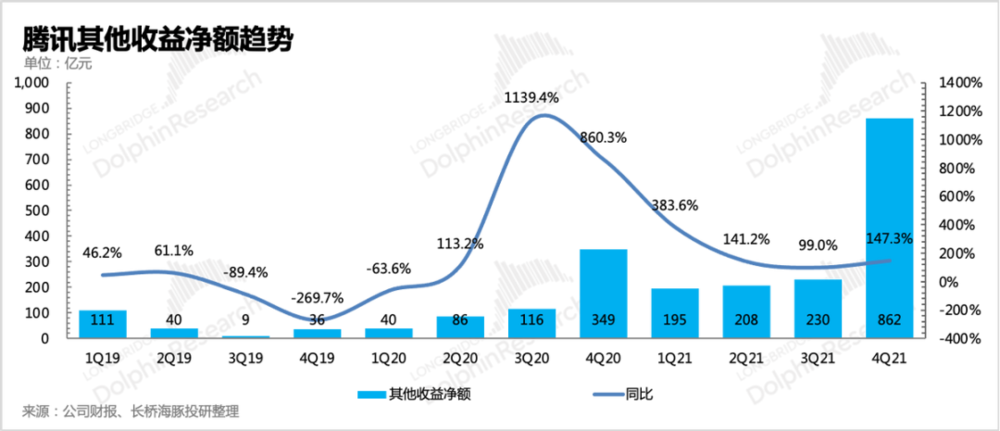

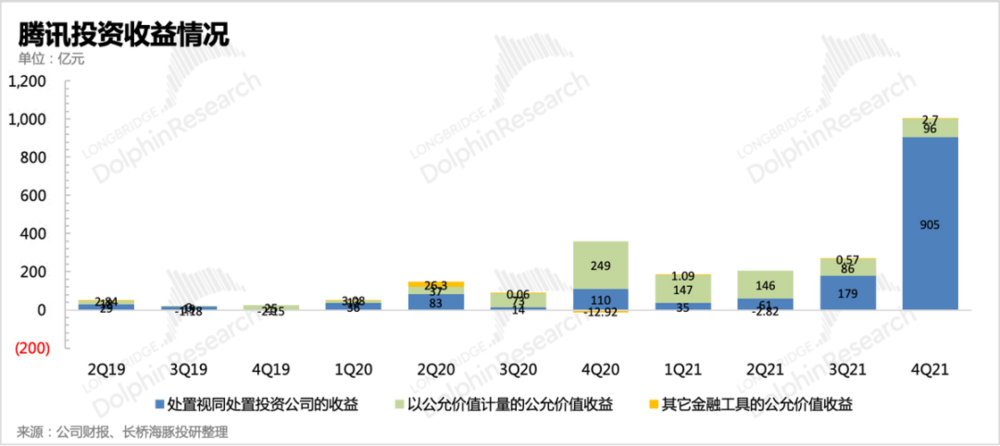

4. 大幅减持京东的收益780亿已经在四季度确认,计入其他收益净额。未来如果腾讯进一步处置自己的联营/合营资产等权益类资产,至少对于股东来说是利好。海豚君此前对于减持京东、Sea有过热评,感兴趣可回顾:《蚂蚁的蝴蝶效应:美团、拼多多都会被腾讯甩?》 《再谈腾讯交出去的另外 “半条命” 价值》 《腾讯 “拜拜” 京东:快乐分手还是忍痛割舍?》。

5. 关于细分业务的经营情况,海豚君摘出重点如下:

(1)微信继续稳态,QQ艰难求生

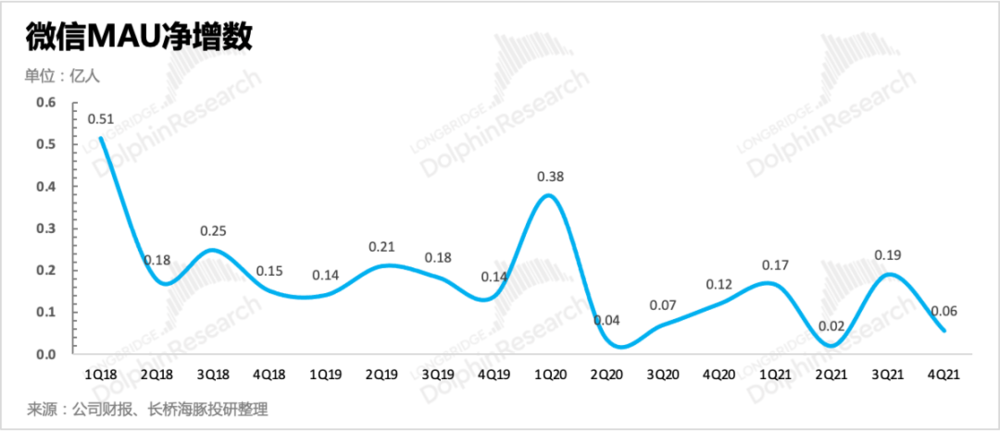

四季度微信用户继续缓慢爬升,单季净增用户600万人,整体生态非常稳健。但QQ就不一样了,用户流失速度加快。

由于越来越只能靠收割用户的年轻时期,随着人口出生率的走低,QQ的流量很难突破人口增长的自然规律,实现反转。

但自从去年4月任宇昕执掌PCG之后,面对持续下滑的QQ用户,也并没有完全放弃。今年春节期间,超级QQ秀正式测试,作为3D虚拟世界升级版的QQ秀,还在试图用户现下最火热的元宇宙概念努力延长生命周期。

(2)游戏版号停滞期,龙头也只能勉强支撑

截至目前,国内版号仍未解冻,数百上千的游戏小厂、工作室现金流中断,宣布破产关门。

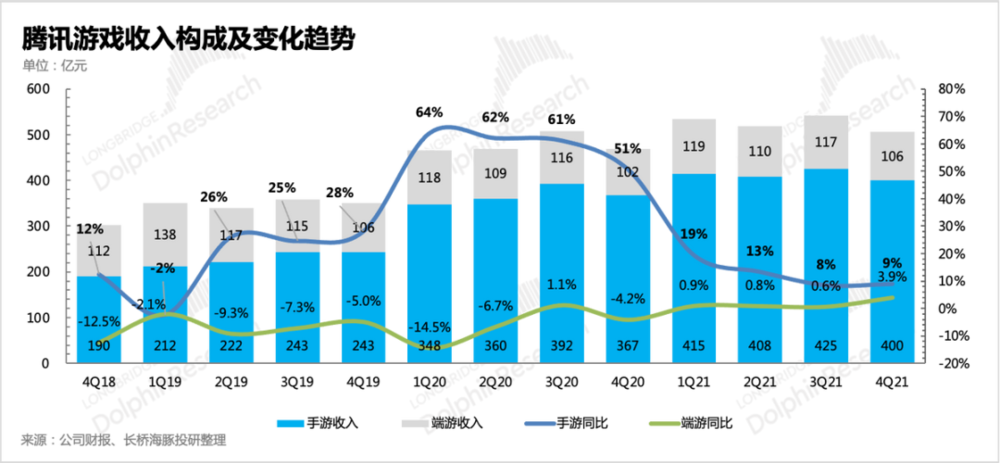

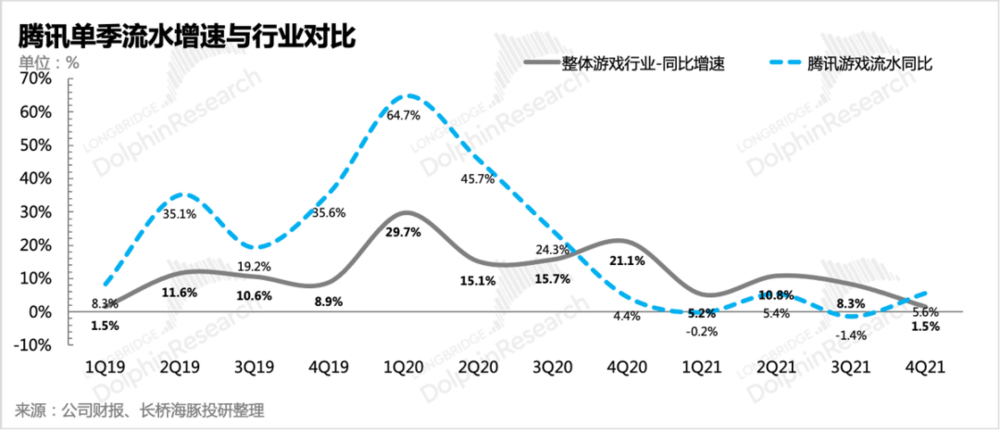

腾讯的日子其实也并不算好,四季度游戏收入428亿,同比增长9.5%。其中手游增速9%,端游4%。但细拆下来,主要是由海外收入贡献,占比由25%提升至30%,国内游戏流水仅增长1%。

虽然在无版号期,比较利好存量头部,但《王者荣耀》《和平精英》等流水贡献较大的游戏,生命周期已经超越一般手游上限,维持流水稳定已经非常不易更别谈大幅增长,因此腾讯也急需新游戏填位。

除此之外,未成年保护政策对游戏的影响,腾讯也还在消化周期中。

(3)互联网的竞争内卷,直接体现在广告的凄惨上

渠道是最能感受行业竞争激烈的细分领域。尤其是在整个广告大盘萎缩的情况下,只有用户注意力集中的头部渠道平台才够吃饱。

再加上去年监管重拳出击的几个领域,在线教育、游戏、金融,均是腾讯广告金主扎堆的地方。在腾讯的几个渠道中,除了微信还有一些优势(但广告报价偏贵),新闻、视频等都毫无反击之力。

四季度整体广告收入下滑12.7%,其中媒体广告凄惨萎缩25%。

我们考虑到今年上半年仍然是宏观低迷期,再加上高基数影响,也许广告的恢复只能等到下半年了。

而由于微信在加速推进视频号的用户渗透,较高的分成成本以及视频号流量上升带来的带宽成本增长压力,也整体削弱了广告的毛利率,从三季度的46%下降至42%。

(4)线上支付生命力强劲,也是利润重要来源

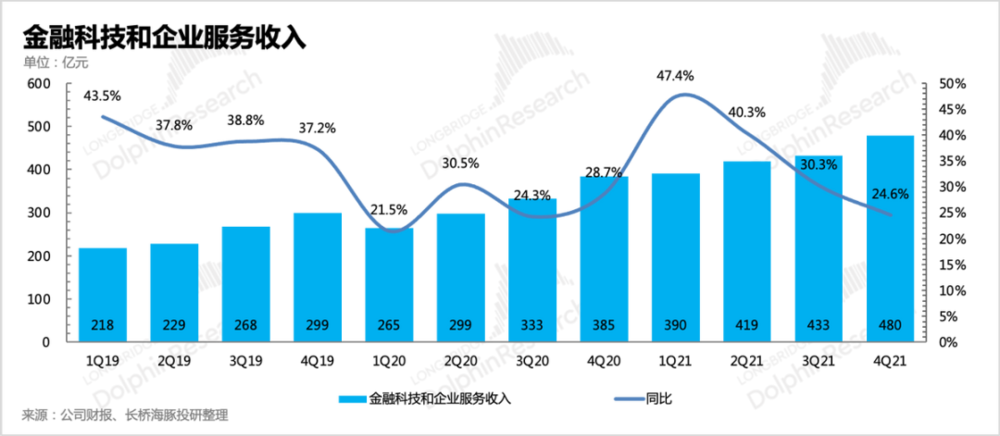

金融科技与企业服务业务,是各业务端,唯一没掉链子的,同比增长25%,增势稳健。当然这主要得益于线上支付整体行业的强劲。

海豚君尝试对这一块收入进行拆分:

从第三方支付机构上交给央行的备付金规模来看,四季度末线上支付规模同比增长18%,考虑到微信支付不断提升的优势,我们预计支付收入同比增长20%,高于行业水平。

那么倒算下来,云业务同比增长45%,相较三季度有所放缓,但基本稳定。不过或许从下季度开始云业务的增长压力也将开始显现。

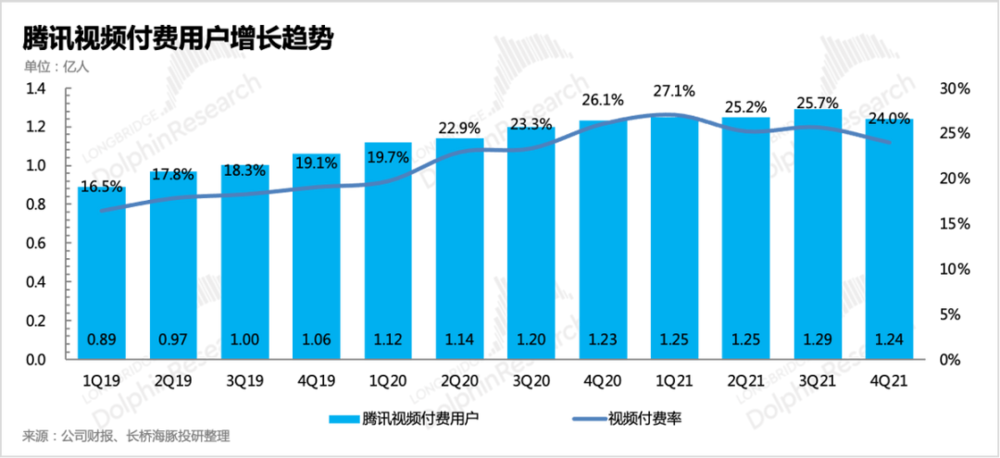

(5)数字内容整体基调:去肥留瘦

数字内容是泛娱乐重要一环,腾讯投入不少,但一直未能对腾讯业绩发挥支撑作用。四季度收入203亿,同比增长1%,结合爱奇艺、腾讯音乐、阅文的财报,数字内容的增长放缓也算是预期之内。整体行业仍然在痛苦的供给侧改革中,但平台对注重投资回报效率的觉醒,将会支撑他们挺过寒冬。

二、长桥海豚君观点

互联网被压抑了一年,大哥腾讯自然也很难独善其身。除了去年下半年大家自身的感受(消费趋冷、监管升级),在3月22日发布的腾讯音乐、阅文财报中其实也能够看到一些端倪。广告、游戏、订阅付费等均遭遇阻力,而上个月传的沸沸扬扬的CSG、PCG大裁员事件,也让市场开始担忧腾讯云的增长。金融科技监管的悬而未决,各种说法扑朔迷离,这也让一些长线资金的抄底多了一分犹豫。

不过站在目前的位置,腾讯的这份不及格的成绩单,市场可能不太会像以往一样反应过大。毕竟大部分的风险(监管、宏观、流动性)已经被打入价格。

尤其是被外资大行高调唱空的那个黑色周一,在部分资金不计成本的抛售下,市场的悲观情绪已经释放到极致。尽管互联网中长期的竞争态势不会减弱,但腾讯本身的价值完全被恐慌所掩盖,一个完全脱离基本面的情绪市场笼罩着整个互联网。

“全则必缺,极则必反。”至少在短期,我们相信事态演绎也将开始朝着相反的方向——价值回归。像近期国内针对互联网监管风向的松动,中美谈判的缓和,甚至是游戏等线上娱乐的红利,都是一个个能够给腾讯股价带来短期提振的催化剂。

中长期下,虽然必须承认腾讯需要应对来自多方位的竞争威胁,不过在目前的价位,过多关注长期风险反而会让我们忽视情绪释放后,短期边际改善带来的价值修复机会。

三、本次财报详细解读

1. 微信生态稳定,QQ艰难求生

四季度全网第一体量的微信,生态仍然在缓慢扩张,单季净增600万人,截至年末微信月活达到12.68亿。但反观老平台QQ,虽然被年轻用户所喜好,但仍然挡不住用户年龄增长后的自然流失。

面对持续下滑的QQ用户,自去年开始负责PCG事业群的任宇昕并没有完全放弃。今年春节期间,超级QQ秀正式测试,作为3D虚拟世界升级版的QQ秀,还在试图用户现下最火热的元宇宙概念努力延长生命周期。

目前变现的主要路径自然是延续老QQ秀的那一套玩法,虚拟物品的售卖。但腾讯却是非常重视,甚至下了血本,直接一步到位,用了Unreal 4引擎。虽然现在还被人笑称杀鸡用牛刀,但也以此看出,腾讯对QQ元宇宙的野心很大。

虚拟增值的商业模式是早期的腾讯在QQ时代最成功的商业模式,结合年轻人对元宇宙的喜好度,海豚君看好这一项创新对QQ的颓势力挽狂澜。

2. 版号停滞期,龙头勉强支撑

不同于三季度,四季度是完整受到未成年人保护监管影响的一个季度。二季度末腾讯宣称旗下游戏未成年用户流水占比较低,仅 6%。经过半年的消化,目前已成功降至1.5%。

再加上版号放开一直没有明确落地,整体游戏行业去年下半年骤冷,与上半年的火热对比强烈。

从收入数据上看,四季度腾讯游戏同比增长9.5%,高于行业水平。这次手游、端游表现均不赖,但主要是由海外游戏的接近35%的高速增长贡献,国内收入实际只增长了1%。截至去年末,海外游戏收入占比已从三季度的25%增长至30%。

尽管有《英雄联盟手游》《金铲铲之战》的增量流水,《王者荣耀》也在11、12月大力开展促销,但毕竟腾讯的头部游戏生命周期均已超出一般年限,长线运营下,维持流水规模已属不易。因此对于新鲜血液的渴望,腾讯不亚于一些中小厂。

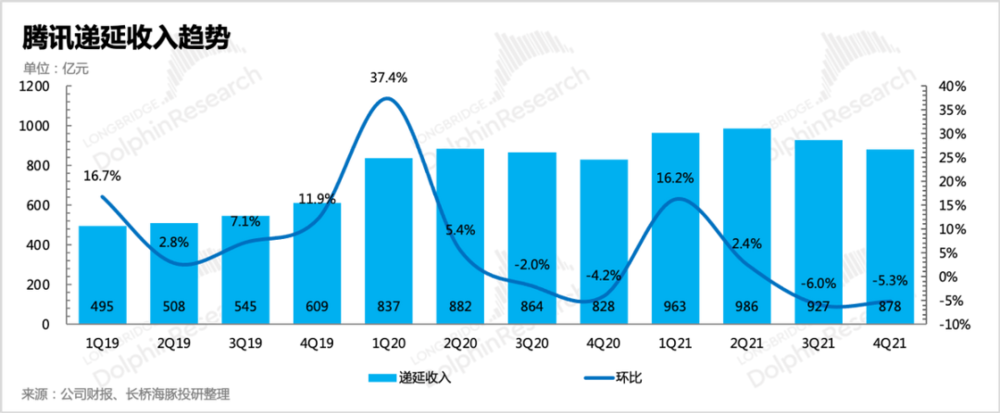

四季度递延收入环比继续下滑,从递延收入拆出单季流水增速来看,短期趋势也未有明显起色。

3. 互联网的竞争内卷,直接体现在广告的凄惨上

在三季度财报点评中,海豚君就提过,四季度的广告收入只会更差,大家需要做好心理准备。但实际上,腾讯广告的凄惨还是超出了我们的预期。

四季度广告收入同比下滑近13%,重灾区在媒体广告(同比下滑25%)上,一方面腾讯视频所在的

微信的社交广告也受不住行业逆风,转头向下。虽然微信的生态流量稳定,并且也是用户高频使用的平台,但对经济持续低迷的预期,也使得广告主们缩减广告开支,吝啬投放。

4. 支付永远的香饽饽,若拆出表对估值影响很大

金融科技与企业服务收入,情况要比其他业务好很多。四季度整体实现480亿,同比增长25%。

根据第三方支付机构上交给央行的备付金规模增速(18%)来看,虽然在9月1日之后,支付降费正式开始实施,但我们预计金科业务的稳定,还是占比接近80%的支付业务贡献最大。

云业务我们预计四季度同比增长45%左右,比三季度增速有所放缓,再结合近期的裁员传闻,高增速恐怕难以持续,可能今年开始会出现增长压力。

除此之外,海豚君需要特别提及,最近关于腾讯金科业务的监管消息越来越多,其中对于投资者来说,最关心的莫过于支付业务是否需要拆出腾讯上市主体的利润表之外。

海豚君在《蚂蚁的蝴蝶效应:美团、拼多多都会被腾讯甩?》此文中对腾讯的金融科技业务也有过详细解读。

简单来说,按照监管要求,腾讯的金控公司设立几乎板上钉钉,腾讯旗下的金科业务需要并入金控公司中。但腾讯是否能够拥有对金控公司的控制权,是此次监管是否影响腾讯估值的关键。如果失去控制权,高盈利的支付业务将不能完全并入上市主体的利润表之内,一大块香饽饽失去,对估值影响也是非常

5. 数字内容整体基调:去肥留瘦

数字内容是泛

作为一直难以持续盈利的业务,订阅内容付费一直被市场讨论其商业模式在国内能否成立。在过去10年的移动互联网流量红利期,腾讯一直在花重金去做内容付费,比如腾讯音乐的独家版权、巨资拍摄古偶影视剧等等。但实际上,这几个娱乐平台,单靠订阅付费,想要盈利几乎是奢望。

海豚君认为,除了国内用户付费意识不强等原因,上游的制作、宣发成本高昂也是压缩平台盈利空间的重要原因。在去年下半年的全网“清朗运动”中,虽然暂时打击了行业人气,但供给端的成本也被刺破了高价泡沫,或许要期盼数字内容能够自我运转还太早,但至少在向着一个健康生态前进。

同时,作为平台方,也不会一直是人傻钱多的冤大头,从“优爱腾”三四季度,大幅削砍低回报的影视项目投资,就可以看出一个更拼投资效率的行业规律开始建立,而要提高回报效率的最关键,就是找准用户核心需求,以需求导向来倒逼上游“供给侧改革”。

6. 主业获利能力大幅下滑,视频号变现释放慢是主因

来到利润端,腾讯四季度主业利润非常难看,主要拖累在毛利端,三大主业的毛利率均显著下滑。

除了金科与企服业务中,低毛利率的云业务收入占比增加而自然拉低整体金科毛利率水平外,对其他业务的下滑,腾讯的解释最多的是视频号的影响。比如视频号直播分成的增加影响了增值服务的毛利率;视频号对平台流量传输压力加大,投入了更多的带宽成本;以及视频号广告激励分成的增加。

海豚君认为,本质上还是视频号的变现释放较慢。这或许还与公司自己的战略部署有关,也许是视频号目前的流量还不足以令公司满意,为了继续扩大用户渗透而谨慎推进商业化。但对于视频号的发展现状,市场仍然是非常关心的,毕竟这是一个需要与字节直面竞争的产品。

四季度未看到腾讯针对经营效率的优化上做动作,三费费率仍然维持高位,但我们预计今年会很快看到费用支出的克制,一方面数字内容的子公司均已表态要削砍低利润项目,另一方面,去年人才竞争(游戏)带来的用工成本预计今年会因为行业热度下降而得到缓解,同时团队结构的优化也在进行。

因此我们预计今年上半年会首先看到利润端的改善,而收入端的反转可能还需要等到下半年。

7. 权益资产处置收益确认,联营公司亏损加大

最后来看看腾讯投资方面。12月腾讯宣布对京东进行大幅减持,随后今年初又宣布对Sea冬海集团的小幅减持。虽然两次减持的幅度不一样,但一个共同点就是,京东和Sea都从腾讯的联营资产中移出,并入了金融资产里面,这里视同处置收益确认到其他收益净额里面。

四季度处置收益高达905亿元,其中780亿为减持京东的收益。

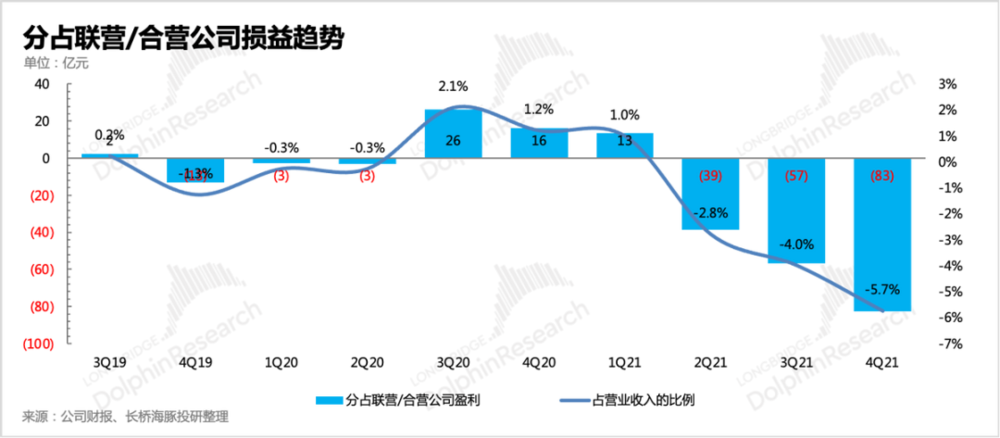

无论是对京东还是对Sea的减持,并挪出联营资产,这影响的是未来这两个公司盈利后对腾讯带来的长期分占盈利,但短期来看,则是通过直接变现投资收益来让市场重新认识到腾讯投资类资产的巨大价值。

实际上,对于股东来说,这种做法明显更加受欢迎。从目前的发展趋势看,中短期内京东和Sea要实现大幅盈利并给腾讯带来巨额利润的可能性很低。

我们单看目前的联营/合营公司,四季度给腾讯带来的分占亏损就又进一步扩大了(其中美团、拼多多的社区团购加大投入是主因),对于持股年限不会非常长的中小股东来说,短期直接处置带来的利润更实际有效一些。

本文来自微信公众号:长桥海豚投研 (ID:haituntouyan),作者:长桥海豚君