扫码打开虎嗅APP

本文来自微信公众号:JM金融(ID:gh_5dab6f96ff8b),作者:王鑫,原文标题:《【深度】纳芯微、中海油等明星股遭打新大军“抛弃”,破发与弃购会成A股新常态吗?》,头图来自:视觉中国

弃购金额7.8亿元!顶着年内“超募王”光环的科创板芯片股出现A股史上罕见一幕。

4月17日晚,纳芯微(688052.SH)披露发行结果,网上投资者弃购数量高达338万股,弃购股数占网上发行数量的38.76%,占本次发行总量的13.38%,弃购金额达到惊人7.8亿元,根据承销规则,弃购股数均由主承销商光大证券全额包销。

对于光大证券来说,除了揽下7.8亿元的弃购余额,还要掏出1亿元进行战略跟投,股份将锁定2年,换言之,光大证券仅在这支新股上就掏出了8.8亿元。纳芯微的发行市盈率高达107.48倍,而行业PE仅为50.67倍,若破发,光大证券或将面临巨额浮亏。

4月18日晚,作为A股今年以来最大IPO的中国海洋石油有限公司(下称“中海油”)也遭遇了网上网下的同时弃购,弃购金额约达到2.43亿元。

纳芯微和中海油只是近期IPO市场的代表性案例,破发与弃购成为资本市场浮现出的新常态。

截至4月18日,2022年总共有99只新股上市,其中57只已经跌破发行价,破发比例高达57.6%。

对于散户而言,股票破发也意味着损失,进而影响到了投资信心和之后的投资行为,截至4月18日,已发行待上市股票的平均弃购比例为8.93%,较此前挂牌的上市公司大幅提高。

破发也会“传染”?

事实上,2021年10月底曾密集出现过一次破发潮,当年10月22日至11月2日的8个交易日中,有19只科创板和创业板新股上市交易,其中有4只来自科创板、5只来自创业板,共计9只股票在上市首日出现破发,破发率达到47.37%。

今年以来,破发比例进一步抬升。Wind数据显示,今年京沪深三地交易所共有99只新股上市,截至4月18日收盘,其中57只已经跌破了发行价,破发比例达到57.6%。上市首日即破发的有26只,均为科创板与创业板股票。

截至4月18日,2022年科创板共有33只新股上市,其中25只已经破发,创业板则有共有42家新股挂牌,其中23家跌破发行价。

“一部分原因是情绪影响,破发会传染,弃购也会传染。”华泰联合前保荐人王骥跃称,整体上报价是正常的,这段时间主要是市场不好,整个一季度大盘都是往下的,大盘稳定情况就会有所改善。

国金证券投行相关负责人对界面新闻记者表示,去年9月调整和完善了新股询价机制(详见:证监会修订创业板定价规则,取消发行价格区间上限),完全市场化的询价机制势必会导致投资者陷入高价博入围和上市后破发亏损的动态博弈中,这种动态博弈会带来一定的周期性波动,当打新收益丰厚时,投资者选择高价博入围推高发行价,压缩打新收益,当打新收益降低或甚至亏损时,投资者降低报价,重新推高打新收益。

“这种现象在投资者更关注打新短期收益的阶段较为明显,在海外一些成熟的资本市场中,新股询价定价也会出现类似的周期性波动。当前注册制IPO询价正处于高价博入围压缩打新收益阶段,加之今年以来,外部环境变化和疫情反复等因素导致大盘波动较大,多重影响下出现了较多新股破发的现象。”该负责人表示。

武汉科技大学金融与证券研究所所长董登新表示,新股定价的不确定性正是注册制改革带来的市场化,使得新股定价在乐观和悲观之间不断波动。注册制改革的一个结果就是新股上市首日破发常态化,也使得投资者打新难度更大。过去新股不败、逢新必打、逢新必赚的时代终结了,过去是盲目打新,疯狂打新,疯狂炒新,现在则难以为继。

保荐机构跟投是科创板独有的制度,要求保荐机构必须利用自有资金对保荐的上市项目进行跟投,一方面可以压实保荐机构的责任,另一方面保荐+投资的模式也让券商获得了一定的收益空间,但破发也让券商承担了较大的浮亏。

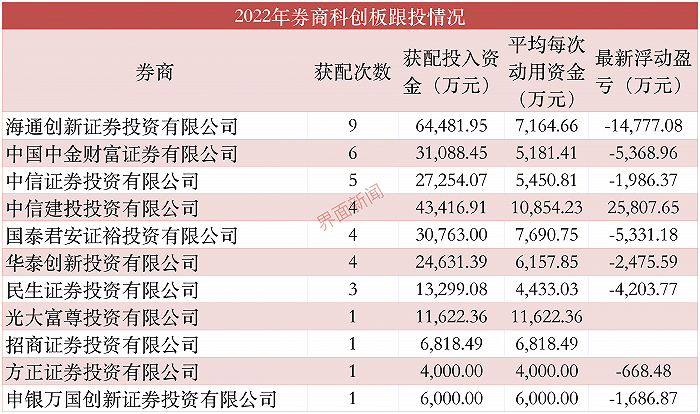

截至4月18日,海通证券旗下直投子公司在2022年共计获得9家科创板战略跟投,累计获配金额达6.45亿元,目前浮亏已经达到了1.48亿元。

还有不少头部券商在2022年科创板跟投收益为负。年内,中金公司、中信证券、国泰君安、华泰证券分别跟投了6、5、4、4家科创板上市公司,最新浮亏为5369万元、1986万元、5331万元和2476万元。目前仅有中信建投的战略跟投保持正收益,浮盈约2.58亿元。

不过,要指出的是,券商跟投的股份需锁定24个月,最终的盈亏还取决于上市公司的运营情况和长期投资价值。

国金证券投行人士表示,虽然近期新股破发是在多方因素影响下形成,但是券商依然应该加强自身定价承销能力,仔细审视造成当前情况的原因,在市场出现波动时,如何通过自身专业的定价能力和承销能力,稳定IPO新股定价,审慎定价,保护投资者利益,是各个券商需要去深入研究的课题和大力发展的方向。

弃购比例为何大幅提高?

据Wind数据,在纳芯微之前,中国移动、邮储银行的弃购金额达到了7.6亿元和6.5亿元,但因两者发行股份较多,主承销商的实际包销比例仅分别为1.45%和2%,纳芯微的弃购金额和包销比例均创下历史新高。

近期新股的弃购比例明显上升。

界面新闻记者统计了截至4月18日已发行待上市的股票,共计19家,除巨无霸中海油外,个人投资者弃购股数在100万股以上的有5家拟上市公司,分别为纳芯微、经纬恒润、中一科技、峰岹科技、赛微微电,弃购数量分别为338万股、326万股、199万股、183万股和166万股,弃购股数占网上发行数量的比例分别为38.76%、33.73%、28.74%、22.57%、21.8%。

最近三个月,已上市股票的平均弃购比例为2.05%,截至4月18日,已发行待上市股票的平均弃购比例则为8.93%。

对于弃购原因,多位市场人士认为,主要是新股定价较高,破发较多,外加目前市场情绪较为低迷,导致投资者中签后放弃缴款。

截至4月18日,年内36家科创板公司完成招股,平均发行市盈率达88.77倍,而行业平均市盈率仅为40.89倍,年内43只创业板新股的平均发行市盈率为52.69倍,行业平均市盈率则为37.65倍。

数据显示,今年3月至4月,已有首药控股-U、格灵深瞳-U、唯捷创芯-U、海创药业-U、普源精电-U等5家公司登陆科创板,这些公司在上市前尚未盈利,投资者出于公司未来盈利情况的担忧而选择弃购。

一位从业人士向界面新闻记者表示,大量的个人投资者参与到打新,而且是“无差别”打新,通过各种软件和方法进行“一键打新”或者自动打新,忽略了对于股票的研究选择和认购价格的判断,投资者真正思考是在中签并需要缴款的时候,这导致部分投资者在缴款阶段放弃认购,拔高了IPO的弃购率。

个人投资者对新股意兴阑珊,机构投资者的兴趣也在逐渐降低。

据统计,IPO网下申购询价对象也在变少,以科创板为例,2021年参与科创板网下申购询价对象平均数为370家,2022年前4个月则为278家,显示出机构投资者对于IPO的打新的热情和动力逐渐下降。

一位公募基金经理表示,新股发行存在报价较高的问题,所以一上市就破发,出现大量投资者弃购,“这也是市场化的一种手段,就是当新股发行定价比较高的时候,那么投资者参与的热情比较低,可能就会影响到下一步新股的发行价,高价发行就会减少。”

一位私募人士告诉界面新闻记者,询价新规实施后部分上市公司发行估值提高,某种程度上压缩了打新的利润空间,增厚了上市公司估值空间,“其实打新永远是一个利益动态平衡,本质上是蛋糕怎么切的问题,多切点给打新的投资者或者多切点给上市公司,这里面没有谁对谁错,只是说利益怎么去分配。”

“无论是监管导向还是投资者预期,打新的利润空间被压缩,打新收益率回落。有了这个预期之后,预期具备自我实现功能,越有这个预期,结果就越强烈,最后整体利润空间都没有了。这不能说市场比以前坏了,或者说大家热情偏低了,本质原因还是蛋糕的切割方法问题。”私募人士表示。

对于个人投资者放弃认购的部分,根据现有规则,主承销商需全额包销。据Wind数据,截至4月18日,主承销商认购了5725万股投资者弃购的股份,包销金额达30.6亿元,包销金额前五名分别为纳芯微、N经纬、中一科技、中国海油和峰岹科技,主承销商分别包销了7.8亿元、3.9亿元、3.2亿元、2.4亿元和1.4亿元。

高额弃购是否会对券商造成压力?国金证券投行相关负责人表示,较高的投资者弃购确实会对券商带来较大的财务压力,但它仅是一个阶段性的现象。从新股申购制度上来讲,网上打新投资者应该在参与网上申购前就进行价值研判,而不是到了缴款时期才来决策。目前由于打新的低中签率,投资者的决策后置情况需要经过一段时间调整。

“基于当前出现的情况, IPO的弃购率提升除了让券商直面压力的同时,更需要券商着力于发掘背后真正的原因,最根本的还是要严把质控端口,保荐质量过硬、业务过关的优质公司上市;其次,券商在新股发行定价时要保持足够研究和审慎,虽然新股定价是在市场投资者询价过程中产生的,但是最终定价仍然在发行人和主承销商共同商议下完成;最后,除了投行业务外,经纪业务方面如何做好投资者教育,加强投资者服务,如何将投资者服务工作与注册制下投资者教育理念的要求结合起来,券商也应引起足够重视。 ”该负责人表示。

王骥跃则称,金融机构具备较强的资金实力,弃购对券商影响不大。“纳芯微及光大证券只是当前市场情绪下的运气问题,谁知道是福是祸,万一涨个20%,多挣1个亿。纳芯微其实不错,发行价还比‘4数区间下限’打了9折,说不定可能像禾迈一样挣一笔。”(禾迈股份报道详见:“A股史上最贵新股”禾迈股份上市首日大涨30%,中信证券捡漏“躺赚”逾1亿元)

本文来自微信公众号:JM金融(ID:gh_5dab6f96ff8b),作者:王鑫