扫码打开虎嗅APP

知乎拥有1亿月活用户,历史总融资107亿元,如今市值却不到80亿元,是市场错杀还是其真实估值体现?

知乎拥有一众豪华股东。产业资本中,五巨头力挺,腾讯和快手,一个投资轮次最多,一个投资金额最多,如今均浮亏;阿里巴巴、京东、百度入局晚,但都斥资上亿美元。老牌VC、PE则有创新工场、今日资本、赛富、启明创投等加持,陪跑多年。

知乎在美股上市后股价暴跌,多家机构收益率经历过山车,从斩获10倍股、20倍股到只有1倍。也有一个自然人,投资收益率或达千倍。此番港股献售,老股东以一年前美股IPO发行价的2折套现,而知乎拿不到一分钱,未来将如何演变?

本文来自微信公众号:新财富 (ID:newfortune),作者:鲍有斌(新财富主笔),原文标题:《“谢邀,人均百万”的知乎,百亿资本恐被埋:徐新2折割肉,快手亏11亿,腾讯被套》,头图来自:视觉中国

4月8日通过聆讯,11日开始招股,预计22日挂牌,知乎在港交所双重主要上市异常顺利。

不过,知乎献售股份全部来自老股东,未发新股。

知乎营收来自三大块,广告、会员付费和内容商业化解决方案,最后一块听起来有点拗口,本质上依旧是广告,不过手法更为高明,在不知不觉中完成“种草”,但其客户平均商业价值却低于传统广告。

知乎股东罕见集齐BAT,还有京东、快手等头部CVC,其中,腾讯共投资约1.7亿美元,从C轮投资到IPO配售阶段,共计参与6轮,是铁杆支持者,其入局较早,仍遭遇亏损。快手只投资一轮,但金额最高,共2.5亿美元,却浮亏超过6成,账面损失近1.7亿美元(约11亿元人民币)。

创新工场投资知乎已有10年,曾有收益率600倍之说,但到了知乎美股IPO时,其整体投资收益率大约是28倍,如留到现在只剩下5倍左右。今日资本在知乎这一例上是赔了,前后三轮累计斥资9500万美元,美股IPO后曾少量减持,此次借助港股挂牌,以相当于前次IPO时两折价格抛售8成仓位,还遭遇约2600万美元浮亏,剩下的330万股能帮助其翻身吗?

所有投资人中,现代传播集团创始人邵忠无疑最成功,150万元天使投资,让其获得数千倍收益,秒杀他人。

一、总募资107亿,市值剩78亿,老股东两折割肉

4月8日,知乎(ZH.NYSE/02390.HK)通过港交所聆讯,承销商为瑞信、摩根大通、中金公司和招银国际。知乎登陆纽交所时,主承销商是瑞信、高盛和摩根大通,这次瑞信和摩根大通持续为知乎承销。

知乎计划4月22日在港交所挂牌,发售2600万股,每股32.06港元,集资额约8.32亿港元,这大概是其在美股IPO时募资额(折合40.8亿港元)的1/5左右。知乎发售的股份,全部来自老股东,并无新股。也就是说,这8亿募资额,是供老股东套现,知乎自身拿不到钱。

截至2021年12月31日,知乎持有现金及现金等价物、定期存款、短期投资等总额74亿元。2021年,知乎累计亏损约13亿元,若还保持该等亏损强度,流动性可以坚持5~6年时间,公司看起来并不缺钱。

而即使此番发售新股,价格或也未必理想,因为在美股市场,知乎股价遭遇重挫。

2021年3月26日,知乎挂牌纽交所,发行价9.5美元/ADS,至4月18日收市已经破发近八成(图1)。2022年元旦至4月19日收市,知乎累计跌近67%,同期道指跌3.9%,纳指跌约13%,标普500跌6.4%,其表现远远落后大盘。

图1:知乎美股股价走势

知乎成立以来,被众多明星PE、VC追捧,从2011年开始天使轮融资至美股IPO时,累计募资超过16.5亿美元(折合人民币107亿元),如今市值仅有12亿美元(人民币78亿元),一二级市场倒挂明显。

如果以知乎港股发行价约4.08美元/股和美股发行价9.5美元/ADS(2份ADS为1股普通股,即19美元/股)相比,则知乎老股东此番在港股出售股份,和一年前相比,属于两折“割肉”。

老股东手中的股票早已解禁,在美股市场可直接卖掉,只是知乎股价一直疲软,选择从港股市场通过双重上市出售,可以较少影响美股市场的股价。

和阿里巴巴(BABA.NYSE/09988.HK)、京东(JD.NSDQ/09618.HK)、百度(BIDU.NSDQ/09888.HK)等中概股在港交所二次上市不同,知乎是以双重主要上市回归。

所谓双重主要上市,是指两个资本市场均为第一上市地。而二次上市,是指公司在两地发行相同类型股票,通过国际托管行和证券经纪商,实现股份跨市场流通,加上港币挂钩美元,忽略税费、交易时间、摩擦成本后,价差基本可忽略。而双重上市,港股和美股两个市场股票无法直接跨市场流通,股价表现相对独立。

知乎在港股发售价从最高“不超过51.8港元”到最终定格32.06港元,折合每股4美元左右时,其在美股市场也回撤至不到4美元/股,可见两地投资者对于知乎价值的判断趋于一致。

从流程看,双重上市要经历一轮完整的上市申请流程,而二次上市流程简化很多,很多规则被豁免。双重上市的公司要满足两地监管要求,也更易纳入港股通,吸引南下资金。

就在4月12日,美国证券交易委员会(SEC)再将搜狐(SOHU.NSDQ)、金融壹账通(OCFT.NYSE)等12家中概股公司加入“预摘牌”名单,这是自3月以来第四批中概股被纳入名单。

知乎此时奔赴港股,显然也有寻找“安全港”的考虑。双重上市后,即使知乎在美股遭遇“不测”,比如被迫摘牌退市,并不影响其在港交所上市地位。

近期传出多家中概股计划双重上市赴港。3月31日,名创优品计划在港交所双重上市。即便已完成二次上市的哔哩哔哩(09626.HK/BILI.NSDQ),也于3月16日发布公告称,拟在港交所双重主要上市。未来一段时间,双重主要上市的中概股或更多。

二、百亿资本或“被埋”,78亿估值并不低

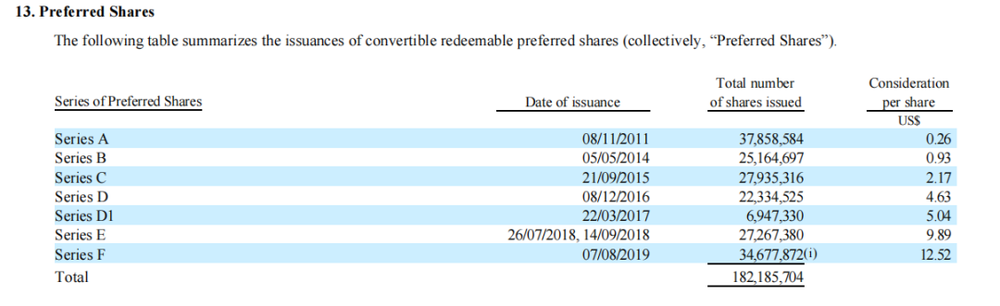

知乎A轮、B轮、C轮、D轮、D1轮、E轮及F轮融资后估值分别为2990万美元、1.32亿美元、3.751亿美元、9.185亿美元、10亿美元、24亿美元及34亿美元。

如今知乎市值在12亿美元左右,是2018年7月E轮融资后估值的一半。

2022年4月18日,知乎股价为3.68美元/股,而其C轮融资价格为2.17美元/股,D轮价格4.63美元/股,也就意味着C轮以后入局的资本全部亏损。那么,知乎到底“埋了”多少资本呢?

知乎D、D1、E、F、IPO以及IPO配售分别募资1亿美元、3500万美元、2.7亿美元、4.34亿美元、4.9亿美元、2.5亿美元,累计15.79亿美元(人民币103亿元)。百亿资本里,幸运逃跑的恐怕并不多。如腾讯和快手作为最大投资者,累计投入超过4.2亿美元,IPO后一股没卖;其他机构如果未及时见好就收,只怕越陷越深。

那么,从发行价9.5美元/ADS跌至1.84美元,知乎被严重低估吗?

最近两年迅速崛起的内容商业化解决方案,本质上依旧是广告,不过做得更加高明。广告+内容商业化,2021年合计创造收入21.34亿元,占总营收比例为83%,从商业模式看,知乎俨然是一家广告公司。

知乎没有可直接对标的公司,百度、微博都是广告收入占多数,估值或许有参考意义。截至美股4月18日收市,按照市销率(TTM)计,百度为2.24倍,微博为2.36倍,知乎为2.58倍,还略高于百度和微博。

按照Wind分类,知乎所在的美股“软件与服务”板块,去掉“异常类”公司(市销率百倍以上),市销率平均值为2.6倍,中值仅有0.9倍。知乎市销率和行业均值极为接近,即便股价如此深蹲,然而要说知乎估值严重低估,似乎也不尽然。

三、问答种草,变现主要靠广告

知乎2010年底上线,产品如何打动用户?创始人周源初衷是做中国版“Quora”,一个SNS问答社区,通过问答形式,聚合高质量信息。

知乎早期走小众路线,用户注册要通过邀请制,腾讯马化腾、美团王兴、搜狗王小川、创新工场李开复等都是知乎早期用户。“谢邀,人在美国,刚下飞机”,这组常被调侃的回答开头句式,折射的也是其用户群的高端画像。

2013年,知乎开放注册,直到2016年开始商业化探索,先后试水知识付费、付费会员、内容营销、电商、教育等商业模式,沉淀下来四种主要变现路径:广告、付费会员、内容商业化解决方案及其他(职业培训、电商、直播、游戏等)。

2021年,知乎实现总营收29.59亿元,其中广告收入11.6亿元,内容商业化解决方案收入9.74亿元,付费会员6.69亿元,其他收入1.56亿元(图2),占比分别为39.2%、32.9%、22.6%、5.3%。

图2:知乎营收结构变化,来源公司招股书

广告易于理解,也是知乎营收贡献的大头,主要有APP开屏、条幅和信息流三种展现形式,通过CPC、CPM等主流方式收费。

2019年至2021年,知乎分别有2539名、3511、3036名广告客户,每名广告主贡献收入分别约22.7万元、24万元及38.2万元。2021年,知乎执行优质客户留存战略,广告收入同比增加约38%,每个广告主平均贡献收入增加59%,代价却是广告主数量减少14%。

广发证券研报显示,知乎广告加载率为15%(即大约7条内容中有1条广告),低于微博的20%,却高于B站的5%、快手的7%。

随着内容商业化解决方案收入激增,广告收入占比迅速下滑,业务结构更为均衡。

知乎2020年初推行的内容商业化解决方案,伴随“知+”解决方案而生,主要有三种形式。首页推荐,根据用户兴趣、关注话题等分发;回答推荐,用户从任意位置进入某一个回答后触发;搜索推荐,搜索栏进行关键词搜索,通过结果展示进行分发。

如果说品牌提问无异于硬广,大V软文又显得唐突,“知+”因为与特定话题结合,更像要解决用户困扰的问题,避免尬吹,能成功“种草”。根据招股书披露,内容商业化解决方案的整体点击率是传统广告2倍。

此举也能让创作者受益,比如付费产品“知乎live”上线初期,主讲人平均每小时可以获利1.1万元,但头部创作者毕竟是少数。截至2021年底,知乎内容创作者数量累计达到5500万,累计贡献4.2亿条问答内容,平均一人贡献大约8条问答。内容商业化解决方案,能让腰部创作者不仅仅“用爱发电”,还可通过“芝士”平台接单获得收益。

内容商业化解决方案,2019年收入只有64.1万元,占比仅0.1%;2020年、2021年收入分别达到1.36亿元、9.84亿元,已经超过付费会员,成为知乎第二大收入来源。

2019年至2021年,知乎分别有80名、2413名、5745名内容商业化解决方案客户,每名客户贡献收入分别约8000元、5.6万元及17万元。变现能力比较,平均每个广告客户平均收入(38.2万元)是内容商业化客户大约2.25倍。

知乎的广告和内容商业化客户群有所重叠,2019年至2021年,其B端客户分别是2619名、5924名、8781名,对应收入5.78亿元、9.79亿元、21.34亿元,则B端每名客户收入大约22.1万元、16.53万元、20.83万元,2021年比2020年提升26%,但还没有达到2019年的平均水准。如何挖掘B端客户变现价值,知乎仍有空间。

但要是把知乎放在广告的“丛林”世界,20多亿的收入体量,相对百度、腾讯等数百亿收入就显得微不足道了。

四、20个月活用户约有一个会员,人均收入下滑

付费会员是知乎第三大收入来源,全部来自盐选会员。盐选会员自动连续包月、包季、包年会员服务订阅费分别为19元、53元及198元。会员可观看390万则尊享内容,当中包括故事和小说、其他书籍和杂志、现场和录制讲座以及有声书等权益。2019至2021年,知乎盐选会员平均每月续订率分别为56%、62%及65%。

知乎也会与其他平台推出联合会员计划。比如在中国农业银行APP中,用户点击知乎广告,可跳转成为盐选会员,按照惯例,知乎会支付给农行导流费用。

知乎目前拥有超过1亿名月活用户,但付费会员渗透率并不高。2019年至2021年,平均每月订阅会员数分别为57.4万人、236.3万人、507.6万人,付费率1.2%、3.4%、5.3%,提升明显。

会员收入分别为8800万元、32047万元、66851万元,每名会员平均贡献收入分别为153元、136元及132元,呈现持续下滑态势。参考68元季卡价格,相当于每个会员约购买了两次季卡服务。

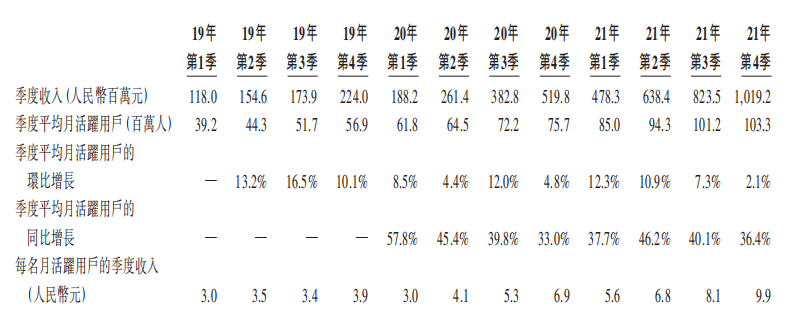

按月活用户来计算,2021年四季度,每个用户平均只给知乎贡献10元钱(图3)。

图3:知乎季度月活用户、会员等变化

和其他平台相比,知乎会员规模和付费率都有提升空间。比如B站(BILI.NSDQ/09626.HK)至2021年四季度平均月付费用户数2450万,是知乎的近5倍,平均月活用户数2.717亿,付费率为9%。

爱奇艺至2021年四季度末付费会员9700万,是知乎的近20倍,当年会员端收入167亿元,会员人均付费172元,大约是知乎同期1.3倍。

此前,知乎以1.83亿元代价收购Prez、Yincheng多数股权,Prez提供CFA、CPA等专业资格考试的应试课程;Yincheng提供职业语言水平测试的应试课程。2021年,职业培训为知乎贡献收入4580万元,尚未成为主力。

阿里巴巴、拼多多(PDD.NSDQ)、京东、快手、B站等头部企业,流量见顶,增长趋缓,知乎手握1亿月活用户,在商业模式端自然可探索电商和直播,能否成为变现的重要途径,仍待验证。1亿月活用户,却只对应不到80亿估值,真实商业世界的残酷估值体系,不知道知乎大V们可有合理回答。

五、BAT联袂加持,京东快手入局,今日资本、创新工场等多次出手

从2010年创立开始,至美股IPO,知乎前后经过十多轮融资。老牌VC、PE有今日资本、创新工场、赛富、启明创投、愉悦资本等;产业资本则囊括BAT,还有京东、快手(01024.HK)、搜狗等(表1),股东阵容相当豪华。

其A轮募资每股价格0.26美元,F轮每股价格12.52美元,8年增值大约47倍,至IPO时达到19美元,和A轮相比,不到10年增值大约72倍(图4)。

如果在IPO前有股东退出,不愁接盘者,会有不同程度收益。知乎上市至今,主要持股机构极少减持,如今不仅难以兑现投资收益,还承受大幅亏损。

图4:知乎各轮融资每股价格,图片来源:公司美股招股书

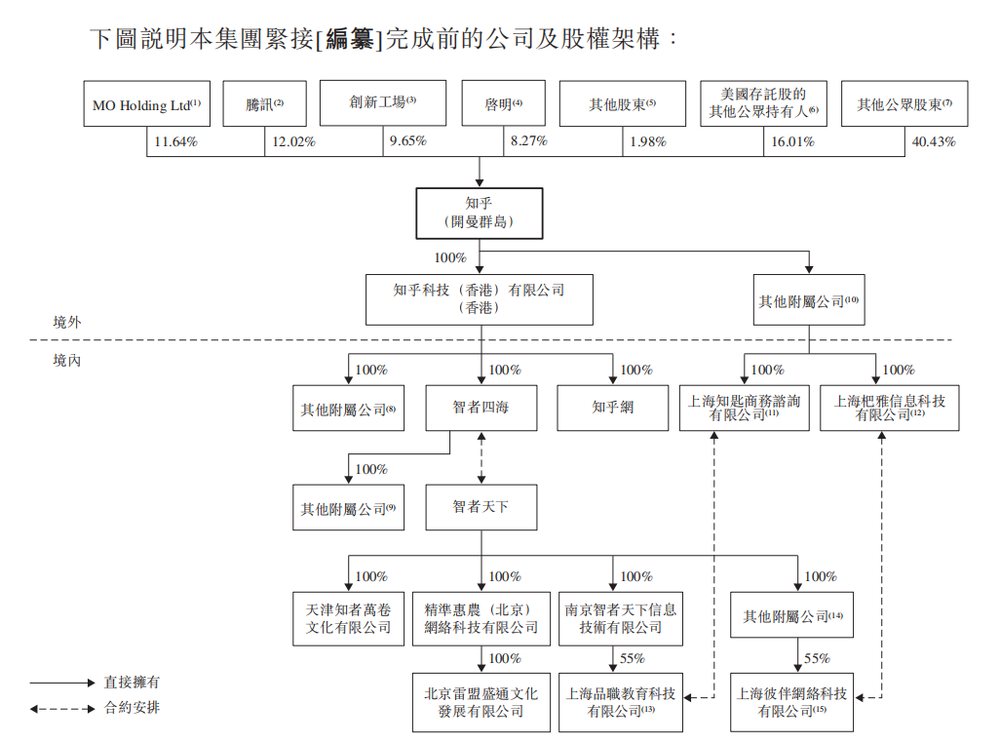

香港上市前,董事长兼CEO周源持有1763万股A类股票,持有全部1923万股B类股票(1股可投10票),投票权为42.86%,为控股股东。包括李大海(CTO)、孙伟(CFO)等董事及高管,合计持有约1.98%股份(图5)。

图5:港股发售前知乎主要股东,图片来源:公司港股招股书

其他主要股东中,腾讯持股12.02%,创新工场持股9.65%,启明创投持股8.26%,赛富持股6.72%,快手持股6.31%,今日资本持股4.84%。

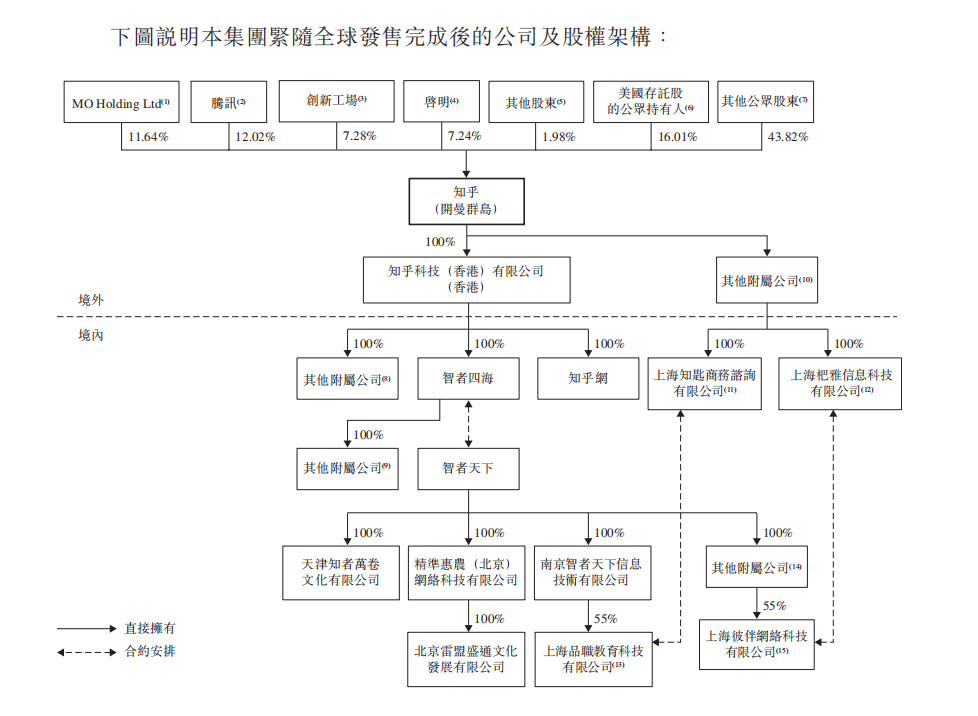

此次,知乎在港股发售,创新工场、启明创投、赛富投资、今日资本将各自套现大约24045万港元、10420万港元、10420万港元、38472万港元。周源、腾讯和快手没有减持,继续持有(图6)。

图6:知乎港股发售后主要股东,图片来源:公司港股招股书

根据披露,创新工场、启明创投、赛富及今日资本投资知乎的每股平均成本分别约为0.67美元、0.87美元、1.61美元及5.83美元。早期投资人可以从容退出,中后期投资者实在扛不住,借机出货,一级市场投资者不得不承受割肉之痛。

六、徐新二折甩卖近八成股份

知乎机构投资者中,今日资本引人关注。今日资本掌门人徐新,早期投资京东,获得巨额收益,奠定在江湖中的地位;其知名投资案例还有美团(03690.HK)、携程(TCOM.NSDQ/09961.HK)、叮咚买菜(DDL.NYSE)、三只松鼠(300783)、唯品会(VIPS.NYSE)、蔚来汽车(NIO.NYSE/09866.HK)等。

今日资本旗下CTG Evergreen Investment原持股知乎1533万股,本次售出股份1200万股,还持有333万股,持股比例也从4.84%降至1.05%。

今日资本在知乎D轮、E轮、F轮三次出手,以每股4.63美元、9.89美元、12.52美元分别获得1297万股、253万股、80万股,依次出资6000万美元、2500万美元、1000万美元,合计9500万美元。其中,D轮知乎总计融资1亿美元,今日资本出资6000万美元,拿走六成份额。

知乎美股IPO前,今日资本持股1629万股,IPO时未减持,彼时投资收益率为226%。2022年2月10日,根据知乎披露,今日资本持股数量变为1533万股,减少大约96万股,按照当日成交均价4.15美元/ADS,即每股8.3美元,套现大约797万美元。

此番今日资本出售1200万股,每股价格4.08美元,套现约4900万美元,两次累计套现大约5697万美元,还持有333万股,以4月18日收市价计算,市值大约1225万美元,加上套现金额,合计大约6922万美元,和持股成本9500万美元相比,亏损近2578万美元,浮亏率约27%。

今日资本套现后还持有300多万股,想要作为筹码,挽回亏损近2578万美元的窟窿,则需要知乎涨回11美元以上,即美股涨至5.5美元/ADS,与4月18日股价相比,涨幅大约两倍。

七、最早入场机构创新工场,收益率从27倍降至5倍

和今日资本忍痛割肉相比,创新工场、启明创投、赛富持股成本远远低于今日资本,还能获得正收益,减持时间更加充裕。

知乎美股IPO前,创新工场持股3153万股(包括A轮普通股780万股、A轮优先股1620万股、B轮优先股376万股、C系列优先股215万股、D系列优先股162万),平均每股成本0.67美元,总持股成本约2110万美元。

按照知乎每股19美元发行价,创新工场彼时持股市值大约5.99亿美元,浮盈率27倍(2739%)左右。从2011年天使轮开始投资,至知乎上市,近10年时间,27倍收益率还算不错。

知乎IPO时,创新工场未减持。2022年2月17日,创新工场持股变为3057万股,减少约100万股,按照当天成交均价4.16美元/ADS测算,每股价格8.32美元,则创新工场大约套现832万美元。

本次献售,创新工场大约减持750万股,套现3000万美元。创新工场还持有2300万股,市值大约8464万美元,知乎美股IPO一年多后,创新工场投资收益率降至不到5倍,大大缩水。

赛富从B轮入局,前后投资四轮至D+轮,平均持股成本1.61美元。知乎IPO时,赛富持股数量2244.5万股,总持股成本为3614万美元,按照每股19美元测算,赛富此时持股市值大约为42646万美元,浮盈10倍。

2022年2月14日,赛富持股数量减少至2128.2万股,减持大约116.3万股,按照当日成交均价3.9美元/ADS,套现大约907万美元;赛富在港股献售套现1300万美元,合计套现大约2200万美元。

赛富还持有1803万股,按照3.68美元/股计算,则持股市值大约6635万美元,加上套现2200万美元,合计8835万美元,和持股成本3614万美元相比,收益率下滑至144%。

启明创投从A轮值D+轮前后投资知乎五轮,并在A轮独自投资,最终持股成本为0.87美元/股。知乎IPO前,启明创投持有大约2716万股,总持股成本为2363万美元,持股市值51604万美元,此时投资收益率大约2084%。

2022年2月14日,启明创投持股数量变为2619.6万股,减持约96.4万股,套现约752万美元;此番再套现1300万美元,合计套现2052万美元,基本收回大部分投资。此外,启明创投还持股2294.6万股,市值大约8446万美元,加上套现的2052万元,投资收益率变为344%。

创新工场、赛富和启明创投为更纯粹的财务投资者,即便和美股IPO发行价相比,在港股献售价格已经缩水至两成,由于早期投资金额较多,还处于盈利状态,考虑到投资超过10年,退出压力已经很大,选择落袋为安后,还持有较多筹码,可以择机再减持。

E轮投资机构尚珹资本、愉悦资本、美世投资、阳光人寿,分别投资9500万美元、2400万美元、4000万美元、3000万美元,投资金额都要超过创新工场,至美股IPO时获益92%。

尚珹资本一次投资金额9500万美元,和今日资本多次投资金额相同,虽然是在E轮入场,如果能快进快出,收益率或能大大超过“赶个早集”的今日资本。

八、最铁杆支持者腾讯,浮亏5700万美元

与今日资本、创新工场、赛富、启明创投等不太一样、腾讯、快手、百度,更为看重业务端的协同,一时盈亏也许并不太在意。

晋身为知乎第一大股东的腾讯,整体投资收益如何呢?由于腾讯将搜狗私有化,搜狗持有的知乎700余万股,也全部计至腾讯旗下,目前腾讯持股3800万股左右。

如果单纯看腾讯,其分别在C、D、D1、E、F1、IPO轮配售共六次出手,是所有机构中投资轮最多的,堪称最铁杆支持者;其次是启明创投,投资五轮,赛富投资四轮,创新工场投资三轮。

腾讯在知乎美股IPO后合计持股大约3107万股,持股总成本17179万美元,平均持股成本5.53美元(表2),腾讯要想获得正收益,知乎股价也要高于这个价格。

知乎IPO时,腾讯总持股市值60587万美元,整体投资浮盈率253%,前后持股7年,这个成绩只能说一般;至2022年4月18日,腾讯持股市值骤降8成,跌至11434万美元,浮亏逾5700万美元,或亏损33%。

腾讯C轮开始投资,仍旧落得亏损,主要原因还是知乎上市后深度破发,3月中旬一度跌至1.5美元/ADS,虽然近期有所反弹,但仍在2美元左右震荡,想要站在发行价以上,难度相当大。

九、最大金主快手,浮亏1.765亿美元,超过七成

招股书显示,快手只在F轮重仓知乎,斥资2.5亿美元获得大约1998万股,每股成本12.52美元。快手也是投资知乎金额最高的机构,比腾讯还多出近8000万美元。

快手迄今一股没卖。在知乎IPO时,快手投资收益率大约为52%;如今其持股市值大缩水,只有约7353万美元,亏损超过七成,约1.765亿美元(人民币11.5亿元)。

F轮重要投资者还有一个不得不提,就是百度。其以1.5亿美元获得知乎1198.5万股,不过,百度持股小于5%,减持时间已不可考,收益率也未知。

在知乎美股IPO时,还曾发起2.5亿美元的私募配售融资,参与的阿里巴巴、京东和莉莉丝合计斥资2.2亿元,持股都低于5%。它们是否及时退场,免遭损失,不得而知。

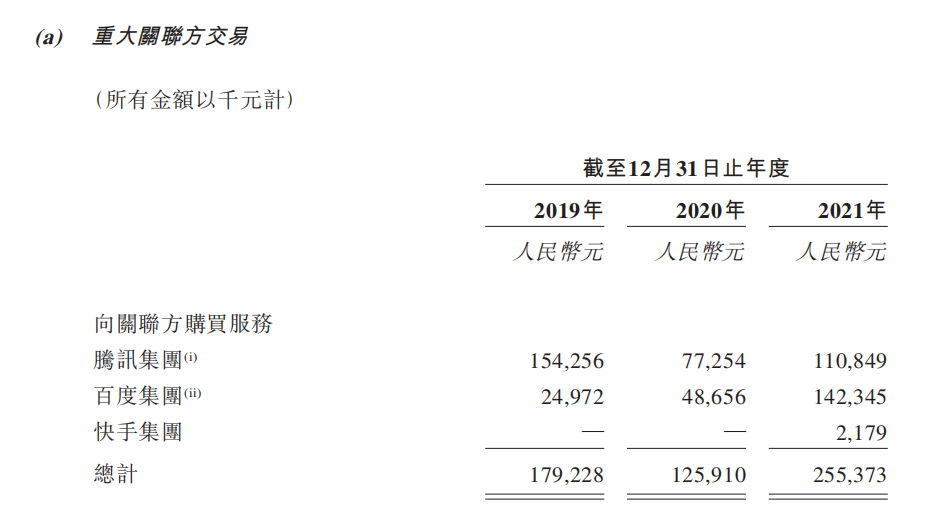

百度、快手、腾讯和知乎有大量关联交易。2019年至2021年,知乎向关联方购买服务累计5.6亿元(图7),其中,腾讯旗下阅文集团、腾讯云等都为知乎提供服务,合计赚走3.4亿元。

图7:知乎向关联方购买服务的金额,图片来源:知乎港股招股书

百度投资知乎后,知乎全站问答以智能小程序形式接入百度App,并在百度搜索、信息流等产品矩阵中,通过AI技术完成个性化分发。为此,知乎也要支付导流成本,2019~2021年,知乎向百度购买流量的成本为2497万元、4866万元、14235万元,并在2021年超过腾讯的服务购买成本。

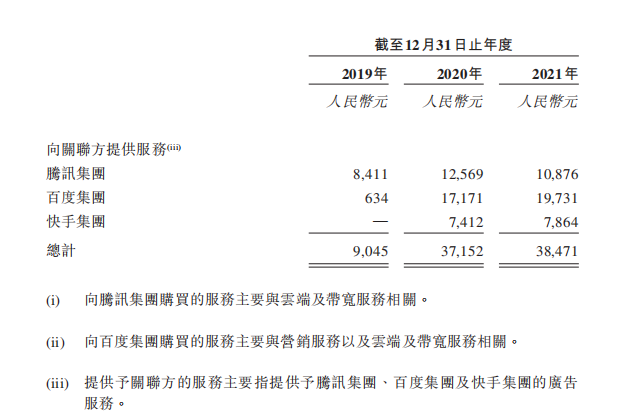

某种程度上,腾讯和百度投资知乎,在股权方面的亏损,可以通过关联交易变相“回收”。最近3年,腾讯向知乎采购的广告服务只有3200万元,而从知乎收取的服务费却高达3.4亿元,和其投资浮亏(5700万美元)已经相差不多。而快手要通过此种方式弥补亏损就困难了(图8)。

图8:关联方向知乎购买服务的金额,图片来源:知乎港股招股书

快手从2021年开始为知乎提供服务,收取费用仅218万元,大大低于百度和腾讯。与此同时,知乎2020年至2021年向快手收取1527万元,是唯一实现“正现金流”的关联方。

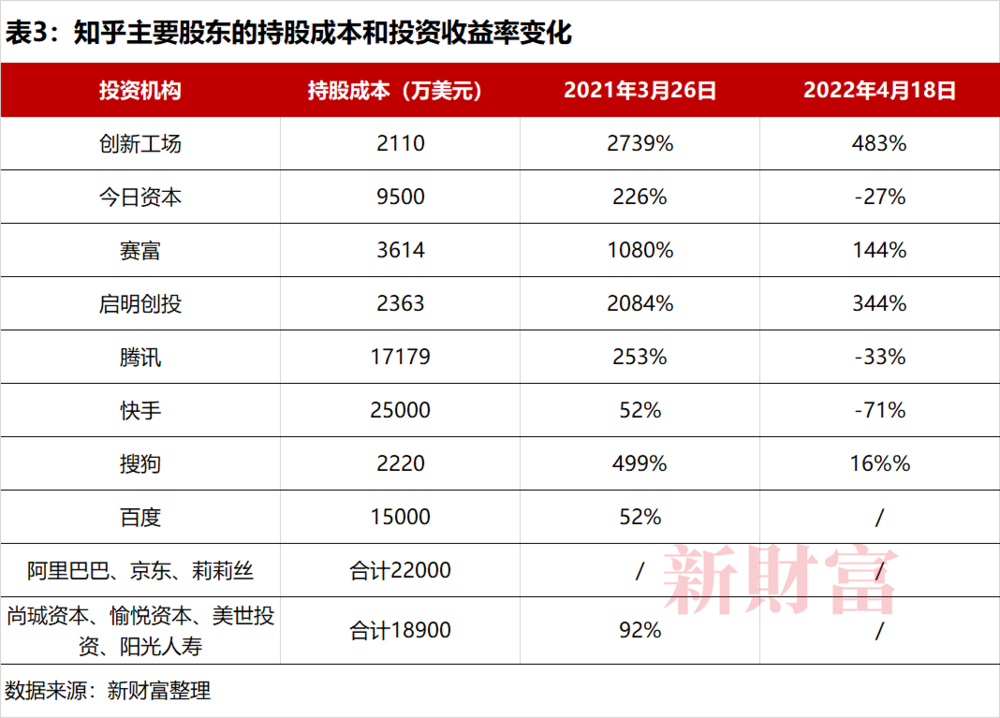

整体来看知乎机构股东,美股IPO和挂牌港股间隔不到一年,收益率差距极大(表3)。割肉出局的有今日资本;创新工场、启明创投、赛富及时止盈,基本拿回投资本金,剩余股票仍可能是未来获得更高收益的筹码;不减持的腾讯、快手深深套牢,还会继续陪跑。

赛富、启明创投、创新工场整体投资并不亏损,它们的投资周期战线较长,从早期VC到中后期PE,投资收益率从十几、二十多倍,缩水成还剩一倍或三、四倍,体验了过山车。

至于百度、阿里巴巴、京东、莉莉丝、愉悦资本、阳光人寿等财务投资者出售更灵活,知乎上市后也有涨至13美元/ADS以上的美好时光,若及时出手,应能获得不错收益。

十、周源的朋友圈,有人豪赚8000倍

周源是一名80后,贵州贵阳人,出生于书香之家;本科就读于成都理工大学,主修计算机科学,硕士就读东南大学,专业是软件工程。2006年,周源研究生毕业后,先在一家公司做开发,觉得意思不大,后加入《IT经理世界》做记者。2008年10月,周源创办北京诺博特资讯技术有限公司,专注于电商业务大数据分析开发。

周源做记者时听到很多商业故事,自己创业则是另一码事。

有一次,王兴去周源那里,看到他有很多不同的名片,就问为什么?周源表示,公司人不多,他需要有不同身份见各路人。王兴当即指出,事情不能这么做,必须要找到合适的人。这对周源有很大启发,被他视为商业启蒙。

一个好汉三个帮。知乎现任CTO李大海,曾是谷歌中国工程师,还是周源的中学同学。

周源早期做关于苹果产品的科技博客网站,有两个合伙人张亮和黄继新,黄继新和张亮后来加盟创新工场做投资经理。

2011年春,知乎上线后在中文互联网成为现象级产品,用户并不多,但粘性很高。最终创新工场以800万美元估值独自投资知乎A轮。

创新工场在A轮获得知乎780万股普通股,以及1620万A轮系列优先股。A轮知乎股价为0.26美元/股,创新工场总共获得2400万股,持股成本大约624万美元。知乎招股书披露,A轮投后估值为3000万美元。由此推算,创新工场在A轮后获得知乎大约两成股份。

创新工场投资知乎,曾有“收益率600倍”之说,应该是以首笔投资时估值800万美元至知乎美股IPO时估值50亿美元左右测算,实际收益率则远未达到。

其实,最早给周源投资的并不是创新工场,而是现代传播集团创始人邵忠。邵忠由创新工场引荐给周源,2010年8月的一天晚上,邵忠和周源在北京世贸天阶见面,双方谈了大约半小时。

第二天,知乎账上就收到邵忠150万元。曾有说法,邵忠获得知乎约四成股份,则知乎天使轮估值约400万元。知乎在早期还借用邵忠提供的三里屯工位。

至IPO时,知乎市值50亿美元,估值上涨了有8000余倍,邵忠若保留部分股权至IPO时,收益率当在1000倍以上;即便知乎现市值缩水至12亿美元,估值也较邵忠天使轮时上涨了千倍以上。

知乎上市前两三年,邵忠就开始问身边的人:“我可以讲自己在知乎上赚多少钱了吗?”邵忠甚至把创办现代传播集团和投资知乎,并列为人生的两大成就。

李开复第一次见到周源,是在知乎办公室,觉得他是文艺青年,有点书生气。而周源对自己评价,则并不是很强势。知乎联合创始人李申申对周源的评价是“稍微偏执,但总在自省中”。

一位曾经多次采访过周源的商业记者认为,周源运气比较好,创新方面,知乎除了问答,再无惊艳的产品问世,“他对商业化趋势判断略有欠缺”。

周源拿到邵忠的天使投资后,黄继新和张亮也成为知乎联合创始人。张亮自己也曾投资过知乎一点钱,迄今仍以“知乎联合创始人”为荣。黄继新后来定居海外,知乎IPO时未现身。

周源和快手创始人宿华参加一个聚会交流时知道,他们各自用小号刷快手和知乎,且频次不低,随后就约一个饭局。快手另一个创始人、现CEO程一笑和周源对产品思考比较契合,他们都认为,得内容生产者得天下。快手两位创始人和周源惺惺相惜,投资就是最好的支持。

2019年8月,快手获得腾讯独自一轮战略投资,就在同月,还在烧钱阶段的快手,毅然拿出2.5亿美元投资知乎。而快手率先于2021年2月在港股上市后,最风光时股价曾超过417港元。

如今快手自身股价在60港元/股左右震荡,回撤超过85%,投资知乎又浮亏超过七成,仿佛互联网的黄金时代,猝不及防就转了个弯,这应该是宿华、程一笑和周源都没有料到的。

本文来自微信公众号:新财富 (ID:newfortune),作者:鲍有斌