扫码打开虎嗅APP

本文整理自《后重疾时代》(万峰 著,中信出版集团2022年4月出版),题图来自:视觉中国

近年来,科技的高速发展极大提升了人类生存的质量,以及应对危机的能力。

但2020年以来,新冠肺炎疫情的蔓延,全球经济的下行,老龄化社会的到来……又让我们的世界面临着前所未有的挑战。

由此,围绕“失业、养老和医疗保障”展开的个人与家庭的抗风险能力的讨论,成为国家与社会大众热切关注的话题。

随着社会人口老龄化的加剧,已经有越来越多的人意识到重疾险等措施,在医保之外对家庭财务风险的平衡作用。但是2021年“重疾新规”推行以来,无论是对行业销售重疾险,还是对普通大众购买重疾险,都带来了很多挑战。后重疾时代,已经来临。

在后重疾时代,我们真的能明明白白买重疾险吗?是否对“保险”仍带有偏见?国家对重疾险及相关产业的态度、政策与未来预期是怎样的?

今天特别摘录中国人寿、新华人寿原董事长,中国保险行业协会原副会长万峰在《后重疾时代》一书中的文字,让我们从这位保险行业资深“老兵”30多年来的行业经验与见解中,来重新正确的认识“重疾险”。

初心:挽救人命之外,也拯救病人家庭的“财务生命”

第一个具有现代意义的重疾险产品出现在南非保险市场,是由医生马利尤斯·伯纳德与南非Crusade 人寿保险公司合作,于1983 年8月6日推出的。当时只是作为寿险的附加险销售,对冠状动脉搭桥术、恶性肿瘤、急性心肌梗死、脑卒中4 种重大疾病提供保险保障。

重疾险这个创意,其实来自伯纳德医生的职业经历,在行医的过程中遇到过很多病例,他们的生命虽然被救回,但却在后续长期与病魔的斗争中,因失去劳动能力,需要大量金钱保证长期治疗等状况,失去了房子、工作,甚至尊严。

这些病例让他陷入沉思,病人经过治疗活了下来,可是他们和自己的家庭在财务上却“死”了,这是每一个病人都需要面对的难题。

医生可以挽救病人的生命,但不能挽救一个家庭的“财务生命”。重疾险产品因此应运而生。

1986 年以后,重疾险陆续被引入英国、澳大利亚、美国、东南亚等国家和地区,并得到了迅速发展,成为销售最好、最受投保人欢迎的产品之一。

20 世纪90 年代中期,大多数保险公司推出了自己的重疾险。经过多年发展,重疾险已经由最初只承保四五种当时的不治之症,扩大到现在承保100 多种重疾。

解惑:什么是重疾险?

那么,重疾险究竟是什么呢?在《后重疾时代》中,作者从具体概念、种类、功能和特点等角度,给我们进行了详细的拆解:

首先,重大疾病保险(简称重疾险)属于疾病保险范畴,是指被保险人在保险有效期间内罹患保险合同条款所定义的重大疾病(下文统称重疾)时,由保险人按照合同约定条件给付保险金的健康险。

归为重疾险产品的疾病,除了要满足疾病保险的基本条件外,还需要满足以下3个条件:

一是危及生命,二是支付高额的医疗费用,三是影响患者的生活质量。

重疾险产品是在传统死亡保险产品的基础上创新发展的产物,它保留了传统死亡保险产品定额给付保险金的特点,同时改变了死亡保险产品将死亡作为唯一给付条件的方式,将给付条件“前置”到被保险人罹患数种对生命直接造成重大影响的重疾,使被保险人成为保单的受益人,并且在生存时即可获得保险保障。

因此,这种能够提供“生存保障”的重疾险产品,被称作“现代寿险产品”,受到大众的欢迎。

重疾险可以按保险期限、疾病种类、给付责任、给付方式、领取方式、投保方式的不同等来进行分类,供消费者按需选择。

第三,重疾险也有很多与其他险种不同的地方,比如以“确诊”为及附条件、须有专科医生明确诊断、有一定的观察期和生存期、定额给付、受惠人为保险人本人、给付方式多种多样、不可包含生存保险责任、保单可质押贷款等。

这都让重疾险成为保障保险人患病后生活质量保障的底线。

成长:28年健康发展,2018年底新保单收入破1000亿

既然最早诞生于海外,重疾险是如何在中国诞生与成长的呢?

1994年,我国最早的重疾险产品,由平安人寿推出。在经历了6年探索后,重疾险在2000-2013年进入规范时期,有了较大发展。这期间,不但保费以年复合增长11.9%的比例攀升。同时,保险业监管也愈发严格和规范。

2014年起,重疾险进入稳步发展阶段,重疾险逐渐成为寿险公司的主流产品。2012-2018年,新保单收入从313亿元暴增到1000亿元。

2020年起,新冠肺炎疫情的爆发和老龄化社会的来临,人们对健康风险和家庭“财务生命”愈发关注,为重疾险的发展创造了更多空间和机遇。

当然,行业规范化也在不断的推进和更新中。2020年11月,中国保险行业协会与中国医师协会正式发布新规范,优化了重疾的分类, 顺应了医学诊疗技术和重疾险产品市场的发展,建立了重疾分级体系,增加了病种数量,适度扩展了保障范围、疾病定义范围, 优化了定义内涵。

至此,中国的重疾险,进入了一个全新时期。

提供“生存保障”,哪些人购买了重疾险?

28年来,重疾险在我国从新生事物,逐步发展为保险中的中流砥柱产品,代表着大众对健康风险意识的转变与提升。

那么,购买重疾险的人群画像,是怎样的呢?一些有趣的数据,分享给大家。

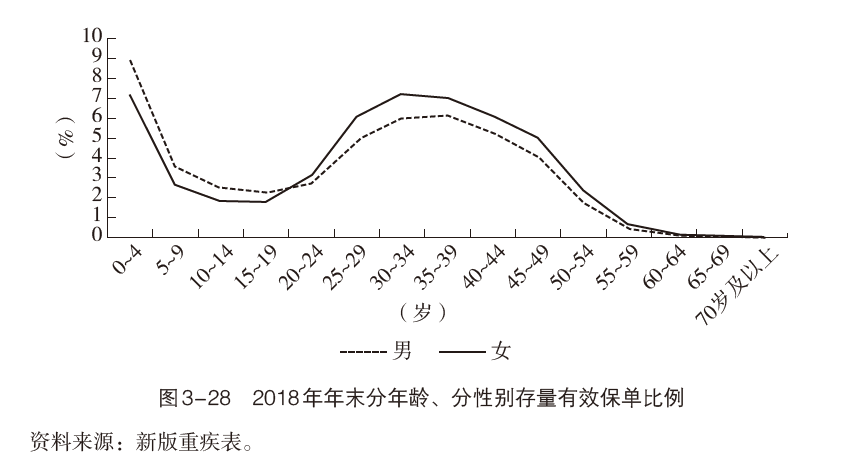

首先,在2018年年末,重疾险存量有效保单被保险人的年龄主要集中在 0-4 岁及 25-44 岁;可见,父母之爱子,则为之计深远。

其次,重疾险被保险人平均年龄为27.3 岁。男性为25.8 岁,女性为28.7 岁,女性比男性高出近3岁。并且,20岁以前,男性占比高于女性,但20岁以后,女性占比均高于男性。可见,女性对自我健康风险的管理意识更强。

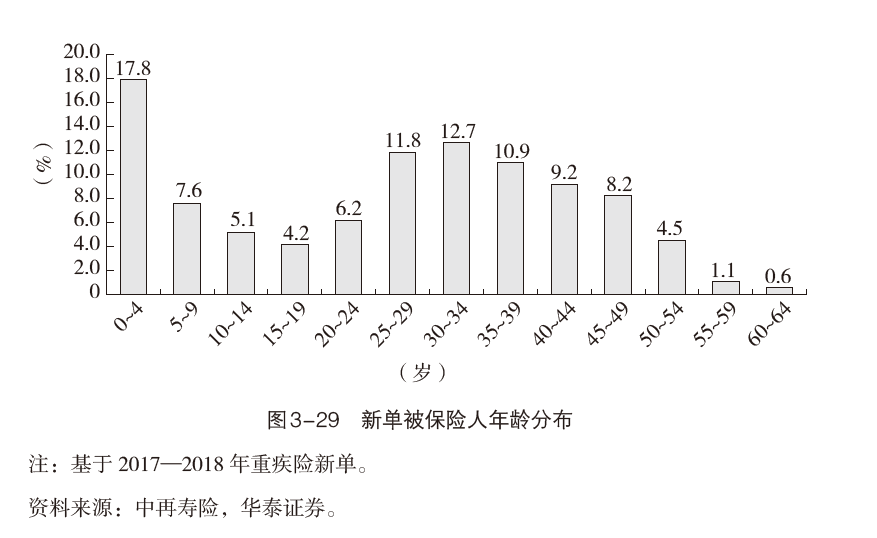

第三,从新成交保单数量来看,被保险人年龄主要集中在0-4 岁(17.8%)及25-44 岁(44.6%),45-59 岁的合计占比13.8%,整体较年轻,风险较低。而最需要保障的中老年群体则保障不足。可见80、90后对家庭财务风险防范意识更强。

同时,华东地区的人最具备购买重疾险的抗风险意识,存量有效保单件数位列全国七大销售区域榜首,而西北地区垫底。可见经济发达程度和收入水平,对人民群众的自我健康管理意识有一定的决定作用。

后重疾时代,重疾险能给个人和家庭带来什么?

上面聊了那么多,肯定会有人好奇,国家已经提供了医疗保险,为什么我们还要强调选择重疾险的意义呢?《后重疾时代》一书中,对此也进行了分析:

华泰证券在《重疾险的未来》中,基于重疾发生率表和生命表的研究,认为一个人在70 岁之前被确诊患有重疾的概率是31%(一些人可能患有重疾但尚未确诊),到80岁时这一概率增至50%。人的一生中患重疾的概率详见下图:

从数据来看,2015 年(该数据一般滞后3年)恶性肿瘤发病约392.9 万人,死亡约233.8 万人。平均每天超过1万人被确诊为恶性肿瘤,每分钟有7.5人被确诊为恶性肿瘤。

60岁以上到80岁的年龄段发病率最高,40岁以下青年人群发病率处于较低水平,从40岁以后开始快速升高。

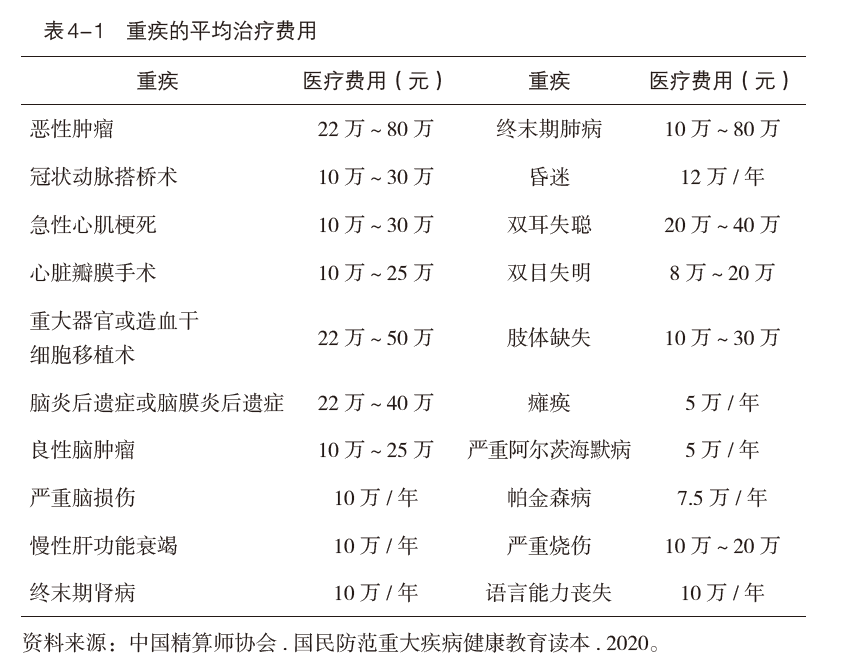

虽然目前绝大多数重疾都可以被治愈,或者通过治疗延长患者的寿命,但需要较高的医疗费用,而且绝大多数重疾治疗费用呈快速上涨趋势。

国家癌症中心的调查显示,每名癌症患者的平均医疗费用为6.3 万元,而调查者的家庭年均收入为5.5 万元。

但癌症更“烧钱” 的地方在于长期用药,在进入放化疗阶段,患者需要服用昂贵的靶向药,平均一盒药就需要0.3 万~1万元,还有健康食品等都需要自费。一年大概需要为癌症的治疗和康复准备30 万~50 万元,而且许多费用不在医保报销范围内。

重疾医疗费用支出,对大多数家庭来讲都是一笔持续的重大支出。如果一个家庭的主要经济来源者罹患重疾,在患病期间,不仅家庭收入下降,而且直接导致家庭支出的增加,两者变化形成了明显的剪刀差,给家庭的正常生活造成影响。

重疾险的稀释财务风险和补充的作用不言而喻。

如果一位重疾患者配置了重疾险,确实可以防范家庭风险,减少比如因意外或不幸时家庭陷入困境、重疾产生的大额医疗费用等带来的压力,给年迈的父母、年幼的孩子更好的未来保障,甚至可以强制自己为未来存款等。

我国其实早已明确了商业健康险的重要性,并手布局和发展多年。

2016 年中共中央、国务院就印发了《“健康中国2030”规划纲要》,明确提出要积极发展商业健康险,鼓励企业、个人参加商业健康险及多种形式的补充保险。丰富健康险产品,鼓励开发与健康管理服务相关的健康险产品。

商业健康险作为国家医疗保障的补充部分,未来大有可为。