扫码打开虎嗅APP

自保件套利的“沉疴”给人身险行业的发展带来多重危害。但自保件套利并非自保件之过、亦非业务员之过,而是保险公司阶段性奖励过度造成的后果,因而根治的落脚点在于规范公司销售奖励方案上。

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:万峰(新华保险公司原董事长、中国人寿保险股份公司原总裁),编辑:袁满、杨芮,原文标题:《薅了保险公司羊毛的自保件套利,如何根治?》,题图来源:视觉中国

寿险业的自保件最近广受行业关注,原因是其引发了高退保。近年来,自保件套利“沉疴”困扰行业久矣。

人力虚增、新人津贴、以及业内现在已经出现的职业的保险套利团伙等自保件套利“把戏”频频上演。业内已出现专门利用自保件套利的团队,专门薅保险公司的各类津贴、奖励和新筹补贴等,通过自保件最大程度获得保险公司的利益之后,退保套利、转身辞职,再投身另一家公司从头再来……

自保件,是指:

销售人员作为投保人、被保险人或受益人的保险合同,及投保人、被保险人或受益人是销售人员的配偶、父母、子女等直系亲属的保险合同。

2021年以来,针对规范自保件和互保件管理的文件陆续出台。

据媒体公开报道,北京银保监局相关负责人曾介绍 ,2020年北京地区头部人身险机构自保件保费占总保费的10%至20%,件数普遍占15%至30%,个别机构销售人员购买自保件的比例甚至超过75%。

自从1980年国内恢复人身保险业务开始就有自保件。当时最早的简易人身保险产品,保险公司员工都积极购买。甚至工会都会“出钱”为员工搞“福利”。

40年来,自保件一直存在,就像一般生产民生消费品的企业不禁止员工购买自己产品一样,保险公司也从来没有禁止过销售人员/员工购买自己的产品。

自保件问题引发的高退保背后原因复杂。

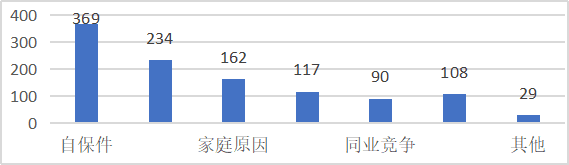

以某公司A款分红险产品为例 ,其四川分公司2018年的退保数据显示,在1107件退保中,自保件退保以369件居首,退保金占比32.38%。详见下图。

导致自保件高退保的原因是自保件套利,即自保件通过退保可以获利。由此出现了两个既有联系又有本质不同概念:自保件与自保件套利。

针对自保件问题,本文从自保件是如何产生的、自保件是如何演变成自保件套利的、哪些人可以通过自保件套利、自保件套了谁的利、如何避免自保件套利五个方面对此进行一个系统性梳理。

一、源起:自保件是如何产生的?

自保件主要产生在下面几种情况:

1. 业务员自己保障的需要

业务员也需要保险保障。认为公司产品好,自己买一份,是太正常不过的了。买自己公司的产品,也说明是对自己公司有信心。

2. 销售人员体验保险的需要

保险是无形产品,只有购买了保险,才能体验保险,特别是对公司的服务更有感知。在经济条件允许的情况下,业务员也会买一张自保件保单体验保险。例如买一款意外伤害保险产品,从中体验承保、保全、续保,甚至理赔的过程,以及公司的服务过程。这种体验比对业务员培训更有实际的效果。

3. 考核的需要

按照基本法规定,业务员和主管都有维持和晋升考核。到了考核时点,可能差一小点业绩就会影响到自己的考核。这个时候,业务员会在权衡考核通过获得的利益与购买保单自己的支出,来确定是否自己买一张自保件,以通过考核。其实,业务员为了考核购买自保件,是以未来持续交费为代价。在正常情况下,就算退保,也会有损失。

4. 来自公司的压力

公司销售业绩不佳,公司压营销主管、营销主管压业务员,在层层“压力”下,导致业务员“被自保件”。

5. 为了保费“便宜”

一般企业对员工购买自己生产的产品,都有一个折扣(产品价格扣除销售成本)。人身保险产品不允许“打折销售”。随着人们对保险的认识,都知道保险是有佣金的。于是,有人就加入业务员队伍,通过自保件,自己获得佣金,完成获得保单“折扣”的过程后再离职。

另一种情况,有些业务员为了给自己的亲朋好友“让利”,也会“增员”亲朋好友“入行”。享受自保件“打折”(自己享受佣金)后,被增人员“脱落”。

6. 套利的需要

如果公司推出销售奖励方案有套利的空间,即购买自保件后再退保,能够获得收益大于所支付的首年保费,在利益驱动下,业务员为了套利去买自保件。

7. 自保件产生互保件

有的公司规定自保件不支付佣金。业务员不肯放弃佣金利益,便采用“我给你保,你给我保,佣金照得”的互保方式。互保件是“上有政策,下有对策”的产物。

自保件不论是对公司还是对业务员都是一把双刃剑:对公司,既可以增加公司业务,也能够被用来套利。对业务员,既可以享受保险体验,也可以享受保单“打折”(佣金自得),甚至有机会还可以套利。

但也可能导致续期保费负担过重,“卖保险的,自己先被保险套牢”。因为自保件业务员,在经过一段时间后就会发现,自己在保险公司挣的钱,通过交付自保件续期保费,基本又回到了保险公司。更有甚者,个别收入不够用来交纳续期保费者,还得靠用信用卡透支交付保费。

二、深究:自保件套利谁之过?

从保单的利益归属来看,首年佣金和新人津贴归新人获得,促销奖励或其他奖励归各级销售人员或主管获得。首年保费是投保人出的钱,当然退保金也应该是投保人所有。

正常情况下,这三种利益分属不同身份的人员,一般不会形成套利机会。但如果新人、销售人员、投保人三种身份叠加为一人,就构成了套利的特定情景。即:

(首年佣金+新人津贴+促销奖励+其他奖励+退保金)>首年保费

套利金额=(首年佣金+新人津贴+促销奖励+其他奖励+退保金)-首年保费

形成套利的情景或金额的因素可以分成两类:一类是制度性因素,另一类是阶段性奖励因素。

制度性因素,包括首年佣金、退保金和新人津贴。

首年佣金、退保金一般由公司产品保费设计确定。新人津贴,一般也是配套基本法增员的制度性规定,而且仅仅是针对新人的利益。制度性规定,一般不容易套利。因为佣金和退保金(现金价值)都要严格按监管部门产品保费设计规定。如果制度性因素出现套利,那是在产品保费设计上就出了问题。

阶段性奖励因素,包括促销奖励和其他奖励(如增员阶段性奖励),都是公司为了销售业绩在佣金基础上“临时增加”的奖励。一般阶段性奖励很少有制度约束,基本来自于管理层“经营决策”。

在制度性因素确定的前提下,阶段性奖励的大小,直接决定是否能够产生可以套利的情景。如果阶段性奖励对个人奖励力度大,可能就会出现套利的情景;反之,就不会。

所以,自保件套利,是在原有制度性因素基础上,阶段性奖励力度过大产生的经营后果。

自保件本是正常保单的一种。自保件本身并不产生套利。保单套利也不是自保件的专利。

自保件套利,是公司阶段性激励方案奖励过大造成的后果,也不乏有保险公司故意奖励“过头”,吸引业务员/员工购买自保件提升公司业绩,更是保险公司“自食其果”的经营行为。因此,自保件套利不是自保件之过,板子不该打到自保件上;更不是业务员之过,更不应该打到业务员身上。

三、探查:谁能套利?

在寿险行业,大概有四种人可以通过自保件套利。

一是新人容易套利。

在正常情况下,新人比老人(老业务员)多一项新人津贴。在新人津贴给付较高,而且将自保件计入新人津贴考核业绩范围内,就容易出现套利行为。

例如,新人津贴发放规定,新人月佣金收入3000元,就可以获得新人津贴1500元。如果将自保件计入新人津贴考核范围,业务员一张自保件获得3000元佣金的同时,还可以获得1500元新人津贴。

二是老业务员套利。

在新人津贴能够套利的情景下,老业务员会采取虚增人力参加套利。如拿别人的身份证注册在自己团队名下成为虚增“新人”,然后将自己的新单挂在虚增“新人”名下,不仅获取佣金、奖励等,还能获得新人津贴。

三是一些内勤人员也能套利。

内勤人员以虚挂人力的方式购买自保件套利。即拿他人身份证挂在某团队主管名下,形成团队主管“新增人员”。然后以身份证人的名义购买自保件,一年后退保套利。有些机构负责人为了完成公司下达的阶段任务,也会通过奖励、惩罚措施,迫使内外勤购买自保件,这些自保件在一年后退保套利。

四是保险黑产套利。

现在已经出现了职业的保险套利团伙,内外勾结,利用寿险公司新筹机构、同业引进、集中增员,出台高额新筹主管奖励、新人津贴、增员奖励、聘才津贴等政策,将团伙骨干人员虚构从业经历、组建虚构的同业引进团队,再组织社会闲散人员(承诺只要培训津贴期内参加保险公司的培训,每天给50元~100元不等的费用)以新人名义加入寿险公司,掌握所有人的发佣帐户,每月出资购买特定保险产品挂在新人名下(自保件或互保件),达成新人津贴相应业绩档次,层层获取各种津贴、奖励、新筹补贴等等。

当公司新筹政策截止,组建的虚构团队陆续“离职”,开始退保套利。然后再换一家公司接着开始从头再来。因为这些人多是保险销售“专业人士”,往往在投保时就故意留下销售误导瑕疵的证据,离职后再恶意投诉并要求全额退保,套取更多的利益。

很多寿险公司在新筹机构、引进团队的时候屡屡中招,表现的苦不堪言。但能怪谁?都是保险公司自己制定的奖励政策所造成的后果!

四、影响:自保件套利伤害了谁的利益?

自保件是正常保单的一种。但自保件套利,自保件就成了套利的工具。有套利的一方,也就有受伤害一方。

一是套取公司的奖励。

如前述,自保件套利都是公司阶段性销售奖励造成的后果。自保件套取的都是公司销售奖励,属于“一个愿打,一个愿挨”的两相情愿。说伤害了公司利益,但却是公司自己主动制定的销售奖励方案,业务员并没有“逼”公司做超额奖励。公司“愿意”多奖励业务员,业务员获得了方案的奖励,不能说业务员伤害了公司。

二是只涉及自保件“客户”。

自保件保单具有双重性:投保人既是公司的业务员,也是公司的客户。自保件只发生公司与业务员之间。如果说自保件业务员也是公司的客户,那么,自保件“客户”是自保件套利的获利者,不是受到伤害者,也不是利益受到损害者,更没有影响到其他客户。

三是导致保单继续率下降。

自保件套利绝大多数发生在保单满一年后。因为满一年后保单才有现金价值,这时候退保,才能实现自保件套利。因此,大量自保件套利必然推高公司退保率。

四是对整个寿险行业的声誉负面影响极大。

自保件、互保件成为套利的工具,特别是因此产生了职业的保险黑产。近些年监管检查和保险公司自查自纠中,发现很多寿险公司基层机构都有大量的虚假人力、虚假客户、虚假业务、虚假保费、虚假费用,成为一种屡禁不止的行业顽疾,均与自保件套利有关。

近几年来媒体多次报道的与自保件、互保件有关的保险公司业务员自我曝光事件,代理退保黑产现象,内外勾结套取保险公司利益事件等,对行业声誉造成了极大的负面影响,最终损害了整个行业的利益。

可见,自保件套利损害的是公司的利益,损害了行业的形象,但并没有直接损害其他消费者利益。

五、解困:如何避免自保件套利

自保件是一种特殊的保单,特殊在投保人与保险公司既是代理关系,也是客户关系。这种特殊性是否就需要公司另外搞一套管理办法?如有的公司要求自保件业务员要额外签署一份不退保承诺书。

买自己公司的产品还要做出承诺,这不成了笑话?那是不是银行职工将钱存在自己工作的银行也要签个不取钱承诺书?

这种做法一是对业务员不公平。

买自己公司的保单,反而要比其他客户多出一份承诺。本来是信任公司帮助公司,反而却受到了歧视。

二是对客户(业务员)不公平。

保险合同明确规定客户有退保的权利,但买自己公司的产品却不能享受正常退保权利。

三是伤了业务员的心。

买自家产品,还要比普通客户多一些“手续”,被“自家”“防范风险”。

现实中,对业务员已经有一系列的相关管理规定,对客户也有完善的管理、服务规定。因此,对自保件,既适用于业务员的管理规定;也适用于对客户的管理规定,完全可以纳入公司正常业务管理范畴。

自保件没有问题,自保件套利才有问题。自保件套利问题出在公司过度奖励上。因此,避免自保件成为自保件套利,落脚点在规范公司销售奖励方案上。

1. 销售激励方案应该做套利测试

对公司制定的阶段性销售奖励方案,应该由相关部门做套利测试,并将套利测试报告作为方案的附件一并上报审批。管理层在审批方案时,也要特别关注是否会出现套利空间。

2. 明确新人自保件不计入新人津贴

招募业务员的目的是做市场销售,而不是做自己的销售。因此,新人津贴业绩考核应该是业务员的市场销售业绩,而不应该包括自保件。这样就可以极大地避免新人津贴成为套利的空间。

3. 自保件不参加销售激励奖励方案

自保件参加销售奖励方案,会成为“一单多利”的载体。例如一个新人,购买自保件,既可以获得佣金、也可以获得新人津贴,还可以获得销售激励方案奖励。一个自保件,成就了套利的三种要素。所以,规定自保件不能参加公司阶段性销售奖励方案,也就避免了可能获得过度奖励。

4. 对特定产品加以限制

保险公司也可以限制一些高佣金产品开展销售激励奖励。如果已经将这些产品的佣金和费用都足额下发了,再搞销售奖励,就容易出现套利或费用超支,出现费差损。

5. 延期支付奖励

还可以采取与新人留存率、13个月继续率挂钩延期支付奖励等方式减少套利机会。

6. 退保冲减首年保费

对承保后不满14个月退保的保单,统计期内未缴纳第二年续期保费的保单,可以100%冲减当期首年保费。这个措施可以避免机构压业务员购买自保件。因为,今年自保件是增加了机构的业绩,但明年退保冲减明年的首年保费,反而退的越多,需要“补齐”的越多,无形中增加了机构明年业务的压力。

7. 对异常人员和异常业务严格管控

对同业引进人员和他们招募的新人要严格甄选、严格管理,确保真人真业务,防范利用虚假人力做自保件、互保件套利,对于团队中出现大量新人集中入司、多次出现单一产品、同档保费、同一客户拆单投保、集中时间段出单、保单贷款等异常情况时,要及时分析原因,发现问题,迅速采取措施予以解决。

自保件与自保件套利是两个不同的概念,不能混为一谈。自保件套利是公司阶段性奖励过度造成的后果,是公司“自食其果”的经营行为。只要公司规范管理阶段性销售奖励方案,就能从根本上避免自保件套利。

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:万峰,编辑:袁满、杨芮