扫码打开虎嗅APP

本文来自微信公众号:投中网 (ID:China-Venture),作者:李彤炜,编辑:张楠,题图来自:视觉中国

本文较长,有必要在开篇“简断截说”,首先是定调,当我们讨论B站投资,要先校订评判标准:

第一,反对用短期标准去衡量一家增长期公司的投资行为,尤其是将投资与股价挂钩,要知道上市公司投资即便有收益,市场也不会给高估值,这二者并不正相关;

第二,评价体系不能超前,B站只是正式下场做投资2-3年的准新手;

第三,不谈成绩是因为不到时候,评价一家VC行不行都至少要三期基金,更别说分析B站这样一家CVC投得好不好,早得很;

第四,认识陈睿要花些耐心,因为投资本质上不是需要他者理解的事情,无非是回头互道傻瓜的艺术。我认为他身上带有理想主义标签,不然当年怎么可能放弃猎豹的1亿股权跑去搞B站;

第五,投资对B站是“小又重要”的事,拆开来看,每一笔都是小事,拉长来说,投资之于B站则非常重要。

但诸位放心,本文也绝不和稀泥,虽说我没有非黑即白的评价,但做完选题之后,我有明确的方向性结论,预先摘录几条:

首先,在动漫和游戏上坚定投入的战略没问题,甚至打的还是不够透,和腾讯、字节去争也没问题,防御也好进攻也罢,不增长,那是原地等死;

其次,B站的边界在哪里?当它知趣地放下投资这柄武器时,也就到头了,我永远不希望看到这一幕;

再者,到现在为止,B站这三年的投资规模大概在百亿元上下,这个数字与B站的体量是匹配的;

还有一条,B站业务是倒金字塔型,绝招在底部,这制约了投资的施展空间;

以及,今天B站亟需解决的问题是组织管理能力,进而影响的是被投公司的利用效率,这是它和腾讯、字节的差距。

来吧,容我慢慢讲,先从去年创造了90亿收购案的Pico说起。

“倒金字塔”

如果你没在抖音上刷到过Pico VR的广告,那算我输。

是的,自从花90亿元收购这个“大玩具”后,字节在抖音上用“饱和式”流量营销的打法强推Pico,不夸张地说,应该有6亿人看到了。Neo3在官方直播间的价格也被打到2000元左右,至于销量,虽然还没有具体数据,字节方面应该是有自信的,一个消息可为佐证:联合郑钧开VR演唱会,门票是一台Pico。

看官说了,本文的主角不是B站吗?

是啊。

那你在这抖Pico的包袱干什么?

我想说,这次演唱会让我看到的是投资可实现的另一种可能。借助抖音的内容+电商+流量强推VR,即通过不计成本的流量导入达成销售,立即衔接另一个格局的内容,这是微信都力有不逮的事情——一种将小众变大众的可能。

B站目前有中国互联网最年轻的用户、最活跃的社区氛围,以及近两年在声量上完全不输互联网大厂的话题度,但很遗憾,虽然这两年在投资并购上出手频繁,但从投资的项目上看,我并没有看到它有如此想象力的案例。

那问题的核心来了:说B站投资没有做出这么有想象力和可能性的案例,就等于说B站的投资能力不行吗?当然不是。

恰恰相反,我对B站投资的态度是非常积极的,它是审视整个公司的入口,我的结论是这样的:不同于多数企业,B站的倒金字塔业务结构,才是其投资业务的掣肘。

所谓的倒金字塔是什么?先来看B站的天花板。我的朋友崔舒(化名),在B站做了几年UP主,对这家企业颇有研究,他认为,B站下限不低,但天花板有限。

独特的内容、社区氛围和年轻用户是B站较为稳固的基本盘,也决定了B站必然会在中国互联网视频市场占据一席之地,并且短时间内看不到竞争对手;但在另一方面,决定一家公司上限的永远是规模化能力,这与战略能力、组织管理能力、价值观输出能力息息相关。

陈睿2014年加入公司后,带领小破站一路融资、敲钟上市、破圈,市值最高摸到500亿美元,战略眼光没什么可质疑的,最近体现在,比如B站2021年底那番十几亿美元的再融资,崔舒告诉我,当时一些高管无法理解,为何在手握不少现金的情况下,依然耗费高成本搞融资,但现在“都挺服陈睿的战略眼光,这让B站在未来几年腾挪的空间大了不少”。

讲到天花板,可以从游戏入手。就投资而言,游戏也称得上是B站的重点投资方向。自3月份始,B站投资了两家动漫公司,四家游戏公司,目前投资游戏公司总数接近30家。崔舒认为,衡量游戏对B站的战略意义,观察在最近的寒冬期间出手方向与频率便可知。从这一点来看,游戏确实是B站的长期核心战略方向。

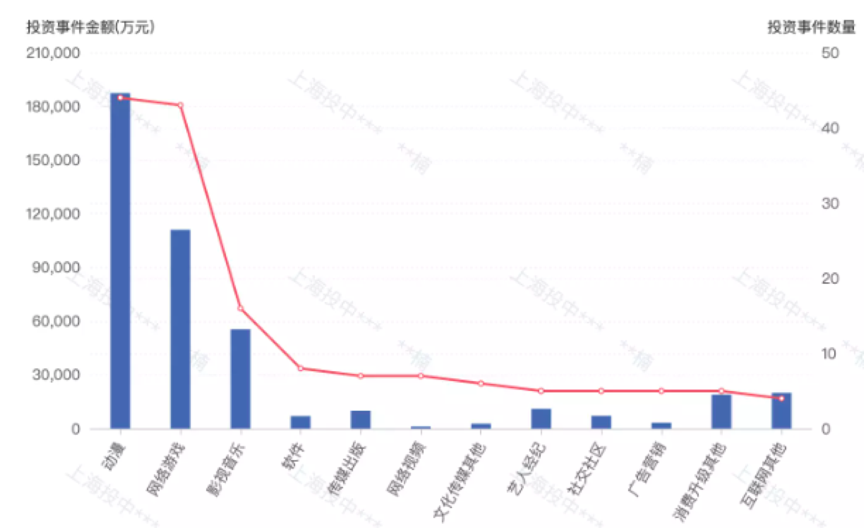

图/CVSource投中数据

只不过,B站的组织体系、管理能力是相对的弱项,让它在很多时候会陷入一种“有劲儿用不出”的处境。例如,有媒体曝出,这次一些内部的游戏工作室也上了减员名单,显然公司高层对这件事信心有限,首先,游戏版号供应并不稳定,整体行业处于适应期;其次,花大力气搞了几年自研游戏,没几款拿得出手的头部案例;最重要的是,B站没能搭建起批量化复制爆款案例的架构。

这也是B站天花板低的核心原因。不同于老牌互联网大厂用时间换空间,始于2020年的“后浪”,B站大规模破圈和、爆发式增长,陈睿说,“小国寡民是开心,但你是世外桃源也会被坚船利炮干掉”,意思无非是要想生存必须持续增长变大。但相应的组织管理能力,我认为并没能适配快速扩张的人员以及业务发展。

落到投资上,被投公司究竟能为B站产生多大利益,单纯从财务角度不好判断,但至少对于那些并购的企业,崔舒认为B站的组织管理能力还做不到像字节、阿里一般,在短时间内将价值观输出并且同化。比如收购的一家MCN公司,到现在也与B站的企业文化差异明显,如此在战略协同上的效果也必然打折扣。

这与陈睿的管理方式有关吗?我没有结论。但崔舒告诉我,内部员工对陈睿的确有着泾渭分明的评价,在基层员工眼里是亲切的“睿爸”,但到了中层眼里,则“经常劈头盖脸就一顿骂”,这也许传承自他的导师雷军,毕竟就连陈睿穿错了袜子也曾挨过雷的数落。

我认为没必要苛责陈睿,作为一家万人公司老板,他的管理半径能有效覆盖到中层就是OK的,能“骂”得出口,也意味着他对于细分业务的标准明确;但另一方面,陈睿模糊的性格也会让管理层难以把握他的真实想法,尤其是在B站这样一个喜欢玩儿梗、消解权威的平台,这两年老板声音的消失也更加深了这种模糊感。

此前一篇文章中我写过,VC机构,下限看策略,即获得市场平均收益的能力;上限靠绝招,就是能不能找出市场差异化,捕到“大鲸”。落在CVC上,如腾讯收购了多家顶尖游戏公司钻得足够深,或字节收购Musical.ly横向做全球化。

B站正好相反,在差异化非常明显、下限做到足够高的前提下,即便通过投资反复强化,得到的结果往往是继续提升下限,而B站选择的上限是什么?是瞄准版权、爱优腾、奈飞的同质化产品,投资自然效率不高。不能有效用在提升上限,也是B站投资虽然积极,但并未获得高评价的原因。

此外崔舒也向我反应,两三个月以来,B站的流量分成断崖式下跌,这对腰部以上主要靠广告的Up主影响不大,但对那些数量更大的中尾部Up主来说,是一笔不小的损失。“我不是特别理解这种做法,我只能认为B站对未来的预期相对悲观,你想他能在牛市融那么大一笔钱,提前开源节流也符合他的做法。”

给投资一个合适的权重

B站有多热爱投资,已无需多言。

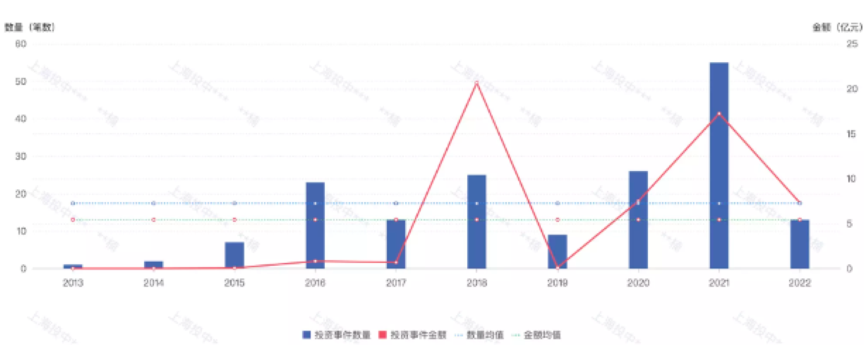

2013年成立,2015年出手第一笔,2020年投资节奏明显加快,至今已投资公司160余家。尤其在已经过去的2021年,出手近60次,相当于6天一次,这样的频次仅次于腾讯。不仅频率高,出手额度也大,仅2021年4月一个月,对3家游戏公司就投资了15亿元。

图/CVSource投中数据

2021年11月,B站第三季度报发布后引来一番质疑,比如其股价下跌、现金储备从一季度末的270亿元下降到244亿元、以及马上推出的14亿美元可转债融资方案,被归因为B站在做着低效的投资。

4月份,B站发布了2021年年度报告,报告显示,目前B站的现金储备达302亿元,第四季度营收同比增长51%(57.8亿元),全年营收同比增长62%(193.8亿元)。与此同时亏损也在扩大,第四季度亏损扩大148%(20.958亿元),全年亏损扩大119%(68亿元)。

从投资的相关数据来讲,一是投资的确在一定程度上占用了B站很大部分现金流,数据显示,2019年~2021年间,支付的长期股权投资现金分别为12.27、12.61、67.16亿元,其中2021年大概是个什么量级呢?已经相当于全年经营开支的64%;二是B站投资数据确实不咋地,其中2021年投资亏损约2亿元。

但仅凭借财务、数据就能给它的投资下结论吗?我对此表示怀疑。B站并未停止过进击的投资,并在2021年达到高潮,这里可以对比此前我写过的美团投资。

美团曾在2019年全线收缩投资战线,出手数极少,其背后原因是它本身业务——需全心全意集中兵力打仗,在本地生活战线面对阿里的阻击。所以尽管2021年因为投资流出了67亿元现金,但B站早已经度过了2020年前后,面临强大外部竞争的焦虑期,更不要说目前现金储备还算充裕。

所以又回到了这个问题,B站耗神费心作做战投,二级市场还不买账,到头来也不一定赚钱,到底有什么意义?

有必要先回头看看如今人们津津乐道的经典案例,不说腾讯投京东、拼多多,就说收购《皇室战争》时,又何曾不被质疑呢?字节花40亿美元收购沐瞳游戏、90亿人民币收购Pico,也算不务正业吗?

阿里95亿美元收购饿了么可能是个更容易理解的案例,当年面对美团在本地生活板块强大攻势下的压力,这显然是个不得已而为之的选择,换言之就算收购这几年来,饿了么市场份额持续下降,依旧未能抵挡住美团的攻势,但你顶多说一句阿里干得不好,而不是收购这件事错了。

理解这一点,就能理解B站在游戏、动漫、MCN等领域的布局,虽然某些投资案例确实尺度没拿捏好,放得太开,但整体布局,大多还是介于市场环境以及经营状态下,做出的理性决策。

更何况如果只针对二级市场做叙事,大可以说B站不值这个钱,或者现在不是买入B站的好时机,但肯定不能说是投资拖累了股价,投资哪里有这么大的权重?况且,如若认真定论,那便是无法定论。纵观B站投资,大部分集中于天使轮、Pre-A轮、A轮,现在去定义成败,太早了。

比如2021年全年是B站股价攀峰阶段,进行了60多笔投资,除了6亿元全现金收购有妖气这种“土豪”行为,也有以现金+股份对价进行支付,以股份支付的那部分现在看来是不是赚了?再结合B站3月份公布的一份5亿美元股份回购的公告,赚麻了好吗!

当然这么算有点不讲武德,不过总的来说,可以说B站一些案子投的没见效,但这不是否定他投资战略的理由。

B站投资显然也与CEO陈睿有着密切的关联,即便他不是直接负责人。

陈睿2014年加入公司,2015年在B站试水投资。他是B站的天使投资人,曾作为猎豹移动联合创始人的他,擅长投资、也重视投资。据深燃报道,投资业务在B站占据重要地位,2020年4月,B站还将企业发展部分拆,分别成立了战略发展部与投资并购部。其投资资金来源也有两个,一为自有资金,二是干杯基金——即引入外部资金,B站来做决策。

在此前《晚点》的采访中,陈睿透露过投资游戏公司是为了加强合作,与自身业务协同,在其他领域的投资也是类似性质,为了战略或者业务的协同。换言之,财务投资那时还不在他的考虑范围之内。

现在呢?看客会问B站“投得好不好”,但对陈睿来说,他只会问自己“不做投资行不行”。显然,他的天平落在了行动那一头。自接手B站以来,陈睿的野心不小,两件事也让他与B站双双立足,第一是用二次元内容在视频网站中占据一席之地,第二是通过游戏成功上市。

往日的小破站在众人的注视下不断进击,尽管如今的股价较其2020年最高点时已跌去近70%,但这也不是孤例,而是系统性风险之下的下跌。日前陈睿定调,2年时间实现盈利,降本增效。短期亏损与长期盈利模式的可持续性孰重孰轻,想必陈睿掂量得清楚。

B站到底投了些什么?

1、投资面最广、金额最大的当属游戏,这个现金牛不能抛。

B站初与游戏结缘是在2013年,那时联合运营了游族网络研发的《侠物语》,2014年就取代了传统分发渠道,成为米哈游最倚重的合作方。就这样,B站通过代理和联运打开了游戏业务的大门。

成为游戏市场的黑马则是在2016年,彼时凭借代理日本手游《Fate/GrandOrder》一炮而红。2017年,B站游戏业务营收达20.58亿元,较2016年猛增5倍,对总营收贡献高达83%。2018年便在纳斯达克上市。

游戏作为现今奶牛,B站不可能不重视、不发展。

据一份2020年的报告显示,中国游戏市场的实际收入在2020年同比增长了20.71%(2786.87亿元),自主游戏海外市场实际收入达990.5亿元,B站位居行业第六。虽然在2018年上市前后,B站一直有意强调降低游戏收入占比的合理化趋势,但对游戏的重视与出手从未停止。

就2020年的收入来看,B站在游戏方面获得的收入包含独家发行、联合代理与自研,前两者分别占比75%、25%,自研收入则微乎其微。所谓独家发行,指代理方先支付一笔预付金和授权金给游戏研发商,然后一部分的游戏流水分给研发商,其余流水则是独家代理方、发行方、渠道方分成。所谓联合代理,指大型发行代理公司与渠道平台合作,收入按比例分成。

显而易见,作为完整游戏产业链中研发商、发行商和渠道商三者,B站的角色通常是后两者。

但游戏行业正在由买方市场向卖方市场过度,这与游戏版号收紧、游戏供应缩减、研发商掌握流量运营规律等有关。研发商的地位在逐渐增强,发行、渠道商的优势则减弱。此外,抖音、快手等短视频网站的分流,也让联合代理、独家发行的高额收入难以长期维继。

看看数据便知,增速颇不乐观。2021年,B站游戏发行达到22款之多,但增速回落,2020年非游戏业务增长率均超过100%,游戏业务增长只有30%。到2021年游戏增速只有6%。

尽管B站对资本市场称要扭转游戏公司这个印象,但更良性的增长并不代表要放弃或者减少游戏的营收、增速,应当是游戏营收取得一个符合用户增长的同步增量,同时在直播、广告、会员和增值服务三个板块取得超额收入,目前来看,游戏掉队了。

所有的一切指向自研能力,如果没有自研能力,这头现金奶牛也将逐渐地黯然失色。陈睿在2021年第二季度财报发布时曾说,“目前B站游戏自研团队的规模已经超过一千人,有几个项目在并行研发,将在明年和后年陆续上线。从B站目前的业务规模来说,游戏自研是当前阶段的第一重点,预测在几年以后,B站有一半游戏业务收入来自自研产品。”

问题有了,自研有那么容易吗?事实上,自研游戏需要耗费的时间成本极高,还不能保证效果,而最直接的办法就是——收购、投资游戏研发公司。

B站从2020年开始大规模投资游戏研发商,此前虽然也有此案例,但为数不多。但其投资策略经过转向,2020年中下旬入股的游戏厂商均以二次元游戏公司为主,比如掌派科技、影之月、时之砂、猫之日、光焰网络等,它直接以70%股比控股《斯露德》开发商哆祈哆祈、投资《银之女武神》开发商北京理想乡的占股比例也高达39.1%。

等到了2021年,B站的游戏投资标的开始从只投二次元过渡到大众化游戏研发企业,不仅如此,高股比投资越来越多。不得不提的是,2021年4月,B站共花15亿元投资心动网络、青瓷游戏、中手游。

4月1日以约9.6亿港元战投心动网络,持4.72%的股权。成立于2002年的心动公司旗下拥有《仙境传说RO》、《不休的乌拉拉》等多款自研与代理游戏。它还有一个相当火爆的免费游戏分享社区TapTap。B站与心动网络签订的投资协议称,双方将围绕心动旗下的游戏与TapTap展开一系列深度合作。

4月23日投资青瓷游戏,这是一家国内移动游戏开发商与发行商,旗下畅销游戏《最强蜗牛》上线一个月后流水超过4亿,它还有超过10款移动游戏储备,所谓铁粉超1100万,年轻人中比较受欢迎。2021年6月,青瓷游戏在A股上市,12月B站再次入股。值得一提的是,腾讯、阿里也不愿放下这一优质投资标的,再次出现在投资阵营中,目前三家分别占股4.99%。

4月29日认购中手游1.98亿股,持股比例7.15%,这或许代表了B站另一种强烈的诉求。中手游是一家业内少有的,死磕IP改编游戏的厂商,尽管这条路不好走,但长时间积累下来,也有产品强势入榜,比如与字节旗下朝夕光年合推的《航海王热血航线》。投资达成后,B站与中手游称,将在游戏产品和IP开发运营上战略合作,围绕年轻人群体打造和推广优质游戏和IP内容。

投资策略变化的背后,是B站需要在游戏领域与另外两大巨头争夺,毫无疑问,是腾讯与字节跳动。腾讯、字节在游戏领域的投资从来不遗余力,手笔更大,当然为的是自家的现金奶牛、流量稳定。B站要想向前再迈一步,就必须加入争夺战,想绕也绕不开。

这意味着,B站在破圈的路上势必会与更多大众用户产生交集,这时候必须把这个群体纳入自身游戏变现的范畴来考量。

其次,在二次元游戏、大众化游戏研发商中大规模投资、并购,也与游戏本身的特点有关。众所周知,谁都希望能够押中爆款游戏,一个爆款游戏够一个平台吃不少时间。但谁是爆款,就具有不确定性了。B站下血本投资心动网络、青瓷游戏、中手游就已证明,曾经出过爆款、有一定群众根基的游戏企业,显然赢面更大。

日前,2022年4月6日,B站全资收购魔爆网络,这是一家做动漫改编手游开发与运营的公司,目前拥有《雏蜂:深渊天使》《我的英雄学院:最强英雄》《翼灵重构》《机动星界使》等多款游戏的软件著作权。B站全资入股魔爆网络,应该是想要提升其自研手游的开发能力,巩固在二次元手游的地位。

抢不过腾讯、字节,B站收购到的游戏公司是二、三流,这是实情,不过这也只是在当下市场的无奈选择,或许更应该问一问,B站为什么没投到米哈游?要知道2016年B站已经开始全资收购游戏公司,彼时米哈游虽然有《崩坏3》,但《原神》的立项和开发也没那么顺利,此后还有上市失败这一打击。

这种问题没有意义。B站此前曾投过心美流光,旗下《高能手办团》在去年三季度位列中国手游在韩国收入第八位,12月登陆欧美市场时位列增长榜第三,成绩颇为不俗。

还是那句话,于游戏而言,B站现在应该尽快搭建起批量化复制爆款案例的架构。

2、希冀通过投资内容把壁垒垒得更高、将破圈打得更广。

在二次元内容领域,B站并没有竞争对手,这也是它赖以成长的看家本领,将这一壁垒夯实是B站的根基。而保用户增长,又是B站保市值、向前跑的基本战略,其他的,只要能吸引来用户的内容,都值得B站刷一遍。

单枪匹马去做,当然耗时耗力,还不知道做的成效怎么样,陈睿最开始做投资大体上就有此初衷。

首先是动画动漫,从2015年开始投资起,B站就在这一领域逐步耕耘。

2018年11月全资收购网易漫画,当时网易漫画有2万部漫画作品,600多位独家签约的国内外漫画家,移动端注册用户数近4000万。收购网易漫画让B站的漫画版权内容着实丰富了一把。

2021年年初,B站花6亿元全资并购了绘梦动画,后者成立于2013年,到2018年就制作了国产二维动画近80%的剧集量。截至2020年12月中旬,2020年B站上线了72部番剧,播放量TOP20的榜单中,绘梦动画占5席,这就不难解释B站花巨资收购的原因了,并购完成后,B站基本上通过绘梦动画垄断中国二维动画的产能。

2022年3月,B站投资艺画开天,持股达40%。在B站国创区,总播放量超过4.5亿次的番剧共有7部,其中原创IP有2部,而唯一的全3D的“重工业”原创动画,是艺画开天的《灵笼》。也正是凭借这部作品,艺画开天成为整条赛道上最炙手可热的明星选手之一,还俘获了一大批信任他们创作实力的粉丝。

此外,艺画开天早在《灵笼》正片上线之前就接到了B站关于共同开发《三体》动画的邀约,但直到2019年6月才公之于众。目前《三体》的整体制作进度已经过半,剧本处于收尾阶段。在资本层面上,艺画开天获得腾讯、B站、三七互娱和天图资本等投资,融资后估值高达25亿元。

投内容的第二个重心在UP主。

2020年,捕月说、科技袁人、妈咪说、巫师财经等up主被挖角,B站面临UP主流失风险。它开始通过投资深度绑定旗下UP主,以保证内容产出。比如36氪曾经报道,B站为了抢回敖厂长,与其签订4000万合约。

2020年,B站入股旗下知名up主敬汉卿的公司,持股10%,还投资了吃素的狮子、IC实验室以及小艾大叔等UP主背后的公司。在那之后,还投资了拥有@朱一旦的枯燥生活 的无锋科技背后的就有了光等。2021年战略投资罐头场文化和唯喔科技,前者的代表UP主是@日食记,后者的代表是@歪果仁研究协会 。

此外,B站还通过收购的MCN机构超电文化签约UP主,目前超电签约的UP有200多位,包括@中国BOY超级大猩猩、@逍遥散人 等。

第三,B站购买OGV内容版权,在影视综领域,B站购买了一系列高分热门电影、剧集,开始做自制综艺。

不少人质疑,B站IP内容投资过大,陷入长视频平台发展逻辑。首先要厘清,什么是长视频平台发展逻辑?以及,为什么不能陷入长视频平台发展逻辑。

爱优腾作为国内头部长视频平台,连年亏损已是共识。长视频平台变现无外乎主要两种,第一是商业广告,第二是付费会员。大量商业广告存在的必要条件是,有用户,且用户规模大。而让用户产生付费行为的原因主要有三,有自己想看的内容;能够提前看;不看广告。

显而易见,优质内容是长视频平台赖以生存、维护江湖地位的保证,而且一旦优质内容断档,会员就会随之流失。用户、付费用户、商业广告能有延续性的条件便是——持续性供应优质内容。

反过来讲,为什么会亏损?成本投入巨额。虽然中国各大长视频平台一直致力于成为“奈飞”,但一直未像奈飞般实现盈利。况且奈飞现在也遇到了瓶颈,从去年年底至今股价暴跌超过70%。

过去十年,是长视频高速发展的十年,爱奇艺在3月1日发布了2021年第四季度及全年财报,也证实了长视频发展的拐点可能要到来。2021年爱奇艺运营亏损收窄,第四季度亏损,全年内容成本下降。而就在5月26日爱奇艺发布的第一季度财报显示,连续亏损10年后首次实现盈利,当然这与当下的现实因素不无关系——疫情影响下的大面积居家。但能够降低亏损、实现盈利的很重要因素还在于优质内容、于精细化运营。

这样看,跟爱优腾抢长视频流量的B站,有的选吗?如果不投资优质品牌与优质内容,只怕在与爱优腾的竞争中,过早地趴下,更别说等来盈利了。

不过,B站在2021年年度财报中或许已显示出它的盈利能力,总营收52.1亿元,同比增长61%,2021年第四季度营收57.8亿元,同比增长51%。增值服务成为营收的第一大来源,同比增长52%,达18.9亿元,占比32.8%。广告收入同比增长120%,15.9亿元,即便将跨度拉到2021年全年,广告营收保持145%的同比增速。

3、B站还投资了一波让人看不懂的公司。

在我看来,这是它对中国版迪士尼的试水,毕竟陈睿在两年前接受就说过,“不止是线上,B站最终会成为一家文化品牌公司,就像迪士尼那样,从一家动画或者电影公司成长起来。成为中国迪士尼。”只不过这个策略目前看来,显然是有些超前(高情商),跟了一波消费风。

先看B站在消费品领域的投资内容,无性别服装品牌bosie,咖啡、汉堡、化妆品、汉服、潮流店铺、体重管理工具、幼儿照片分享APP,甚至还投资新能源汽车极氪智能科技,以及中国电信。

事实上,只要稍微捋一下时间线,就会发现,B站消费领域的投资集中在2021年那波消费热。虽然它的汉服、化妆品、服饰均集中于年轻人的喜好,这有点像字节投好心情、美中宜和以进军互联网医疗的路数。不过很显然,消费热过去后,B站再无出手。

关于投资极氪汽车,之前有分析师称,B站和极氪汽车有探索合作的成功案例,对于接受B站投资的原因,极氪方面曾回应,“极氪希望通过双方的合作,在用户思维和互联网创新上进行更多探索。”

但只要稍加分析就会发现,极氪智能汽车的5名投资者分别为英特尔投资、宁德时代、鸿商集团、B站及博裕投资。其中,前三家业务都与制造业有关,而博裕资本是中国最大的私募投资公司之一,与B站关联密切。根据此前媒体的报道,2018年B站赴美上市前夕,博裕资本为B站股东,持股达6.4%,排在前六。可以理解,与B站多年老友兼股东,能信任的财务投资可以跟着学习学习。

关于投资电信,从财务上看,目前B站小亏不到1个亿,但此前一些分析也不无道理,“从端口上来看,中国电信不仅覆盖了移动端,还有电视盒子、宽带、大屏场景等户外设施资源,覆盖的渠道很宽。”

再转过头来想两个问题,进中国电信难不难?难。除了B站,投资方还有哪些?这后面一长串的名称是:国家集成电路产业基金、国调基金、过往英大集团、国投集团、中国一汽、电科投资、国家能源集团、中国出版集团、中电金投、中国国新控股、中非发展基金、成都先进制造产业、苏州高铁新城、国资管理中心、华为技术、浙江省财政厅、福建投资集团、江苏国信集团等。

武断点说,能够进去就已经是B站做这起投资试水的决策依据了。

问题不在投资

2021年底,B站发行了十几亿美元的可转换票据,到期日是2026年12日,但今年3月份,B站公告已回购价值2.04亿美元的票据,支付现金代价共1.48亿美元。结合陈睿“降本增效”的态度,我认为B站整体对今后两年的市场环境是比较悲观的。

腾讯也于此前公布了今年一季度的财报,营收1355亿元同比去年持平,也显示了这家公司在面对恶劣环境时的超强韧性;归母净利润234亿元,同比下降51%,经调整净利润255亿元,同比下降23%,这其中的差异就是投资收益,换言之腾讯今年持有的股权亏了不少,以B站往年的投资业绩,这次恐怕也不能幸免。

但我对B站还是有一些期待,去年B站收入的四大板块中,除了游戏之外都录得了不错的成绩,最亮眼的是广告,营收同比增加145%,崔舒认为主要原因有两点,一是过去一年B站陆续释放了一些广告位,这说明在流量的利用效率方面仍有空间;二是相当多的公司从2021年才开始有B站的相关预算,越来越多的甲方看到了B站的营销价值。

与其他三大板块相比,广告也最有可能在短期内持续释放业绩,对比字节去年70%的广告营收增速,显然B站广告还有不少空间。不过,崔舒也表达了一些担忧,头部UP主动辄数十万的广告费,甲方的地位却相当弱势,与抖音这类信息流广告相比,在B站的推广效果更难保证。“我自己接的广告有时候都心虚。”

可以预见,在市场环境切换的时刻,B站能否顶住压力取得相对良性的增长,向市场证明B站依然是有营销价值的平台,在接下来要公布的B站一季度财报,才是对其真正的考验。“市场出现拐点,B站从高速增长转向悲观预期时,才能看出广告这个盘子到底稳不稳”。

因此对B站这种体量的公司来说,如何能有效地稳住增长,永远是优先级最高的问题,这取决于B站能否将组织运营的更有效率,在不增加太多成本的前提下提高内容丰富度,留住那些因为流量激励下滑而流失的中尾部Up主等。

而对于B站投资,我的观点很简单,旗帜鲜明地支持它“支棱起来”。

在2017年时,悟空问答一上线就从知乎重金挖大V,抖音已暂露头角,今天抖音成了第一短视频平台,悟空问答早已消失;2020年,西瓜视频又对B站来了一拨复刻式挖墙脚。到今天内容市场已经非常成熟的情况下,B站、抖音、快手甚至长视频平台都各自找到了合适的位置,这其中自然有监管的因素,但更重要的是,市场从癫狂到理性总有一个过程。

B站莫不如是,当你守着一池水,买回来的是冰块,你自然需要点时间,让水溶解在水里。

本文来自微信公众号:投中网 (ID:China-Venture),作者:李彤炜,编辑:张楠