扫码打开虎嗅APP

头图来自:视觉中国

过去20年,干什么合法买卖最赚钱?

那肯定是买房。

一些人也就想把这个生意做到日本去,但不想却翻了车。

前几天,就有报道说,500多个中国人在日本炒房,数亿投资款可能最后血本无归。

这到底是怎么回事?

一、500多中国人投资日本房产踩雷

事情是这样的。

2019年到2020年初,500多名中国购房者通过国内一家房产中介到日本投资房产。

按照房产中介的承诺,通过他们买房不仅价格实惠,而且交房后承租10年,就能将这些房子转为民宿,到时候业主可以拿到年化收益为6%的租金。

不仅如此,中介也拍胸脯保证,已经对日本房企所有信息都调查得一清二楚,合同更是优厚到让人无法拒绝,能转租能退出,全凭业主一句话。

这家日本公司叫丰臣商事株式会社,也是一家房产中介。

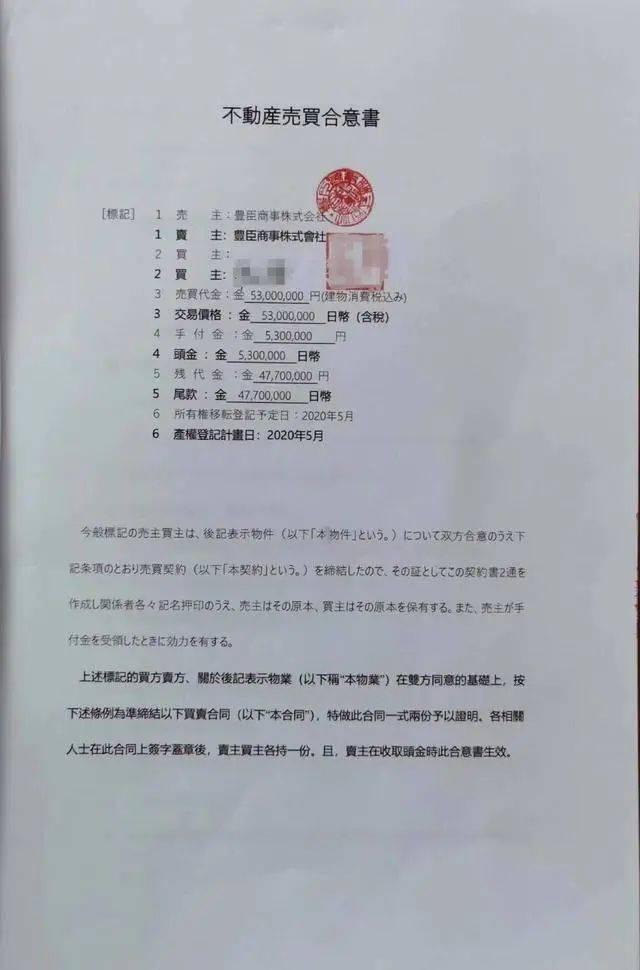

购房者和丰臣公司签署的合同

看着优厚的回报,想想过去20年中国楼市的成功经验,不少人在没有实地考察的情况下,就交了几百万的房款。

可问题是,500多人,若按每户500万元人民币计算,总计约25亿的资金全部汇入了丰臣公司一个名叫西园寺优真的个人账户。

为何要转给个人账户呢?

说白了,这些业主就是希望去日本炒房获利,希望有专业的人能帮自己操盘。

于是,炒房者——中国中介——丰臣公司——西园寺优真,彼此怀着不能明说的原因,形成了一条炒房利益链。

看起来很妙,但问题也很快来了。

在今年6月初,很多业主连续好几个月没有收到租金,想想现在也应该可以做房产确权登记了,便找机会去了日本。

到了现场,业主们却傻了眼,他们买的房产要么被抵押,要么被转移到其他公司名下,而且投诉无门。

出事后的国内中介已经甩锅给丰臣公司,称自己所有的手续都合法,实在不知道丰臣公司会如此“无耻”。

这时,业主们才知道,丰臣公司因为疫情里的资金链出现问题,在没有任何说明的情况下,擅自将这些中国购房者的房子拿去抵押融资了。

有业主调查发现,丰臣公司将旗下房产抵押融资时的利息高达6%,几乎等同于高利贷。

说明丰臣公司十分缺钱,而且无法正常贷款,否则不会背负这么高的借款利息。

现在的情况十分尴尬,丰臣公司表示,要死大家一起死。

如果业主要打官司,那公司索性就宣告破产清算吧,房子也彻底成为烂账。

丰臣公司给出的解决办法就是,大家都是一条船上的人,一起扛吧,说不定就熬过去了。

只是他们向每个业主提出了少则6年,多则10年的“合舟共济”期,中间,公司再想办法一点点来补偿业主的损失。

这明显就是丰臣公司在摆烂了,因为知道这些中国购房者也拿他们没办法。

不管6年还是10年,以后的事情太难说。到时候房子还是不是自己的,钱能不能追回,统统都是未知数。

说白了,购房者辛辛苦苦花了数百万买的日本房子鸡飞蛋打,全被忽悠了。

二、实际上,到日本炒房本来就不是好买卖

因为,如果是好买卖,日本人为什么不炒房呢?

对日本稍有了解的中国人可能会觉得奇怪,实际上日本房子的投资收益率不低,还是永久产权。

可是,日本人现在基本就是不炒房。

其实,日本人也炒过房,而且十分疯狂,才有了历史上的两次房地产危机。

二战后,日本经济崛起的故事很多人都知道了,简单说就是靠美国帮助和发战争财,经济回到了正轨。

随后,通过贸易出口和技术不断升级,日本制造开始在国际贸易舞台大放异彩,平均每年GDP增速高达9%,一度超过德国,成为新的工业大国以及世界第二大经济体。

日本步入工业国后,带动了地价飞升。

借助1960年“国民收入倍增计划”的实施,不仅城市人变得有钱了,连卖掉土地进城的农民兜里也揣满了钱,住宅用地价格随即水涨船高。

1972年,日本政府提出“列岛改造论”,大搞基建和产业转移,进一步提升了地价的上涨幅度。

地价利好的背景下,自然少不了无孔不入的资本。无论多偏远的土地,纷纷闭着眼地买。

从1955年到1974年,日本全国城市地价指数上涨了28倍,东京、大阪、名古屋等六大城市更是上涨了34倍。

日本政府也对此喜闻乐见,由于日本是土地私有制,所以房地产交易实际是土地交易。

土地价格高,代表着经济繁荣了。

但是日本整个工业基础实际是靠石油产业维系,对石油价格十分敏感。

1975年,中东石油危机波及了日本,造成国内工业品成本和价格急速上涨,眼瞅着就要恶性通胀。

日本政府吓得立刻捂紧“钱袋子”,国内房地产价格应声而跌。全国跌了4.4%,六大城市跌了8.1%,出现了日本第一次房地产危机。

不过,这次危机实际对日本房地产的影响并不大。

这是由于战后那股“婴儿潮”变成了买房主力,购房成为刚需。

当时日本20岁到49岁需要买房的适龄人口多达5200多万,加上城市化率也才70%,有大量人口急需住房,市场房源总体供不应求。

最关键的是,日本人那时的普遍心态是自己掏钱买房,很少去银行贷款,金融上暴雷的风险并不大。

说到底,是巨额的美日贸易逆差使日本积累了大量财富。

几十年时间,日本的家电、半导体、钢铁、汽车成批地融入美国,钱被日本人赚走了,美国的财政赤字进一步扩大。

1985年9月,实在熬不住的美国召集德国、法国、英国和日本在纽约广场饭店开了个会,这就是著名的“广场会议”。

这次会议,造成了两个结果。

一是美元急速贬值。原来1美元可以兑换250日元,但现在只能换120日元了,后来只能换70多日元了,日元升值导致日本出口业受阻。

二是为应对美元贬值,日本实行了货币宽松政策,使国内和海外游资全部涌入赚钱更快的股市和房地产市场。

股市从一万多点应声涨到四万点,整个市场翻了三倍。

那段时间,日本人民啥事不干,开启了全民炒股、全民炒房的模式。所有人都在多倍杠杆投资,集体做多。

不差钱的日本企业也开启了“买买买”的征程,索尼买下哥伦比亚影片公司,三菱收购了洛克菲勒集团。

日本房地产市场的祸根就此埋下,因为经济已经开始出现泡沫。

三、第二次房地产危机

啥是泡沫?

简单说就是一个东西如果因为贵没人买,那是正常现象;可一个东西越贵越有人买,那就是泡沫,因为真实需求并没那么高。

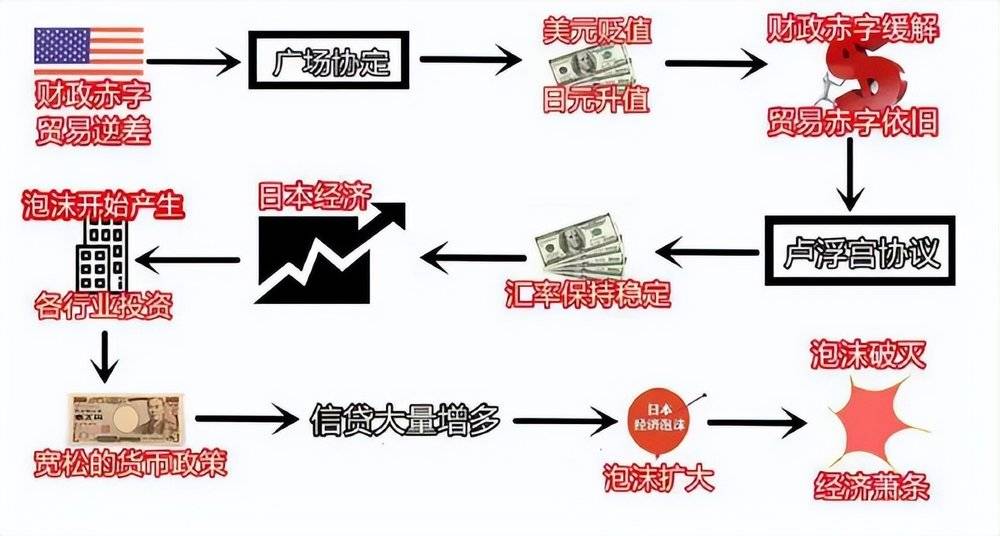

“广场协议”带来的日本经济泡沫过程

1990年,日本六大城市中心地价比五年前上涨了约90%,东京更是达到每平30万美元的天价。

“卖掉东京,就可以买下整个美国。”

地价虚高的泡沫下,人们开始买不起房,只能贷款。同时,企业也觉得买房炒股比干实业赚钱多了,也去借贷炒房。

刚开始还喜滋滋的日本政府渐渐发现不对劲了,企业拿到贷款,并没投入实际生产,而是买地然后再贷款,不断循环,使得地价完全脱离了实体经济的增长速度。

这个问题很严重,钱都变成金融产品在那里反复吹泡泡,这不是毁了实体经济么?

而此时,城镇需要买房的人已经买得差不多了,日本又碰到首次“老龄化”社会问题,1990年,65岁以上人口占比已高达12.1%,仅靠房地产完全没法维持后续的经济发展。

而且地价高,买不起房的人就很不满,贫富差距就出现了,社会矛盾也随之激增,政府无法坐视不理。

从上世纪80年代末开始,日本政府开始紧缩货币政策,央行连续提高利率,市场资金流动性迅速下降,巨大的经济泡沫也终于被戳破。

1990年2月,日本央行将利率从2.5%一路上调到了5%,钱再次回流到了银行。

日本股市就跌惨了,一年内蒸发掉50%。

股市崩了,日本政府又腾出手收拾房地产市场,收缩房贷同时推出房产税,然后再规定银行对房地产融资进行总量控制。

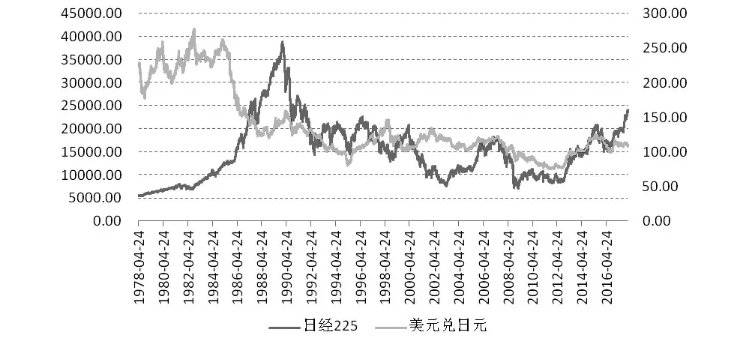

自1990年起,日经指数曾长期处于下滑状态

企业没法借钱炒房了,还被银行追债。没办法,只能抛售手里的房子套现,市场上的房屋瞬间就多了起来。

由于当时日本的城市化率已超过90%,人均住房都已达到满足,使得全国住房空置率高达9.8%,房价立即开始“跳水”。

日本房地产市场随即第二次崩盘。

自1992年起,日本地价指数开始持续性下跌

被股市和房地产市场套牢的炒股和炒房者,跳楼的跳楼,跑路的跑路,大量日本家庭破产。

一系列组合拳下来,日本政府等于主动挤爆了股市和房市里的两个“泡沫”。

本想借此机会重振日本经济,却至今都没完全恢复元气。

四、日本人,也长记性了

经历过两次房地产市场崩盘惨痛教训的日本人,再也不觉得炒房是暴富的手段,这种痛苦的回忆,也使政府实行了严厉的管控手段。

首先,日本政府对房地产实行了复杂的缴费制度。

具体来说,在日本,购房的时候一般会有表层收益率和具体收益率两组数据,其中的差距从几万到几十万日元不等。

一套总价3亿多日元的房产购置时所需缴纳的税款

关键因素是日本任何一所房屋即便空关一个月,也必须缴纳服务费等税费,不交的后果很严重。

这让日本人有房就赶紧出租,避免缴纳不必要的税费。客观上促进了日本房屋市场始终保持流动,也保证了丰富的房源。

其次,日本针对房产征收税费的种类很多,如按照阶梯式收税的遗产税。

一般来说,遗产税包括房屋、现金、股票、债券、基金等,起征点为1000万日元(约49.6万元人民币),税率为10%。

1000万日元以上、3000万(约148.8万元人民币)以下,税率为15%;

3000万日元以上、5000万日元(约248万元人民币)以下,税率为20%;

如果遗产总数超过1亿日元(约496万元人民币),税率可以达到40%。

不过,日本的遗产税也会根据家庭成员人数进行相应抵扣,目前的规定是:3000万日元+600万日元×法定继承人数。

再次,日本在租售同权制度上做得较好,不管是买还是租,租户和业主的权利几乎一样。

这就让现在的日本人不会纠结到底是买房还是租房,更不会有我们那种结婚必须买房的观念。

正因如此,日本二手房和二手车一样,保值率并不高。日本人自然不会去炒房,也不会觉得房子是什么财富增值的手段。

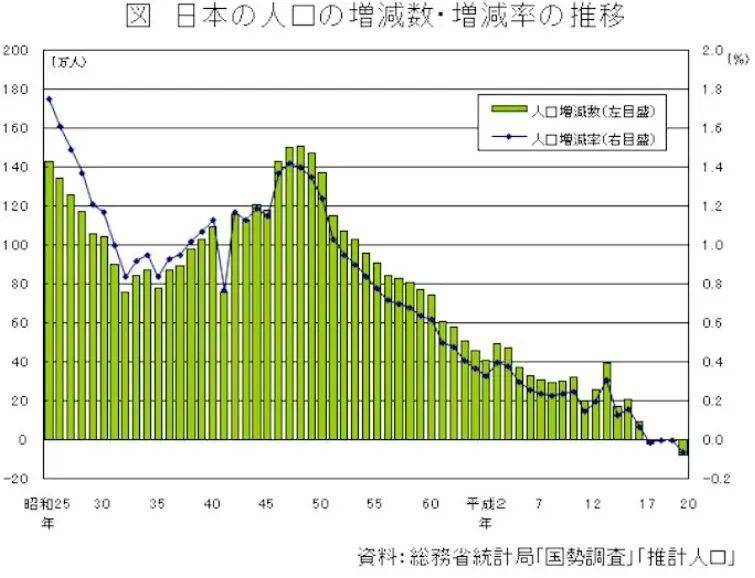

同时,还有个不容忽视的因素,日本不仅老龄化现象严重,人口基数不断减少也几乎成为每届政府最头疼的问题。

日本社会买房的基本都是成年人,可2021年,日本达到20岁的“新成人”仅有120万,已连续12年低于日本总人口的1%。

成年人数减少,出生率就更别提了。

2021年日本总务省公布的新出生人口约为81.2万,是自1899年有统计以来的最低值。

不难看出,在如此人口倒悬的情况下,日本人对新房的急迫性也就更低了。

经过两次房地产崩盘,日本人也更加真切地认识到:

房是用来住的,不是用来炒的。