扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:《华尔街之狼》剧照

上周和一位大佬交流的时候,我请教了这么一个问题。我说现在市场上基金的数量已经比股票还多了,所以挑选基金经理的难度可能不亚于股票。但不同于股票我们有成熟的分析方法,如何去挑选基金经理呢?

我当时也举了自己的例子,如果要我去做这个事情,我只会问他们对于市场的看法,然后这样做的风险是很大的,一方面泛泛而谈市场的观点并不意味着能获得多少信息,第二更关键的,我肯定会对符合自己看法的人更看好,但毫无疑问这样带来了尾部风险,因为大家最后都趋同了。最后一群看法相同的人每天自己骗自己,最后一起被市场干掉了。

首先在FOF的构建中,资产配置+行业选择能贡献的收益率存在,但比不上挑选基金经理带来的Alpha。所以这个问题本身很有价值。

而大佬的回答令我非常信服,甚至在那场交流的后半段,我都一直在思考这个回答,而错过了很多其他信息。

“最关键的是基金经理的性格,方法论和他呈现的结果是统一的”。

这个问题其实很好理解,但如果你仔细思考一下你就会发现它很有趣。

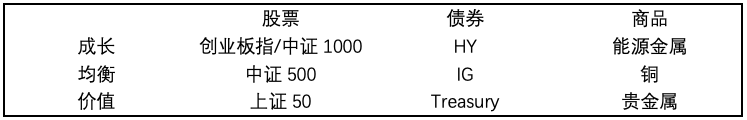

比方说我们做出上面这个表格,当然左侧有很多种划分方法,你可以用因子划分,也可以用周期划分,比方说先周期,中周期,后周期都可以。

在战略资产配置的层面,你会决定大类资产的配置比例。也就是横轴,所谓的SAA(Strategic Asset Allocation)也就是这个,当然不止股债商,你可以把房地产,另类投资都加上去,区别不大。

在纵轴的领域,你会决定战术资产配置的权重,也就是所谓的TAA(Tactics)或者DAA(Dynamic)。当然,TAA和DAA可以有很多变化方法。

从经济层面出发考虑经济周期的;

从经济层面出发不考虑经济周期的;

从市场层面出发的考虑价格的;

从市场层面出发的考虑资金流向的。

这个划分可以是无限的。

问题的第一步,关键在于,你要知道你自己到底在干嘛。

这个对于自己在干嘛的认知,是可以双向进行的,你可以自上而下去完成:

假定当下的股债比价更适合债券,然后你判断信用利差会收窄,那么在这个宏观环境下选择高收益债。

你也可以自下而上去完成:

假定你经过和公司的沟通,确定这公司真的准备还钱了,你觉得可以去搏一搏单车变摩托,然后你反过来去看当下的宏观环境是否支持这样的决策。因为虽然公司可能愿意还钱,但宏观的不确定性可能在某些时候凌驾于微观之上。

问题的第二步,关键在于,你要用什么方法论去支持你的投资决策。

比方说,你在做成长股投资的时候,有一个公司现在市场渗透率只有3%,然后估值已经45倍。这时候,你是否应该用EP/R去看公司的估值中枢,或者EV/EBITDA去算公司价值?

如果说基本面的问题还好思考一下,换个角度,用个更具体的案例。比方说你看到M1还在下滑,然后GDP走弱,同时CPI也从高点回落,你觉得这是一个周期的尾部,然后你去公司调研,董事长告诉你,他们公司的业务很大程度上免疫周期性因素,因为海外收入占比不错,同时这是个存量替换的逻辑。

那么这时候你要怎么看这个问题?一个高估值高增速的公司怎么判断是否被高估?

与之镜像的,如果有一个公司现金流非常稳定,假定说煤炭,然后你知道这个行业未来不被政策支持,行业里面一些公司都在转型。但它的股息率非常高,市净率很低,完美符合价值的定义,和去年年初6块钱的兖州一样。那这时候,你该用什么方法论去决定自己的投资决策呢?

当然煤炭不一定是一个好例子,因为它去年有很多基本面的扰动。那就大而化之去说,一个低市净率的低增速公司,怎么判断它被低估呢?

在谈到第三步之前,我想说,目前对资产价格的研究方法已经非常多了,偏理论一点的。

价格动量和价值;

基本面动量和价值;

Carry & Volatility……

具体估值领域的方法也是非常多:

PB/ROE;

PEG;

EP/R。

以致于对于任何一个标的,你都可以从下面几个大类里面对它有个看法:

Carry;

经济基本面;

资金流;

机器学习;

动量;

季节性;

情绪;

期限溢价(债券,商品);

技术分析;

价值;

波动率。

比方说如果我们要研究十年期美债,当下的情况是:

曲线熊平,经济基本面转弱,上半年资金流出近期好转,动量效应在半年维度异常糟糕,7月美债收益率过去十年大部分时候走低,要在九月再涨回来。情绪从极度悲观开始恢复,技术分析长期对债券价格非常不利,短期似乎可以喘口气,价值比较显现,波动率巨高,而且是债券波动率高,股票波动率低。

这些东西掏出来后,你会发现你获得了很多知识,但依然没毛用,因为他们很多是彼此打架的。

波动率很高你肯定不想继续做多波动率,那么你肯定long Carry,那么和长期的技术分析又打架了。经济和资金和熊平的过去趋势打架。

我以前的思路是如果不考虑经济周期就做个打分卡,如果考虑经济周期就用历史上不同周期哪个因子更有用来决定。

但我现在突然想到,为什么要在一个偏保守的资产品类里,挑一个最保守的资产,然后用更适用于成长性和短期上涨的分析方法呢?

如果在SAA和TAA里面,国债是一种偏保守的债券投资,然后假定说有一天你发现这个东西动量很充足,涨得很好,资金流源源不断流入。你年初设定SAA的时候说,国债只要3%的回报率就知足了,假定现在国债已经涨了10%了。这时候你继续看动量和资金流入的意义大么?

其实已经不大了,因为如果你的SAA没做错,这时候很多和你一样的其他人肯定已经在动态调整自己的配置了。过去资金流入未来反转的概率很大。

换句话说,如果你在做成长股投资的时候,比方说你相信一个东西的渗透率会逐渐上升,你去看PE Band的意义大么?

与之对应的,你在做价值投资的时候,你冲着股息率去,你去看未来几年的增速预期意义大么?

我突然感觉我以前可能把很多SAA战略层面该做好的地方没做好,在TAA层面去找补。

思考一下下面两种模式:

SAA确定了股债配比,然后细化到了20%成长股,80%价值股,然后你在成长股投资的时候完全不考虑价值的分析方法,专心找成长,在80%价值股投资的时候完全不考虑公司成长性,只考虑安全和股息。

SAA只明确到股债配比,然后你在看股票的时候,你自己决定成长股和价值的配比,然后你用成长股+价值股的分析方法去看成长股+价值股。

我仔细回忆了一下自己,我发现我在投资黄金的时候,其实也不会看资金流入,虽然SPDR的日度数据,CFTC的周度数据是有用,但本质上黄金是一个宏观品种。看资金流入的意义就那么大。

反过来,当你在买卖白银的时候,你必须用更多的技术分析,更多的资金流入分析,因为虽然白银和黄金有85%的相关性,但波动更大,必须更小心。

这个例子就说明:不同的标的,其实有最适合的分析方法。

所以我在想,是不是当你做成长性投资的时候,其实可以做点减法,别去看那么多价值的内容,当你在做价值投资的时候,也可以少看一点成长投资的内容。

到目前为止,我们说的都是分析方法和结果的一致性,怎么在合适的时候用合适的方法。

但在这个之上,还有一个问题就是每个人的性格和分析方法的适配性。比方说我自己对此就深有感触,比方说我自己性格中就更喜欢动量,不喜欢价值,更喜欢高频的应对而不是低频的被动等待。但我掌握最好的分析方法其实是低频的经济数据而不是高频的价格数据,导致的结果是我在50,贵金属这样慢节奏的投资中表现比500,能源金属要更好。

这里面:我的性格,分析方法和结果就是不适配的。

从这个角度说,我并不是一个知行合一的人。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望