扫码打开虎嗅APP

以“智能家居+云平台”为双主业的萤石网络从海康威视中分拆而来,海康威视持有其六成股权,其员工持股平台则持有四成,按拟发行估值187亿元预测,这部分股权估值约75亿元。未来“海康系”公司或批量上市,且多家创新业务子公司采用六四开股权比例。

萤石网络在自建生产销售体系前,海康威视几乎包揽其物料采购;关联交易比例下滑后,二者的供应商、客户仍高度重合,再加上同业竞争问题有待解决,萤石网络的独立发展程度也成疑问。

本文来自微信公众号:新财富 (ID:newfortune),作者:鲍有斌,题图来自:视觉中国

杭州萤石网络股份有限公司(简称“萤石网络”)的科创板上市申请于2021年12月13日获受理,2022年1月11日完成问询,6月8日获科创板上市委员会审核通过,上市进入最后冲刺阶段,主承销商为中金公司(601995/03908.HK)。

萤石网络由海康威视(002415)互联网业务孵化而来,有望成为海康威视首家分拆上市的创新业务子公司,另一子公司海康机器人则有望奔赴创业板。

此外,海康威视的创新业务阵营还包括海康微影、海康汽车电子、海康存储、海康消防、海康睿影、海康慧影等多个板块。萤石网络此次IPO定价高低及上市后股价表现,不仅将对其他子公司后续融资及估值产生重大影响,对海康威视管理团队也意义重大。

作为央企旗下公司,2010年上市以来,海康威视股价涨幅超过10倍,目前市值超过3000亿元,从中获益的最大赢家首先是目前仍持有其4成股权的中电科集团,其次则是投资人龚虹嘉,管理层所持股权份额相对较低。

而在萤石网络中,管理层得以享有更高股权:上市前,海康威视占股60%,第二大股东青荷投资占股40%。青荷投资是负责海康威视高管及核心员工跟投计划的持股机构。有意思的是,六四开的持股结构也可见于海康威视旗下其他创新子公司。

如果各创新业务发展顺利,资本市场有望迎来“海康系”公司批量上市,其管理层及核心团队也有望分享公司成长价值。

拟发行估值187亿元,41倍PE贵不贵?

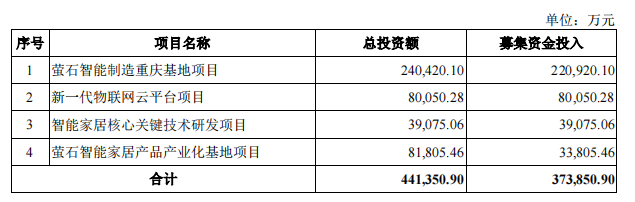

萤石网络本次拟发行11250万股,计划募集资金37.39亿元,其中22亿元用于萤石智能制造重庆基地项目,8亿元用于新一代物联网云平台项目,3.9亿元用于智能家居核心关键技术研发项目,3.38亿元用于智能家居产品产业化基地项目。

如果用计划募资金额除以拟发行股份数量,即萤石网络预期的发行价约为33.24元/股,发行后总股本将增至56250万股,预计IPO后市值约187亿元。对应萤石网络2021年42.38亿元营收及4.51亿元归母净利润,市销率约为4.4倍,市盈率约为41.5倍。

作为对比,海康威视的市销率约为4倍,市盈率约为20倍。

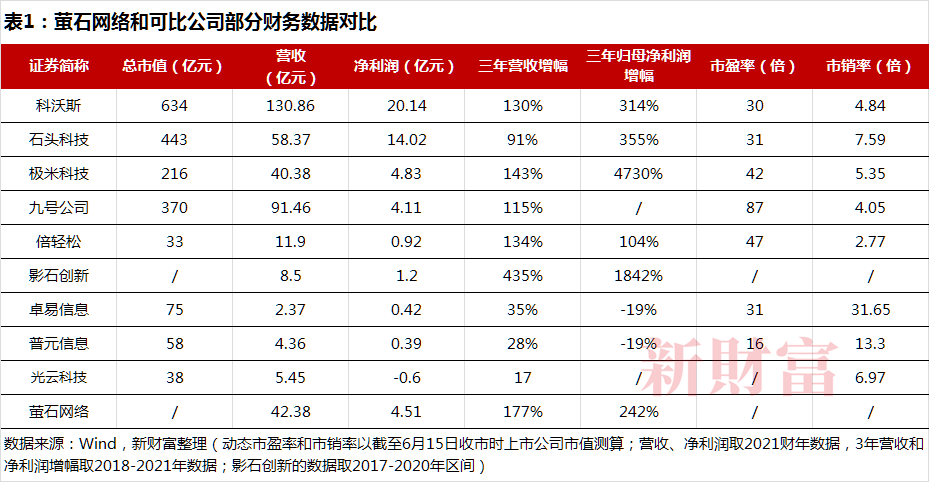

放到A股同行中,萤石网络这一估值是何种水准?

萤石网络两大业务为智能家居产品和物联网云平台,分属“智能消费相关设备制造”和“工业互联网及支持服务”板块。

智能家居产品板块中,A股可比公司有科沃斯(603486)、石头科技(688169)、极米科技(688696)以及九号公司(689009)、倍轻松(688793)和筹备上市的影石创新(A20587)这6家公司。

物联网云平台板块中,与萤石网络业务较为相似的A股可比公司主要为卓易信息(688258)、普元信息(688118)以及光云科技(688365)。

此外,物联网巨头如三六零(601360)、小米集团(01810.HK)以及海康威视,也有部分产品和萤石网络有重叠。

经新财富测算,可比公司市盈率平均值大约为40.5倍,和萤石网络的41.5倍大致相当;去掉异常类公司卓易信息,可比公司市销率平均值大约为6.4倍,萤石网络的4.4倍与之相比,还有大约五成上调空间(表1)。

极米科技的营收、利润规模和萤石网络较为接近,其市盈率42倍,市销率5.4倍,若与之对标,则萤石网络上市后市值或可达230亿元左右。

智能家居品牌中,石头科技和科沃斯也是近年热门股,它们过去3年的营收增速虽不如萤石网络,但利润增速更高,且收入和利润规模也明显更高,这两家公司市盈率在30倍左右,市销率则高达5倍、7.5倍。二级市场给予头部公司的估值,让后来者有了“锚定”对象。

不过,萤石网络IPO究竟如何定价,更多还依赖于资本市场对其业绩成长性的判断。其两大主营业务,在行业内实力到底如何呢?

智能家居摄像机:量价齐升,拿下全球18%市场

根据艾瑞咨询统计,2020年中国家用智能视觉产品市场规模为331亿元,自2016年以来年复合增长率高达53.5%,预计2020到2025年间的年复合增长率为21%。

而根据Statista预测,未来几年,智能家居设备将延续15%增速,2024年市场规模将达到471亿美元。其中,家居安防、控制与连接、智能家电等细分领域增速较快,家居安防在2024年规模有望达到百亿美元,是最大板块,在全部智能家居设备中占比将高达28%。

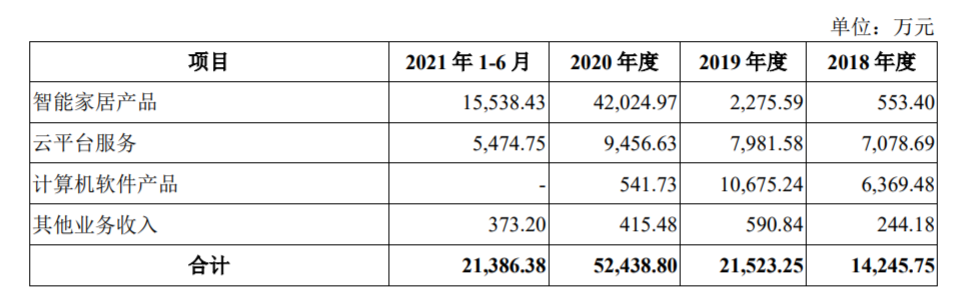

在这个高速增长的市场中,萤石网络实现了营收和利润齐增。2018年至2021年,萤石网络营收从15.29亿元增至42.38亿元,年均增速在40%以上;净利润则从1.32亿元增至4.51亿元,期间涨幅超过营收,说明其在抢占市场同时,还提高了盈利能力。

萤石网络的智能家居产品又分为四大部分:智能家居摄像机;猫眼、门铃、家居门锁、工程门锁等智能入户系列产品;传感、智慧屏、中控、全屋无线覆盖设备等智能控制产品;陪伴和扫地功能的智能服务机器人,此外还有智能新风、净水、窗帘机、宠物喂食器等创新类产品(表2)。

表2:萤石网络部分智能家居摄像机

资料来源:公司招股书

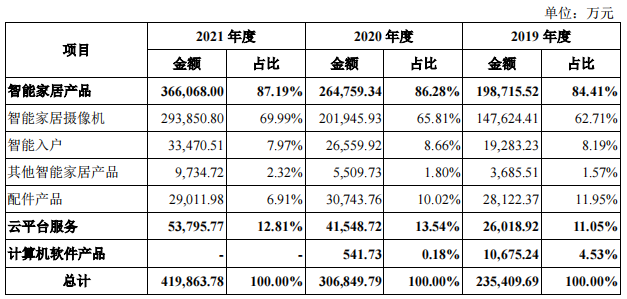

2019年至2021年,其智能家居产品分别实现营收19.87亿元、26.48亿元、36.6亿元,占比均在8成以上。智能家居摄像机则是其中主打,2021年实现营收29.38亿元,在总营收中占比升至七成。

智能家居摄像机不仅扛起萤石网络的营收大旗,还很挣钱,毛利率连年走高,2021年已高达30.77%;对比三六零和以云平台、智能摄像头为主营的Arlo Technologies(ARLO.NYSE),有明显优势。

三六零未单独披露智能摄像机毛利率,以IoT智能硬件(包括智能摄像机、智能猫眼和智能门锁等)毛利率代替,2019至2021年毛利率分别为14.98%、18.35%、23.26%;Arlo毛利率为4.92%、7.36%、13.96%。以2021年为例,萤石网络的智能摄像机毛利率要比三六零、Arlo分别高出7.5个、16.81个百分点。

对于其中原因,萤石网络表示自身有先发优势,形成品牌效应和市场优势,在供应链端也有把控能力。此外,三六零和Arlo主要采用委外加工生产模式,萤石网络2020年开始转向自主生产为主,将生产端的利润也收入囊中。

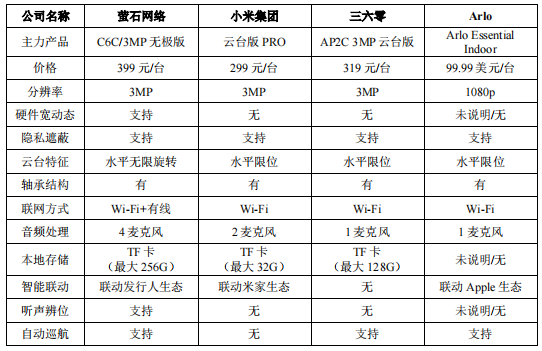

萤石网络主力产品C6C/3MP无极版价格为399元/台,高于小米集团和三六零主力产品的80元至100元,在部分技术参数上也领先(表3)。

表3:萤石网络和可比公司的主力摄像机参数对比

资料来源:公司招股书

定价虽相对较高,萤石网络还能实现高出货量,2021年,其智能家居摄像机销量大约为1796.57万台,同比增长4成,占全球市场份额约18%,处于市场前列。

高毛利率、高销量,与持续高研发投入分不开。2019至2021年,萤石网络研发支出分别为3.07亿元、4.28亿元、4.9亿元,占营收的比例始终保持在10%以上。

智能入户产品:以量补价,客单价、毛利润更高

智能家居板块中,智能入户系列创收仅次于智能家居摄像机,2019至2021年累计实现收入8.01亿元,占总营收的8.33%,其他配件产品占比约为7%(表4)。

表4:萤石网络2019年至2021年营收构成

资料来源:公司招股书

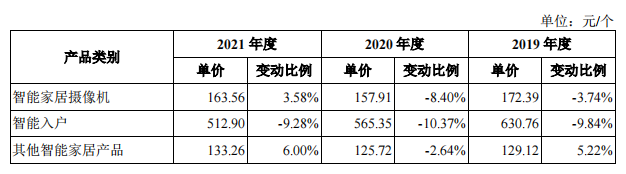

2021年,萤石网络的智能入户产品销量为65.26万台,同样增加近四成,不过,513元单价和2019年相比明显走低(表5)。

表5:萤石网络主要产品的价格变化

资料来源:公司招股书

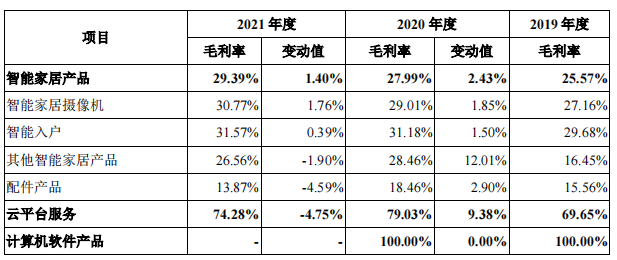

尽管单价在下滑,智能入户产品毛利率仍略高于智能家居摄像机,且明显高于配件产品和其他智能家居产品,显示其成本得到有效控制,逐年下降(表6)。萤石网络每销售一台智能家居摄像机,获得毛利润50.32元,而单个智能入户产品平均毛利润接近162元,是前者的3.2倍。

表6:萤石网络各产品毛利率变化

资料来源:公司招股书

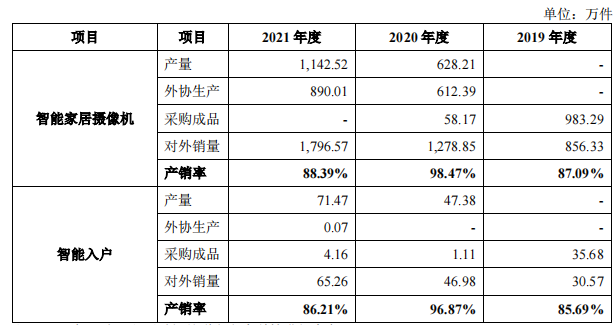

需要注意的是,2021年,萤石网络智能家居摄像机和智能入户产品的产销率明显下降,分别为88%、86%,比2020年均减少超过10个百分点,这意味着市场产能在扩张,从而导致竞争更加激烈,销售端承压(表7)。

表7:萤石网络主要产品的产销量变化

资料来源:公司招股书

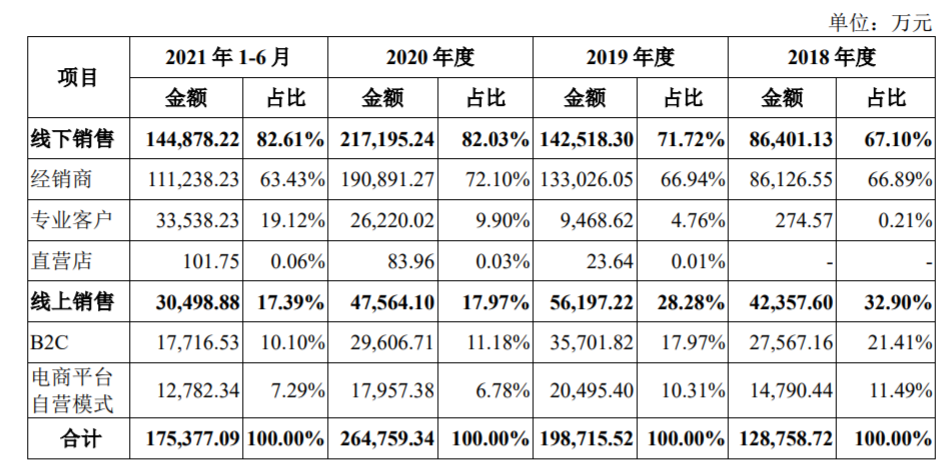

销售渠道方面,萤石网络以线下为主,线上为辅。以智能家居产品为例,2021年1-6月,其线下销售比例为82.6%,其中,买断式经销商销售占63%,专业客户(主要是电信运营商、系统集成商、家居工程商等)占19%。

线上渠道方面,萤石网络既通过京东、天猫等平台销售,也有自营电商平台。整体看,线上渠道毛利率更高,2021年上半年达到45.69%,比线下26.15%的毛利率高出近20个百分点(表8)。

表8:萤石网络的销售渠道情况

资料来源:公司招股书

尽管线上销售毛利率更高,但从实际业绩来看,萤石网络的线下销售额占比从2018年的67%,提高至2021年上半年的超过八成,线上销售额则倒退了1.2亿元。

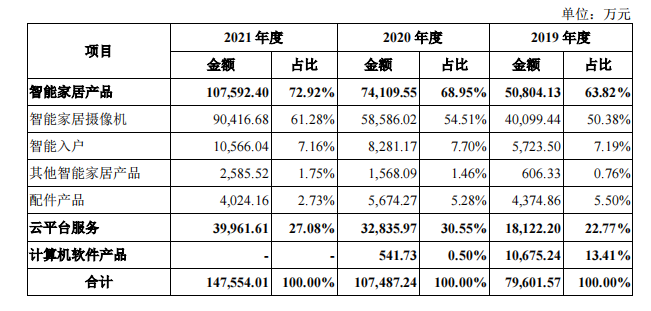

2021年,智能家居摄像机为萤石网络贡献9亿元毛利润,占比61%;智能入户产品贡献超过1亿元毛利润,排在第三;第二大毛利润贡献业务则是云平台,其以占比10%的营收,贡献近4亿元毛利润,占比27%(表9)。

表9:萤石网络各业务板块的毛利润规模和占比

资料来源:公司招股书

智能设备和云平台都是近年大热赛道,过去3年,萤石网络云平台业务营收增速为211%,毛利润增速为233%,而智能家居产品营收增速为184%,毛利润增速为207%。如此看来,高增长、高毛利的云平台业务更值得期待。

云平台:2.89%用户付费,增值服务主要靠云存储

基于物联网的远景预期,云平台无论是概念还是商业模式,在萤石网络中都处于核心地位。

根据艾瑞咨询统计,截至2020年末,中国生活领域物联网设备接入数达到约11亿台,其中视频类设备接入数约2.3亿台,萤石物联云平台接入设备数占比约9%,视频类设备接入数在同类设备中占比则超过30%,处于市场领先地位。

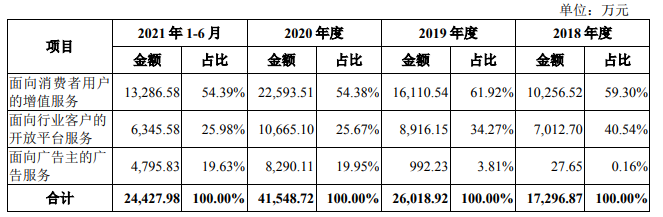

萤石网络通过销售硬件设备形成了第一道收入,设备接入“云端”后又可以实现三重变现:增值服务、开放平台服务、广告服务(表10)。

表10:萤石网络的云平台业务收入构成

资料来源:公司招股书

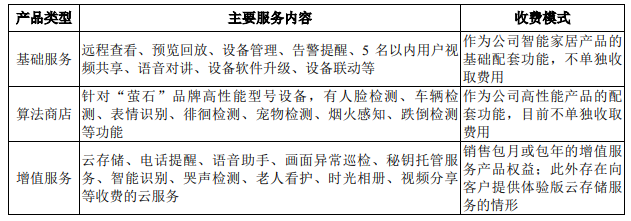

萤石网络将云端服务分为免费版和收费版,其中,智能家居配套的基础服务,如远程查看、预览回放、语音对讲等,以及算法商店里的人脸检测、宠物检测、烟火感知、跌倒检测等性能,均不单独收费,而云存储、电话提醒、哭声检测、老人看护等增值服务则需要另外收费。比如,用户可以实时检测特定范围内儿童哭声情况,并接到相应的消息提醒,以便实时看护。增值服务采取包月或者包年收费的模式(表11)。

表11:萤石网络的基础服务和增值服务介绍

资料来源:公司招股书

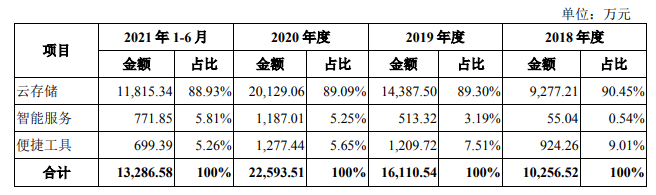

2021年1~6月,萤石网络增值服务实现收入1.33亿元,在云平台收入中占比54%。增值服务中,又以云存储为主,实现1.18亿元收入,占比近九成(表12)。

表12:萤石网络增值服务收入构成

资料来源:公司招股书

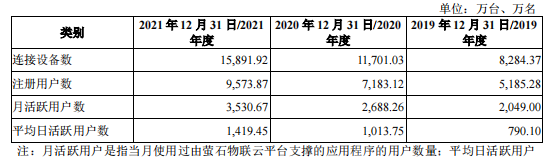

截至2021年末,萤石物联云平台接入IoT设备数超过1.59亿台,用户数量突破9500万名,月活跃用户突破3500万名,日活跃用户超过1400万名,而付费用户达到了274.48万(表13)。其整体用户付费率仅有2.89%,而在日活用户中,则每5个就有1个会成为付费用户,如何让更多设备主人转为注册用户,提高活跃度并成为付费用户,仍有较大提升空间。

表13:萤石网络用户数量变化

资料来源:公司招股书

除了针对C端的增值服务,萤石网络还通过自主运营的“萤石云视频”等APP,既向广告联盟、广告代理等提供广告资源位以获得广告服务收入,也向海康威视等提供开放平台服务,不过,这两大业务均过于依赖大客户。

广告和开放平台业务高度依赖今日头条和海康威视

萤石网络表示,其与海康威视之间的核心业务壁垒是云平台。

海康威视主要面向政府和大中型企业,客户重在G端和B端,约85%视频监控系统及硬件设备应用于局域网、内部网络等专用网络环境。萤石网络则面向智能家居场景下的消费者用户,主要针对C端,设备基本接入公有云端,云服务主要供应商包括中国移动、中国电信,南京伊克罗德(AWS中国代理商)、腾讯云和阿里云等。

萤石网络的云平台由其独立研发打造,也是海康威视唯一搭载在公共网络上的云平台。更为关键的是,海康威视的设备是否被允许以及如何连接到云平台,主动权在萤石网络手中,这使得其与海康威视拥有清晰的业务边界。

而通过将云平台开放给海康威视所售设备,萤石网络还可以获取收入。2020年海康威视为该开放平台贡献了0.93亿元收入,占比高达87%,这在萤石整个云平台收入(3.3亿元)中的占比也高达28%(表14)。

2020年,海康威视直接、间接接入萤石云平台的各类设备合计为2193万台,在萤石网络接入IoT设备数11701万台中,占比约为19%(绝大多数是前端、后端和显示设备),但贡献开放平台的收入比例近九成,则其他接入云平台的设备,数量占比超过八成,收入贡献大约只有一成。

此外,2020年,萤石网络的广告收入约为0.83亿元,湖北今日头条以0.65亿元采购额占其中八成份额。

这意味着,今日头条(广告服务)与海康威视(开放平台服务)两大客户合计贡献约1.57亿元收入,占萤石网络云平台总收入(3.28亿元)接近一半。

萤石网络云平台三大业务中,广告业务收入过于依赖今日头条;开放平台收入则主要靠海康威视贡献,且接入设备增量趋缓;增值业务付费用户率不到3%,但用户付费意愿的培育任重道远,提高付费率难度不小。

如此看来,云平台业务虽然毛利率更高,但营收较为依赖大客户和渠道,这是否影响萤石网络IPO的最终定价?

供应商、客户与海康威视大量重叠

在萤石网络上市问询函中,“关联交易”和“同业竞争”被重点关注。

萤石网络和关联方业务有多重重合。

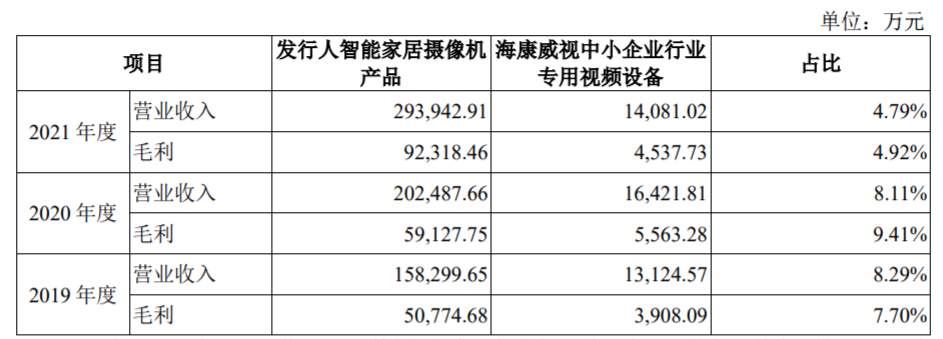

海康威视中小企业事业群的行业专用视频设备,应用于商住两用、小型店铺、家庭农场等场景,与萤石网络的智能家居摄像机用途相似。

中电海康(海康威视的控股股东)的控股子公司鸿雁电器主要从事电工电器业务,并以此为基础拓展以智能面板为核心的智能家居业务,也与萤石网络的部分业务相似。

此外,海康威视的创新业务如工业机器人等,也可能与之存在同业竞争风险。

目前,这几块业务营收与萤石网络相比,还有差距,如2020年,鸿雁电器智能家居业务板块营收约为2亿元,相当于萤石网络对应板块营收的6.6%;海康威视中小企业行业专用视频设备营收1.64亿元,相当于萤石网络智能家居摄像机营收的8.11%(表14)。

表15:海康威视中小企业行业专用视频设备营收和毛利润与萤石网络对比

数据来源:公司回复函

中电海康承诺,如竞争业务未来对萤石网络构成重大不利影响,将综合运用业务调整、委托管理、资产重组、股权置换等多种方式,在5年内稳妥解决同业竞争问题。海康威视则承诺,将控制相关设备中直接接入萤石网络云平台的规模,保证其营业收入及毛利占萤石网络的比例在10%以下。

除了同业竞争,萤石网络供应商、客户和海康威视高度重合,也让投资者对其独立性心存担忧。

2019年前,萤石网络的生产端物料几乎全部来自海康威视,2020年后,其逐渐建立自主生产线,但关联交易仍在持续。

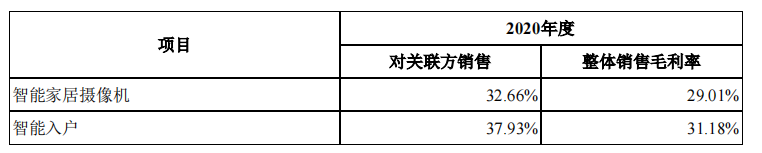

2019年至2021年,萤石网络向关联方采购金额从18亿元下降到2.6亿元,占采购成本比例从99.57%下降到9.34%;同期向关联方的销售占比则在10%~20%左右(表16)。

表16:萤石网络和海康威视关联销售金额变化

资料来源:公司招股书

但无论是智能家居摄像机,还是智能入户产品,其向关联方销售的毛利率都更高。经新财富测算,若对标整体毛利率,则仅2020年度,关联方向萤石网络多贡献约1650万元毛利润(表17)。

表17:关联方2020年销售毛利率

资料来源:公司回复函

而在自建生产网络后,萤石网络与海康威视的重合供应商大增。2020年和2021年,萤石网络向与海康威视重合的供应商采购金额分别为16.97亿元和24.55亿元,占当期采购总额的比例为82%和84%。

与此同时,二者重合客户比例也较高。2019至2021年,萤石网络对与海康威视重合的客户的销售金额分别为9.51亿元、12.82亿元和19.45亿元,占其当期营收的比例分别为40.23%、41.64%、45.91%,接近一半。

另外,萤石网络仍在使用海康威视生产管理系统、研发项目管理系统、财务系统、人事管理系统、办公系统等,双方明确约定了授权使用信息系统期间内的权利义务关系,并将继续使用。如此看来,萤石网络绝大部分管理工作,依然在母集团的呵护下运转。

萤石网络募资37.39亿元,投向四大项目(表18)。其中22.1亿元投向的重庆基地项目,将于2022年开工建设,预计2025年建成投产,届时可年产智能家居摄像机产品5000万台,3D人脸识别锁、全自动安全锁、指纹锁、商用智能锁、智能门锁等各类产品共158万套,智能视觉扫地机器人、智能视觉擦地机器人、商用清洁机器人系列产品共48万套。

表18:萤石网络募投项目资金投入分配情况

资料来源:公司招股书

萤石网络仍将保留杭州桐庐生产基地,届时合计产能将达到5900万台。此外,智能门锁、智能服务机器人生产线也可灵活转化为智能家居摄像机生产线,若全部生产智能家居摄像机,预计产量在5500万台左右,将是2021年总产能(含外协生产)大约2.7倍。然而,其2021年智能家居摄像机和智能入户产品的产销率比2020年少10%以上,且2021年底存货陡升72%至10亿元,新产能上马是否能有效消化?

其他募资投向云平台、智能家居产品技术研发和产业化基地等,这三个项目建设周期也为3年。2019年至2021年,萤石网络投资活动现金净流出大约4.3亿元,未来3年消化掉37.39亿元募资,投资强度将是过去3年近9倍。

高管团队持续获益跟投计划,龚虹嘉245万投资,身家625亿

海康威视是较早解决团队股权激励的国资企业,且是通过自然人股东低价让渡股权实现的。

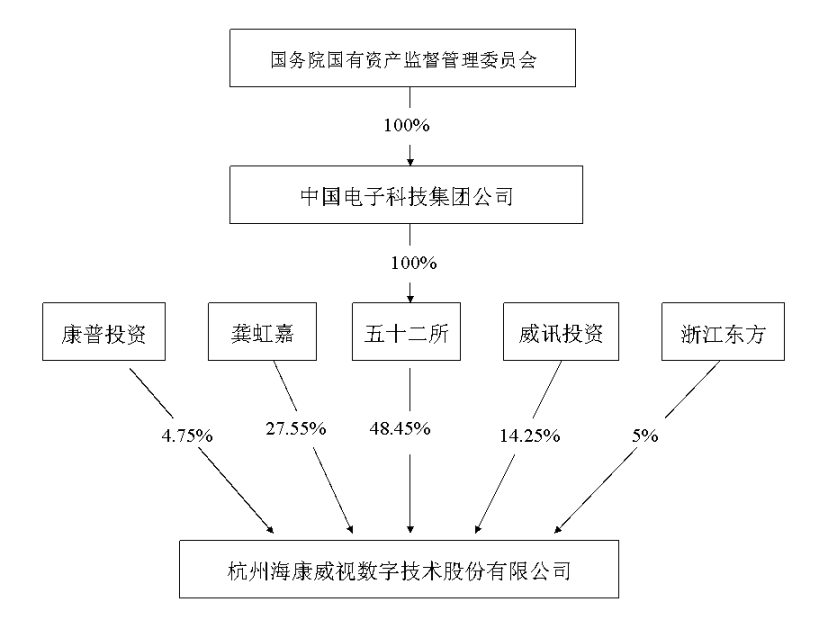

海康威视IPO前,控股股东中电科集团五十二所持股48.45%,第二大股东龚虹嘉持股27.55%,杭州威讯投资管理有限公司(简称“威讯投资”)、杭州康普投资有限公司(简称“康普投资”)、浙江东方(600120)各持股14.25%、4.75%、5%(图1)。

图1:海康威视IPO前股权结构

资料来源:海康威视招股书

龚虹嘉于2001年11月投资海康威视245万元,占股49%,为第二大股东。2004年1月,他在董事会决议中承诺,若未来公司经营状况良好,将参照原始投资成本向经营团队转让15%股权。2007年11月,龚虹嘉兑现承诺,将15%股权以75万元成本价转让给威讯投资,并授权胡扬忠等管理层制定具体分配方案,实施前述股权激励。

胡扬忠成为威讯投资第一大股东,持股超过30%,另有48名公司高层和核心骨干持股比例从0.28%至7.05%不等,合计约70%。目前创新业务子公司的掌门们,如萤石网络总经理蒋海青、海康机器人总经理贾永华、海康汽车总经理礼攀,在威讯投资中也均有持股。

龚虹嘉还作价2520.28万元,出让海康威视5%股权予康普投资。康普投资由陈春梅(龚虹嘉的妻子)持股80%,胡扬忠持股12%,邬伟琪(海康威视副总经理)持股8%,相当于给予胡扬忠及邬伟琪1%额外股权激励。

通过上述两次股权转让,管理团队获得大约16%股权。

2008年2月,海康威视增资,浙江东方以大约2653万元获得5%股权,海康威视估值为5.3亿元。

2010年5月,海康威视挂牌中小板,发行价为68元/股,总市值340亿元。此时,管理团队合计持股约6840万股,持股市值大约46.5亿元。

海康威视2010年末员工总数3689人,49人核心团队持股威讯投资,规模仅占公司员工总数比例为1.3%。海康威视在上市后实行多轮限制性股票激励,扩大了激励范围。

截至2022年一季度末,胡扬忠直接持有海康威视1.65%股权,并通过威讯投资、康普投资间接持股0.47%,合计持股比例约2.12%,身家近70亿元。不过,最大收益的自然人还是龚虹嘉,在2022新财富500富人榜中,其以625亿元高居第63位。

2016年开始,海康威视对创新业务子公司启动员工跟投计划。企查查显示,负责实施跟投计划的青荷投资,除了持有萤石网络40%股权,还持有海康汽车、海康微影传感、海康存储、睿影科技、海康慧影、海康机器人等公司40%股权(图2)。

图2:青荷投资在海康威视子公司中的持股情况

资料来源:企查查

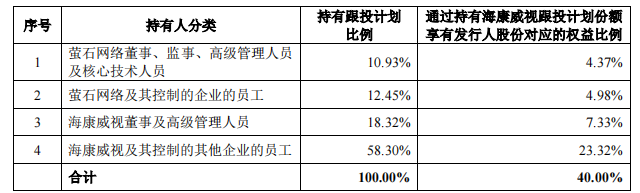

根据职级和贡献的不同,跟投计划又细分为“A计划”和“B计划”,40%股权又再次八二开。

A计划对象由海康威视及其下属全资子公司、创新业务子公司中高层管理人员和核心骨干员工组成,可跟投所有创新业务,且持有所有创新业务子公司32%权益。

B计划对象由创新业务子公司的全职核心员工组成,参与跟投其所在的创新业务子公司。例如,萤石B计划间接持有萤石网络8%权益,其中,总经理持有2%权益,其他全职核心员工持有6%权益。

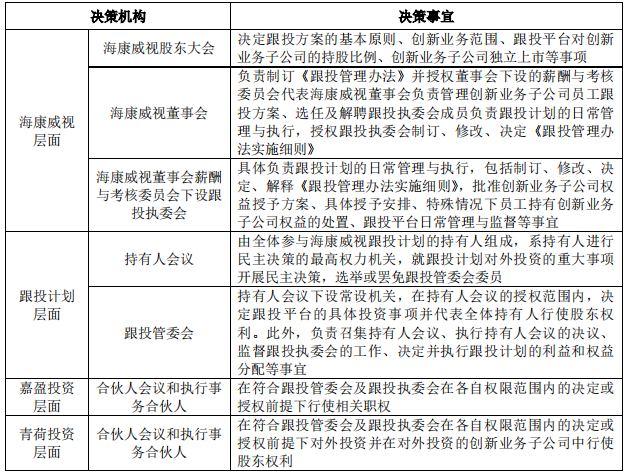

在跟投计划决策机制设计上,海康威视董事会薪酬与考核委员会下设执委会,批准权益收益方案、具体授予安排,对跟投权益划分具有较大话语权(表19)。

表19:海康威视跟投计划决策机制

资料来源:萤石网络招股书

萤石网络IPO已成功过会,一旦上市,青荷投资仅在萤石网络的持股市值就有望达到80亿元。6月10日,海康威视发布关于分拆海康机器人至创业板上市的预案。随着子公司不断分拆,海康威视管理团队将持续获益。其会否将资源向创新业务子公司倾斜,值得关注。

2010-2021年间,海康威视收入从36亿元增至814亿元,增长21.6倍;归母净利润从10.5亿元增至168亿元,增长15倍;市值在2021年7月末曾摸高至6460亿元,和IPO时相比增长大约18倍,接近业绩增长倍数。但目前其市值回落至3000亿元一线,和高点相比回撤五成,持续分拆子公司上市的消息,对其股价提振并不明显。

海康威视在AI、安全领域等受到各路新势力公司的冲击,安防巨头能否持续扩大疆域,也待观察。

诞生多名千万富豪,掌门人蒋海青身家近7亿

海康威视较早开始布局智能家居市场,且为了与面向政企客户的品牌形象差异化发展,2013年,其成立互联网业务中心,同时申请创立“萤石”品牌;2015年3月,萤石有限正式成立,并注入互联网业务中心人员、技术、资产。

萤石网络IPO前,增资只有两次。

2016年8月,萤石有限将注资资本从100万元增加至206.1677万元,其中,海康威视认缴新增注册资本23.7006万元,嘉盈投资认缴新增注册资本82.4671万元,每1元注册资本成本是188.38元,海康威视、嘉盈投资分别出资4465万元、15535万元,合计出资2亿元。

第二次增资发生在2018年9月,萤石有限以资本公积转增,注资资本提高至10000万元,但没有新融资。

2021年1月,海康威视跟投计划对所持萤石有限股权进行内部调整,嘉盈投资将其持有的萤石有限40%股权转让予青荷投资,而青荷投资穿透后持股99.9%的有限合伙人为嘉盈投资,嘉盈投资穿透后持股99.999%的有限合伙人为中建投信托。中建投信托系海康威视信托计划的受托人,信托计划受益人主要是海康威视的董监高、员工和萤石网络的董监高、核心技术人员、员工。

2021年6月,萤石有限整体变更为股份公司,并以净资产6.388亿元折成4.5亿股股本;海康威视持股2.7亿股,占60%;青荷投资持股1.8亿股,占40%。

而青荷投资持股成本为15535万元,每股成本约0.86元,和发行价相比,几乎可以忽略。

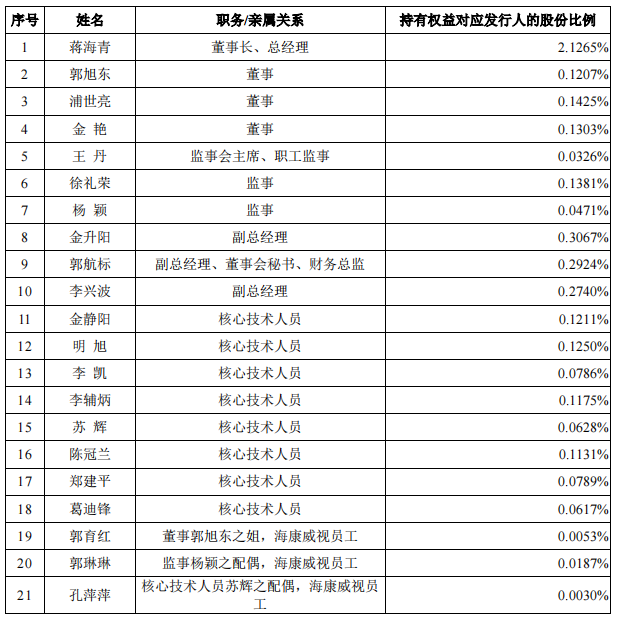

截至2021年末,这40%股权中,萤石网络高管以及员工持有9.35%,海康威视董事、高管持有7.33%,而海康威视及其控制的其他企业的员工占股23.32%,为最大一块,可见通过股权结构设计,海康威视将所有创新业务公司的利益紧紧绑定在了一起(表20)。

表20:相关权益方持股青荷投资股权情况

萤石网络掌门蒋海青通过持有海康威视及员工激励计划,间接持有萤石网络0.27818%股份,另通过参与跟投计划,持有萤石网络2.1265%股,合计超过2.4%,按照187亿元市值测算,价值大约3.59亿元。此外,蒋海青直接持有海康威视1139万股股份(2019年报),如果该部分股权未减持,至2022年6月20日,市值大约3.24亿元,如此,蒋海青身家近7亿元。

蒋海青出生于1969年,毕业于西安电子科技大学工业自动化系,在中电五十二研究所中任职8年后进入海康威视,历任总经理助理、副总经理、高级副总经理。2015年3月,蒋海青开始分管萤石有限,出任执行董事、总经理等职务,2021年6月至今,任萤石网络董事长、总经理。

萤石网络其他高管如副总经理李兴波、金升阳、郭航标(兼财务总监和董秘),监事会主席王丹,监事徐礼荣、杨颖等,经历多和蒋海青基本相似,从五十二所到海康威视再到萤石网络。李兴波、金升阳、郭航标凭借持有萤石网络股份,身家超过4000万元。

一些核心员工也收获不菲,比如核心技术人员葛迪锋持股0.0617%,即27.76万股,按照33元左右发行价,身家大约916万元。换言之,萤石网络将诞生多名千万元身家的高层和核心员工,杭州的创富氛围又一次热烈了起来(表21)。

表21:萤石网络高管和核心技术人员间接持股情况

资料来源:公司招股书

本文来自微信公众号:新财富 (ID:newfortune),作者:鲍有斌