扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

市场总是充满了各种故事,各种Narrative,各种猜想。但长久以来,有两个逻辑,是我每次听到都会提醒自己要小心:

第一个是:降准降息有利于刺激经济复苏。

第二个是:上游原材料价格下跌有利于中下游利润恢复。

我觉得这两个逻辑的错误是类似的:只有在你有需求的时候,你才会关注价格。当你没有需求的时候,打折对你是没意义的。

比方说我看我们的大部分读者都来自城市。那么请问,如果有一天钾肥打八折,你会去囤钾肥么?

尤其第一条,过去长期的繁荣给了我们一些谜之自信,因为过去经济增速好的时候,社会的无风险回报率很高,比方说2014~2015年的时候,房子的租售比还非常合理,那个时候以租养贷还是可行的。这时候银行只要松一下口子。就等于是给市场送钱。那么自然银行会有一种天下事尽在掌握的幻觉。

租金回报率+1%的涨价预期有5%,银行给你4%的贷款就是给你送钱。

同样的道理,2016年供给侧改革之后,铜价开始从底部爬升,那时候有个逻辑叫做铜价上行不利于家电企业利润,但你看格力、美的那时候多开心。

归根到底,在资本主义社会中,利润是一切的核心,而成本只是利润的一条腿而已。如果收入足够高,那成本其实是可以被覆盖的。或者你再换个思路去看,如果有一天一个公司裁员,你会说,这家公司成本控制能力大幅提高,所以我们要看好它么?

而在信用货币时代,利润甚至可以是未来的,做一些非常长久期的投资。即便当期亏损也问题不大,所以收入的增速永远比成本的缩减更重要。

那自然会有朋友问,历史上看,降息还是有用的,把利率降低在大部分时候是可以刺激经济的。

从数据上看确实如此,但在实际中,这个结论其实有几个前置条件,之所以被忽略是因为它在过去都是成立的:

利率处在下行周期;

不确定性处在低位。

其实如果你仔细思考一下,过去40年的全球繁荣其实在一个细节上是很精巧的。Long Carry自然就Short 了Volatility,当你在降息的时候,其实压制了波动率。所以上面这两点虽然分开写,但其实是一个意思。

其中第一条对于资方来说构成了投资的压力。比方说2012年的时候有一个基建项目:美元贷款、3年宽限期、9年还款期、1年Libor加320~350bp,主权担保+再保险。

对于银行来说,之所以它愿意去做这个项目,一方面肯定是因为项目有利可图,另一方面在一个降息周期里面。你今年不做这个Libor+350bp利息的项目,明年利息加点变成300bp,那么你自然就亏了。你就会很后悔,说为什么去年要犹豫一下子。

而对于项目方来说,它愿意去贷款,一方面是因为有利可图,另一方面,愿意做这么一个12年的投资,有两个因素在驱使着它:

第一是:货币持续宽松,资产价格水涨船高,今年项目的回报率可能是15%,明年就只有12%了。

第二是:在整个12年的项目周期里面,它觉得世界是稳定的。

所以你看,第一成本在很多时候不是项目的核心考察项目,第二,降息本身幅度多少有时候不那么关键,降息趋势的存在是更关键的。

反过来说,在2013年的哈萨克,由于汇率的巨大不确定性,你和业主说,经过我们的卓绝努力,利息从350bp降低到了300bp,然后哈萨克朋友告诉你,我们感激你做的一切工作,但降低0.5%的利息成本对我们意义不大了,因为汇率贬值了50%。

有时候我觉得现在大家说降准降息可以刺激经济,就给我这么个感觉。繁荣是脆弱而精巧的,因为繁荣是很容易被不确定性摧毁的。而偏偏这个世界最不缺的就是不确定性。

再举个例子,2018年的时候有一些美国公司在考虑新的建厂地址,因为设备的老旧。去中国成本低但不确定性高,去西方世界成本高但不确定性低。这种纠结,你是没有办法用降息去克制的。

为什么呢?因为利息本质上就是当你购买债券这种衍生品的时候,你去赌的一个违约概率,而经济生活的不确定性只是一部分不确定性的来源而已。

你建一个工厂需要3年的时间,ramp up再过半年,一个工厂从动土到达产就需要4年时间,这只是一个政治周期的时间而已。如果政治的不确定性凌驾在经济之上,违约的概率不是用利息就可以补偿的。

比方说Daramoran对全世界大部分国家都可以给一个所谓的Country Risk Premium,但你其实不会用这个价格去给自己的贷款定价,我记得刚果的数据大概是8%~14%,那么请问,如果给你3%+14%=17%的利率,你会去刚果金放贷款么?这个17%,它有可能是很多因素的总和。

如果你在当地没有强有力的合作伙伴,你的贷款被违约的概率可能很高,你可能要25%的利息才可以平衡;

如果你在当地有很强力的合作伙伴,你的贷款不会被违约,你只需要14%的利息就可以。

从数学上你可以加总一个17%出来,但在现实世界里面,你要么是25%要么是14%,这个不是一个连续的函数。到底是25%还是14%,其实是事件驱动的,不是宏观驱动的。

这一课是我在哈萨克就学到的,当你用精巧的模型,算出来哈萨克的风险溢价是350bp,然后大家模型都对得上,你好我好大家好的时候,哈萨克的汇率可以一夜间贬值50%。

那假定说你在哈萨克,有一天我给你说,利息从350bp变成了300bp,给你50的优惠,你要是上杠杆你可能就没了,因为贬值后你的美元债偿债压力大了一倍。为了0.5%的优惠亏了100%。

从这一点你也可以理解为什么在过去几个月货币市场利率低无可低,但大家依然没有太多长期贷款意愿的原因:

第一,居民部门最好的长期贷款工具也就是房贷,依然不合算,目前中国房地产投资回报率还是比降息之后的按揭低。所以大家又不蠢,自然就不会大规模上杠杆。

第二,经济的不确定性非常大,没有必要太着急去上杠杆。

换过来说,降息刺激经济,而不是资金空转,其实是两个东西的合集:

实体的利润率比利息高;

不确定性低,所以在可以预见的未来里面,利润率一直比利息高。

只有保证了这两点,货币政策的宽松才能比较顺利变成总需求的扩张,变成中长期贷款而不是票据融资。

第一点我自己觉得其实问题是不大的,国内利息其实已经算低的了,过去40年发展,中国的债务积累其实很多,金融的发展比其他行业快,比方说印尼,经济增速和中国也就是伯仲之间吧,十年期国债收益率7.5%,中国是2.8%。

所以你要在中国找一个可以赚钱的项目是不难的,当然比较难的是,像地产那样,30年贷款、5%的利息、2%不到的违约率,这么好的项目只怕是没了。

目前来看主要的不确定性还是第二点。

具体来说:房地产有没有信用风险,当然有,反垄断有没有危害,当然也有,控制杠杆率是否必要,在通胀的世界里太有必要了。但很多时候,未雨绸缪就是坏处在前面,好处在后面。随波逐求的坏处在后面,但好处在前面。

如果你仔细思考一下,在2014年经济感觉不行之后还是继续放水,短期是爽了,长期来看问题就很多。

归根到底,2021年,用把握窗口期来做改革,我觉得一次性上了太多项目,很多改革其实可以慢慢做,但一次性做完的结果就是容易造成很大的波动。但如果因为现在的波动,去否认改革的必要性也没必要,我觉得地产和垄断的问题迟早要面对。

我觉得理解了这一点你也会明白为啥央行也懒得继续降准降息。

摆在我们眼前的有两条道路:

第一是,美国中期选举结束之后,或者美国确定自己可能走入萧条,然后美联储开始做准备的时候,国内外不确定性慢慢降低,市场开始脱虚向实经济复苏。

第二是,长期来看不确定性就一直存在,我们未来回不去一个低波动率的世界。我想第一点大家肯定都知道该怎么做,第二点其实比较有趣,因为历史上它发生过。

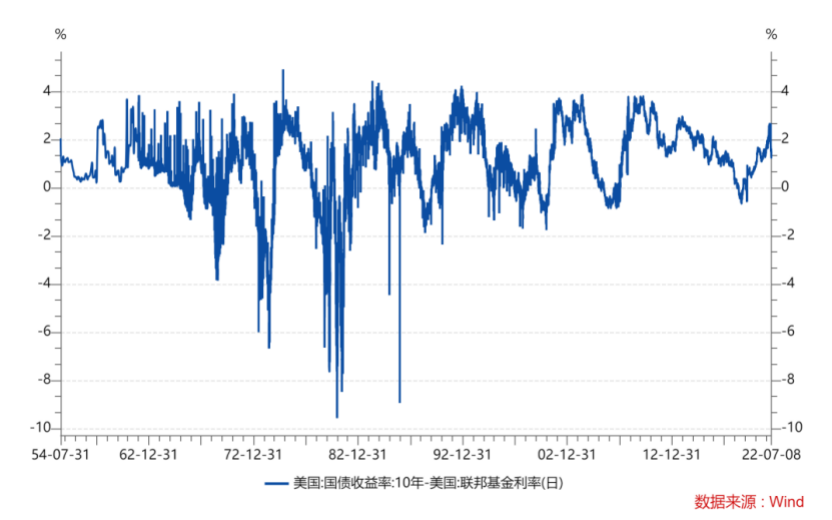

以美国为例子,如果我们去看它的十年期国债和政策利率的差,用2019年8月(多么精髓的时间)鲍威尔立的Flag(我们现在处在大缓和年代,高波动高通胀希望可以一去不复返)。你会发现在80年代之前,十年期国债收益率会经常远低于政策利率:

如果放在几年前大家肯定不理解美联储干嘛要这样。

现在就好理解了,比方说你自己国家经济长期增速是2%,然后长期通胀预期也是2%,然后有一天短期通胀到了8%,这时候你没办法,你只能加息到4%。然后你明知道这样对经济是有害的,但为了遏制通胀你也得这样做。

然后你会发现,因为你这样做,所以经济经常被人为遏制,所以波动率很高。然后大家都不愿意做长期投资,因为大家也怕,没人做长期投资,所以产能是不足的,因为产能不足,所以通胀很坚挺,所以你被迫有时候加息到长端利率上面很高的位置。

如果说过去20年是:降息 – 压制波动率 – 更多产能 – 更低通胀 – 继续降息。

未来这个循环是有可能反过来的:加息 –提高波动率 – 更少产能 – 更多通胀 –继续加息。

我知道大家看了肯定觉得这很可怕,其实不尽然,因为不同的年代有不同的机会,对于短期债券投资者来说,这就是天堂。

长期经济增速预期就2%,然后短期债券利息有4%,那我不断hold to maturity 不断爽。只是每年都要重做一次有点麻烦而已。这其实也是“长期投资者”,这是“长期做同一个事情-滚短债”的投资者。

所以我一直觉得,很多时候看有些人说自己是长期投资者,长期持股不动的投资者,我觉得这没问题,在利率下行的时候做长久期投资没问题,用成长股和企业债拉长久期是没问题的。但千万不要骗自己,觉得这就是世界上唯一正确的投资。

如果波动率很低,或者预期会走低,那么降息,做长期投资都是没问题的。但如果你觉得美国政策每四年变化一次,你会去美国投资建厂么?你会做长期的投资么?

在一个波动率很高的世界里面,降息不一定有用。过去3个月的数据就显示了这一点,利率是可以很低,信贷数据看起来总量时还可以不错,但大家还是不愿意做长期的投资。

降息带来的低利率可以压制波动率,压制波动率之后降息的效果是更好的。这点在过去20年一直存在,但未来就不一定了。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望