扫码打开虎嗅APP

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:杨秀红、张云、赵莎莎,编辑:王立峰、陆玲,头图来自:视觉中国

“中国版纳斯达克”科创板过去三年实现了快速成长。

2019年7月22日,上海黄浦江畔,25家科创板企业正式鸣锣上市。如今,科创板迎来开市三周年。三年间,科创板迅速成长,更多具备“科技创新”标签的企业实现上市融资梦想。根据万得(Wind)数据统计,截至2022年6月30日的过去三年间,431家科创板企业上市,合计IPO募资金额6235亿元,总市值5.4万亿元,已接近创业板总市值规模的一半。

“自2019年科创板问世以来,多家硬科技企业成功登陆资本市场,更多样的灵活上市标准、更高效的上市申报路径、更广泛的市场关注度,赋予了企业方更充足的扩张动力,也为一级市场带来了更广阔的想象空间。”国方资本管理合伙人孙忞对《财经》记者表示。

中信证券认为,科创板定位于“面向世界科技前沿、面向经济主战场、面向国家重大需求”,具有重要的国家战略价值,其中信息技术产业在数字经济和国产化的双重驱动下,有望成为发展重点。

科创板开板,也给背后的中介机构带来更多机会。根据Wind数据统计,科创板开板三年以来,431家上市企业的首发发行费用达412.05亿元,这些费用主要为支付给中介机构的相关费用。

431家公司融资超6600亿元

自开板三年来,截至2022年6月30日(下同),科创板已有431家企业通过首发IPO、定增和可转债等股权融资模式进行了资金募集,满足了科创型企业资金需求大、投资周期长、潜在风险高、短期回报不确定的融资需求。

三年间,科创板累计募集资金达6618.13亿元。其中,首发IPO募资6235.09亿元、定增募资284.63亿元、可转债募资98.42亿元。

从同期市场份额占比来看,三年来,科创板股权融资金额累计占全部A股市场的比例正逐年提升,其两年和三年的占比分别为11.52%和12.82%。

2019年11月8日,证监会和上交所分别就科创板再融资规则向市场公开征求意见。2020年7月3日,修改完善后的《科创板上市公司证券发行注册管理办法(试行)》发布并实施,主要内容包括三点:一是明确适用范围,上市公司发行股票、可转换公司债券、存托凭证等证券品种的,适用《科创板再融资办法》。二是精简优化发行条件。区分向不特定对象发行和向特定对象发行,差异化设置各类证券品种的再融资条件。三是明确发行上市审核和注册程序。上交所审核期限为二个月,证监会注册期限为十五个工作日。同时,针对“小额快速”融资设置简易程序。

由于不少科创板上市公司尚处于成长初期,简易程序定增因程序简单、审核高效更符合中小企业分批、小额、快速融资的实际需求。根据规定,该类定增的融资总额不得超过3亿元,且不超最近一年末净资产的20%;从实践来看,相比普通定增半年以上的流程周期,简易程序定增从获得受理到获得批复平均不到1个月时间就能走完全部流程。

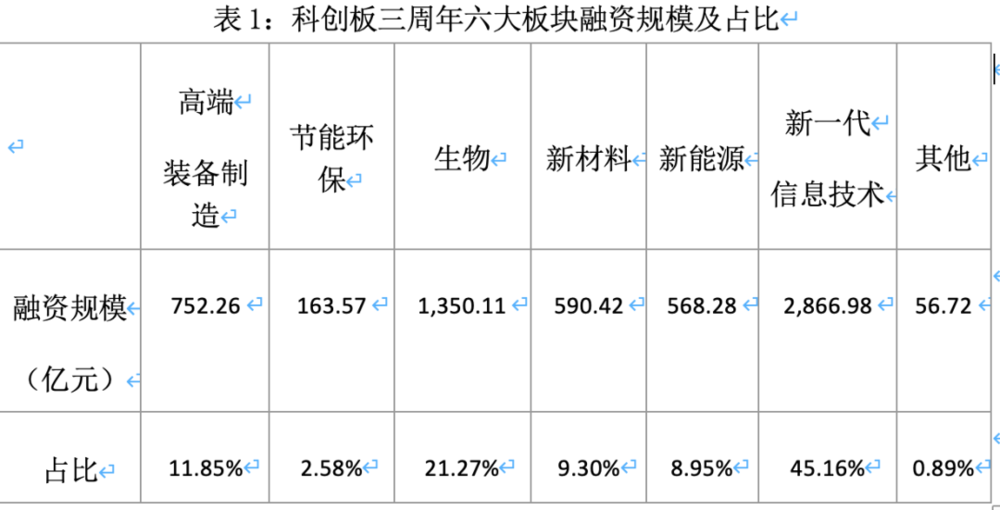

从六大板块募集资金来看,新一代信息技术融资规模最高,占比最大,达45.16%,其次为生物产业,占比为21.27%。

具体分布为:新一代信息技术融资2866.98亿元、生物融资1350.11亿元、高端装备制造融资752.26亿元、新材料融资590.42亿元、新能源(包含新能源汽车)融资568.28亿元、节能环保融资163.57亿元。

数据来源:Wind,统计时间截至2022年6月30日

从融资规模来看,中芯国际、百济神州-U、中国通号、晶科能源以及和辉光电-U五巨头首发募集资金合计943.68亿元,占科创板三年来首发累计募资总额6348.34亿元的14.86%。中芯国际于2020年7月16日上市,首发成功募集532.30亿元。晶科能源于2022年1月26日刚刚登陆创板,首发募集资金达100亿元。

三年来,科创板为我国大型或者大中型高新技术企业、科创类企业提供了重要的融资支持,极大地推动了上市公司研发实力的增长,为中国经济转型升级提供了重要发展动力。2021年年报显示,科创板研发支出合计为873.28亿元,同比增长30.64%。其中,生物产业的百济神州-U(688235.SH)以95.38亿元领先,其研发支出总额占营业收入比例高达125.69%。中芯国际、晶科能源和君实生物-U(688180.SH)的研发支出合计都超过20亿元。

从产业集群效应来看,以江苏省为例,在地方产业、金融政策环境大力培育和扶持下,仅苏州市就聚集了34家科创板企业,约占江苏省全省科创板上市公司总数量的41%。其中包括新一代信息技术产业14家、高端装备制造产业9家、生物产业5家、新材料产业5家,形成了产业集聚效应。

总市值三年跃升9.5倍

三年前的2019年7月22日,首批挂牌上市的上市公司共有25家,总市值5293.39亿元,平均市盈率81.43倍,当天全天成交485.78亿元。按照当日流通市值680.95亿元计算,全天全板流通换手率高达71%。

三年后的2022年7月21日,在科创板挂牌上市的上市公司已经达到437家,总市值达5.56万亿元,科创板市值三年间增长9.5倍。市场估值和交易均趋于理性,科创板平均市盈率降至46.33倍,全天流通换手率也下降至2.65%。

凭借如此快速的成长,科创板当前总市值规模,已逼近创业板一半的水平,后者的最新总市值为12.26万亿元。

总体来看,首批上市的25家科创板上市公司,三年间出现分化,其中一半公司的市值得到稳步增长,而另一半公司的市值则有不同幅度的下跌。增长最大的容百科技,三年来市值增长了205.12%,从上市时的219.55亿元涨到了669.90亿元(截至2022年7月21日)。数值上来看,该公司市值增加了450.34亿元,因此容百科技也是科创板首批上市公司中,市值绝对数值增长最多的上市公司。股价更是从26.62元/股的发行价涨到了现在的148.5元/股,涨幅457.85%。

涨幅第二名是铂力特,总市值增长了203.77%,从51.46亿元涨到了156.33亿元。从数值上来说,中微公司仅次于容百科技,市值增加了313.48亿元。同时中微公司也是首批上市公司中市值最大的公司,最新市值达到746.88亿元。

截至目前,科创板一共有5家市值超过千亿的上市公司,分别是天合光能、晶科能源、大全能源、百济神州和中芯国际。

但并非所有首批上市的科创板公司都享受了二级市场的增益,有近半的公司三年来市值不仅没有增长反而陷入萎缩,缩水最严重的是新光光电——一家地处黑龙江的民用智能光电产品公司。

上市三年,该公司的市值从70亿元下降到了24.7亿元,萎缩64.8%,现价24.7元/股的股价也低于38.09元/股的发行价。

从总金额来看,中国通号缩水最多。其市值从上市时的1152亿元市值,下降729亿元至现在的422.23亿元,缩水幅度达63.35%。

走势分化的背后是上市公司登陆科创板之后业绩表现的分化。容百科技2019年、2020年、2021年的归属母公司股东净利润同比增长率为-58.93%、143.73%、327.58%。该公司2019年只有8741万元的归属母公司股东净利润,到了2021年容百科技此项数值已经涨到了9.11亿元。

值得一提的是,这三年容百科技的年度累计分红总额为3989.57万元、4026.45万元、9184.77万元,换句话说,持有容百科技的投资者不仅享受到了股价上涨带来的溢价,还能获得分红收益。

反观新光光电,2019年归属母公司股东净利润还有6049.41亿元,到了2020年该项数值就减少到了2419.28万元,2021年该项数值只剩182.55万元。分红方面,该公司2019年年度累计分红总额为1815万元,2020年年度累计分红800万元,2021年则没有分红。

科创板因为有50万元的投资者适当性要求,虽说流动性、活跃度相应更低,但投机氛围比主板和创业板要少得多,充分发挥了中长线价值发现作用。作为科创板主要参与者的机构投资者在其中有着重要作用。根据Wind数据,容百科技是首批上市科创板公司中基金持股比例最高的上市公司,基金持股高达29.76%。而新光光电则没有机构投资者的关注,持股比例为0。

“基金作为中长线资金,极少为了追求短期波动而频繁交易。但需要注意的是基金抱团同样也会造成筹码缺失,同时锁仓的时候价格上涨幅度很大,同时卖出的时候也会相互踩踏,相互之间有分歧同样会造成股价波动加大。”一位私募人士这样认为。

首批上市的25家科创板上市公司只是科创板的缩影,目前有800余家上市公司在排队登陆科创板。业内预计,随着上市公司数量的增长,科创板上市公司后期的表现也会分化。 首批上市科创板公司这些年的表现也说明,大公司、好公司将获得更多流动性和估值溢价,后续融资也会更容易,而上市后业绩变脸的公司也会被市场资金抛弃,丧失流动性从而丧失持续融资的能力。

中介机构分享400亿蛋糕

科创板开板,在助力优质科创企业以更快的速度登陆中国资本市场的同时,中介机构也从中分得一杯羹,投行、会计师事务所、律师事务所等各大中介机构竞相上阵,逐鹿新项目。

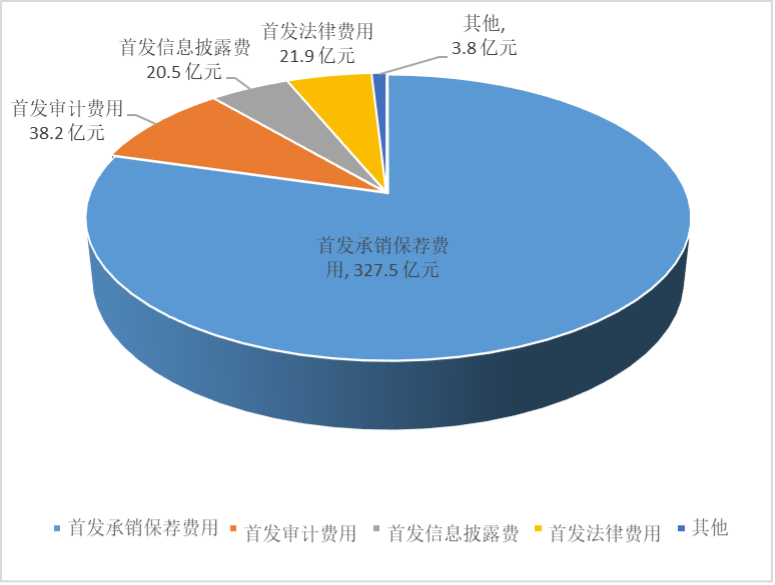

根据Wind数据统计,科创板开板三年以来,431家上市企业的首发发行费用达412.05亿元,这些费用主要为支付给中介机构的保荐承销费用、审计费用、法律费用等。

这些上市企业背后的中介机构,涉及60家投行、28家会计师事务所和55家律师事务所,合计超过百家。

从单家中介机构服务的IPO数量来看,一些头部中介机构遥遥领先,仍是科创板IPO的大户。就保荐机构而言,“三中一华”仍名列前茅,且中信证券遥遥领先;会计师事务所方面,天健会计师事务所拔得头筹,无论从审计收入来看,还是从服务企业数量上看,均稳居行业第一,而国际知名的“四大”会计师事务所则仍在背后追赶;律师事务所方面,国浩律师事务所夺得法律收入和服务企业数量的双料第一,锦天城则在服务企业IPO融资额排名中拔得头筹。

图2:各中介机构获得的科创板IPO服务费用对比 数据来源:Wind,《财经》

保荐机构是IPO中介机构的中坚力量,在企业上市过程中扮演着关键角色。对于注册制下的拟登陆科创板的企业而言,投行的作用更为凸显。

鉴于保荐机构在企业上市过程中发挥的关键作用,其获得的保荐承销收入居各类中介机构之首,远高于其他中介机构。科创板企业上市所付的发行费用中,约有八成费用落入投行口袋中。

根据Wind数据统计,科创板开板三年以来,推动相关企业上市的保荐机构共有60家,其合计获得保荐承销收入达327.53亿元。

无论从保荐承销收入、保荐数量还是保荐承销金额(保荐企业IPO融资额)来看,在科创板IPO市场中,“三中一华”等头部券商均名列前茅。

其中,保荐承销收入排名前五的投行为:中信证券、海通证券、中金公司、中信建投和华泰联合证券(注:部分企业IPO由两家及以上投行保荐承销,其保荐承销金额和保荐承销费在均分后进行统计。)。三年来,这些投行在科创板获得的保荐承销收入大多在30亿元以上。

从保荐企业数量来看和保荐承销金额来看,“三中一华”仍高居前列。

与A股市场主板相比,科创板保荐机构的集中度更高。根据Wind数据统计,IPO承销数量排名前十的保荐机构,累计参与了343家科创板企业的保荐承销,约占已上市科创板企业80%的份额。

表2:科创板三周年IPO保荐承销费用排名前十的投行

数据来源:Wind,《财经》

会计师事务所是独立于投行的审计机构,在IPO过程中主要负责审计公司财务、为公司内部控制出具鉴证报告等。

根据Wind数据统计,科创板已上市企业背后,共有28家会计师事务所在为其服务。

与保荐机构获得的高额保荐承销收入相比,会计师事务所获得的审计收入相对较少,但在三大类中介中,仍居于第二,高于律所获得的法律收入。根据Wind数据统计,已上市科创板企业的审计费用为38.2亿元,约占这些企业总发行费用的9.3%。

按照会计师事务所获得的审计收入排名,居于前五的分别为天健、立信、容诚、中汇和致同会计师事务所。其中,天健以9.84亿元的审计费用遥遥领先。按照服务企业数量排名和服务企业的融资额进行统计,天健仍居于首位。

与本土会计师事务所相比,国际知名的四大会计师事务所(普华永道、德勤、毕马威和安永)在科创板企业上的服务数量,还有较大的差距。

在IPO三大中介机构中,律师事务所不可或缺,其工作渗透到公司上市进程中的方方面面。根据Wind数据统计,科创板开市三年来,共有54家律师事务所为其服务。

与其他两大IPO中介机构相比,律所获得的法律收入最低。根据Wind数据统计,54家律所在过去三年科创板企业IPO过程中,合计获得的法律收入为21.9亿元,约占这些企业总发行费用的5.3%。

其中,以国浩、中伦、锦天城、金杜、国枫等五家律师事务所获得的法律收入最多,均在1.5亿元以上。国浩以2.8亿元的收入稳居第一。中伦以2.2亿元排名第二,锦天城以1.7亿元排名第三。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:杨秀红、张云、赵莎莎,编辑:王立峰、陆玲