扫码打开虎嗅APP

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,头图来自:《华尔街之狼》剧照

一、价值还是成长?

有读者问了一个问题,如果新能源板块是成长股,大宗商品板块是价值股,那锂矿股和硅料企业是成长股还是价值股?

这可不是一个“名词解释”的问题,“成长股”可以按增速给几十倍的估值,可“价值股”只能给几倍、十几倍,不同定位,差别巨大。

通常说的成长股,指那些处于高速成长期的企业或行业;价值股是指进入成熟期,长期增速不高的公司,其中大部分都是强周期行业。

但既然是周期,那增速就有快有慢,这才是对锂矿、硅料企业估值争议的来源。即使是新能源的中游材料,甚至下游的电动车,未来也不可能保持现在的高增速,同样有周期性,凭什么说它们就是成长股?

周期现象无所不在,那些我们认为是成长行业的,比如锂电池、光伏、储能、CXO等等,同样逃不出周期的命运。

要理解这个问题,还是要回到周期角度去理解价值股与成长股的差异,作为“解读《资本回报》”系列的第二篇(《资本回报》第一篇文章详见:《长线逆周期投资,人间正道是沧桑》),本文将包括以下内容:

介绍马拉松资本的一个“价值/成长”的选股模型;

具备周期与成长双重属性的“超级周期”;

A股最重要的投资方法——产业趋势投资。

二、超级周期与产业趋势投资

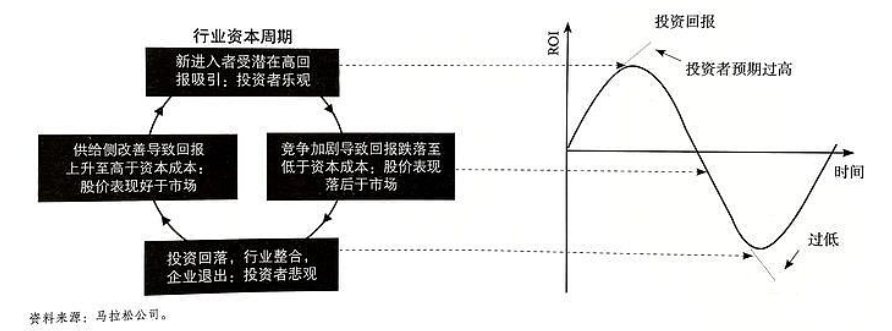

在上一篇,我介绍了马拉松资本的“资本周期”理论:

一个需求繁荣的行业往往会吸引太多的资本进入,导致产能供给过剩、竞争加剧、企业利润下降、资本纷纷逃离;导致企业长期投资不足、竞争力不足的企业倒闭、产能出清、行业利润渐渐恢复。

如果下游需求回升,供给就开始短缺,行业进入下一个繁荣期,资本重新进入……

由于现代社会的资本无所不在,资本的逐利是其天性,因此,所有行业都有周期性,无非有些是波动明显的强周期行业,有些行业波动小弱周期,跨度甚至长达一代人,让投资者忽略了它的周期性。

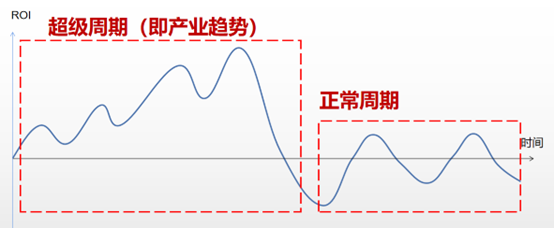

还有一些行业,因为恰逢技术变革、叠加需求爆发,会出现一个无论从波动幅度还是时间跨度都特别巨大的“超级周期”,比如从1996年到2001年的美股互联网泡沫,比如由“中国因素”推动的2003年到2011年全球大宗商品超级周期和2003~2016年中国房地产超级周期。

A股股民正在见证的是从2019年开始的这一轮新能源投资大潮,相信未来几年,疯狂涌入的资本将把这些发展了几十年的光伏、风电、电池、汽车、电力等产业推向史无前例的高峰。

超级周期往往是由几个向上的小周期叠加而成,可以看成是前一个周期的下行还没有结束,新一轮周期又出现了,主要是因为技术革命与需求爆发存在相互推动,而且内部多个子领域或技术路线推进的速度不同,结果是每一个小周期的高点都不断上移,最后形成了一个超级大周期。

但超级周期仍然是一个周期,没有行业能长期维持高增速,超级周期一旦结束,其下行的幅度也将大大超过普通周期,类似2001年的美股互联网泡沫破裂,来不及撤离的投资者,将损失惨重。

中概股从去年开始的崩溃,如果从产业趋势的角度来看,这更像是从2011年开始的“中国移动互联网(美港股上市)与智能手机产业链(A股上市)”的一轮超级大周期的结束:智能手机渗透率2018年见顶,国内移动互联网用户渗透率则晚两年于2020年见顶,中概互联网股泡沫破裂——相比而言,美国的移动互联网在很多领域(电商、支付等等)渗透率不如中国,反而还有空间,因此估值更高。

所以,超级周期最大的特点在于:同时具有成长和周期双重属性。

想要把握产业趋势投资的特点,就需要理解,价值股与成长股区分的意义何在?

三、资本周期的角度看价值与成长

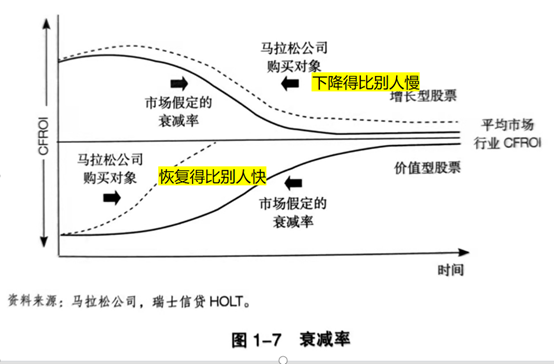

为了体现成长与价值两种不同的选股思路,马拉松资本引入了“衰减率”的概念。

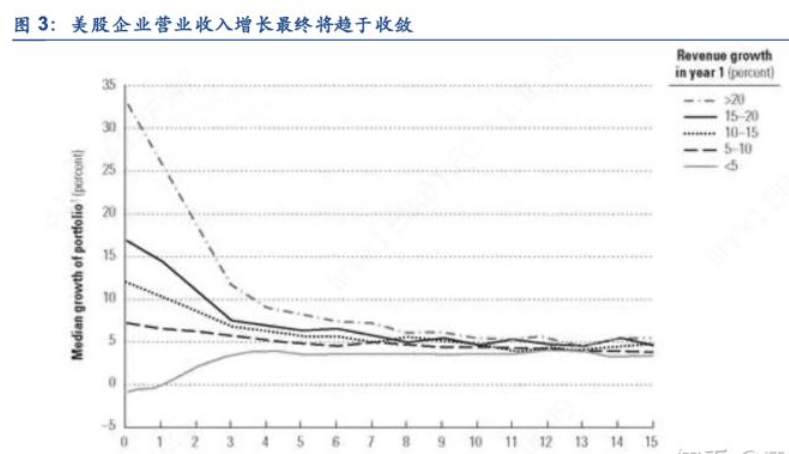

美股历史数据的回测表明,营收高增速的公司和低增速的公司,长期而言,有向平均增速收敛的趋势。

如果用“资本周期”的理论解释,营收增速与行业周期更相关,高增速和低增速公司,只是处于周期的不同阶段。

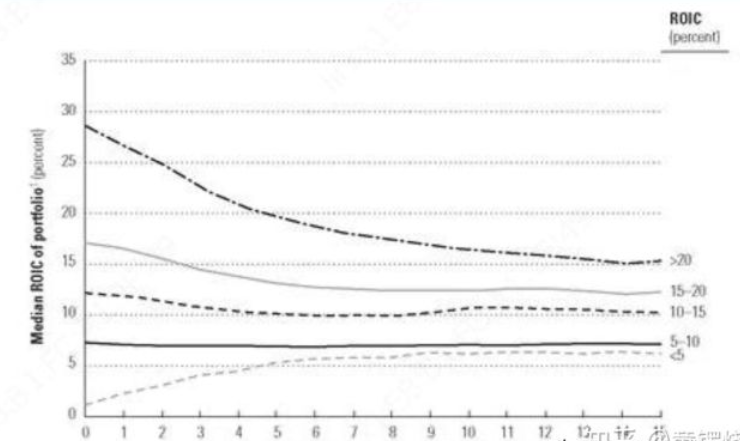

但如果用ROIC(资本回报率)这个指标回测,虽然不同水平的ROIC的公司同样有向平均水平收敛的趋势,但最终还是有相当大的差别。

ROIC比ROE指标更能代表一家公司的资产运营能力,成长型企业正是凭借资产运营的能力,抵御周期性回归的力量。因此,长期ROIC下降得更慢,而不是高增速,才是成长股的特点。

基于这两个特点,马拉松资本用了一个模型来代表自己的选股思路:

这个体系用“衰减率”代表行业或公司从周期高点和低点分别向下和向上回归正常水平时的速率。以平均回报为基准,成长与价值分列上下两部分,有不同的特征:

(1)价值型股票投资的是“周期性修复”,核心选股标准是“恢复得比别人更快”。

当行业处于上行周期时,由于复苏的过程由行业自发形成,没有资本的参与,大部分公司的增速相对较慢,只有投资那些“恢复得更快”的公司,才有超额收益。

所以价值股投资的核心指标是“增速超预期”,这里的“预期”代表行业的正常水平。

A股由于流动性过于充沛,还有一个“炒预期”的特点。价值股的上涨往往出现在周期恢复的早期,这个时候更容易超预期,产业刚刚结束了“修复阶段”,股价就已经把“繁荣阶段”的涨幅涨完了。

很多投资者不理解,为什么航运/煤炭/硅料等等行业,商品价格一路上涨,企业持续高增长,可股价涨了一波就没动静了?

原因正在于此,进入繁荣期后,市场预期被打满,无法再超预期,只能高位横盘,等候行业重新进入下行周期。

(2)成长型公司投资的核心指标是盈利的持续性,是“增速下降得比别人更慢”。

由于成长股的长期回报是不断降低的,马拉松资本的这个模型就是要找到能够抵御“地心引力”的长期成长公司,在完全回归行业平均回报(即成长性消失)之前,一路持有。

这一类公司,大多出现在周期时间跨度长、波幅小的弱周期行业,比如食品饮料等消费品行情。

所以长期成长股投资,并不需要太高的增速,像白酒、调味品龙头,每年的增速也就是10%~20%,很多人不理解为什么可以给那么高的估值,其实是给持续性的估值,而非给增速的估值。

唯一能影响成长股估值的是宏观因素中的无风险利率,因为长期股的估值含有过多的长期现金流贴现。

理解了成长和价值两种不同的投资方法,再来看看兼具成长与周期、处于“超级周期”的产业趋势类公司的投资思路。

四、超级周期的投资特点

通常的分类中,白酒等消费品是成长股,半导体、新能源等TMT高端制造业也是成长股,但这两类成长股并不是一回事。前者是经典定义的成长,跨越周期的长期成长,而产业趋势股仍然受到周期性的束缚。

从操作的角度说,前者重视的是盈利的稳定性,而后者更在乎短期的阶段性高增长,事实上,产业趋势股更类似于价值股投资,它们对于利率也没有真正的成长股那么敏感。

所以“产业趋势投资”有两个明显的特点:

1. 周期性:估值坐过山车,不宜长线投资

普通的周期股,因为周期性很明显,所以基本都是“高增长低估值,低增长高估值”的周期态。

但产业趋势投资不同,身处“超级周期”,由于需求大爆发,在高增速的基本上,仍然以飞快的速度脱离“地心引力”,并持续数年时间,很多投资者以为其具有长线投资价值。

所以在超级周期的前期,往往会触发成长股的“戴维斯双击”,特别是有成长性的龙头,市场始终给予极高的估值,甚至直接按PS估值,这与普通周期股大相径庭。

只是到了后期,盈利大幅兑现时,周期才开始显现,估值又快速回归正常估值,这些龙头也终将回归行业平均估值略有溢价的水平,业绩的高增长往往被估值下降所抵消。

所以产业趋势投资,即使是龙头,也不适合作为长线投资的标的。

2. 爆发性:不断挖掘新标的,能超越周期的公司很少

由于全产业链的需求大爆发,二三线公司大量承接很多龙头厂商来不及接的订单,更有一些优秀的小企业就此获得技术上的突破。所以,基于“超级周期”的产业趋势投资,其主升浪阶段最大的特点是,新技术新概念层出不穷,“黑马”大量涌现,涨幅远超龙头,适合那些深研产业,擅长个股黑马挖掘的投资者。

也正因为此,产业趋势投资并不适合没有信息优势与个股挖掘能力的普通散户参与,更适合以行业ETF的形式参与。

不过,行业ETF基本都是龙头组成,想要享受“超级周期”二三线黑马爆发的机会,也可以同时选择中小盘宽基指数。

五、总结

总结一下价值股、成长股和产业趋势投资的特点:

价值股投资:

顺周期中线投资,只买第一波,只买增速超预期的阶段;

逆周期长线投资,买在赔率,或买在胜率拐点;

行业高景气无法持续,就算可持续也不会体现在股价上;

不要希望“周期变成长”的奇迹出现。

成长股投资:

注重商业模式带来的持续盈利能力;

对利率敏感;

长线也是有期限的,成长股的成长性也总有一天会消失。

产业趋势投资:

一个大周期由数个小周期构成,每一个小周期都有各自的重点行业和产业趋势;

估值前高后低,如坐过山车;

不要相信长期成长性白马,周期的后期,估值回归将抵消业绩增长;

不断挖掘黑马新标的,能超越周期的公司很少。

由于中国经济仍然处于产业升级的大趋势中,超级周期和产业趋势投资的机会也远超周期股的价值修复和长期成长股的投资机会,只是相对来说把握难度也更大,需要投资者对其同时兼有的成长性和周期性,有深刻地理解。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋