扫码打开虎嗅APP

本文来自微信公众号:品玩Global(ID:pinglobal),作者:zhifang,原文标题:《BNPL挥刀斩向理财小白》,头图来自:视觉中国

你也许没听说过BNPL,但它相当受欢迎。BNPL和YYDS不一样,不是出自网络主播口中而后被广泛流传的网络用语,而是先买后付(buy now,pay later)的缩写。

这种支付服务并不新鲜,但最近几年它在全球的流行程度令人惊叹。凭借“零利息”的优势以及2020年以来covid-19疫情带来的线上消费增多,BNPL为金融科技公司带来一个又一个造富神话——欧洲金融科技独角兽Klarna的估值在2021年一度飙升到456亿美元。

尽管Klarna被称为“海外版花呗”,BNPL服务和中国消费者熟悉的花呗在模式上不完全一致。可以肯定的是,这种支付方式和花呗同样令消费者着迷。

俚语词典Urban Dictionay网站的BNPL词条下有这样一条例句:“今天糟透了,我现在只想用Klarna的先买后付买点什么。生活并不完美,但我的外套可以是完美的。”

在过去,先买后付是购买贵重物品的支付服务。现在人们可以用它来购买时下最流行的外套、好看的手机壳、明星的新专辑……先买后付的扩大化使用为商家带来更多订单,相关初创企业屡获融资,消费者享受比信用卡更灵活的服务。看似“三赢”的局面之下,危机却也在酝酿之中。

一、支付+金融+营销

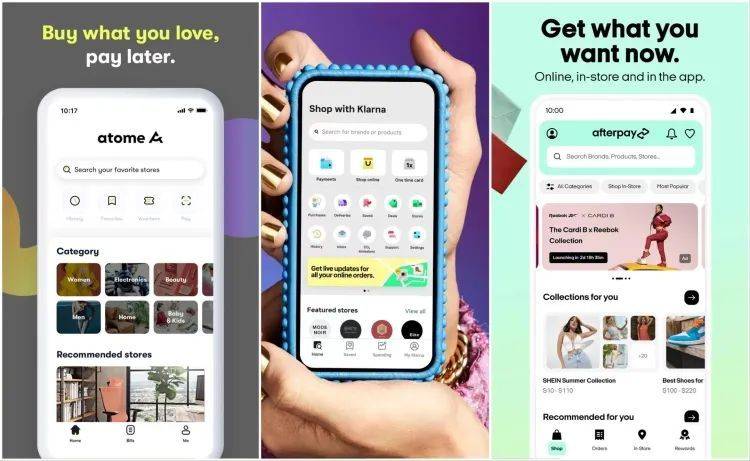

大众所熟知的先买后付企业已经遍布全球:在欧美市场有Klarna、Affirm,在澳洲有Afterpay,在亚洲地区有Atome、Akulaku。在东南亚、非洲、拉丁美洲,先买后付初创企业也方兴未艾。

这项业务还吸引了金融科技赛道之外的竞争者。今年6月,苹果宣布推出先买后付服务Apple Pay Later,用户可将账单分为四期,在六周内付清,享受免息服务。这一次,苹果不再依赖和银行和金融科技公司的合作,高盛提供接入MasterCard支付网络的证书服务,其他环节由苹果子公司Apple Financing LLC完成。

作为产品和服务的提供方,苹果做出了与众多电商平台、电商网站、线下商店相似的选择,只不过先买后付服务也由它自己掌握。这种支付形式被证实可以有效刺激用户购买,超越金融服务本身,成为一种营销手段。

在Atome、Klarna、Afterpay等应用中,消费者在管理支付账户之余,还可以查看最新的品牌推荐和优惠活动。

分期服务并不稀缺,但零息分期无疑是诱人的。传统分期付款服务中消费者需支付分期利息,大部分先买后付服务中,消费者可分三期或四期支付款项,先支付第一期,并在之后的1~2个月内付清,不必支付任何利息。

对于消费者,零售商品的优惠一直有致命的吸引力。克劳德·霍普金斯在《科学的广告》一书中写道:“即使在零售店广告里,我都从来没有试图去卖任何产品。我总是提供一个新的优惠,这些优惠包括服务、利润、满足感和礼物,而不是我自己的任何欲求。”

“羊毛不出在羊身上”,先买后付服务的盈利则主要来自商家端的佣金,每成交一笔订单,商家都要向先买后付服务商分享一定比例的佣金。通过小幅让利消费者,商家换来更多订单和更高的单个消费者价值。先买后付在其中充当中介,首先向商家垫付所有金额,因此承担违约风险。

而与信用卡等消费信贷服务做比较,先买后付的区别还在于为个人提供融资的形式。

使用消费信贷服务支付之前,消费者需要向借贷方提供详尽的个人资料和有关证明,以核实申请人的还款能力。获得个人信贷额度和账户后,消费者在额度内使用信贷服务支付。先买后付属于销售点融资(point-of-sale financing),将金融服务与支付流程融合,在支付的时间点提供服务,使用门槛相对更低。

简洁、流畅的支付体验击中了一部分消费者的心,他们成为先买后付忠实的拥趸。

二、这把镰刀割了谁?

今年7月23日~24日,Klarna在美国洛杉矶开设零售快闪店Klarna Oasis,带来线上和线下渠道的购物体验。消费者可以在快闪店获得Lunya、Pepper、Christy Dawn等服饰、美妆和配饰品牌的独家折扣,也可以在klarnaoasis.com网站获得独家折扣。

快闪店这一营销方式对年轻人的吸引力更大,他们也是先买后付服务的主要用户。先买后付服务商将传统信贷服务描述为有风险(影响个人征信)、不灵活的,因此被信用卡等信贷服务排除在外的用户也会使用先买后付。

在海外Z世代(出生于1997年及以后)人群中,先买后付服务前所未有地流行。

市场研究公司eMarketer的调查显示,55.1%以上的美国Z世代购物者将在今年至少使用一次先买后付服务,这一比例在美国千禧一代(出生于1981-1996年)购物者中减少至48.6%,并且在年龄更大的人群中越来越少。明年,美国普通用户预计将在先买后付服务上花费超1000美元,总支付额接近950亿美元。

在分期服务魔法般的催眠下,无法负担、超出每月预算的商品瞬间变得唾手可得。即便仅能支付第一期账单,被诱惑的用户也会毫不犹豫下单。即时的满足被推到台前,享受当下,支付剩余账单的压力被抛到一边。

更要命的是,多数用户使用先买后付服务购买的不是昂贵的商品,而是服饰、鞋履、配饰、化妆品等日常消费品,积少成多的小额度消费进一步降低他们对账单管理的警觉。

在TikTok上,年轻人们显然察觉到了先买后付带来的麻烦,但他们普遍对还款陷阱抱以调侃态度。配上“Anyone else relate?”(还有谁和我同感吗?)和哭脸emoji的文案,以及“这个月终于省下钱”的字幕,博主@joebxggs在一则短视频中满脸笑容。视频后半段,500英镑Klarna账单以更灿烂的笑容走向他,毫无疑问,攒钱计划又泡汤了。这则视频引发了广泛共鸣,获得近13万点赞。

躲过了信用卡卡债,却没逃过先买后付的债——缺乏理财意识、财务状况糟糕的用户正越陷越深。在过去两年短期快速爆发后,经济下行的2022年,先买后付模式也开始遭受质疑。

三、缺乏约束的BNPL

曾经风头无两的Klarna今年经历估值“脚踝斩”——在7月获得8亿美元融资后,公司估值降至67亿美元,缩水程度令人咋舌。全球通货膨胀致使消费者购物预算减少、消费意愿下降,也使得投资避险情绪上升。无论是在资本方还是用户端,对先买后付服务商的热情都有所冷却。

不论商家和金融科技公司将先买后付吹嘘得多么具有颠覆性、革命性,它在本质上依然是无担保的消费信贷服务。更快的审核流程、更广的适用场景,欣欣向荣的A面背后是宽松信贷条件带来的危机四伏的B面。

总的来说,传统消费信贷所具备的一些风险和曾经招致的批评,正是先买后付服务现在所经历的。

首先,先买后付和其他消费信贷一样面临欺诈风险。与盗刷信用卡、盗用个人信息开户相对应的欺诈行为,在先买后付平台表现为盗用个人账户付款、盗用个人信息申请新账户。

其次,一些先买后付服务并没有直接纳入征信系统,但可能会定期向有关机构报告用户信用状况,这使得审批缺乏参考维度、引诱用户过度消费。比如,如果先平台审批时漏过用户已经使用的其他先买后付服务信息,可能错误估计用户还款能力,增加还款失败风险。

有很多用户天真地认为使用这些服务绝对不会影响征信,而事实上,在英国有少数用户因为使用先买后付服务而被拒绝抵押贷款的授信。这项服务的快速增长已经引起英国政府警觉,预计将在2023年之前加强监管。

最后,无息不代表无风险,还款逾期时先买后付公司将收取滞纳金(一部分公司取消滞纳金,让服务更诱人)和管理费。2020年,Afterpay的全年收入为5.2亿澳元,其中84%来自商户,13%是用户逾期时支付的滞纳金。

澳大利亚证券和投资委员会2020年发布的一份报告中,受访的先买后付用户中有21%在过去一年错过还款,其中有一半用户的年龄在18~29岁之间,55%的用户在过去半年中至少使用过两次不同的先买后付服务商。

在reddit,一位就职于消费者报告机构的用户指出,Klarna、Affirm等公司的用户分布并不平均,大幅偏向于容易做出糟糕财务决策的群体。这使得他们更容易还不上款,陷入恶性循环,让先买后付公司从滞纳金和管理费用中赚到一大笔钱。

先买后付依然在狂野生长,商家和理性消费的用户从中受益。毋庸置疑的是,短期内还将有数不清的用户陷入先买后付债务危机,这种刺激消费的支付服务也必将面临更严格的监管。

本文来自微信公众号:品玩Global(ID:pinglobal),作者:zhifang

如果你正被PayPal事件席卷,或是需要在未来规避此类风险,虎嗅「502线上同行」出海潜望镜系列活动将于8月18日加映专门针对此事的特别场,届时深跨协法律委员会主任刘伟、北京衡和德(深圳)律师事务所高级顾问向振鹏博士将从最一线的视角为你提供相关重要信息、建议与支援。

即刻扫码填写信息,报名虎嗅「502线上同行」出海潜望镜“PayPal突改规则”特别场。