扫码打开虎嗅APP

本文来自微信公众号:起朱楼宴宾客 (ID:the_great_time),作者:大卫翁,头图来自:视觉中国

上周五的朋友圈被几大国企准备从美国退市的新闻刷屏,是我始料未及的。

毕竟去年就有三大电信运营商的强制退市“珠玉在前”,今年以来一干互联网新经济公司更是把双重上市、二次上市等花样玩了个遍,本以为舆论会对中概股退市这个事情麻木了才对。

然而没想到的是,很多网上的评论将国企退市理解为“愤然割席”,甚至新闻下面的留言里会将这一举措推演至积极备战的地步,就让我觉得必须得出来掰扯两句了。

毕竟监管只是,也只能是非常克制地表了个态,说这是企业自主行为,完全没有将其和这两年中概股面临的“波涛汹涌”相关联。而这几家国企更是哑巴吃黄连,只是草草地发个公告就闷头把事儿做了。

留下若有所思的投资者和一脸茫然的吃瓜群众,感觉有什么大事正在发生,却又说不出到底发生了什么。

这股难受劲儿,不亚于我从72小时续命的北京来到24小时续命的深圳时的感受。

一

事实上,这一波国企退市的风波,大概率只是中概股“退市潮”的一个预演。

如果不出意外,到今年底,可能会有更大批量的中国企业用各种方式离开美股市场——先国企、再民企,先美股市值和交易量占比小的、再占比大的,先在两地甚至三地都上市的、再迫不得已只有彻底私有化的。

而这背后,确实是博弈的结果。

可能关心这件事的人都听说过一个词叫“退市名单”。在美国证监会公布的数据里,已经有155家披露了2021年财报的中概股被列入了“临时退市名单”里,而这其中,又有很大一部分进入了“确定退市名单”。

然而事实上,“退市名单”这个说法并不准确。

在如今出镜率很高的那部《外国公司问责法》(Holding Foreign Company Accountable Act, HFCAA)中,用的英文词是Provisional/Conclusive list of issuers identified under the HFCAA,直译过来应该是——“初步识别名单”和“确定识别名单”。

识别什么呢?识别的是审计底稿未能被美国相关监管部门,也就是PCAOB审计过的上市公司。

而根据美国证监会的说法,目前只有注册在中国内地和中国香港的会计事务所拒绝提供所服务企业的审计底稿。

所以说,这个名单是针对中国企业的,倒也没错。

那么,识别之后又怎样呢?根据《外国公司问责法》规定,如果某上市公司三年连续都在“确定退市名单”中,那在第三年后就会正式进入禁止交易(退市)程序,约几个工作日便可以完成禁止交易。

此外,当公司在被放入“确定退市名单”后,还需要提交额外的披露,包括中国政府对公司的影响力以及执政党相关人员在公司的任职情况等。

看到最后这条,大概率你就能理解为什么国企会充当退市的领头羊。

“惹不起,我还躲不起么?”

二

事实上,《外国公司问责法》(Holding Foreign Company Accountable Act, HFCAA)是美国国会在2020年通过的法案,而由于法案中规定的时间是连续三次在名单上才会被要求退市,因此当时投资者普遍预计,到2024年才会出现这样的“倒霉蛋”,而留给中美双方监管谈判和中概股“自寻出路”的时间至少还有两年。

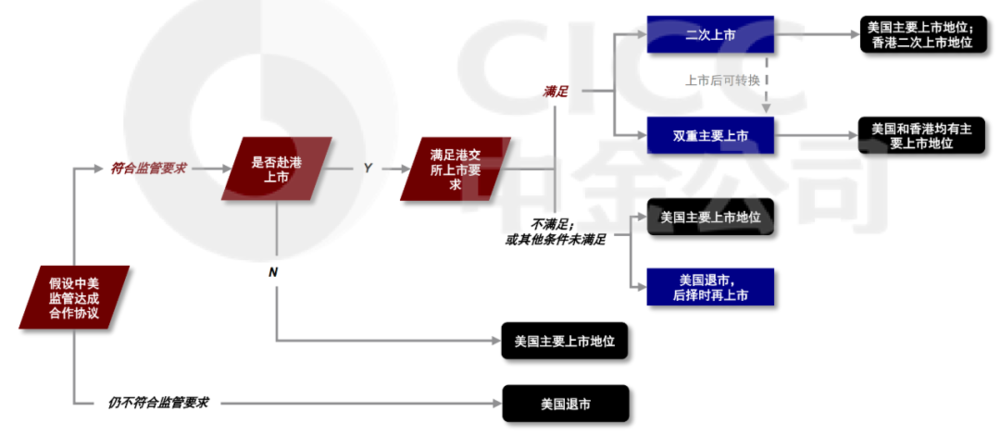

甚至到今年5月16日,中金发布的研报中依然乐观地估计,中美双方监管可以及时达成合作协议,并给出了下述的中概股路线图:

然而他们都忘了另一个还没有生效的法案,那就是2021年中旬美国两院发起的《加速外国公司问责法》。

既然有“加速”两字,那就是要缩短期限。事实上,这个法案一旦通过,中概股的集体摘牌日将立刻提前到披露2022年财报的2023年年初。

虽然这个法案在美国两院已经搁置了长达一年的时间,但在今年内通过依然很有可能。届时只要美国总统签署了,中概股退市大限将缩短至不足半年,而如果中美双方无法在今年年内达成共识并开展检查工作,192家中概股公司将注定在2023年全部摘牌。

SEC国际事务办公室主任YJ Fischer在5月24日的国际证券协会理事会年度股东大会上就表示,如果《加速外国公司问责法》正式成为法律,如果想要避免摘牌,“PCAOB工作人员需要几周时间来起草决定,并获得委员会投票批准,这意味着PCAOB需要能够在2022年11月上旬之前完成检查和调查。”

而距离这个时间节点,如今还剩下不到三个月。

三

早在去年底,中国证监会就《国务院关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》公开征求意见。这项规定中增加对间接赴中国香港和美国上市的境内企业的覆盖,为跨境监管合作提供了制度保障。

而到了今年4月,中国证监会开始就《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定》公开征求意见,里面去掉了“现场检查”的相关条款。

要知道,2009年发布的这份规定初稿就是直接约束中国和中国香港会计事务所的“紧箍咒”。因为里面明确规定境外证券监管机构如果要来境内现场检查的话,在境外上市的公司和服务机构必须提前向证监会和主管部门报告,有的事项还需要事先批准。特别是涉及国家安全或重大利益的,还得向国家档案局申请。

因此2022年的这份征求意见修订稿,可谓是为中美监管双方合作留出了腾挪空间。

也正因此,证监会副主席方星海四月底在博鳌亚洲论坛上才会表示:“中美谈判进展非常顺利,现在基本上每隔一周就视频谈判一次,把细节都落地,我很有信心在不久的将来达成一个合作协议,使PCAOB合情、合理、合法地在中国开展对中国会计事务所的检查。”

但显然,美国那边并没有这样的信心。

YJ Fischer在另一次发言中就表示,“……双方的沟通仍然存在一些重大问题。即使PCAOB与中国签署了协议,也只是第一步。PCAOB必须获得中国的充分合作和同意,以确定可以在中国内地和中国香港进行全面检查和调查。”

而他的领导,美国证监会主席Gary Gensler则在7月份的一场媒体电话会上直言不讳地说,对中美跨境审计监管谈判“不是特别有信心”,“真诚”的谈判仍在继续,“但还存在风险”。

监管可以闪烁其词、继续角力,但这样一来,被夹在两国之间的上市企业们就首先等不及了。

四

根据媒体统计,截止到2021年底,15家在中国内地和香港注册的会计事务所审计了192家中概股的财报,合计市值约1.7万亿美元,其中Top 10公司的总市值约为1.1万亿美元。

当然,如果不是由中国内地和香港的会计事务所审计的中概股企业,上市地位暂时可以不受《外国公司问责法》的影响,但这样的企业非常少。

不过,退市是不是会给这些在美上市的企业造成非常大的影响呢?倒也未必。

以周五宣布退市的这几家国企为例,美股市值平均只占到整个盘子的1%不到,而流动性更是差的惊人,比如中石油ADR的日均换手率都低至万分之一。

换句话说,保持美股地位才是一件吃力不讨好的事情,它既带不来融资功能,也无益于彰显这些企业的国际化地位。

因此,在如今的大背景下,赶紧退市才是正经事。

而对于那些美股投资者曾经的心头好,自身也尝过海外资本市场不少甜头的中国互联网和新经济公司来说,在看到了瑞幸、滴滴这些案例后,在咨询了投行和律所后,也毅然决然地选择了转向——能在香港二次上市的就赶紧走二次上市,反正后续可以像B站和阿里这样再申请转为双重主要上市,到时候在美国就算退市也没有什么影响了。

而为了能够二次上市,很多企业甚至愿意走介绍上市的方式。要知道,介绍上市就意味着这一次上市不能额外融资,但上市该花的费用还得花,因此可以说走介绍上市就意味着企业是在“血亏”也要回港股。

此时再回想起当年网易、新浪这些第一代互联网公司是“血亏”也要上美股,又怎能让人不唏嘘?

五

1992年10月,华晨汽车登陆纽交所,开启了中企美股上市的先河,也是第一家中国国有企业概念股。

1993年,上海石化在纽交所、港交所和上交所上市,成为第一家在港沪纽三地上市的公司。

2003年,中国人寿成为最后一家在美国上市的大型国企。

30年一轮回,如今又轮到国企首先从美国的资本市场撤退了。

你可以说这是在大时代背景下的必然,也可以说是“企业的自主行为”,但无论如何,它的象征意义都远大于实际意义。

对于企业而言,这其中有一些无奈,有一些解脱,还有一些夹缝中的生存之道。

而对于金融监管来说,这更像是一种不得已。

在全球资本市场的舞台剧中,关于中概股的这一幕终于到了落幕时分。而接下来,又会轮到哪一出?

本文来自微信公众号:起朱楼宴宾客 (ID:the_great_time),作者:大卫翁