扫码打开虎嗅APP

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:王一普(私募基金经理,价值投资实践者),原文标题:《达利欧33岁差点破产后是如何修复的?》,头图来自:视觉中国

1982年,33岁的桥水基金创始人瑞·达利欧差点破产,小伙子不得不向父亲借款4000美金聊以度日。此时,桥水基金已创立八年。

在当时,达利欧是被誉为经济预言家的市场奇才,是华尔街最富洞见的基金经理。虽起步于康州寒微的“家庭作坊”,但八年间靠着对宏观经济,特别是商品对冲的专业预测,达利欧在市场上已颇有名气。达利欧每天发布宏观经济投资日报(Daily Observations),专业、严谨,连美联储都直言会每日必读。

但投资的世界显然不会这么简单。

一、危机预测的危机

20世纪60年代起,广大发展中国家,特别是拉丁美洲国家开始大力发展民族经济,为加快增长而大举外债。但不是所有的发展中国家都那么幸运又能干。很多国家的大规模外债并不能支撑经济发展,反而由于高投入低收益而使其债台高筑,甚至连付息都困难。

到了70年代末至80年代初,为消除普遍严重的通胀,美国开始提高利率。全球信贷紧缩,让原本就债务缠身的发展中国家更加步履维艰。截至1981年,发展中国家整体的外债总额高达5550亿美元,其中拉丁美洲国家就占了三分之一。

美国作为拉美主要的借贷国之一,金融体系面临着严重的流动性危机。1982年,美国近一半的借贷机构出现了流动性问题,挤兑风潮开始蔓延。

一场发展中国家的债务危机眼看就一触即发,以宏观预测著称的瑞·达利欧必然不会放过这样一个数十年难遇的历史转折式的大机遇。

在经过严谨的测算和分析后,达利欧笃定地预测:本轮发展中国家的债务危机将会引发美国经济危机。

1982年10月,达利欧向国会汇报美国经济会崩溃,原因是美国银行过度借债给新兴市场,导致国内金融体系流动性无以为继。11月,他出现在当时最重要的财经新闻节目《华尔街周刊》(Wall Street Week with Louis Rukeyser)上,“自信地宣称我们正走向大萧条”。

在勇敢发声的同时,达利欧也开始依据自己的判断,操盘自己和客户手里的资金,大举做空美国市场。

但情况似乎并没有完全按照达利欧笃信的方向发展演绎。

其实,早在7月,迫于宾州广场银行破产事件及一系列海外债务与银行体系的压力,联邦公开市场委员会已经温和地决定,“在某种程度上以可接受的速度实施货币宽松”。但这样的表述在当时只有少部分非常资深的业内人士才能领会——美联储多年来以控制通胀为首的货币政策正在开展一次逆转,短期货币目标会从紧缩改为宽松。

身为局外人的达利欧对此显然并没有充分的认知。

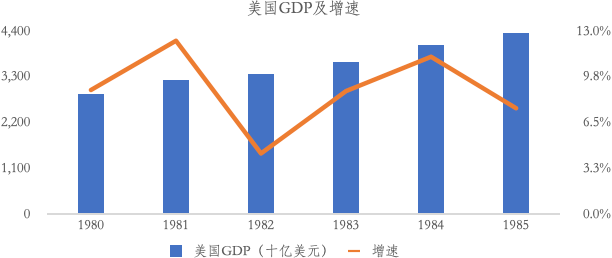

从1982年7月到年底,美联储下调贴现窗口利率7次,短期信贷利率下调超过40%。到1983年3月,美国货币的年化增速高达15%,大幅高于美联储声称的官方目标。

本是陷入流动危机的美国金融体系突然恢复了生机,美国经济没有崩溃,美国金融市场没有崩溃。联储大幅注入的流动资金像那久旱后的甘霖,以迅雷不及掩耳之势快速推高了美国的股票市场和债券市场。

1982年,美国市场在经济危机的边缘戏剧性地开启了长达多年的大牛市。市场在狂欢,空留达利欧和他的桥水基金在原地,黯然神伤。

这场做空危机后,公司和达利欧本人几乎破产。达利欧被迫解雇了所有的员工,向父亲借钱养活妻儿。他经常在日后的演讲和文章中说,“这是一场灾难,我仍然为自己曾经的傲慢感到震惊和尴尬”。

二、致命自负的修正

投资是认识的变现,如何驾驭未知,决定了一个人的投资哲学。

这次惨痛的经历,让达利欧对自己的认知模型进行了深刻反思。除了超越冥想中的思绪升华外,更多的是认知模型的二度升华。

1982年之前,达利欧追求的是科学、严谨的“对的认知”;而1982年之后,达利欧一心想的却是“如何证明自己的认知不是错的”。

自桥水成立以来,达利欧就非常重视基本面模型的构建和跟踪:

1、农户养了多少头牛;

2、牛每天吃多少饲料,长速如何;

3、当前会有多少肉供应市场,需要多少豆粕;

4、当时总共种了多少面积的豆粕;

5、降水量与豆粕之间的回归关系;

6、未来降雨量的预测;

7、未来豆粕产量的预测……

达利欧通常会先用笔在纸上画出逻辑关系,再用计算机模型去工程化地实现。

早年的达利欧把投资更多地看作一种数据科学,但1982年的这场危机告诉他,这并不足以确保投资决策中的万无一失,反而可能在自我编织的“数据模型”中“亏个大的”。

国内投资领域里常有个热门话题:“精确的错误”或是“模糊的正确”。越是老手,越是喜欢模糊的正确。因为世界的运行机制太复杂了,即便你搞清楚了每一个细节,也不一定能把握得了人的主观能动性,所以,像达利欧早年的这种预测,最容易造成的是一种“数据幻觉”——以为掌握了数据、以为掌握了规律、以为对未知的预测充满了信心,最后却犯了盲目自信的致命错误。

模糊是一种东方哲学,达利欧信的更多是本真主义的严谨科学。在认知科学的本真主义上,除了工程师思维外,达利欧在桥水打造的是自我纠偏的组织体系。从认知科学的角度,这种组织形态要克服的无非就是认知领域的“盲点”与“自大”。

| 认知的四维象限

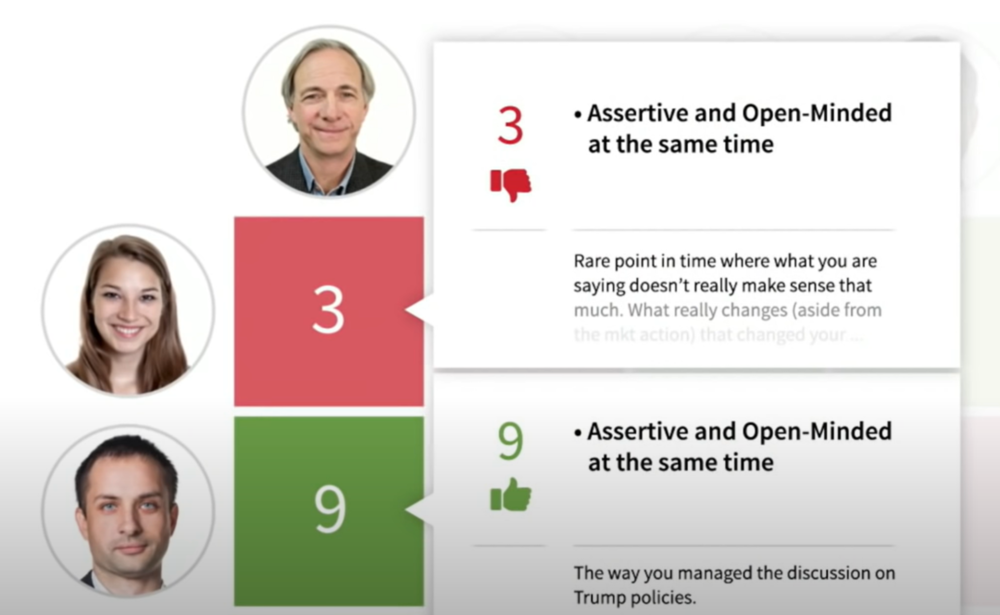

盲点是不知道自己不知道,自大也是。一个无心,一个有意,但结果是一样的——致命的自负。想要通过预测获得收益,又要少犯“未知的未知”的错误,桥水给出的解是组织体系的科学与艺术——批判与自我批判的文化内核。

| 桥水的员工互评系统

桥水帝国崇尚精英主义,崇尚开放透明,遵循一套非传统的公司运营法则。桥水的员工无疑都是精英,他们容忍错误但绝不隐藏错误,常常评价却从不口是心非。当然,不是每个精英都能在这种严苛的批判与自我批判的组织环境中坚持下来,30%的新员工第一年会离职,组织文化的激进程度可想而知。

我们常说,看一个人是不是睿智、是不是聪明,就是要看这个人的头脑里能不能同时容得下两种截然相反的意见。从这个角度,达利欧显然是睿智的,“桥水帝国”极力追求的可能就是这样的百花齐放、百家争鸣了。

在投资领域里,对未知的笃定判断如若不是建立在理性自负的基础上,如若是充分掌握、充分分享、充分讨论、充分思辨的,那么或许可以获得超越市场平均水平的认知,因为我们大部分人是不喜欢相反意见的。这大概也是“桥水帝国”能在宏观对冲领域长期保持大概率正确的最重要的原因了吧。

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:王一普