扫码打开虎嗅APP

本文来自微信公众号:芯世相(ID:xinpianlaosiji),作者:Silvia,原文标题:《雪崩价芯片背后的晶圆:从爱搭不理到买三赠一》,题图来自:视觉中国

早前ST、TI的芯片价格雪崩,再次引起关注和热议。芯片现货市场的剧烈反应,最终传导至上游台积电、联电、中芯等晶圆厂下滑的产能利用率中。对比两年前疫情居家推动全球电脑、平板类产品需求增长,加上国内芯片供应商积极备货,全球8英寸晶圆供需矛盾突出,整个芯片行业持续涨价盛况。

“涨价派对”即将散场,晶圆厂靠涨价赚大钱的好日子可能要告一段落了。

7月底有报道称,中国大陆晶圆代工厂商已经开始打响了降价第一枪,降价幅度达10%,影响部分中国台湾晶圆代工厂针对特定制程的“优惠价”(甚至买三赠一,等同于变相降价),以防订单流失。晶圆厂们打出这套牌,很可能是为了让产能利用率不要下降太多。

今年可谓是消费电子砍单大年,半年多时间过去,半导体成熟制程产品也开始供过于求,通过上下游的调整,据悉今年下半年8英寸晶圆下主要的IC产品平均库存都在3-6个月左右,包括DDIC(显示驱动IC)、CIS、MCU、PMIC,其中驱动IC砍单最为惨烈。据说一个月就砍了26%,三季度恐将腰斩。

受此影响,各晶圆厂8英寸晶圆产能利用率纷纷下滑,不再维持满载,连新需求也无法快速弥补空档,全球半导体行业似乎急转直下,芯片终于不缺了吗?

8英寸晶圆产能现状:“花无百日红”

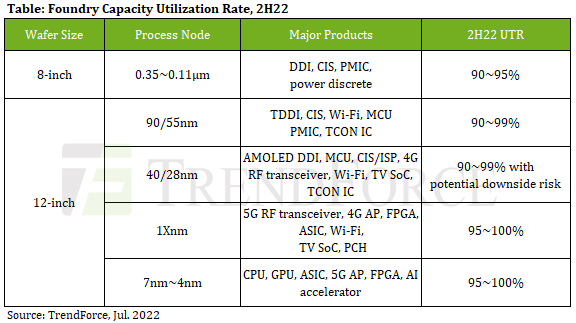

市场研究机构TrendForce 7月发表的报告指出:砍单潮来袭,下半年8英寸晶圆产能利用率受影响最为剧烈。受到下游电视、PC和手机等消费电子需求下滑,剧烈砍单的影响,8英寸晶圆厂下半年产能利用率将不再满载。

8英寸晶圆制程节点(含0.35-0.11μm)产品主要为DDIC(显示驱动IC)、CIS(图像传感器)及Power相关芯片(PMIC、Power discrete等),其中DDIC受到电视、PC等需求急冻直接冲击,投片下修幅度最为剧烈。

观察下半年的走向,库存调节、砍单现象或将持续发生。

TrendForce 表示,除DDIC需求持续下修未见起色,智能手机、PC、电视相关SoC、CIS与PMIC等周边零部件亦着手进行库存调节,开始向晶圆代工厂下调投片计划,砍单现象同步发生在8英寸及12英寸厂,制程包含0.1Xμm、90/55nm、40/28nm,甚至先进制程7/6nm也难以幸免。

代工厂陆续传出库存调整消息。

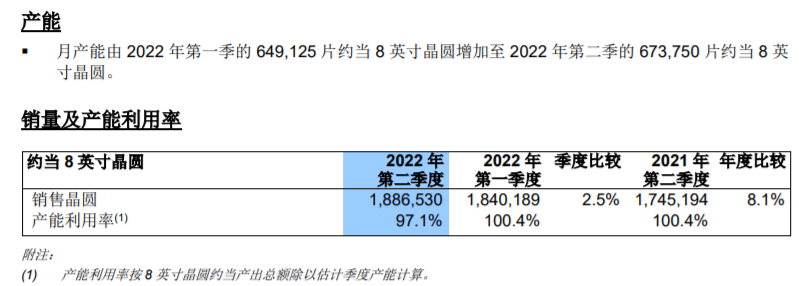

消息人士透露,中芯国际、华虹半导体等晶圆代工厂的8英寸产能松动已经有一段时间,并没有此前那般紧张了。中芯国际的最新财报显示,今年二季度的产能利用率较上一季度下降2.5%。台积电在其7月的财报中预警,智能手机、PC和消费相关行业供应链将在2022年下半年参与库存调整,并将持续到2023年。

来源:中芯国际财报

下游砍单潮持续,以PC为例,全球PC市场的增长率此前曾连续7个季度增长,但到了今年涨势突然停止。4月传来几乎所有头部PC厂商都在“砍单”,联想、惠普、宏碁、华硕等都开始下调年度出货目标,戴尔更是被曝出第三季度显示器及笔电面板需求将下调50%,相当于砍了一半的业务量。

8英寸晶圆产能受到调整的幅度最大,在相关DDIC(显示驱动IC)、CIS、电源管理芯片、功率器件芯片中,DDIC又最剧烈,而电源管理芯片因上半年仍紧张,重新配货后将趋于平衡。

8英寸晶圆一度供应紧张

一般来说,8英寸晶圆工艺制程的范围从0.5um到0.11um(或称110nm),是成熟工艺与特殊制程的集合,兼顾稳定质量与低廉的开发成本。目前全球8英寸晶圆产能的主要应用领域为电源管理芯片(PMIC)、CMOS 图像感测元件、指纹识别芯片、显示驱动IC、射频芯片以及功率器件等。

2019年下半年开始,8英寸晶圆产能就开始吃紧,MCU、PMIC等成熟制程芯片接连遭遇紧缺,并在之后的一两年里持续吃紧,一片难求,看不到缓解。同时,晶圆代工厂台积电、联电、力积电、世界先进纷纷证实代工价格调涨消息,并表示产能满载,订单满到2021年。

2021年开始,手机TDDI芯片需求强劲,其8英寸产能满载,驱动芯片厂商纷纷发布涨价函,一度拉高芯片价格,此外,MCU、PMIC等芯片交期不断拉长,全球芯片平均交期被不断刷新记录,芯片厂商的涨价函都可以凑齐“一千零一夜”,芯片市场价经历暴涨。

下游终端、分销商为了抢到芯片,不惜加价、重复下单(overbooking)、多倍下单(double booking),暴涨的订单需求从芯片厂传导至上游晶圆代工厂,全球半导体库存水位逐步走高,并维持高档,业界有部分声音担忧后续终端需求与库存去化。

不过,在8英寸晶圆产能紧张时,有两类芯片很难优先分到产能,甚至加价也拿不到。如毛利率低需求量又大的DDIC,以及毛利率低且投片量通常较少的MOS,当2020年疫情需求暴增时,它们都曾因为产能被挤压出现缺涨。2021年,许多小型芯片设计公司都有了生存危机,据说国外某家电源模拟类晶圆厂的很多中国客户从原来的1000片/月,直接被砍到了50片/月,有的直接不给投片。

而长期合作,投片量大,产品毛利率高的客户会被列为“优先照顾”对象。比如华为被制裁事件后,带来整个供应链恐慌性拉货,而晶圆厂的产能逻辑是优先保证手机类芯片的供应,在疫情等因素叠加下,缺芯愈演愈烈,范围越来越广。

2021年,汽车缺芯爆发,各代工厂车用需求涌入,由于消费电子快速扩张的需求挤占汽车芯片产能,8英寸晶圆产能利用率仍维持满载,汽车芯片短时间难以补上缺口。代工厂们为了满足需求,通过产品组合调整,将产能利用率维持了相当长一段时间的满载水位。

大部分汽车芯片在8英寸晶圆厂制造。实际上,到目前为止,汽车芯片仍然面临短缺瓶颈。车规芯片生产受限,设备、芯片都需要被认证,一旦认证不能随意改变。而且认证耗时,产线很容易被卡主,对追求产能利用率极大化的专门晶圆代工厂来说,车用芯片难以快速填补产能。

在汽车芯片缺芯爆发前,台积电从未接到过车企高层的致电,而过去2年缺芯爆发,对方急需25片晶圆,但由于台积电接单以2.5万片起跳,这事便不了了之。台积电多次表示,汽车产业供应链既长又复杂,从芯片制造到汽车生产至少需要6个月时间。不过,台积电去年初将支援车用电子客户的产能需求列为首要考量,罕见地进行动态调整、重新分配晶圆产能,支援全球汽车产业。

2021年底,联电、中芯国际等大多数代工厂的8英寸晶圆代工产能已售罄,各晶圆代工厂产能利用率普遍维持在满载水位,且持续处于产能供不应求的状态,联电联席总裁Jason Wang曾表示:“2021年四季度,预计晶圆出货量和ASP趋势将保持坚挺,8英寸和12英寸设施的产能利用率将继续保持满负荷。”

矛盾来到上游晶圆制造设备市场,由于设备大厂早已停止生产8英寸晶圆设备,市场上8英寸晶圆设备一机难求,二手设备价格水涨船高,佳能一款26年前的二手光刻机,价格竟涨了17倍。

亡羊补牢,扩产路上

受到消费电子、汽车电子争抢的8英寸晶圆产能,在过去很长一段时间都被视为老旧、落后的产线,扩产面临困难。根据历史数据数计,投资一座8英寸晶圆厂约需要8-10亿元美金,沉没成本高,而从提升生产效率、购买二手设备(或改机)与并购着手,相对比较有利。不过,好标的难寻,设备供给有限,8英寸产能仍无法快速增加。

分立器件、功率器件、MEMS、模拟芯片等产品需求切换至8英寸晶圆,也额外加重了8英寸产能的负担。数据显示,在2010-2016年间,约超过20座6英寸晶圆厂关闭。更早来看,从2016年开始,8英寸晶圆产能就开始紧张了。据悉,2017Q2开始,8 英寸硅片的需求开始超过产能,8英寸硅片的供给开始趋紧。

2020年全球疫情爆发,各地停工停产,而居家带来的需求突然飙升,各类芯片的供需矛盾在一定时间内加剧了8英寸晶圆产能的紧张。半导体设备公司Onto Innovation的一名产品营销经理曾表示,从2016年到2021年,8英寸晶圆代工厂一直以接近100%的产能运营,他们看到了PMIC、显示驱动器IC和MCU需求的大幅增长。

当半导体行业意识到芯片紧缺不够用时,除了保持晶圆厂高水准运转率,各大晶圆厂的“亡羊补牢”还在路上,8英寸晶圆扩产难,紧张程度比12英寸还严重,寄希望于不断增产12英寸晶圆产能来解决大量的芯片缺口,部分芯片设计企业的芯片转至12英寸。

一般从长远来看,晶圆尺寸越大,分摊到每颗芯片的成本越低,带来的利润率也越高。但短期来看,12英寸的成本效益其实不如8英寸。12英寸对工艺制程稳定性的要求更高,随着制程越小,光罩成本和设计成本越高,因此在成本和工艺的考量下,有相当多芯片仍基于8英寸晶圆生产。

过去两年的全球性“缺芯”,让芯片厂商与代工厂们不断扩产、增产。据不完全统计,2020年到2024年,总计有25座8英寸与60座12英寸晶圆厂建成,总投资额将近一万亿元,届时全球8英寸晶圆产能将提高近20%,12英寸产能提高将近50%。到2022年,8英寸晶圆产能中国大陆领先(占比21%)。

SEMI 最新报告显示,2022年代工厂将占据全球晶圆产能的50%以上,模拟芯片、分立及电源器件分别占据产能的19%和12%,依赖8英寸晶圆的模拟、电源管理等芯片品类,将继续在全球晶圆产能和设备投资占据一定的份额。

全球8英寸晶圆半导体量产晶圆厂的数量

来源:SEMI

8英寸晶圆此前是过度扩张还是合理需求,我们不得而知。然而目前产能满载的荣景已经不在,甚至滑落到“非健康水准”。

产能利用率齐下滑,晶圆产能不缺了吗?

在砍单潮的影响下,芯片市场价格反应最为明显,降价幅度宛如“雪崩”,如今晶圆代工厂已陆续不堪客户大幅砍单,产能利用率正式滑落。

晶圆厂纷纷下调库存,主要原因是DDIC及消费型PMIC、CIS的砍单缺口较大,而新的需求段时间无法完全弥补。TrendForce 认为,下半年整体8英寸厂产能利用率将大致落在90-95%,其中部分以制造消费型应用占比较高的晶圆厂,可能须面临90%的产能保卫战。而12英寸处于95%的高稼动率,其中新先进制程7/6nm产能利用率将因应产品组合的转换略微下滑至95-99%,5/4nm在多项新产品的驱动下将维持在接近满载的水位。

对于具体的8英寸晶圆厂来说,也有一套产能利用率标准。中芯国际联合首席执行官赵海军8月12日表示,剔除新产能和没有订单产能的影响,高过90%的产能利用率才算是健康水准。中芯国际产能利用率也有所下滑,折合8英寸晶圆计算,公司第二季产能利用率为97.1%,与前一季及去年同期相比均下降3.3个百分点。

世界先进近期公布7月营收时表示,受消费性电子终端市场需求疲弱影响,客户的库存调整已将订单可见度缩短至三个月,订单明显由过去高点下滑,预估第三季度会将其晶圆厂产能利用率降至81-83%。世界先进认为,面板客户库存调整情况将延续至第四季,而俄乌冲突、封城及通膨等不确定因素造成库存调整,预估也会延续到明年上半年。

要知道今年开年还有韩媒报道,“今年8英寸晶圆产能已抢光,成熟制程涨定了”。从目前8英寸产能利用率下滑的情境来看,颇为“打脸”。产能利用率下滑,意味着8英寸产能真的不缺了吗?

部分产品逐步完成对12英寸晶圆的转移,一定程度空出了更多8英寸晶圆产能。消费电子的降温,虽然在短期内使晶圆代工厂产能利用率松动,且新需求短时间难以填补空余产能,长期来看晶圆厂需要重新分配产能。

经过重新分配的产能,或支撑8英寸晶圆产能继续维持高利用率水准。如暴增的新能源汽车市场带动了IGBT、SiC以及SJ MOSFET需求,打破了原有芯片供应体系的平衡。王传福曾表示,“电动车对半导体的需求比传统车对半导体的需求大了5-10倍,一片8英寸晶圆可以生产出几千颗IC,但用于生产IGBT,仅能满足2-3台车的使用,新能源汽车对芯片的消耗量很大。”

中国大陆头部晶圆厂今年第一季的月产能为649125片(约当8英寸晶圆)。根据工信部数据,去年我国新能源汽车产销分别为354.5万辆和352.1万辆,同比增长1.6倍。按照352万辆汽车的需求量,光是IGBT一年至少需要176万片8英寸晶圆。

从上游材料来看,全球半导体短缺仍未缓解,SEMI最新公布的数据显示,硅晶圆作为制造半导体不可或缺的材料,今年4-6月全球出货面积连续2个季度创出历史新高,半导体厂商仍在积极洽购。

SEMI表示:“晶圆的供给依然受到制约。”此外,随着“后摩尔时代”的到来,封装技术的创新越来越被重视,先进封装技术的产能开始紧缺,存在封装测试工厂满负荷开工的情况。

你怎么看产能利用率下滑?后续8英寸晶圆及相关芯片不缺了吗?欢迎评论区留言探讨。

资料来源:TrendForce、MoneyDJ、国际电子商情、AI电堂等

本文来自微信公众号:芯世相(ID:xinpianlaosiji),作者:Silvia