扫码打开虎嗅APP

本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠,原文标题:《我16年前投的A轮项目,刚刚IPO了》,题图来自:视觉中国

今天讲一个新东方“老人儿”的公司的挂牌故事:由来曲折,富有涵义。

早些时候,大健云仓(GigaCloud Technology Inc)向SEC递交了F1文件,谋求在纳斯达克挂牌,股票代码为“GCT”。

昨晚大健云仓正式登陆美股,开盘价19.2美元,较发行价12.25美元高开超过40%,此后股价回落,收盘上涨28.08%,市值6.24亿美元。一位接近大健云仓的人士表示,这次发行路演“卖得不错”。

大健云仓是一家主营大件商品出口的B2B交易平台,上述人士告诉我,在接手京东在北美的相关业务后,IPO意味着即将全面发力北美市场,因此一方面是融资与股权流通,另外“通过上市打造品牌,Marketing的意味更强。”

在简要介绍业务和财务状况之前,需先说明我看到的一些“标签”,相比于一次规模不算大的IPO,我认为将这些标签梳理清楚,对资本市场参与者更有意义。

首先是中国公司赴美上市。

现在几乎成了“禁忌”话题,延伸的影响是,将境外上市实体设在免税地的传统VIE架构,已经无法适应不知道将持续多久的监管风暴状态。

事实上去年5月,大健云仓就像向SEC提交过上市申请,一个月后由于滴滴闯关事件作罢。这次大健云仓能再次递表,显然是一种结果不错的尝试。

第二,柳暗花明。

从开始的"东方标准"以职业教育、人力资源服务为主,到大件商品的出海电商,16年间数次尝试到现在闯关IPO,这不单是简单的造富故事,更无疑是一种我们希望看到的企业家精神,更是属于“人”的顽强。

第三,一笔16年的风险投资。

2006年东方标准成立时,就获得了DCM与德同资本的数百万美元投资,期间几次转折,都可以坦然宣告“失败”,但就这么一路跌撞地扛下来,在我看来,简直与罗永浩“真还传”一样珍贵。

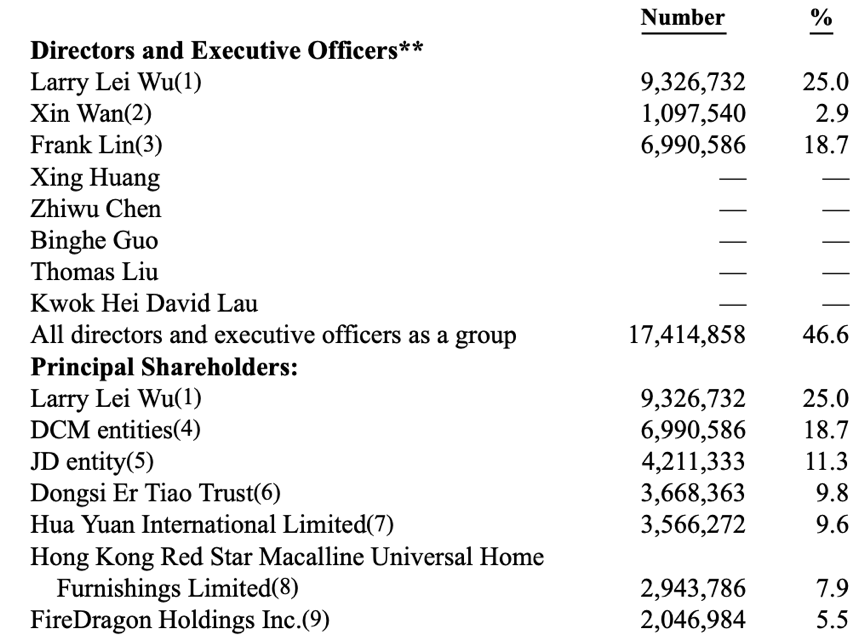

截至IPO前,大健云仓共获得5轮融资,DCM持股18.7%是最大机构股东,16年间,这家机构占股一度高达40%,这个周期怎么说呢,远超基金的常规期限,也远超投资人的耐心,这是怎么做到的?

大件儿也出海

“大健云仓”是从事大件商品出口的B2B交易平台,为全球大件商品提供线上或线下综合跨境交易及交付服务,在物流仓储基础设施等支持下,为全球供应商和零售商提供一整套电子商务交易系统。

2019年以前,大健云仓的主要业务是直接向最终客户销售采购的大件商品(B2C),2019年初推出GigaCloud Marketplace,为买卖双方商家提供市场化、数字化交易的渠道与工具,促成海内外商家高效、诚信交易,目前该平台分销侧约有4000个活跃的零售商,收入已经占到总营收的76%。

同时,大健云仓公司在北美、欧洲和亚洲设有21个大型仓库,覆盖11个目的港,年吞吐量超过1万个集装箱,其中美国拥有近40万平米自营海外仓,能实现仓储+尾程配送全美统一价格,将履约成本节省超过30%,对降低跨境大件商品物流成本帮助不小,并且还向消费者提供从交付到安装等全流程服务。

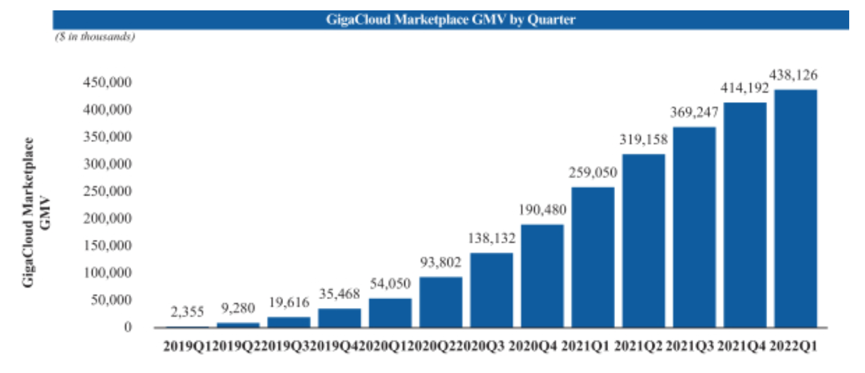

招股书显示,GigaCloud Marketplace是增长最快的大件商品B2B平台之一,从2019到2021年,大健云仓营收分别为1.22亿美元、2.75亿美元、4.14亿美元。

来源:招股书

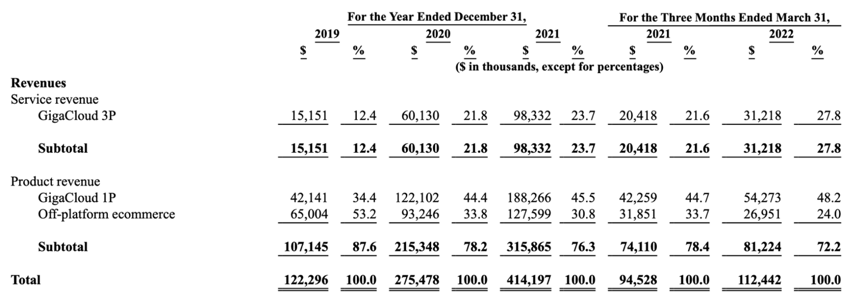

大健云仓收入来源主要有三类:

“GigaCloud 3P”这部分即B2B,通过电商平台“GigaCloud Marketplace”,撮合国内制造商与国外经销商产生收入,2019年2021年,这部分收入分比为1515万、6013万、9833万美元,占营收比例分别为12.4%、21.8%、23.7%;

“GigaCloud 1P”即直营,通过“GigaCloud Marketplace”向出售自主选品,2019年2021年,这部分收入分比为4214万、1.22亿、1.88亿美元,占营收比例分别为34.4%、44.4%、45.4%,“1P”与“3P”占比逐年提高;

平台外电子商务,即通过亚马逊、ebay、沃尔玛等第三方平台产生的收入,近三年营收分别为6500万、9325万、1.28亿美元,占营收比例逐年下降,分别为53.2%、33.8%、30.8%。

来源:招股书

《数字平台助力中小企业参与全球供应链竞争》报告显示,全球跨境B2B呈现逆势增长。预计2025年,全球将近80%的B2B交易会转为线上,其中中国跨境电商B2B市场规模将达到13.9万亿元人民币。

根据招股书,美国B2B市场估计为14.8万亿美元,几乎是美国零售市场规模的三倍,而电商渗透率只有约9.0%,落后于美国14.3%的零售渗透率,长期增长空间很大。据Frost and Sullivan,2020年美国B2B电商销售额约为1.3 万亿美元,预计2025年将达到2.2万亿美元,复合年增长率达到10.7%。

招股书预计,未来“3P”的服务收入增长速度将快于1P的产品收入,但“1P”仍将是自有库存的重要分销渠道,除此之外,自营的“1P”还可以帮助“3P”新卖家建立和验证市场。2019年以来,GigaCloud Marketplace“3P”卖家数量逐年增加,截至2022年一季度共有410名活跃卖家,共有7300个SKU,涵盖家具、家电、健身器材和其他大件商品类别。

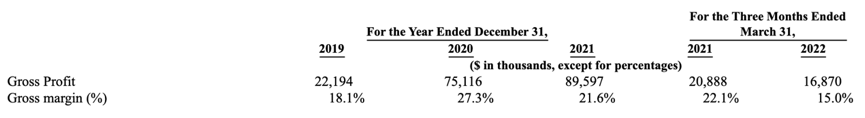

来源:招股书

截至今年3月31日,GigaCloud Marketplace共有3782名活跃买家,每位活跃买家的平均支出目前为止115845美元,这一数字较2021年下降4.4%,对此大健云仓的解释是通胀压力与全球经济滞涨所致。

从毛利率也可以看出,从2020年开始,毛利率一路从27.3%下滑至今年一季度的15%。稍微深挖一下,这是去年突然暴涨了10倍的海运费对公司财务形成的不小冲击,所幸目前海运费已经大幅回落,有理由期待看到公司的利润将逐渐回升。

从人力服务公司到出海B2B电商

创始人吴雷2000年加入新东方,后担任新东方教育在线首任CEO,2003年吴雷从耶鲁大学管理学院MBA毕业,出任新东方职业教育中心总经理。

大健云仓前后共经历5轮融资。2006年吴雷拿到DCM和德同的610万美元投资,将职业教育中心从新东方拆分出来,成立东方标准人力资源控股有限公司,原本只是与北大青鸟类似的IT职业培训公司,摇身一变成了IT人才服务机构。

创业之初,吴雷就给出了“2009年上市”的时间表,不过虽然踩在了当时风口“IT”上,但东方标准主打“速成培训”, 2009年的金融危机给了专注对日外包人才培养的商业模式以致命打击。于是,吴雷决定干起老本行——外贸。

大健云仓股东持股比例,来源:招股书

在新东方之前,吴雷曾任中国光大对外贸易总公司项目经理、四通国际贸易有限公司总经理,后来又添了海外留学背景,干起外贸得心应手。于是2009年向DCM和德同资本借了约200万美元无息贷款,于2010年在日本开展电商业务。

2013年,吴雷通过并购又将电商业务拓展至英国,DCM和德同再次投资200万美元,并将此前的200万美元无息贷款债转股。但与此同时,东方标准又从DCM和德同手中回购了约572万美元的股份,每股兑价较债转股的价格高出3倍。

2014年8月1日,吴雷收购美国康普集团(Comptree International Limited),这是一家面向美国的B2C电商平台,由此大健云仓正式进军美国市场。为了这笔收购公司进行C轮融资,向DCM发行股份。

Comptree实际上是一家综合性电商,主要产品是产自中国的家居、玩具、服装、饰品等,在美国影响力业有限,可以看做是中国产品出海的1.0,低价是唯一的优势。

这里可以参考当时的明星跨境电商股“兰亭集势”,这家公司与Shein都在2008年前后成立,如今境地却大不相同,兰亭集势作为平台型公司,主打高性价比品类,却并没建立起基于供应链或流量的护城河,面对2014年后跨境电商的激烈竞争逐渐失势。

而Shein基于中国的供应链优势打造了强大的柔性供应链,并且抓住了数个海外社交平台的崛起,极其善于流量采买,现在已经成了出海2.0的代名词。

2017年3月,红星美凯龙注资800万美元,开启了大健云仓的“大件时代”,于2019年成立自己的大件电商平台GigaCloud Marketplace,因此所谓的出海2.0是考验更底层和综合的能力,包括对国外市场偏好了解程度、本地化、品牌流量采买运营能力、以及国内供应链的整合能力等都提出了更高的要求。

2020年11月,京东与元禾控股共同投资2500万美元,京东持股比例达到11.3%,也是仅次于DCM持股的投资机构。据了解,当初京东有全资并购或控股的意向。

对于这笔投资,京东曾表示看重的是大健云仓多年积累的产品供应链和跨境物流仓储的交付能力,具备较高的行业壁垒。目前大健云仓已经与京东在美国市场有较深度的合作。

2021年,吴雷将控股公司从东方标准更名为GigaCloud,你可以看到16年间DCM的名字不断出现,这个时间早就超出了美元基金10-12年的存续期,在一贯的业绩表现支撑下,DCM完全没有必要为正常的“沉没成本”再费心神,况且DCM投东方标准的的同期基金中已经有当当网和Bill.com等多个超强退出案例,给LP带来可观的回报。

但DCM此后还是付出了不少心力,帮吴雷找方向、找资源;同样,吴雷转型做跨境电商,也完全可以抛开DCM另起炉灶,在那个风险投资还叫做“风险”投资的年代,这没有任何问题。

这就不得不说DCM这种“捕鲸派”与规模派基金的差别,我认为仅基于出手次数考虑,“捕鲸派”与创始人之间可以建立更紧密一点的关系,GP的投资策略和利益分配方式,决定了与创业者的合作方式。

教育创业者的企业家精神

不久前我参加了一个饭局,席间有位做K12教育的创业者,给我留下了很深刻的印象,坦白讲虽然K12教育去年经历了“双减”的打压,但作为企业的掌舵人,这位创业者无疑早已财富自由,但他仍在不断地“找方向”。

所以企业家精神确实是个非常玄妙,但又很实质的话题,彼得德鲁克认为,“企业家精神是一种行动,而不是人格特征。它的基础在于观念和理论,而非直觉。”我以前不太理解这句话,事情都是人干出来的,不是人格特征还是什么?

但现在看来,这种精神确实是观念和环境的产物,由环境塑造出来却受大众观念的影响,而教育创业者无疑又是比较特殊的一种存在,从俞敏洪到罗永浩,从张邦鑫到米文娟,再到这篇文章的主角吴雷,都有一股“天不老,心不死”的劲头。

前述接近吴雷的人士认为,教育创业者的综合素质都比较高,首先是销售能力很强,在一个竞争激烈的行业这点的重要性毋庸置疑;组织协调与管理能力出众,这也是一个教育从业者的基本素质;知识面一般都很广,拥有全球视角;最重要的是抗打击能力出众。

所以一位顶级美元基金合伙人对投中网表示,看多中国的底层逻辑,就是看企业家精神有没有变化,“如果中国的企业家精神还在,还是很旺盛,那我觉得投资的机会还是很多。”

挺好的,至少看见吴雷,我对中国的企业家精神又不那么悲观了。

本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠