扫码打开虎嗅APP

本文来自微信公众号:远川科技评论 (ID:kechuangych),作者:董指导,原文标题:《冲到前三,谁赞成?谁反对?》,题图来自:视觉中国

最近,一位光伏产业大佬发了个朋友圈,大概意思是“如果烧钱就可以了,那么人行会是最厉害的”。

这个朋友圈被认为是“意有所指”。猜测来看,可能和两个事情相关:一个事情是最近的“光伏新势力”。伴随着光伏良好的景气度,许多公司跨界跑步而来,有养猪来的、有做饮料来的。来了就宣布大产能、新技术,来了都是股票涨停人。

另一个事情是“老巨头新想法”。上周某电站发布组件招标,之前做光伏上游硅料的通威股份,却意外参加了组件招标,而且价格最低,没有意外就会中标。通威这个做法,让行业一下担忧了:本来是你做上游、我做中游,其乐融融一起赚能源革命的钱。现在队友忽然变“情敌”,谁会舒服开心呢。

关于通威的做法,是投资圈最近讨论最为热烈的话题了。有分析师认为,价格战需要两个条件,需求阶段不振、产能过剩、价格战发动者有足够的产能控场。

这意思就是,通威不会对产业造成显著价格战冲击。但市场还是先跌为敬,不管新势力,还是老的组件公司,上周五股价纷纷回落,以示重视。而且,通威在交流会里也表示:

通威做事情,要么不做,要么就是行业前三,争取第一。

这话也说的很清楚了,打不打价格战不重要,重要的是,通威要在组件环节做到前三,市占率就要从0增加到10%以上。这气魄,颇似梁影帝的那句“我话讲完,谁赞成?谁反对?”

通威能够引起这么大波动,也是和公司在硅料领域的领导地位有关,这也引发了两个问题:组件环节,到底有没有壁垒?大家都在做一体化,到底会给行业带来什么利弊?

组件壁垒高不高?

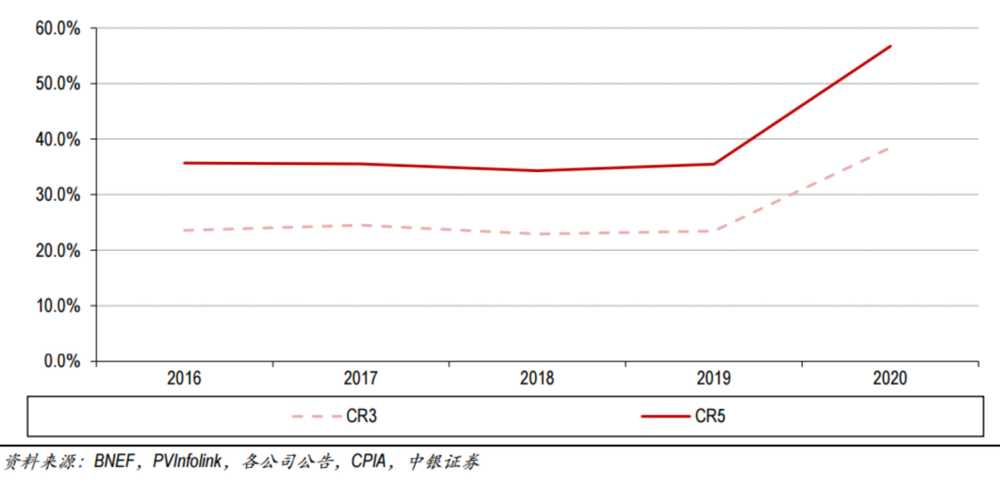

组件环节壁垒高不高,可以让数据先说话,比如市场集中度。集中度是入局者难易的一个判断标准,可以佐证壁垒。组件行业前三名、前五名的市场占有率在2019年之前都保持了一个“比较平稳且不高”的状态。而相比之下,硅料环节CR5能达到90%、硅片环节CR5也基本在90%。

从产业链各环节市场集中度对比来看,组件环节,和硅料、硅片相比,综合壁垒并不算高。

原因可以从技术、投资强度、成本来看。

技术角度,硅料、硅片尤其硅料,还是有很强的化学属性的。而组件更多的是买来材料进行组装。粗糙点说,硅料像是造手机膜的,组件是贴手机膜的。

投资强度来看,1GW的产线,硅料、硅片、电池片,大概都是在3~4亿元左右,而组件则只需要1~2亿元。同时,硅料厂扩建更慢,新产线大概要18个月,而组件新产线则3~5个月。

成本角度,组件成本有50%左右是电池片,组件厂商过去十几年主要是从外采购,2019年之后自己生产的状况增加;另外45%也基本都是玻璃、边框、EVA膜等辅材,比较市场化。组件的成本差异,其实在管理效率,包括人工、生产安排、供应链谈判等。

所以,大家担心组件行业壁垒不高,也不是杞人忧天。但俗话说,隔行如隔山,如果组件环节真就一点壁垒都没有,那也不对。

比如来看下组件环节销售排名状况,在2019年之前,前五名企业排名虽有变化,但是名单基本变化不大。也就是说,吃肉的还是同一批人,只是阶段吃的多吃的少而已。

为什么会这样?

因为组件基本是to B的。电站有20年的生命周期,产品不好用会影响很大。所以B端要看长期合作稳定性,品牌就是一个认知优势。另外,在海外市场,银行也会对有品牌的组件商给予“溢价”,比如采用了好的组件品牌的电站运营商,可以获得银行更低的贷款利率。

也就是说,从长期运营稳定、从贷款利率角度,都会有利于大品牌组件公司。

所以,组件环节当然有护城河,竞争优势也会从生产端的技术、规模,落到销售端的品牌、渠道。

渠道这个故事,在许多领域也有上演过,比如面向C端的,农夫山泉的销售网络、有学校就有店铺的晨光文具、格力的大经销商体系等等;面向B端的汽车零部件供应商、建材里的东方雨虹等等,这些案例中,渠道都是企业抵御竞争者的法宝。

但是,渠道确实会变革。比如C端的互联网、直播产生了新销售渠道;比如B端的新能源汽车也在重构销售体系。

整体而言,B端的渠道是不容易更换的,除非已经有了标杆案例,证明了公司产品质量不差、价格还便宜、售后还有保障。

这也就是通威的底气,有硅料、电池两个环节的行业知名度,也有成本优势,也可以搭销售体系:“不是太难的事,肯定有挑战,但没有太大问题”。

一体化的故事

无论从组件行业集中度、还是从前十大品牌来看,都会发现一个强有力的“行业鲶鱼”:隆基股份。隆基实现了市占率的快速提升,从十大之外来到了行业第一;而且也带动了行业集中度的提升。

隆基实现这个壮举的秘诀,正是“一体化”。

隆基完成了“单晶硅”技术突破,也有了后来的行业地位。而单晶硅技术,在当时也算是无人区,隆基面临的是“上中下”三重困难。中,是在自己的硅片业务。上,是设备和材料;下,是电池片和组件。行业内没啥帮手,大家都围着多晶硅赚钱,谁愿意来陪着冒险。

决定了,就要做。于是,中就是要不断研发;而上游,和大连机床厂合资成立连城数控,解决设备问题、支持美畅股份做切割线;下游,在2014年时收购了乐叶公司,自己做基于单晶硅的电池和组件。

于是有了后来的故事,隆基成为硅片龙头。当然,一体化在光伏行业也不是新鲜事,在隆基之前,组件公司、通威也都有下游电站业务。不过,一体化确实在2019年之后爆发出了威力。原因一方面是硅料涨价,有硅料、硅片的企业,都有成本优势;另一方面,缺货的时候,自己的产线更有保障。

所以,2020年组件环节行业集中度快速提升,而且行业龙头们也开始加大一体化。通威是从硅料向下,做了电池,现在又做了组件;而组件公司也没歇着。

比如天合光能就公告称,公司拟在西宁经济开发区投资建设一条龙7个项目:工业硅、高纯多晶硅、单晶硅、切片、电池、组件以及组件辅材生产线。晶澳科技的一体化也有百亿投资。晶科科技在接受采访时也表示,垂直一体化的能力是未来头部企业竞争的必备能力。

一体化的初衷,都是为了企业自产自用,保障供应链安全。但真做起来,那还不得是互相割据。所以指责通威一体化,也没啥道理。为了保障硅料销售,自己铺渠道,不是挺正常么。就好比《潜伏》里的那句话:

两根金条放在这儿,你告诉我哪一根是高尚的?

一体化的利与弊

一体化,做产业链整合,在产业链上多处布局,可以平滑行业波动,而综合毛利率也会有提升。

比如光伏领域,德邦证券一份2021年6月份的测算数据显示,如果单一做组件环节,毛利率仅0.5%;而如果电池+组件一起做,企业毛利率可以到1%;如果连硅片也一起做,毛利率就可以达到7%。这个毛利率差别,就是亏损和赚钱、倒闭和发展的区别。

在其他行业,一体化也很常见。比如有半导体领域做模组的开始自研芯片,向上拓展;在新能源领域,宁德时代也在加大上游布局;也有整车厂向上拓展;也有向下拓展的,比如赣锋锂业做电池、两桶油从炼化到终端,医美公司华熙生物从原材料到医美产品、甚至有企业也会介入到医院等等。

一体化,还是希望能实现业务协同,从而达到更高的综合收益。但是,一体化尤其在光伏行业,也会有弊端。

比如,一体化改变了专业合作、分工的信任。之前是战友,突然变敌人,谁都会不爽。直接就有过案例,某领导询问一家企业为什么不用另一家行业龙头的产品,回答是,对方也在做我这个业务。现在据说那家企业,也成了自己口中的“对方”。

其次,一体化意味着高投资。当行业发生重大技术变革的时候,一体化企业的重置成本会非常高,这也是风险。就像通威说,电池主要产线还是topcon,而不是HJT。因为HJT是完全新产线,成本高。但新入局的企业,肯定就想做HJT,来冲破竞争格局。

另外,当行业里的巨头都实行一体化的时候,行业里就会出现生产标准山头林立的状况。自然也会有一些资源浪费,也会让小企业更加无所适从,不知道如何配合。

但无论如何,一体化还是一个商业问题,属于正常且合理的存在。

尾声

最近,茶颜悦色进驻南京,引起了不少轰动。南京本地茶饮T COMMA就做了一个宣传:参战“千亿茶饮第一战”,商业竞争受益者是消费者。

而从产业角度而言,上游为了保障产品出货,铺下游渠道,很合理;从投资角度,市场都在讲“硅料价格下行周期开启”,组件行业享受着比硅料高的估值,那硅料企业来拓展业务,做个估值套利,也是合理的。

推演来看,通威的市占率要提升,肯定不是其他家每家均分出一点,一定会出现有人掉队的情况。就像古代多国混战一样,当有一个示弱、露出破绽后,那来进攻的就不只是一个玩家,而是一群。这也许也是所谓的“最小阻力法”吧。

回溯光伏产业发展来看,确实是在一次次激烈竞争中,在一批批企业家不甘心的挑战中,才有了光伏行业大幅的降本增效;才有了整个光伏产业链都位居全球前列、而且难以撼动;才有了我国能源结构调整、能源安全性提高。

所以,从这个角度来看,其实光伏并不内卷,而是内强。也许也是胜利的预言家在叫喊:让平价来得更猛烈些吧。

本文来自微信公众号:远川科技评论 (ID:kechuangych),作者:董指导