扫码打开虎嗅APP

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:墨羽枫香,头图来自:视觉中国

前些日子,任正非在华为内部一篇文章称,未来十年应该是一个非常痛苦的历史时期,全球经济会持续衰退。现在由于俄乌冲突的影响以及美国继续封锁打压的原因,全世界的经济在未来3到5年内都不可能转好,加上疫情影响,全球应该没有一个地区是亮点。

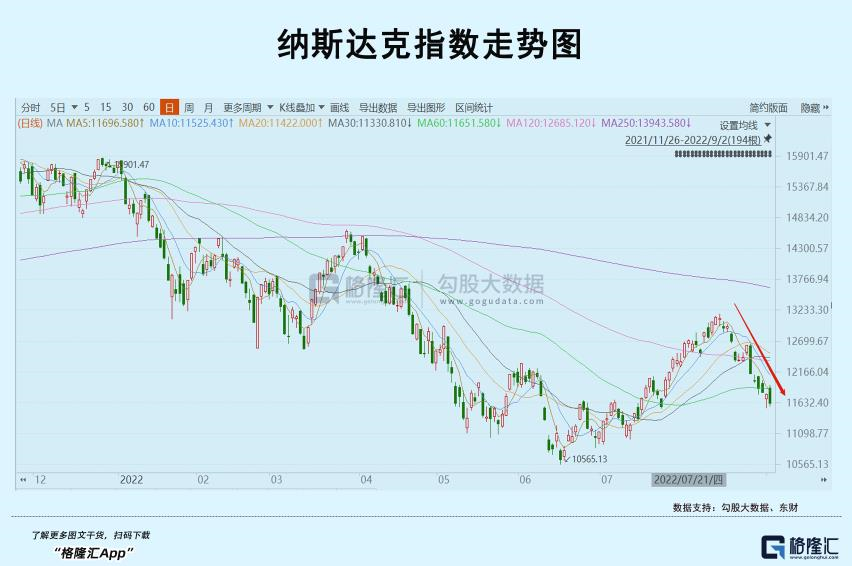

寒气传递给每一个人。A股是感受到了,海外市场的悲观氛围也已凸显。美股在经历了2个月的强势反弹之后,趋转直下,纳斯达克指数已经从8月中旬高点回撤11.4%,跌破60日均线,大有去挑战新低的味道。

另一边,反应全球美元流动性的美元指数却连破记录,一度突破110大关,现价109.59,再创20年新高。美国10年期国债收益率持续上扬至3.2%左右,较8月初上涨23.5%。2年期国债收益率已经突破3.5%,创下2007年以来最高记录。两者倒挂之差一度超过30个基点,创20年新高。

总之,美国金融市场暗流涌动。有人说,一切尽在美联储掌控之中。有人却说,一场危机正在迫近。

一、打破幻想

6月中旬至8月中旬,纳指反弹了23%,标普500反弹17%。欧洲股市,包括英国富时100、法国CAC40、德国DAX均跟随美股强势反弹。那时的市场,无限憧憬着美联储会以比较快的速度结束加息,并开启放水闸门刺激疲软的经济。

8月26日,鲍威尔在杰克逊霍尔年会发表《货币政策与价格稳定》的演进,彻底浇灭了市场的幻想。

鲍威尔演讲全稿仅有1300个词汇,用时8分钟,简单粗暴地表达了美联储抗击通胀背水一战的决心。

鲍威尔开门见山说到,美联储首要任务是将通胀降低至2%的目标。他表示,即使“降低通胀可能需要一段持续的低于趋势水平的增长,并削弱劳动力市场,也会给家庭和企业带来一些痛苦”,但高通胀“将意味着更大的痛苦”。7月份通胀数据的改善幅度,远低于美联储在“确信通胀正在下降”时需要看到的水平。

我们在《不要幻想加息很快结束》一文中也明确指出,美联储作为中央银行,首要的调控任务就是捍卫币值稳定(PS:美国通胀太高,货币购买力大幅下降,币值很不稳定),其次才是促进经济增长。从这个维度上看,要把通胀按下去,需持续高强度加息,代价就是美国经济会快速进入衰退。

此外,鲍威尔还给市场上了3堂历史课:

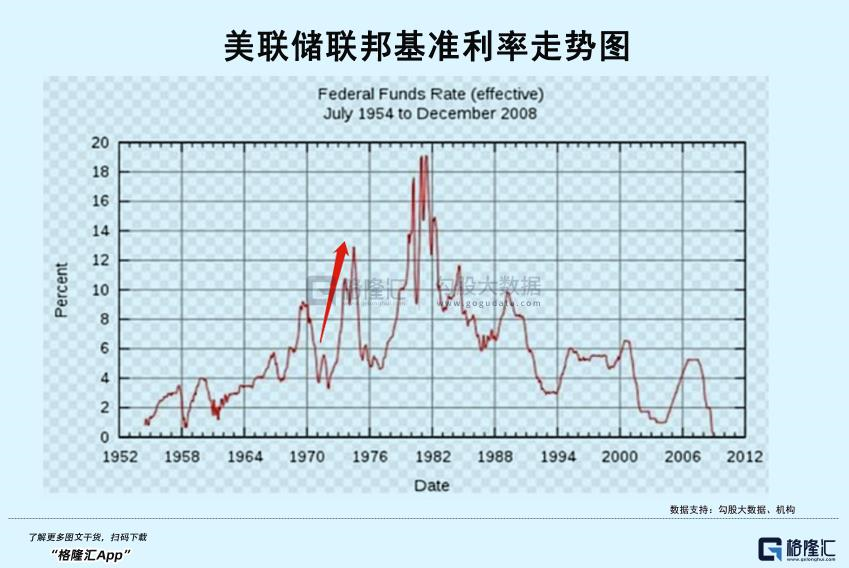

第一,央行能够而且应该承担起实现低而稳定的通胀的责任。在过去的大通胀期间,尽管通胀主要是由于石油供给导致的,美联储也通过加息最终解决了通胀问题,因此美联储“能够”且“必须”承担起稳定物价的责任。

在我看来,上一轮持续15年的大通胀,石油供给并不是主导因素,最多算是火上浇油。更为底层的核心逻辑是长达数年的大规模财政赤字+超大规模货币宽松。其实,美联储在很多场合把大通胀的原由甩锅给石油、地缘冲突等等,而自己却是背后的始作俑者。

第二,借鉴70年代高通胀经验,货币政策必须考虑公众的通胀预期。

第三,借鉴“沃尔克时刻”,必须坚持加息直至大功告成。过去大通胀的经验表明,如果美联储货币政策在降低通胀与稳定经济发展之间犹豫不决,没有坚决的加息,不仅无法降低通胀,所需要付出的就业代价可能会愈发高昂,80年代沃尔克通过长时间的大幅紧缩才遏制住了通胀。

本轮大通胀已经可以匹敌1970年代的大通胀。鲍威尔背水一战,似乎有当年沃克尔的气魄,但听其言,观其行更重要。在我看来,鲍威尔不可能成为沃克尔,大概率会重蹈伯恩斯的覆辙。

一方面,目前的宏观环境与当年不可同日而语,不管是经济体量,还是规模极度膨胀的金融市场,根本不支持超10%,更不用说20%以上的加息了。另一方面,即便大幅加息,也很难真正让通胀回落至2%以内,因为本轮通胀是由供需两端导致,加息只能影响需求端,无法对新冠疫情以及俄乌冲突等供给端起作用。且加息过猛,会一定程度上摧毁供给。

从深层次逻辑看,全球化愈发撕裂,大势不可逆转,供应链逐步从原来的及时生产模式转变为冗余生产模式,效率不一样,成本不一样,还想着过去2%的低通胀,有点天真了。本轮全球大通胀不是1年2年,可能跟上次一样持续长达10余年之久。

在我看来,未来美联储的降息时点,并不在于通胀是否下降至2%,而是看华尔街收割全球财富的情况。如果未来某个时点已经爆发严重的金融、经济危机,美联储恐怕必然会坚决降息放水,尽管那时的通胀依旧高企。不过,在这之前,期盼美联储很快结束本轮加息,并不现实。

二、危机魅影

从汇率定价基础逻辑看,一国货币强劲,主要是由经济基本面和货币政策决定的,前者是长期主导因素,后者往往是中期主导因素,两者往往交叉影响。美元指数从去年1月至今,累计上涨超过20%,最新价已创下20年新高。如此强势,并不说明美国经济表现有多强劲,而是反应货币政策有多么激进。

从年初到现在,美联储的加息一直在超预期进行,3月、5月、6月、7月分别加息25BP、50BP、75BP、75BP。短短4次议息会议,大幅加息225个基点,创下40年来最激进、最疯狂的加息操作。且今年9月再度加息75BP的预期概率已经超过70%。

货币政策如此“急转弯”,显然对全球其他货币是一种攻击状态。先看日本,全球第3大经济体。日元兑美元从去年1月的102.585快速贬值至当前的140.22,贬值幅度高达26.8%。

日本央行长期践行MMT货币理论,坚守超级宽松货币政策。通过以0.25%的固定利率无限量购买长期限日本国债,以压低长期利率。目前,两国10年期国债利差已经高达296个基点。随着接下来美联储继续加息,利差会再度拉大,迫使日本央行再度大幅购债,将导致日元汇率再度贬值。

日元已经走入恶性循环。145是市场普遍认为的日本央行可能考虑货币政策转向的关键点位。一旦汇率问题迫使日央行放弃现有量宽政策,同样会导致严重的后果,会对经济和金融市场的冲击将会是史诗级的。

其实,当前汇率的大幅贬值走势,已经反应投资者的最质朴的态度:一旦爆发全球性的危机,日本可能会比欧洲更为糟糕。

除了日元以外,欧元危机也比较突出。欧元兑美元从去年1月初的1.235贬值到近期的0.99015,最大贬值幅度高达19.8%。

俄乌冲突引爆能源危机,对以德国为首的经济强国产生巨大冲击。本周,德国明年交付的电价一度触及1050欧元/兆瓦时,为历史上首次突破1000欧元,上周累计涨幅高达70%。而去年德国的电价还不足100欧元/兆瓦时。

8月份,德国通胀继续飙升至7.9%,创下1973年以来最高记录。其中,能源价格同比上涨了35.6%,食品价格上涨了16.6%。另外,德国央行也在近期刚刚警告,秋季通胀率可能攀升至10%左右,且通胀前景极其不稳定。

不仅是德国,欧盟其他国家通胀已经失控了。有一组8月份很触目惊心的通胀数据,:爱沙尼亚25.2%、立陶宛21.1%、拉脱维亚20.8%、荷兰13.6%、斯洛伐克13.3%、斯洛文尼亚11.5%、希腊11.1%、比利时10.5%、西班牙10.3%、葡萄牙9.4%、奥地利9.2%、意大利9%、爱尔兰8.9%……

英国在7月的通胀也已经突破10%,再创新高。另外,从今年10月起,英国普通家庭的年度能源价格上限将大幅上调80%。英国通胀还将大幅上行,花旗预计CPI将达到18.6%,高盛更是给出22%的惊人预测。

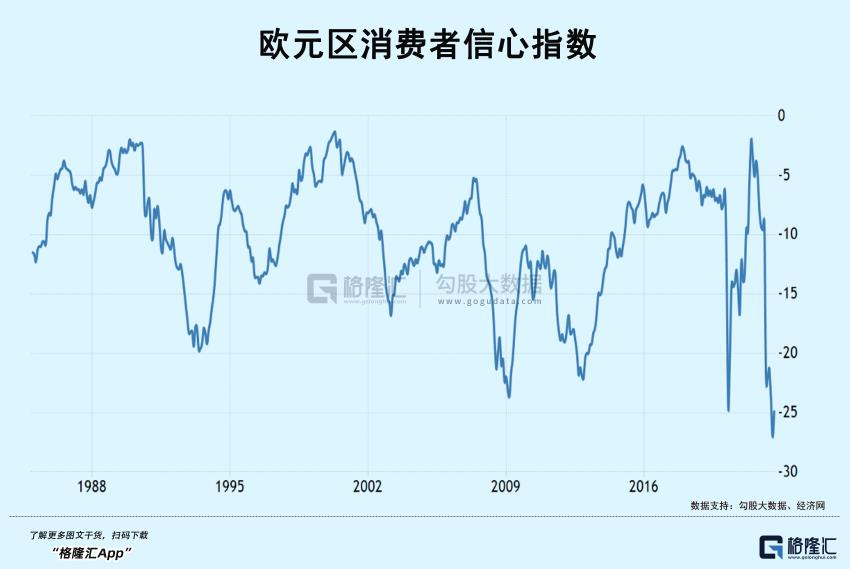

能源是一切经济的基础,而天然气的实质性短缺将大幅推升欧洲通胀,大幅打压经济活动和消费者信心,进而增强债务违约风险以及金融市场的严重混乱。

在我看来,欧洲经济在今年下半年恐怕无法摆脱衰退的泥潭。经济先行宏观指标已经明确指向衰退。今年8月,欧元区综合PMI继续下探至49.2%。其中,制造业PMI继续下探至49.6,而俄乌之战前的1月高达59。欧元区消费者信心指数为-24.9%,仍然位于有数据记录以来的最低水平,超越过去历次重大危机。

由于高通胀危机,迫使欧洲央行继续进行大幅加息。近日以来,有多位欧洲央行管委发出鹰派之声。诺特表示支持在9月会议上加息至多75个基点;霍尔茨曼表示加息75个基点应该是9月会议辩论的一部分;卡萨克斯表示欧洲央行应在9月讨论加息50个基点还是75个基点;德国央行行长内格尔则表示,欧洲央行需要多次加息,不清楚具体的止步节点。

大幅加息预期,导致欧洲债券市场遭遇抛售潮。欧债收益率齐创数十年最大单月升幅。欧元区基准的10年期德债收益率创两个多月新高,8月累涨超72个基点,为1990年来最大涨幅。10年期法债收益率升至2013年来最高,两年期收益率创2011年来最高。10年期意债收益率8月累涨近90个基点,法国与荷兰基债收益率单月涨幅均为数十年最大。

意大利方面,10年国债近日再度逼近4%的“死亡线”。其与德国国债收益率之差悬殊237个基点之多,非常逼近2011年7月主权债被下调评级的时候了。

如此之高的发债成本,意大利的财政负担不可持续,主权违约的风险大增。要知道,意大利政府债务占GDP的比重高达150.8%,远超欧元区整体的95.6%的平均水平,更是远超于《稳定与增长公约》60%的红线水平。

2008年次贷危机以及后来爆发的欧债危机,因为大规模的QE印钞掩盖了其巨大风险,并没有实质性解决问题。一直拖到现在,全球债务规模已经膨胀至303万亿美元,是其GDP的351%,远远超过2008年全球金融危机的时候。此外,金融市场的膨胀速度与规模更是超级黑洞。而这一切的稳定,均是建立在低利率,甚至负利率的货币环境中,但现在已经不复存在了。

10个水壶5个盖,当全球因通胀迫使利率持续上扬,危机爆发、从什么地方开始也许只是时间问题。两个大的火药桶,一个是在日本,一个是在欧洲。

三、尾声

近日,主要依赖出口经济的韩国公布了有史以来最大的贸易逆差。全球经济“金丝雀”再度拉响警报。

另一边的欧洲,也坐立不安。8月20日,法国总统马克龙呼吁法国人接受自由的代价,因为俄乌冲突有可能在欧洲产生严重的经济后果。

8月24日,他再次向民众传达寒气:“我们现在生活的世界......似乎是由一系列危机构成的,每一个都比另一个更严重……我们正在经历的是一个重大转变,包括法国夏季遭受的干旱、火灾、全球供应链中断,还有已经持续半年之久的俄乌冲突”。他还说,这意味着以往资源商品丰富的好日子或将结束,世界面临着“某种无忧无虑”的终结。

自由是有代价的,愚蠢也是有代价的。当华尔街制造全球性金融大动荡的时候,受灾是普通人,方方面面都会受到一些影响,而巨量财富就在危机中悄然大量转移集中。资本无他,无止境贪婪,嗜血又无情。

华尔街上空乌云密布,未来下的可能都是美刀。

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:墨羽枫香