扫码打开虎嗅APP

作者|Eastland

头图|视觉中国

在国内外多重不利因素作用下,经济增长放缓、居民对未来收入的信心不足,社会消费总额下降。由于购买家电不是刚需(冰箱、洗衣机、电视机只要还能用,晚几年换不是问题),家电行业受冲击比较大。

根据全国家电信息中心数据:2022年H1国内家电销售规模为3609亿(其中线上1995亿、线下1664亿)、同比下降11.2%。其中,空调零售额782亿,同比下降16.2%;洗衣机零售额300亿、同比下降9.4%;冰箱零售额427亿、同比下降7.3%;厨卫家电零售额930亿、同比下降8.3%;生活家电规模589亿、同比下降10.8%……

与此同时,家电出口规模亦下降8.2%,至2833亿。

美的集团(SZ:000333)、格力电器(SZ:000651)、海尔智家(SH:600690)是中国家电三巨头,如今凭借品牌、规模、渠道优势“躺赢”的好日子过去了。

按照2022年9月13日收盘价,美的、格力、海尔市值分别为3953亿、1979亿、2501亿,静态市盈率分别为13.8倍、8.6倍、19.1倍。虽然较1年前有不同程度回落,但没有真正拉开距离。

营收:美的领先优势稳固

美的营收领先优势明显、增速最高,未出现过回调。从2016年的1590亿到2021年的3412亿,年均复合增长16.5%。

海尔营收从2016年的1191亿增至2021年的2276亿,期间也未出现回调,年均复合增长13.8%。

格力收从2016年的1083亿增至2021年的1879亿,期间也未出现回调,年均复合增长11.6%。

2018年~2019年是董明珠“去留”的关键节点(1954年生人,2018年已经超龄)。2019年格力营收“达峰”,2020年滑落约300亿。如果说是疫情影响,美的在同样的宏观经济形势下营收增长60亿。

2016年海尔营收相当于美的的74.9%,2022年H1这个比例降至66.7% ,但海尔仍是美的强劲的竞争对手。

2012年,美的、格力营收分别为1030亿、993亿,格力为美的的96.4%。这一年方洪波、董明珠同时接任“操盘手”,两家公司的起点基本相同。2022年H1,格力营收仅相当于美的的52.1%。不到十年,方洪波率领美的将领先优势从3.6个百分点扩大到47.9个百分点。

美的多元化、海尔国际化,格力不进则退

1)格力首失空调“销冠”

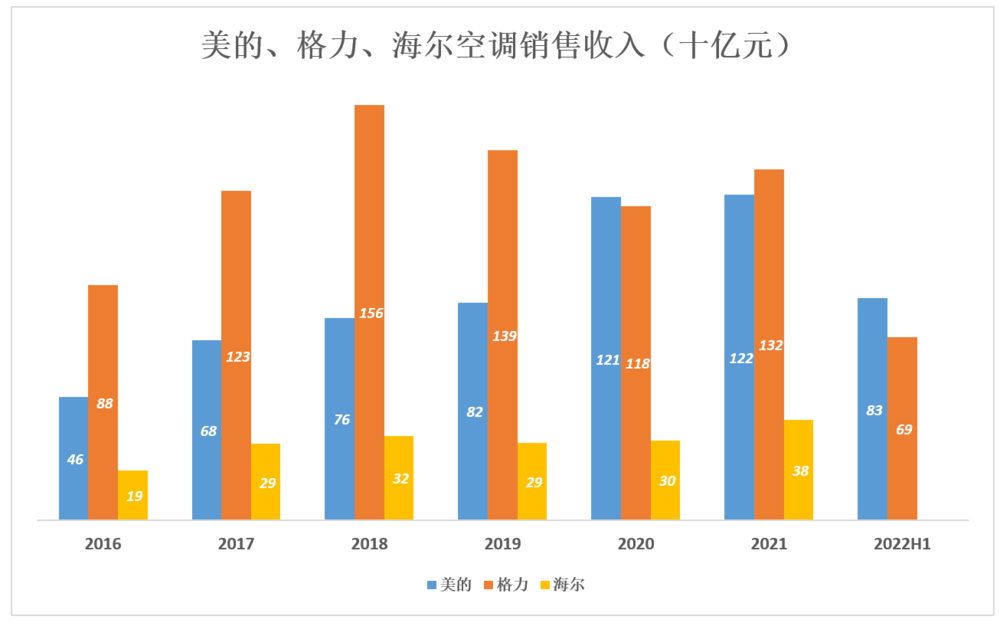

空调是格力的王牌业务,销售额曾占到总营收的90%,2018年跌破80%,2021年H1仍超过72%。

2018年,格力空调销售额达到峰值——1557亿,相当于美的空调销售额的205%。此后美的空调销售额稳步上升、从未回撤,格力空调销售收入则震荡下行、领先优势迅速消失。2021年格力空调销售额仅比美的高7.8%。

2022年H1,格力空调销售额终于被美的超越,落后17.4%。#格力丢掉空调“王座”#

空调销售收入约占美的总营收的45%,占海尔总营收的16%(低于冰箱、洗衣机、厨卫)。2021年海尔空调销售额375亿,相当于格力的28.5%。

2)家电(除空调),美的“群狼”战术

美的将空调以外的家电产品统称为“消费电器”;格力以“生活电器”板块囊括厨卫、冰箱、洗衣机、空气净化器、净水机等品类;海尔选择单独披露电冰箱、厨电(燃气灶、油烟机、烤箱)、洗衣机、热水器销售收入。2018年起,海尔增加净水机品类,与热水器共同组成“水家电”板块。

与美的相比,海尔家电选择“少而精”路线,品类虽少营收却压美的一头。2016年海尔家电(不包括空调)营收787亿,2021年增至1740亿,年均复合增长17.2%;同期美的家电板块年均复合增速仅为11.5%。

2016年美的家电收入为海尔的97.2%,2021年这个比例降至75.8%,足见海尔之强悍。

格力非空调家电一直没做起来,2016年收入不及海尔的3%,2021年仍然只有海尔的2.8%。

海尔靠几个拳头产品雄踞家电第一阵营,2021年冰箱、洗衣机、厨电营收分别为715.7亿、547.6亿、352.4亿,加上水家电的124.7亿,家电总营收1740亿,力压美的(不包括空调);

美的拳头产品(空调)够硬,2021年营收1222亿,加之其它品类“帮衬”,总营收(包括空调)3412亿,夺得魁首。

格力家电板块营收较美的、海尔相差两个数量级,绘在一张图上极不协调,早已失去可比性。根本原因在于开拓新品类的能力不足。朱江洪把格力打造成空调王者,继任者连电冰箱都没能成气候,想通过手机、新能源车等跨界产品发展壮大就更不靠谱了。

“恶虎架不住群狼”,格力空调虽勇,最终还是败于美的“群狼”。

3)装备制造是美的希望所在

在装备制造领域(To B),美的雄心勃勃,格力心有余力不足,海尔完全没有涉足。

2021年美的“机器人、自动化系统”板块收入273亿。格力To B业务(包括智能装备、工业制品、绿色能源)营收50亿。

美的装备板块的核心是收购来的库卡机器人,产品大量装备奔驰、宝马等顶级汽车制造企业。

美的新能源车核心部件从两轮车延伸到汽车,2021年5月驱动、热管理、辅助/自动驾驶三大产品线同时投产。

美的不满足于只做家电产品(To C)的王者,因而积极布局To B业务。但2017年以来装备制造板块营收停滞不前,未来能否再造一个To B的美的有待观察。

4)海尔国际化走在前列

美的、海尔在国际化方面旗鼓相当:美的国际营收压海尔一头,海尔国际收入占比略胜一筹;毛利润方面,美的高开低走、海尔低开高走。

2021年,美的、海尔国际营收分别为1377亿、1147亿,分别占各自总营收的40.3%、50.4%。美的国际收入占比缓慢下滑,海尔则稳步上升、突破50%。

美的海外业务毛利润率原本高于海尔,但近几年显著下滑:2019年毛利润率31%,2020年降到25%,2021年进一步降到23%。海尔毛利润率稳步上升,2020年达28%,超过美的。

多年以来,格力外销收入徘徊在200亿出头,无法向上突破,2021年营收225亿。#美的、海尔国际业务营收刚好差了一个格力#

格力外销业务毛利润率仅为美的、海尔的一半,且呈下滑趋势。2021年毛利润率9.8%、较2019年低3.7个百分点。

三巨头赚钱能力都不可小视

1)毛利润,格力掉队了

空调业务不愧是格力的“看家本领”。2016年毛利润率高达39%;2018年、2019年格力要冲营收,毛利润率略有下降,但金额超过500亿。

美的赶超格力也付出了代价,毛利润率一降再降。2021年,格力空调毛利润还是比美的多113亿、毛利润率高10个百分点。格力在空调领域的优势短期内难以动摇。

海尔空调毛利润率高于美的,但体量相对较小,2021年板块毛利润105亿,比格力少307亿、比美的少194亿。

在家电领域(除空调以外),格力与美的、海尔不在一个层面。且从2020年开始,格力不再单独披露“生活电器”板块成本,毛利润无从计算。

走高端路线的海尔,毛利润率保持在33%以上,毛利润逐年稳步提升。2021年毛利润、毛利润率分别为584亿、34%;

美的家电始终逊海尔一筹,2021年毛利润366亿、毛利润率29%。

依仗空调业务的领先优势,美的毛利润在总体上压海尔一头。2021年,美的、海尔毛利润分别为767亿、711亿。但海尔毛利润率高达31%,比美的高9个百分点。

2021年,格力整体毛利润456亿(其中411亿来自空调业务),总算可与美的、海尔相提并论,而且毛利润率还比美的高2个百分点。

在产品高端化、国际化方面,海尔领先美的至少一个身位,美的最大的希望是To B的装备制造。格力与美的、海尔相提并论的资格到了需要“保卫”的时刻。#有些像BAT中的B#

2)从成本、费用把控看“铁娘子”风范

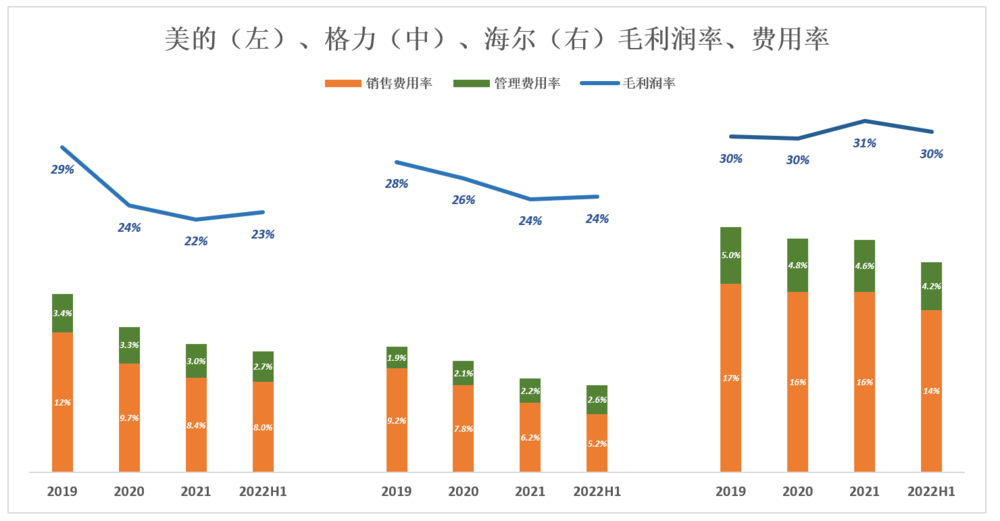

蓝色折线代表毛利润率、彩色堆叠柱代表费用率。蓝色高于堆叠柱越多,企业盈利能力越强。

海尔产品相对高端,国际化程度最高,因此毛利润率比美的、格力高几个百分点,但费用率更高。2021年海尔毛利润率达31%,比美的高9个点、比格力高7个点;与此同时,海尔销售、管理费用合计占营收的20.7%,美的只有10.8%,格力更是低至8.3%。

格力费用率压得最低,2021年销售、管理费用率分别只有6.2%、2.2%;2022年H1分别为5.2%、2.6%。

美的、海尔都是把控成本、费用的高手,但终究略逊格力一筹,董明珠确有“铁娘子”风范。

3)净利润、现金流

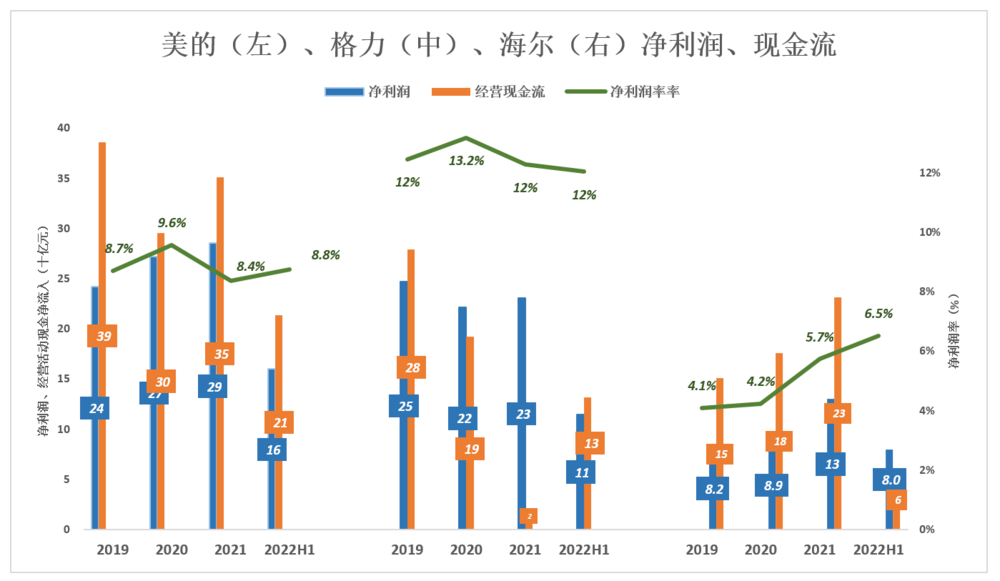

三家当中,美的净利润最多、格力净利润率最高,海尔被高企的费用率拖累、盈利能力垫底。

美的经营活动现金流显著高于净利润,2021年净利润286亿、经营活动现金流高达351亿;2022年H1,净利润160亿、经营现金流214亿。#让投资人放心#

格力净利润率保持大幅领先,但2021年经营活动现金流净额同比暴跌90%。现金流量表显示,2021年“购买商品/服务支付现金”相当于“销售商品/服务收到现金”的85.8%,2020年这个比例为78.1%(2022年H1又回落到74.3%),仅此一项格力经营活动就多付出130亿现金。

通过综合分析,比较合理的解释是2021年期末,格力存货(包括原材料、在产品、产成品)比期初增加了149亿。

格力营收规模落后,但靠成本、费用把控保持较高的盈利水平,净利润率居三巨头之首。

留意“格力应收”

海天味业被视为渠道管控能力超强的典范,依据是应收账款超低:2010~2016年为零;2020年初246万;2021年末增至0.56亿,相当于营收的0.2%。虽然有了5600多万应收款,却收了47.1亿预付款(即合同负债)。

论渠道把控,被欠数百亿应收账款的家电巨头丝毫不逊于没有应收账款的海天味业。

在家电领域,经销商被压货是“行规”。即按厂商的要求把商品提走,而且不可以退货。否则格力们无法确认营收。

既然是被动拿货,经销商不愿也没能力在第一时间结清货款。于是乎,厂商应收账款余额随压货力度波动——压得猛,应收账款余额攀升;“松松劲”,应收账款余额回落。

过度压货有“寅吃卯粮”之嫌。

2012年5月25日,董明珠就任格力电器董事长、总裁。2012年格力营收993亿、距离“千亿”仅一步之遥。2013年格力营收1186亿、同比增193亿,应收账款/票据达481.5亿、同比增132亿,周转天数达148天。

2014年格力营收1337亿,应收账款/票据达531.4亿、周转天数为141天。对董明珠连任有重要意义的《2014年年度报告》于2015年4月28日发布,董明珠第一个董事长任期到5月25日。

董明珠成功连任后,格力2015年营收回落29%至977亿、同比减少400亿。“巧合”的是,2015年末应收账款/票据余额从531亿回落至177亿、减少了354亿,周转天数降至66天!

2016年格力营收1083亿、2017年增至1483亿、2018年高冲至1981亿,2016~2018年均复合增长35.3%。短短两年,营收几乎翻倍。与此同时,应收账款/票据再度膨胀,2018年末达436亿、较2016年末净增107亿。由于营收增速高于应收增速,周转天数逐年回落到80天。

在2019年报中,格力将343.8亿应收票据重新分类至应收款项融资。为方便起见,本文将格力应收账款、应收票据、应收款项融资统一简称为“格力应收”。

几经波折,董明珠任期终于延长到2025年2月28日。尘埃落定后的2020年,“格力应收”、“格力营收”均现不同程度的回落,“格力应收”、“格力营收”较2019年低300亿。

从2021年开始,格力应收再度膨胀,至2022年6月末达467亿,周转天数89天。美的、海尔应收账款周转天数均不足40天。

以应收账款余额衡量压货力度,格力“完胜”美的、海尔。2022年6月末,格力应收相当于净资产的46%,美的、海尔的这个比例分别为26%、31%。

2012年以来,“格力应收”经历两起两落,如今处于第三次起的进程当中。格力对渠道的把控能力是否依然强大,有待观察。

除了“应收膨胀”,格力应付账款/票据(796亿)、存货(429亿)均处于高位,较2020年末增幅超过50%(以上数据截至2022年6月末)。

好比玩“华容道”游戏,格力腾挪的空间越来越小了。

坦率讲现在不是投资家电的好时机。非要投的话,次序是美的、海尔、格力。

*以上分析讨论仅供参考,不构成任何投资建议