扫码打开虎嗅APP

本文来自微信公众号:北窗漫读(ID:beichuangmandu),作者:晓渡Rosie,头图来自:视觉中国

对于微软这家公司,我一直怀有很深的敬意。在日新月异、瞬息万变的科技板块,一家诞生于1975年的公司,竟能在近半个世纪的潮起潮落中始终站稳一线,这本身就是一个奇迹。有这样一个事实,虽然罕为人知,但估计不会令人太意外——微软是唯一一家自2000年以来,市值始终稳居世界前十的公司;即便在它最被看衰的那几年中亦不曾例外。

其商业模式之好、赚钱能力之强、竞争壁垒之深,几乎不需要任何行业知识或投资见解就能一眼识别。但是,如果投资者认为好公司任何时候都是好的投资标的,买入并长期持有就能妥妥地稳赢......那可就错了。

2000年初,微软的市值就曾突破4000亿美元;而在足足十年后的2010年底,微软的市值仅为1874亿美元。

即便剔除掉千禧年互联网泡沫破裂阶段极端的估值变化,以2002年底的市值为基点计算,往后的十年间微软股价也不过是原地踏步,仅从2002年底的1776亿美元增长至2012年的1865亿美元。同期,苹果、亚马逊和2004年才上市的谷歌市值涨幅都是几十倍起步。

在媒体崇尚叙事性的描绘中,微软的“失落的十年”可以归咎于CEO史蒂夫·鲍尔默失败的领导和企业文化的逐步僵化。大企业病导致创新能力缺失,使这家坐拥业内最顶级的资源、人才和无数资金的巨头接连错过了消费互联网的若干红利(电子书、搜索引擎、社交网络和移动智能硬件等),从而没能在移动互联网的时代复制昔日荣光。

但一个不容忽视的事实是,这些因素对微软在桌面办公领域的竞争力毫无影响,更动摇不了Windows商业模式的根基。面对几十上百倍的收益,没有投资人会苛责亚马逊做不好手机,或谷歌如何在社交领域一败涂地;因为这些新领域本身就不是他们业务的根基所在。即便新业务全盘失败,也不会折损其本身的投资价值。

而在股价失落的这10年间,持续被看衰的微软“基本盘”其实同样稳如泰山——Windows操作系统的市占率在此期间牢牢地稳定在90%以上;尽管苹果的Mac深得消费者的喜爱,但作为生产力工具的办公电脑始终还是Windows的天下。

也正因此,“十年不涨”的现象才更值得我们关注和警惕——极深的业务护城河、绝佳的商业模式、强劲的现金流、优秀的股东回报记录,无论是二十年前还是当下,微软公司处处符合理想的长期投资标的特征。可在本世纪初的这十年间,它活生生成了一个“长期持有伟大公司获得丰厚复利”的典型反例。

本文试图针对这一过程进行简单的复盘;与具体业务的发展和组织文化变迁相比,会更多地落脚于财务、估值和股东回报的维度(当然,如果有读者对前者更感兴趣,我会非常推荐阅读Kurt Eichenwald2012年刊登在Vanity Fair的雄文“Microsoft's Lost Decade”)。

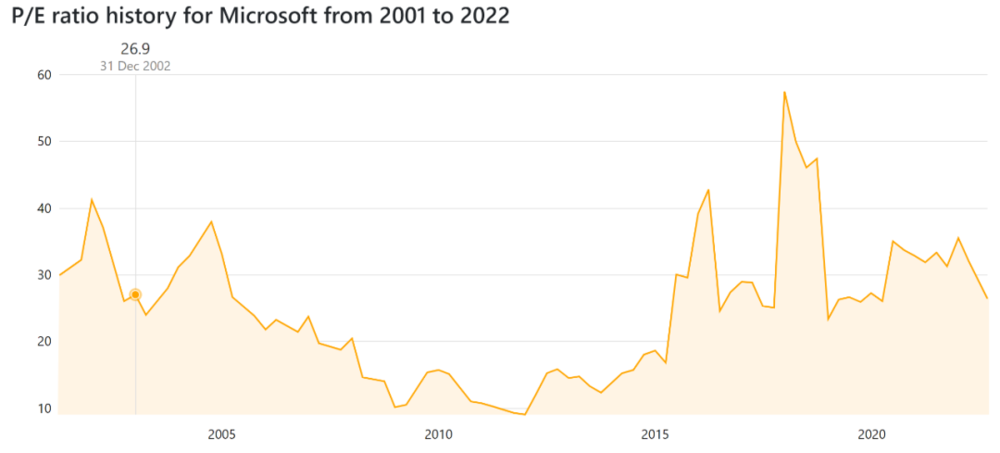

互联网泡沫破裂后,2002年底的科网板块基本见底。彼时,微软的估值为27倍左右(刚好和现在差不多);对于一家拥有极佳商业模式的垄断型公司,这怎么看也不算一个很贵的估值。

图:MSFT 2001-2022年P/E估值走势图

当时的微软,一年营收283.6亿美元,净利润78.29亿美元。尽管在后来的10年间,公司多次修改了业务分部名称,并且不厌其烦地将其进行重分类;但一直以来,公司三大核心业务都是1)Windows系统授权、2)以Office全家桶为主的应用软件矩阵以及3)服务器和开发工具支持。

三者相互之间不仅协同性极强,叠加起来更是加深了彼此的壁垒——

世界上每卖出一台PC电脑,微软就能收取一笔Windows授权费;所有的硬件厂商都成了微软的OEM。

Office软件套组则成为办公人士不可或缺的生产力工具。工作文件对格式统一、连贯、兼容的天然诉求,使得这一市场天然具备了赢家通吃的属性。

有了深厚的用户基础,服务器和开发工具收入自然也源源不断。

这套业务组合拳早在个人计算机(PC)诞生的初期,就奠定了极强的先发优势和网络效应;且这种优势随着企业端的日常工作流的积累而不断巩固深化,迁徙成本愈发抬升。可以说,亿万打工人的每一份PPT、每一个工作文档,都在无时无刻地加深这种壁垒。

随着PC作为先进的生产力工具,在千千万万普通企业客户中不断普及,占据了操作系统王座的微软,业绩增长只靠“躺平”。2002年-2012年,微软的桌面端核心业务由237亿美金出头增长至615亿美元,实现了年化10%的稳健增长;也拉动微软的整体收入由2002年的284亿美元增长至2012年的737亿美元。期间,尽管包括MSN、Zune、Bing在内的新业务全都“发育不良”,投资者对微软倒还不至于彻底丧失信心,因为核心业务的增长还很稳健。

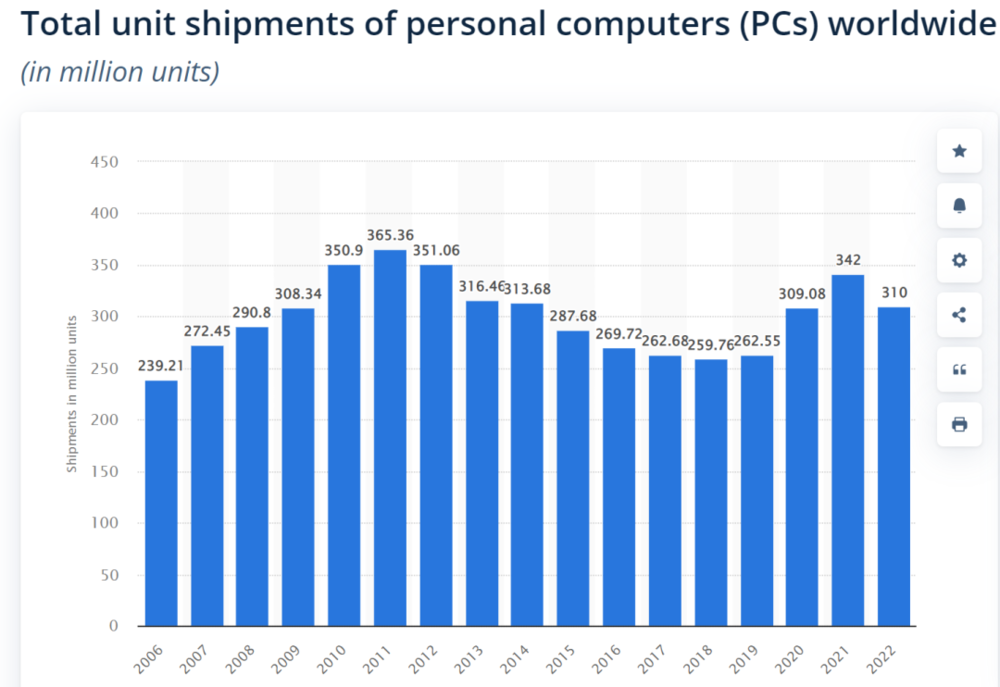

随着时间来到2011年,全球PC出货量确认见顶,达到3.65亿的历史高峰;随后需求便一路萎缩,到了2018年的2.59亿台才真正见底。

图:2006-2022年全球P出货量

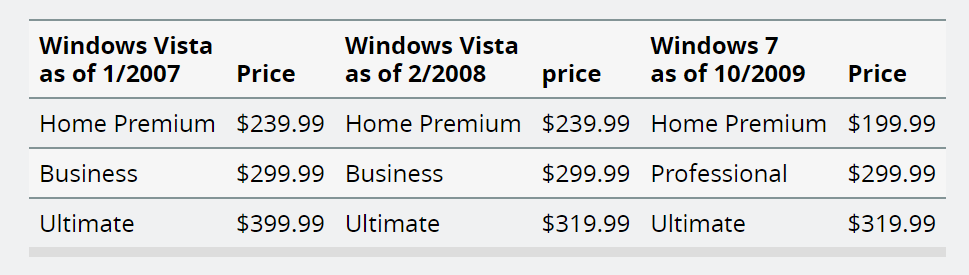

在“量”已见顶的情况下,尽管Windows和Office已经实质上形成行业垄断,但以B端为主的生意,提价逻辑并没有那么顺畅;2009年Windows 7推出的时候,家庭版的定价就比早先的Vista还要更便宜;而企业端则是保持不变(今年上半年微软宣布了幅度约20%左右的提价,这是近10年来首次对Windows全线进行提价)。

因此,彼时的微软主业可以说是陷入了瓶颈期,而在这十年间倾注无数精力和金钱投入的新业务,无论是Bing等在线服务,还是软硬件齐下的家庭娱乐端Xbox,全都“发育不良”,没有一个成长到足够的体量,可以支撑新的大级别的增长;何况,这些新业务的盈利能力和高毛利的软件服务相去甚远。

在核心主业增长动力强劲的时候,新业务的失败不是原罪;当核心主业都已丧失增长,新业务的乏力便是不可承受之重。

对公司失去耐心的投资者对微软的预期不断下调。2010-2012年期间,微软的估值一直在7-9倍的低位运行,这其实已经同传统夕阳行业的估值无异。在对新业务的美好期望无数次落空后,投资者已经不再幻想微软美好的增长前景,而是寄望于手握大量现金的公司能够提高派息比率。

在2002-2012这十年间,微软的实际每股收益增速稳稳超过了10%,只有一个年头出现了营收下滑(2009年),只有一个季度(2012年Q4,原因并非经营层面亏损而是计提了此前一项失败收购的减值损失)出现了亏损;没有任何一年的净资产收益率低于10%,也从未有一个年度停止过回购和现金分红。在此期间,它作为PC和桌面办公领域霸主的地位从未动摇;它一直是世界上公认最顶级的几家公司之一。

这些所有因素加起来,也弥补不了2012年底,微软的估值缩水到了2002年底的1/3为投资回报率带来的毁灭性打击。这是十年来持续持有的投资者近乎颗粒无收、跑输通胀的主要原因;若非十年间公司一直保持派息,投资者的回报还会更加惨淡。

从后视镜来看,市场在2012年前后对微软的定价或许的确是错的——他们没能预判到这位科技巨人会凭借云计算焕发出第二春。但,恰恰是在极低的预期和估值的基础之上,微软的下一个十年(2012年-2022年)才实现了10倍收益的戴维斯双击。在这十倍收益当中,“实实在在的新增长点(云计算)”和“安全边际足够的低估值起投点”,二者缺一不可。

我最近很喜欢琢磨的一句话,叫“All Money Is Equal”——如果两家公司的自由现金流折现值相等,那么它们理论上就应该价值相等。

而在市场上,却常常能见到利润级别相若的公司,市值和估值水平相差许多倍。

但是稍作深究,大多数情况下会发现市场并没有犯错——1倍市盈率的地产公司可能其实非常贵,因为扣完负债之后留给股东的现金流1分钱都没剩下;5倍市盈率的银行可能并不便宜,因为既要为可能发生的坏账留出空间,又因为资本金的监管需求限制了回馈投资者的能力;40倍的高端白酒,也许一点也不贵,因为确定的提价能力真的有可能维持其长达百年、年年15%以上的增长。

在过去的数十年间,确实有为数不少的投资者,仅靠长期持有腾讯、茅台这样公认商业模式顶级的公司,简简单单、轻轻松松地就取得了不亚于专业投资机构的回报。

这些无数观察结果汇总起来,很难不形成类似“好的商业模式就应该给予更高的估值溢价”的执念、“时间是好公司的朋友”的信仰,认为坚持长期投资优秀公司一定稳赚不赔、回报丰厚。

但这样未免只见其表、不见其里。

微软失落的10年,足以提供一个完美的反例。

若论竞争地位和商业模式,世界上有几家公司,能够比得上在一个全球市场实现实质性垄断、轻资产经营、增加单位销售额几乎不需要任何边际成本的微软?

若论长期投资,十年的持有周期对任何一种类型的投资者而言,是不是都不算短?

甚至,若论估值,2002年底27倍的估值,对于微软这种级别的公司是不是也担得起一个“合理”?

“好的商业模式”本身并非公司价值差异的直接来源,因商业模式的差异而导致的自由现金流成长能力和持续能力才是。论茅台的好,定性的结论很多人都能说上几句(品牌、定位、成瘾性、身份标识等等);但从定量上看,茅台过去翻了很多很多倍的最直接的原因,是因为它每年赚的钱也真的翻了很多很多倍。前者是后者的因,但对后者若无定量上清晰的把握,即使绝佳的投资机会涌现也很难把握。

回头再说微软,Windows成熟业务的商业模式不可谓不顶级。但当PC渗透率提升的产业上升周期红利吃到尾声,也就自动失去了“不需要任何capex/opex投入,自由现金流就能持续增长”的势能;于是,微软的员工在办公室里摸鱼喝咖啡轻轻松松进账的300亿自由现金流,并不比一些“苦”行业辛苦赚到的300亿自由现金流来得更为高贵了,因为它不会再轻轻松松地变成500亿。微软在2012-2022年的重返辉煌,也不是因为它“优秀”、“商业模式好”,而是因为遇到了破釜沉舟押注云计算、为公司开拓了第二成长曲线的纳德拉。

随着中国经济告别高速发展期,或许我们又机会看到越来越多优秀的公司会变得更像2002年的微软。它们的“优秀”当中有多少是行业上升期限定因素,它们“合理不贵”的估值当中蕴含着的是怎样的增长预期,这都是投资者需要去思考的问题。理所当然认为优秀公司可以一直成长下去的惯性思维,大概率只会让我们投到2002年的微软;而我们需要做到的是通过扎扎实实的调研和审慎的判断,去识别那个在纳德拉的领导下全力押注云计算、重新焕发生机的2014年的微软。

本文来自微信公众号:北窗漫读(ID:beichuangmandu),作者:晓渡Rosie