扫码打开虎嗅APP

本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠,题图来自:视觉中国

内什么,前段时间我不是写了个《红杉和果壳网,投了个种花生的博士》吗,几位投资人也冲我表达了对该公司的兴趣,我其实挺好奇,为啥人们都在看从前不care的赛道?

“是可投得太少了,还是农业+生物科技大有搞头?”

“前者为主”,这答案倒是坦诚。

情况就是这么个情况,困局就是这么个困局。表面上看,机构的应对策略五花八门,有做早期的,有做孵化培训的,也有暂停中后期投资的,但冷静点,仔细盘一盘,我发现应付的窍门实则就一条:内卷。

往早期走,做投后,重运营,挖产业人士,说穿了就是你干啥我也干啥,你我办法都差不多。但问题是,这些策略,先不说到底能解决多少AMU,归根结底还是“卷”,都是防御性的,也都只能解决眼下这点事。

问题是,现在有长期可选的业务方向吗?

没准还真有。

我前段时间听人讲,Z资本(某一线PE化名)正在尝试打破在股权中“内卷”,开始募集Credit Fund(信贷基金),另一家顶级PE,也一直在北美运作一个信贷基金,规模未知。除了这两家国内机构,巨头们更是没闲着,KKR完成了首支亚洲直接贷款基金的募集,规模为11亿美元,而如黑石这类另类资产巨擘,也将亚洲信贷策略基金的规模,提升到数十亿美元的量级。

我梳理了一下,信贷基金重新兴起意味着什么,放在国内的投资环境里看,大概有这么几个论点:

信贷基金市场突然兴起背后,是哪些需求在变化?

中国投资机构有没有机会?

中国市场有没有信贷基金的机会?

参与信贷基金需要具备哪些条件?

市场回报如何?

这几个话题,下文逐一讨论。

我是从Z资本这条消息跟人聊起的。

负责某国际大投行信贷组的Vivian告诉我,贝恩、黑石这类credit fund,有些服务主基金,有些则擅长投机构外的项目。

“要看团队经验、市场的传统渠道是不是畅通,如果在市场上没有很多sourcing的话,那就要依赖主基金给deals,但你说的Z资本做信贷基金,肯定也要在市场上挖资深的banker,因为Credit和Equity本质是两回事儿。”

事儿是两码事,钱可是一样的钱。而在做完这一轮访谈之后,我的结论是:

宇宙的尽头是放贷啊!

宇宙的尽头是放贷

从去年开始,全球募集私募信贷基金进入了一个小高潮,管理规模首次突破万亿美金,虽然北美仍占半壁江山,但亚洲也多点开花,基于直接贷款、夹层、不良资产等策略的信贷基金,接连传出成功募集的消息。

花是开了,结果还早。Preqin的数据显示,2021年专注于亚洲的私募信贷基金募集总额为91亿美元,仅占全球市场不到4.5%。同期,北美和欧洲募集资金分别达到1299亿美元和638亿美元。

Vivian告诉我,这两年私募信贷基金增长非常迅速,欧美那边已经爆发一波了,亚洲可能才刚刚开始。

“PE做信贷的优势,是整个network,交易发起的能力、sourcing等;劣势就是他们竞争的对象可能更传统,不光是private credit,还有大投行、银行等。”

这也成了一级市场的奇景,掌握雄厚资本、每每豪掷上亿的PE巨头,开始盯上了传统banker的老本行:放贷,而一些年轻投资人或由于TMT弱势,或由于碳中和、硬科技等这些“老男人”赛道实在不性感,况且造富速度又慢,而一股脑地转向web3:把锅砸了换口新的,多带劲。

可即便搞了“砸锅”般的创新,该放的贷也还是要放的。

前几天,估值数百亿美元的元宇宙公司Animoca Brands宣布,完成了由淡马锡、博裕资本、纪源资本领投的1.1亿美元融资。Animoca Brands称,此次融资以可转换票据的形式进行,转换价格为4.50澳元。

也就是说,这仍然是笔债,只是附带了转股权益,清偿优先级比一般的贷款靠后。

所以,不管是传统行业还是新经济,放贷都是货币流通的主要方式,贷款的本质是信用和现金流,谁能掌握优质公司的放贷权,谁就是王。

记得小时候看莎翁的《威尼斯商人》,犹太人夏洛克给威尼斯商人、同时也是基督徒的安东尼奥放高利贷,约定到期不还就割一磅肉以偿债,我心说这夏洛克又蠢又坏,干嘛要肉不要钱?

现在看,除了揭示当时传统高利贷资本与刚萌生的商业资产阶级之间的矛盾,更大程度上其实也体现了当时的“放贷权”已从犹太人,转向教会的手中,而从天主教分裂出新教,很大程度上,也是因为一些人不满教会无底线的贪婪,愤而出走。

扯远了,说回信贷基金。

从数据上看,全球私募信贷策略中,直接放贷的基金占比超过50%,此外,夹层基金、不良资产基金也是两个大类,占比分别在10%上下。

因此,拿放贷来诠释私募的Fix-income策略,无论是从产品还是从结构来说,其实是不完整的,但不变的是,PE募到钱,然后把钱借出去,再按约定的时点把本息收回来。

听起来不性感,但一旦将不同的策略和资产结合起来,收益却着实可观。

而且,相比于权益类资产更稳,至少不愁DPI。

今年的“投中十问”,一位来自资产管理公司的LP就讲了这样一件事:他的投资人抱怨说,投股权,七八年见不到本,还不如去买点债。

但债和债不一样。买公开债券跟私募信贷的收益差远了,有些Credit Fund收益较Equity产品也不惶多让,比如PAG在招股书中透露,其“信贷与市场”策略,从2007年开始成立的十几年间,IRR超过20%,MOIC达到1.2倍。

这业绩跟股权私募,甚至风险投资比起来,都是很拿得出手的。

做个对比吧。PAG“私市股权”的IRR为28%;老牌人民币PE弘毅投资,在作为发起人之一的港股SPAC申请中,也公布了其2003年以来的MOIC为1.94倍,IRR约26%。

Vivian对我表示,PAG的信贷策略总共上百亿美金的AUM,能有20%的IRR,在香港的亚洲私募中表现很好,“盘子越大获得高回报越难,他要确保项目没有亏损,如果有一个亏,回报就会低很多。”

而据她所称,PAG的港股IPO,销售情况也“不错”。

为啥PE都去放贷

你说为啥?自然是LP爸爸们变心了:减少权益类资产、增加债权类资产。

Churchill对62家机构投资者的调查结果显示,其中59.24%的受访者希望增加对私募信贷类资产的配置,35.16%的受访者希望保持,只有不到6%的受访者表示,将减少对私募信贷的配置。

Vivian说,“你看很多烧钱的公司,融IPO前几轮也越来越难,大家的风险偏好更保守了,就会用credit fund来平衡风险。”

LP的热情,直接助推全球私募信贷管理规模突破万亿美元,PitchBook数据显示,私募信贷基金去年总共筹集了1912 亿美元,是自2017年以来的最高水平。

总部位于香港的投行和资管公司SC Lowy,长期以来专注不良贷款和高收益债务,横跨亚、欧、美的业务范围,使得其抓住了全球投资者对亚洲私人债务市场的浓厚兴趣,正在募集一期新的直接借贷基金,规模超过上期的三倍。

市场中也不光是并购、不良资产或直接贷款的大玩家,去年,美国一批风险投资人开始出来募集小基金,放弃股权,以债权为主,去投资具有良好现金流,具备造血能力初创企业。这也是所谓“calm fund”的由来。

换言之,在美国大放水的背景下,多数人都享受风险投资大爆发时,一些投资人察觉到通胀即将到来,以美联储的风格将是一连串的加息,股权投资将迎来一波不知持续多久的寒潮的说辞,成功说服一些LP,投资venture debt。

Crunchbase数据显示,今年7月,美国创业公司的债务融资超过14亿美元,同比7月的8.24亿美元增长了近70%。早期和种子期公司的债务融资数量不断增加,这些早期阶段债务融资规模加起来,占到总体的64.5%,其中种子期和天使期债务融资交易量增长尤为显著。

Vivian对私募信贷颇为乐观,一方面,稀释股权对企业家成本更高,另一方面,机构出手也更谨慎。

股权投资有多冷我不赘述了,常有人说对投中的报道感到焦虑,但你想,焦虑是传递出来的吗?我认为不是,焦虑昭示着原有的逻辑和准则的变化。

作家唐诺说,“真正从事专业困难工作的人永远无法仰赖一般性工具”,投资原本就不应该是个简单的事儿,毕竟身处市场的所有人都是机灵鬼儿,而你在和他们博弈。

放贷是PE在积极适应市场的剧变,前文说了,某国内头部PE在北美市场早就在运营一个信贷基金,为啥秘密地运营先不谈,有一点是肯定的,对冲风险最好的方式之一,原本就是多元化。

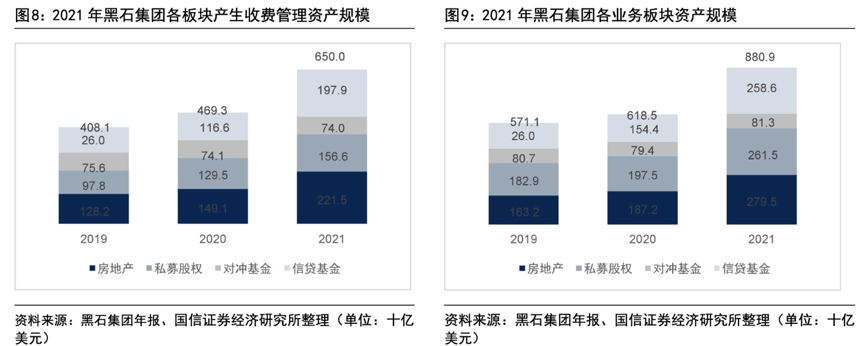

以黑石为例,每当遇到市场或自身的重大节点,黑石就拓展一块版图,形成了目前以房地产、私募股权、对冲基金和信贷基金的四大业务板块。

比如2008年金融危机,恰逢黑石上市,看看黑石第一件时间干了什么?收购了当时拥有100亿美元管理规模,及其擅长做杠杆信贷业务的GSO。苏世民不是还在自传中说吗,最后悔的事儿,就是放弃了贝莱德的控股权。

再看收入结构,2021年黑石信贷业务的管理费收入占比30%,私募股权占比24%,以少于私募股权业务的AUM,实现了多于私募股权的收入。

PAG招股书中有句话我认为写的很好,大意是信贷、不动产、股权这三种不同的策略,帮助PAG进行横向思考,综合所有的信息、资源、分析和方法,为交易和投资结构提出创新性的解决方案。

放贷也好、股权也罢,怎么赚不是赚呢?

单伟健说,过去几十年成长性投资是主流,现在经济增速放缓,或者说看到了增长的尽头,超高回报的可能性下降了,在存量市场,信贷一定会迎来大发展。

所以,人类社会这么多年,兜兜转转只有放贷才是YYDS。

除了放贷,经济环境还会让并购和不良资产处置的机会井喷,今年的投中十问中,主打并购的德弘资本合伙人王玮就表示,类似美国70年代KKR崛起之时,经济的不确定性加剧,会伴随大量的结构性机会。

5月24日,安宏资本宣布完成250亿美元的新基金募资,将重点投向大中华市场。安宏资本表示,正在加快对大中华地区等市场的投资速度,过去三年超过了此前七年的总投资额。9月20日,安宏出手收购了拥有23年历史,“轻食天花板”Wagas。

进一步讲,收购和不良资产处置中,除了来自银行的资金,PE募集信贷基金也能提供更多的廉价、可控的资金。

从Vivian的经验看,信贷基金也能服务PE,“equity能够在市场上融到便宜的senior tranche(优先层),信贷基金作为mezzanine tranche(夹层),所以PE部分是基于自己的需求,才兴起了信贷基金。像黑石下面的很多信贷基金,也是帮PE做Sourcing和配资。”

人民币市场有机会吗?

相比于美元同行,人民币PE想募信贷基金,几无可能,首先从政策上,就断了PE从事信贷类业务的念想儿。

2018年以前,放贷或底层结构是债的人民币基金并不少,一位曾经的私募基金经理丁浩告诉我,他所在的机构是2016年成立的,老板的想法简单,“搞私募容易赚钱啊!”

他所谓的“容易”,我听下来,其实是政策和资源的红利,说白了,与2014年P2P热没什么区别。丁浩告诉我,他要做的就是通过银行募集短期资金,然后再搞成资金池,购买信托产品,信托去“放贷”,只要按时回款,新募资金按时进账,再把各路资金还本付息时间搞清楚,“别的不用分析,一张Excel搞定。”

“信托2年期的12%,银行募1年期的给6%,中间有6%的利差,刨除一些损耗,最终利润在4-5%上下。”

我问,这么容易赚钱的机会,没加点杠杆?他答,“信托那边可能去搞,但私募基金只持有信托类资产,市场一般不接受这类质押,最关键的是,老板躺赚很开心,根本没有必要找麻烦。”

一切在2018年资管新规后戛然而止。

银行渠道被掐断,PE也没法再投信托,更别说放贷了,这不光是和银行“抢生意”,更重要的是,以前赚钱太容易,给创业公司放贷这种麻烦事儿,压根没几个人懂。

一位投资市场多年的分析者认为,“中国投资人连并购都玩不明白,更别提这种更original的产品了。”这话得到了某顶级会计所信贷与并购组Tim的认可,核心还是人才的匮乏。

他进一步对此解释说,Credit即使募了钱,可投资产也没那么多,而且,对风险的把控与股权完全不同,重点是对现金流的管理,“每期都要去review现金流,而不是像股权一样,坐等退出。”

不光是中国,私募信贷第二大市场欧洲也被人才问题困扰。伦敦的私募信贷机构Bootstrap Europe刚募集了第三只直接贷款基金,有望超过2亿美元,其合伙人Fatou Diagne认为,同时了解信用、创业公司股权投资的人才极少,能找到的最合适的投资人,无外乎从事过结构性信贷或可转债的。

进一步看,要给创业公司放贷,还得具备说服对方接受贷款,毕竟创业未知,但钱是一定要还的。“企业家及其股东的思维方式仍需时间来渗透,了解债务融资的重要性。”

并购或不良资产的处置也一样,即使出现了不少并购机会,也大多是“国外投资者出技术,国内出钱”,这个“技术”指的就是人,涉及交易资产的选择、与不同债务方的谈判能力,寻找专业的管理团队以及如何包装、退出、选择时机。

安宏资本也是擅长并购的PE,在投中网《刚刚,成立23年的Wagas被卖了》一文中,还介绍了其并购整合高端床垫品牌席梦思和金可儿的经典案例,2018年将两个品牌合并,2021年实现退出,接盘的是谁呢?高瓴。

也可以和地产结合。Tim透露,他接触的几家外资大PE,正在“盘”中国的一些医院,“买下楼,再租给医院,然后将物业放交易所以REITs上市。”而香港、新加坡对这类资产青睐有加,新加坡交易所一位人士就曾告诉我,一些REITs在新交所能达到20%的年化收益。

说完政策、人才,最后就是老生常谈的市场环境了。

Tim认为,核心还是能否建立信用体系。他此前做过某股份银行的审计,那民营企业坏账率一说出来,让我心惊肉跳,都20世纪30年代了,实控人挪用钱款这种事儿,还比比皆是。

一方面,以银行为主要贷款机构的模式下,很难建立起真正能识别民营企业的风控体系和贷款能力,还是那句话,有好赚的钱,哪位行长会再费心神呢?

KKR 亚洲信贷主管迪拉德表示,在经济的高增长和繁荣之下,亚洲也产生了企业发展的融资需求和可用融资间的失衡,“在亚洲,每一美元信贷资本中,80美分来自银行,这一比例远高于北美和欧洲。”

建立多层次的融资体系和信用体系互为因果,对于PE来说,给创业公司放贷的动力,要比银行足得多,风险贷款、成长贷款……美国是成熟市场,欧洲则正在兴起,亚洲和中国的的机会,全球投资者都在盯着,谁能吃肉不说,问题是,谁能喝到汤?

文中Vivian、丁浩、Tim均为化名,本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠