扫码打开虎嗅APP

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,头图来自:《华尔街之狼》剧照

今天,科创板股票做市交易业务正式登场啦!

是不是一脸懵?

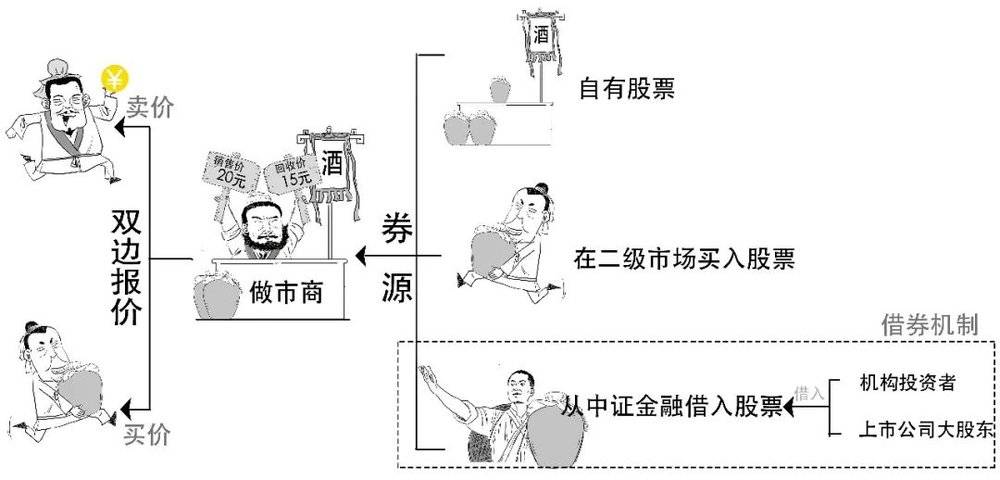

所谓做市交易业务,是指符合一定要求的证券公司为某些证券提供双边报价等行为。

而这里的证券公司就是做市商。

是不是还是一脸懵?

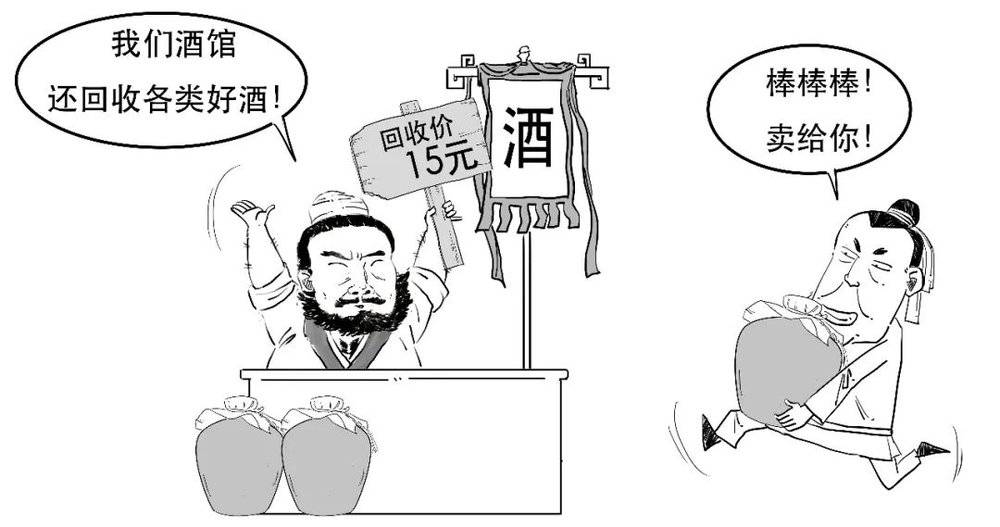

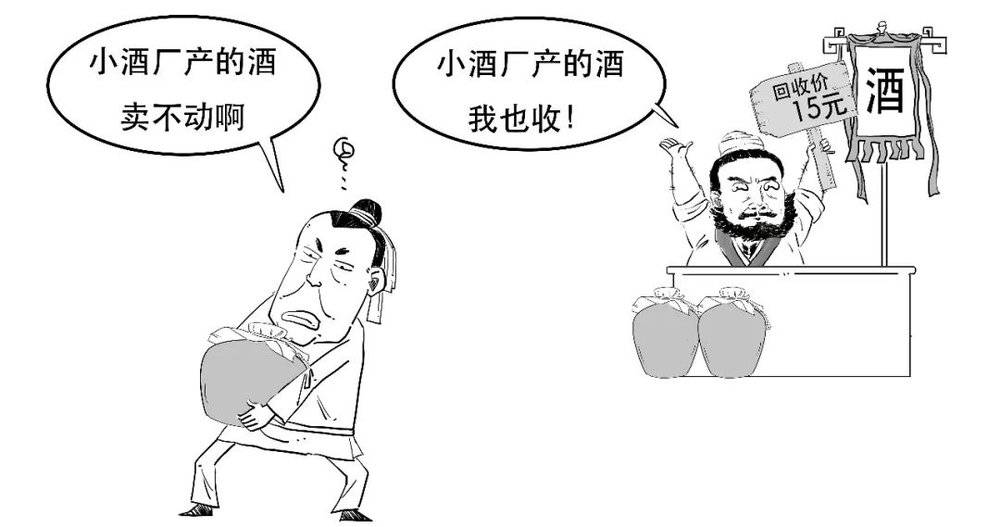

别慌,我们不妨打个比方,张飞开了一家酒馆。

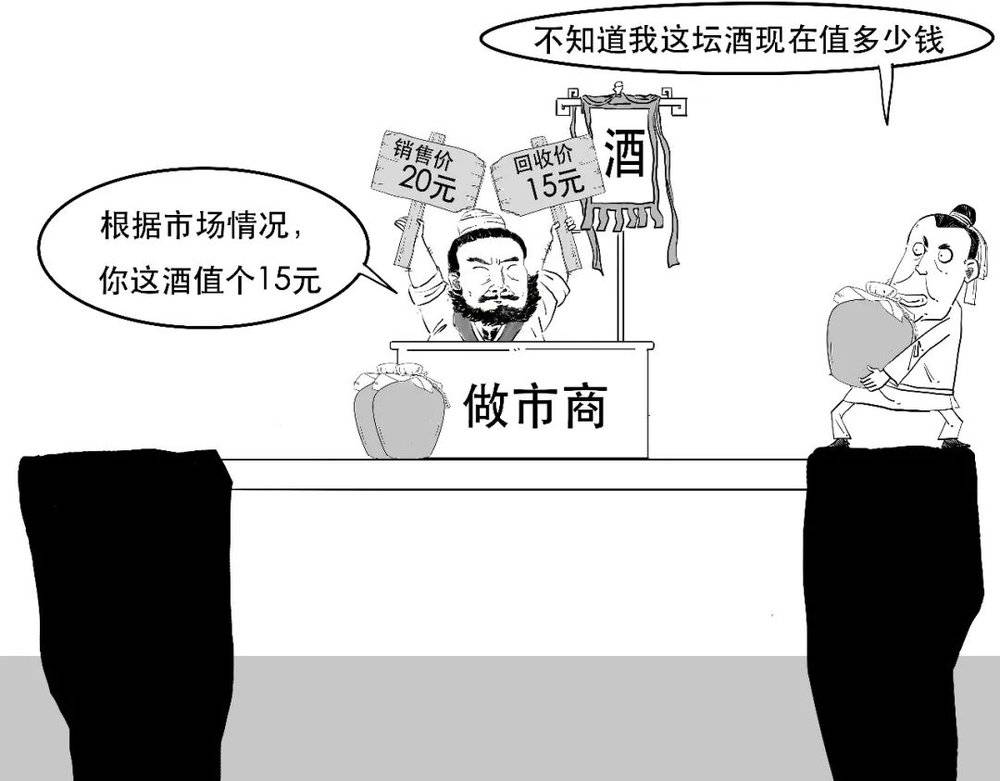

张飞做生意讲究明码标价,童叟无欺。客户想要买酒,就按照他标出的价格购买。

同时,张飞不仅卖酒,还做回收酒的生意,而他报出的回收酒的价格,通常会比他卖酒的价格便宜。

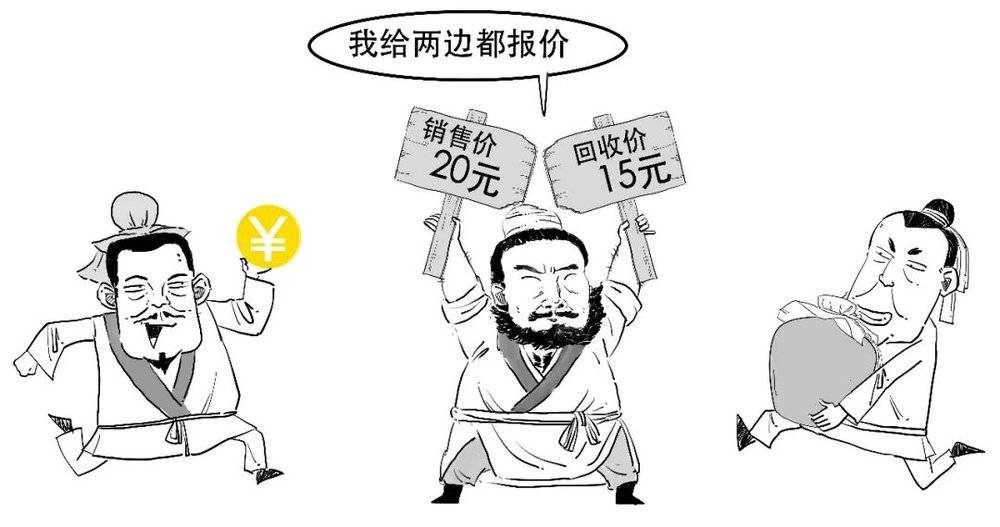

这样,张飞的酒馆就形成既收酒又卖酒的双边报价,相当于“创造”了一个市场,这就是做市。

张飞就是做市商(Market Maker)。

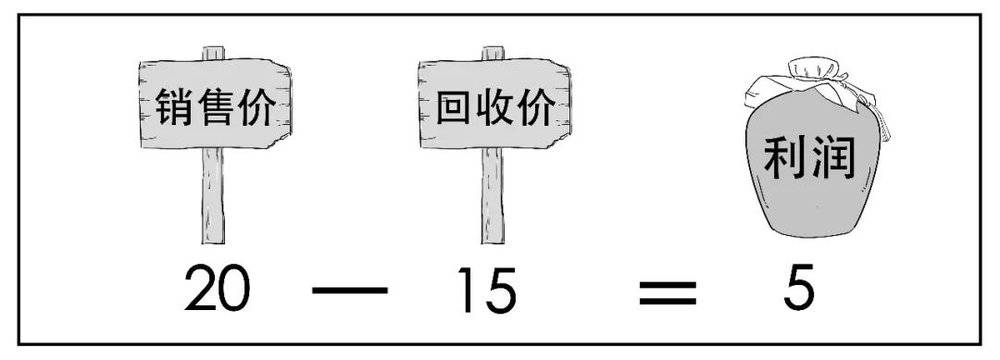

酒的买卖差价,就是酒馆的利润。

在这个例子中,酒就相当于股票,张飞就是符合条件的证券公司。

没有做市商当然也是可以的。

与做市交易相对应的,就是买卖双方直接见面交易的方式。

这时候,价格的产生就不是由张飞报价,而是完全根据市场行情和供需决定,交易采用出价高者得,这种方式被称为竞价交易。

竞价交易没有做市商赚差价,看上去挺美。

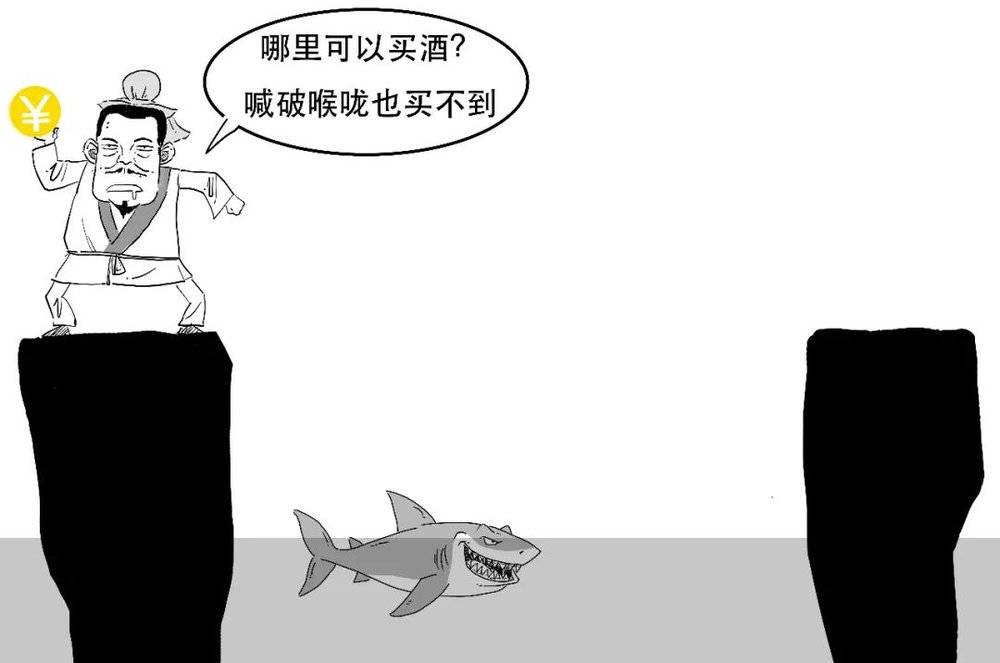

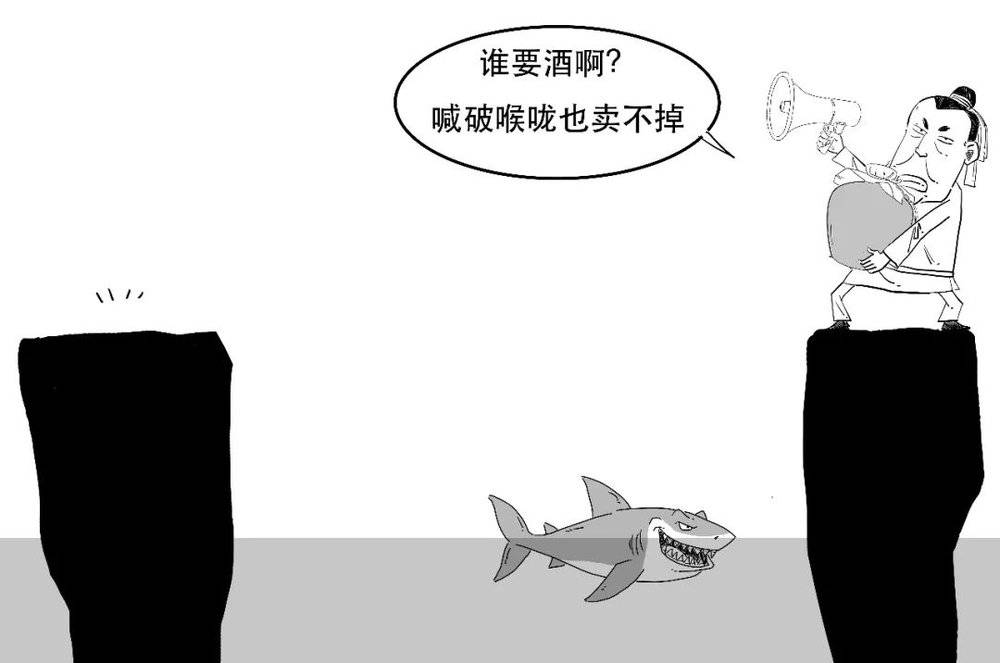

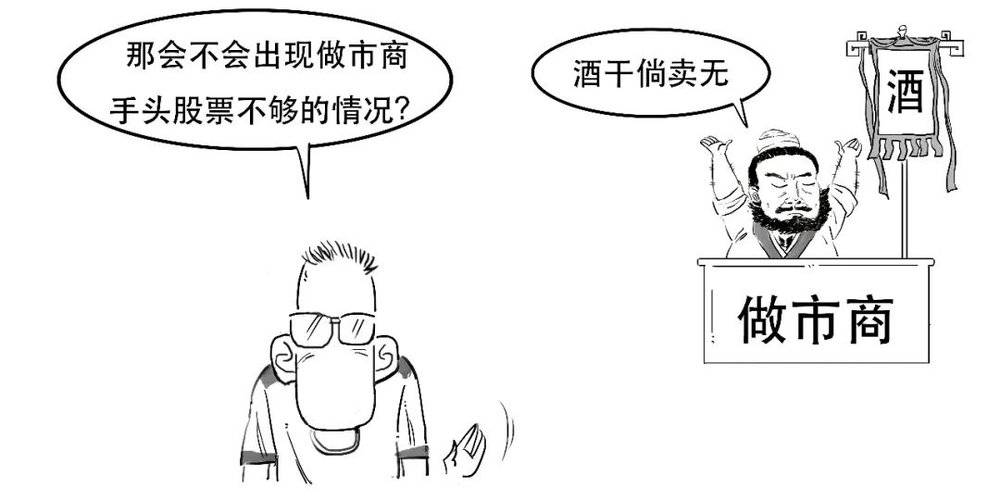

但现实总是很残酷,买家和卖家的境遇可能是这样的:买家想买的时候买不到。

卖家想卖的时候卖不动。

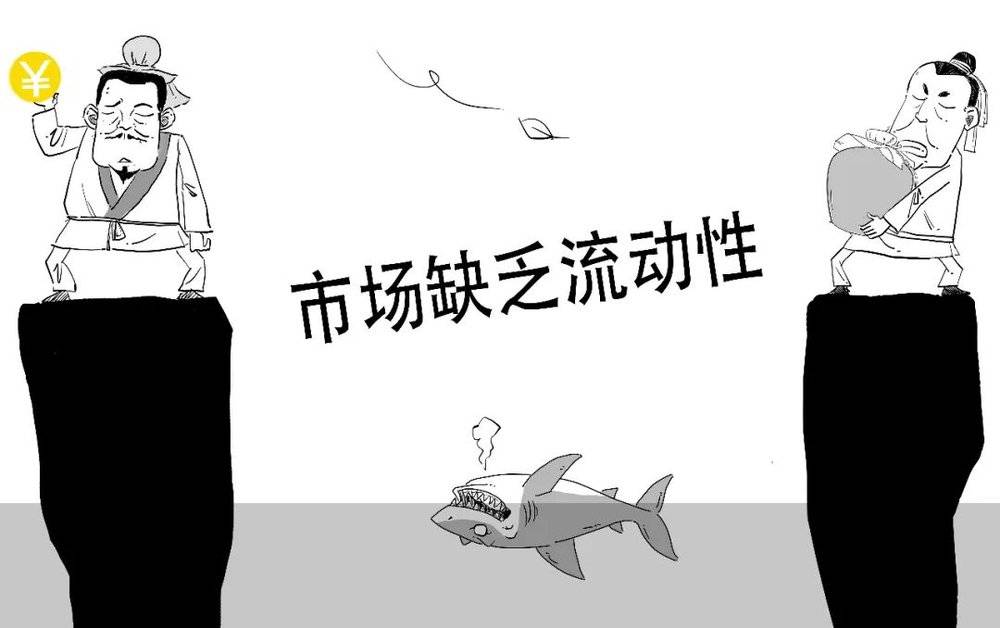

时间差导致买家和卖家总能完美错过,或者无法以理想的价格成交,这就是竞价交易中会遇到流动性不足的问题。

而做市商的出现能改变这个状况!

做市商通过不断买卖来维持市场的流动性,保证交易的即时性,满足公众投资者的投资需求。

而且,做市商报价有助于强化价格发现功能,保证证券价格的连续性。

但这样又引出一个问题,买卖都让做市商整齐活了,那么做市商制度会不会导致垄断呢?

由于资金供给者和需求者之间存在着信息不对称,所以做市商确实可以利用自己的优势地位,产生垄断行为,侵害投资者权益。

为了解决这个问题,本次科创板推出的制度,采用了竞价交易和做市商交易混合的模式。

当遇到买卖双方人数众多的证券,交易活跃,做市商交易的作用就不明显。

而对于交易不活跃的证券,做市商的价值就又能体现出来。

一般来讲,大市值公司的股票相对比较活跃,而小市值公司的股票则容易被冷落。

所以做市商制度可以活跃小市值公司的股票交易,缓解流动性不足或情绪化交易下价格大幅波动。

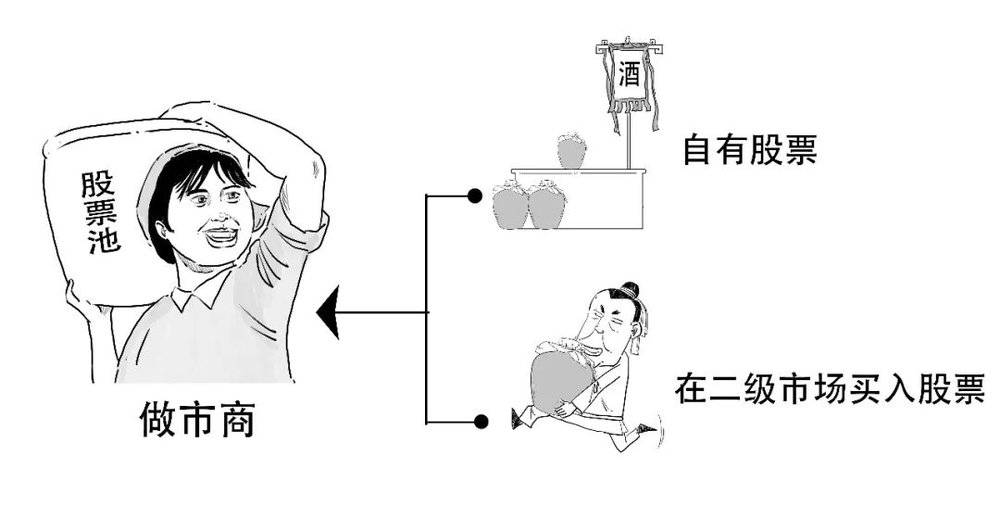

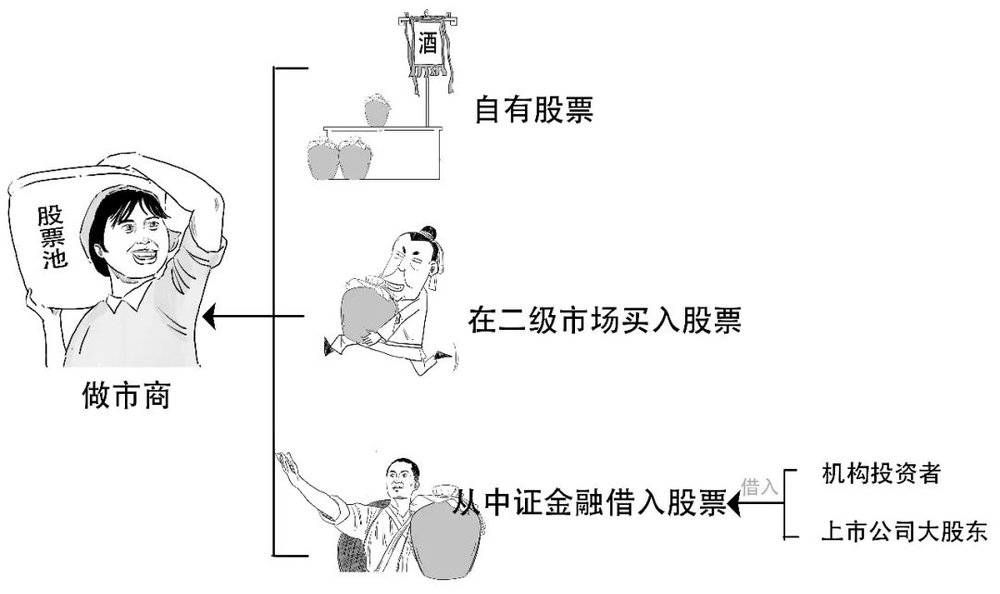

为了满足全天大部分时间都能参与报价的要求,做市商自然需要提前为做市业务准备足够量的股票。

做市商可以用自有的股票,也可以在二级市场买入的股票作为做市业务的券源,一般在正式开展业务前,需要逐步买入建仓。

但即使这样,做市商也可能会遇到准备的股票不够的情况,而此时一旦遇到市场大幅上涨,做市商就不得不花高价购买股票以继续做市,这可能反而会加大市场的波动。

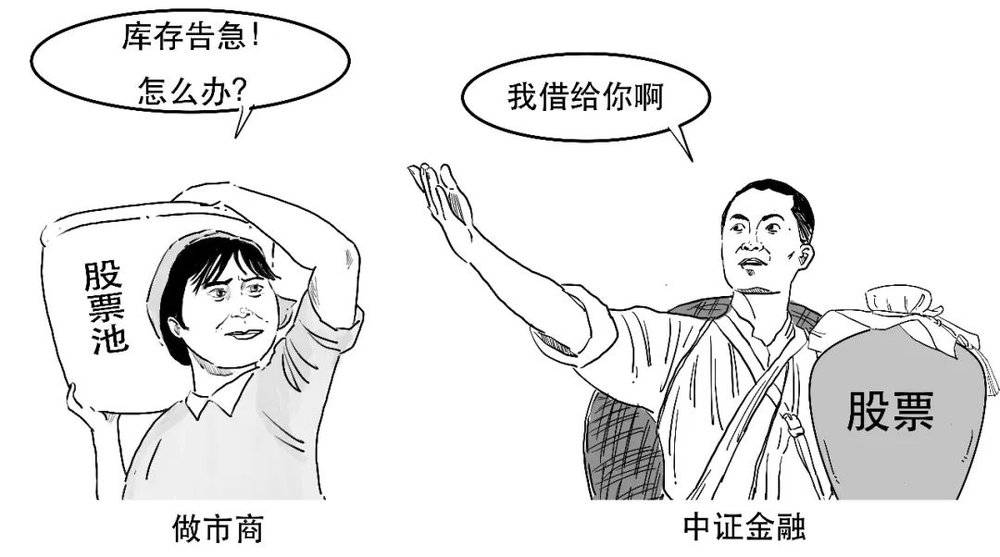

这个问题就像,既然去书店买书太贵,那我们可以去图书馆借书看。

所以,本次制度试点推出了借券机制。

也就是说,做市商可以向中国证券金融股份有限公司(简称中证金融)借入股票,这样可以降低做市业务的成本。

而中证金融出借给做市商的股票,也不一定都是自己的,可以是向符合条件的公募基金、社保基金、保险资金等机构投资者或者上市公司大股东借来的。

可见,做市商进行做市交易的券源主要来自3方面:

总之,科创板引入做市商机制,是为了持续完善资本市场基础制度,进一步发挥科创板改革“试验田”的作用。

最后,我们再总结下今天的内容:

本次启动的科创板股票做市交易业务中,证监会核准了14家证券公司作为做市商,涉及42只科创板股票。

好了,今天就说到这。

老规矩,以下为彩蛋时间:

天降大任于“市”人也!

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生