扫码打开虎嗅APP

本文来自微信公众号:远川研究所 (ID:caijingyanjiu),作者:刘芮/曾思怡,原文标题:《光刻机折叠:半导体公司赚的多,跌的更多》,题图来自:视觉中国

2022年5月,拜登开启了上任后的首次亚洲行。

一般而言,美国总统来亚洲第一站都是日本,但拜登的空军一号,却直接降落在了韩国,目的地也不是青瓦台,而是五十公里外的三星平泽芯片工厂。

留下的照片中,头发花白的拜登身边,一个是刚上任的韩国总统尹锡悦,一个是本该在蹲监狱的三星电子副会长李在镕。

图源:视觉中国

仔细观察照片中三人的站位,不难发现,新上任的韩国总统尹锡悦,只是这场拜访的“地陪”。最右边的首尔监狱回头客李在镕,他才是活动的主角。而李在镕的目的的也很简单——牢饭不好吃,但我能造3nm芯片,拜登你快帮帮我。

为了这一刻,李在镕显然准备已久。

2020年9月,背了两个案子的李在镕在正式吃上牢饭前,不顾父亲李健熙病危,在10月紧急飞往荷兰,会见了光刻机巨头阿斯麦(ASML)的高管,只为确认一件事:订购的9台EUV光刻机,年底一定要到货。

得到肯定的回复后,次年一月,无事一身轻的李在镕回到了熟悉的首尔监狱,由于天天坚持锻炼,入狱期间,李在镕甚至还减肥26斤,整个人年轻了十岁。

他的底气来自于,凭借着先进光刻机,三星将实现3nm工艺量产,而这无疑会成为自己与韩国谈条件的重要筹码。果然,在拜登空军一号降落在韩国机场的这一刻,所有推想都变成了现实——光刻机,真的救了李在镕。

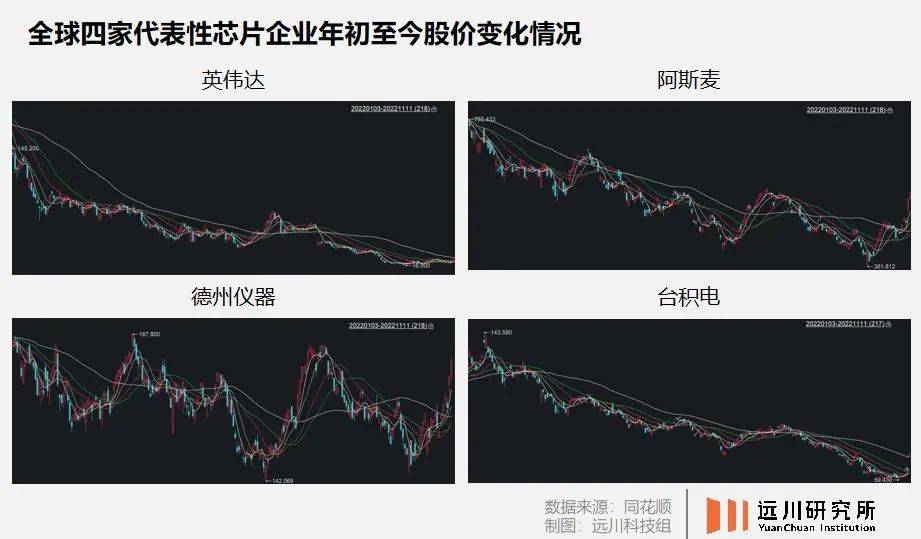

不过,光刻机救得了李在镕,却没能救得了阿斯麦自己的股价:今年二季度,阿斯麦光刻机一机难求,收入同比增长了35%,但股价却在年初一度腰斩。

祸不单行,整个芯片产业中:

芯片设计公司英伟达一季度营收同比增长高达46%,跌跌不休却成了英伟达在资本市场的最佳写照。

台积电上半年收入同比增长40%,而股价跌回了2020年的水平。

在CPU市场独步天下,但英特尔的股价,却跌回了二十年前。

一辆跑车不可能一边前进一边倒车,但这一幕却在2022年的半导体产业出现了。

那么问题来了,为什么大部分芯片企业的业绩都在增长,而资本市场却对这个行业陷入了前所未有的悲观?

拱火:抢走那台四十年前的光刻机

2021年的全球半导体大扩产,是全球芯片盛况的最后一把柴,也是它开始瓦解的序幕。

故事是从一场原本只被行业内人士关注的马来西亚封城开始讲起的。

2020年底至2021年初,全球所有预备减产的汽车巨头都惊讶的发现一件事:汽车的销量并未在疫情的冲击中走向寒冬,但自己的芯片库存却已经肉眼可见地消失。

而所有已经下单的芯片,也都随着全球芯片封测(最后一道芯片生产环节)重镇马来西亚的封城,而陷入停产。

紧接着,拿不到芯片的汽车巨头们一窝蜂的涌入新加坡、中国,不惜代价疯抢一切可以替补的成熟芯片产能。一颗常态价7元的TI芯片,已经被炒到了1000元,涨价165倍。

一边是有限的芯片产能,一边是迅速膨胀的需求挤兑。越缺越抢,越抢越缺,最终芯片缺货从汽车蔓延到了手机,甚至是家电产品。

史无前例的大缺芯,促成了史无前例的产业链大扩产。

车企高管们蹲在晶圆厂门口抢产能;晶圆厂厂长也蹲在设备商门口催设备。

于是,下饺子一样的晶圆厂扩产浪潮之中,一台2014年售价不到10万美元一台的佳能FPA3000i4光刻机(几乎三十年前的型号,分辨率仅有350nm),被炒到了170万美元,一机难求。

占据了全球绝大多数先进产能的阿斯麦更是炙手可热。为了抢夺光刻机产能,从半导体公司高管到各国政要接二连三来到阿斯麦总部所在地——一个名叫Veldhoven的卫星城。

卫星城中,面对来自络绎不绝拜访的芯片企业高管与各国政要,阿斯麦的CEO Peter Wennink只能为难地表示,加紧扩产早就提上了日常表,但自家的DUV光刻机(主要用于成熟制程),依旧只能满足需求的60%。至于最先进的EUV产能?三星还在排队,等着两年后的机台下线呢。

至此,深陷产能旋涡的每一个芯片产业链企业,都迎来了一个并不情愿的等待归宿。

但关于光刻机紧缺的故事,才刚刚开始。

添柴:当芯片成为政治

半导体产业起源于美国,但全球75%的半导体都在亚洲生产。阿斯麦的光刻机出口自荷兰,但光源来自美国,镜头来自德国,真空腔来自英国。

这些都是半导体产业全球分工的一个缩影。

然而2021年极端的缺芯让大家意识到:无论多高端的芯片,只有能拿到手里才有用;无论全球化多么美好,只有芯片自主,才能保证有芯可用。

所有逻辑,从Just in Time变成了Just in Case(以防万一)。

于是,芯片开始和政治挂钩,造就了一个奇特的景象:拥有泛林、应用材料、科磊等众多顶级供应商的美国,也破天荒喊出了“独立自主”的口号。

在美国政府的资本补贴+政治大棒威胁之下,全球主流的半导体公司,尤其是有芯片代工能力的公司——包括英特尔、三星和台积电,都陆续宣布了在美国的晶圆厂建设计划。

还是熟悉的建厂,还是熟悉的缺光刻机。

于是,缺芯与政治博弈的双重共振,让阿斯麦交出了史上最漂亮的一份财报:2021年营收186亿欧元,净利润约59亿欧元,同比增长66%。

之前,半导体的产能紧缺和过剩是行业周期带来的。举例来说,当台积电的工艺从28nm进步到14nm,芯片设计公司开始采用14nm工艺,之前建设的28nm产线就成了过剩产能。而14nm产线新建需要时间,就造成了短缺。从14nm到7nm,又会重复这种循环。

但2021年以来的供应链紧张,有很多特殊因素:

由于地缘政治环境变化,各个经济体都开始强调供应链安全。比如2019年日本断供了韩国部分半导体材料,直接影响了三星芯片制造的工艺进展。

缺货主要集中在汽车芯片,而汽车芯片大多采用成熟制程,所以理论上产能是不缺的。

汽车生产商大多奉行零库存理念,但疫情期间,新能源车市场爆发,长期缺货又让车企对零库存产生怀疑,开始疯狂备货,造成了产能的挤兑。

所以,缺芯的元凶并非需求的增加,而是恐慌之下的挤兑。各国政府对“独立自主”的要求一定程度上又造成了产能的重复建设。

在一半工厂举行竣工典礼,另一半工厂紧锣密鼓建设的背景中,产能过剩接踵而至。

崩盘:产能过剩,每片雪花不再勇闯天涯

2021年底,半导体行业的景气度达到了光辉灿烂的顶点,开始急速坠落:

由于加密货币崩盘和PC市场萎缩的双重影响,今年最多时英伟达的股价跌了65%;AMD跌了62%;英特尔最惨,一路跌回了22年前。

台积电的股价今年最多时跌了55%,回到了2020年6月的水平。

阿斯麦的市值较去年底的高点下滑了56%。

股价暴跌背后是市场逻辑的巨变:

在经历了汽车供应链缺芯与加密货币市场波动带来的的短暂狂欢后,半导体公司猛然发现,包括手机、PC在内的整个消费电子市场都在迅速萎缩。

换句话说,就是大家既不想换手机,更不想买电脑,这又导致了从下游蔓延到上游的库存危机和产能过剩:

苹果新机iPhone 14出货量目标下调10%、三星原来规划的手机出货量也从3.1亿部,下调至2.8亿部,小米、vivo、OPPO等国产小弟们则早在上半年就传出了砍单。

联想、惠普、宏碁这些PC品牌,笔记本电脑的下调幅度平均超20%,平均库存水位一再上涨,从去年12月的52.7天到达今年一季度62.1天的高位,预计第四季度还会上涨至70天以上。

今年上半年,智能手机出货量同比下滑10.4%,全球PC出货量也减少了5.1%。

下游客户的大幅砍单,也会反馈给上游的各类供应商:

中芯国际的二季度产能利用率较上一季度下滑2.5%;台积电在财报中预警,芯片产业链的各大下游环节将在2022年下半年开始库存调整,持续到2023年。

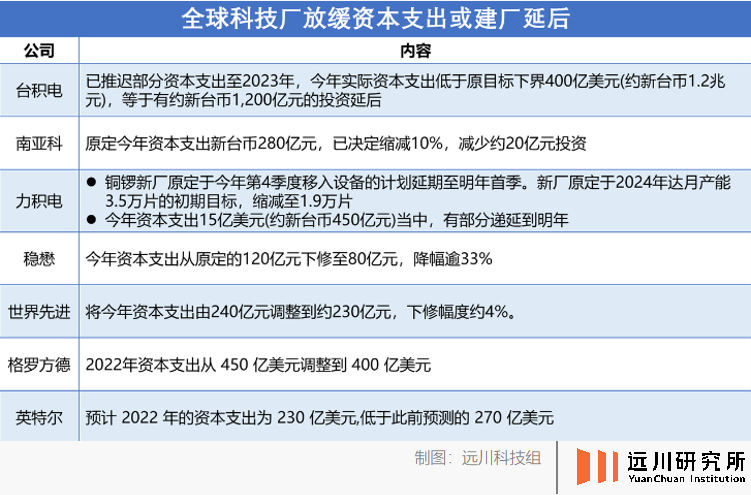

全球半导体晶圆厂,几乎所有公司都在削减资本开支,暂缓产能建设。无论是先进工艺一家独大的台积电,还是止步成熟制程不再向前发展的格罗方德,存储做的风生水起的南亚科同样不例外。

手机、电脑砍单,反馈给台积电;当台积电也开始放缓建厂步伐,压力就传导到了阿斯麦这一边。

阿斯麦在财报中披露,将EUV光刻机的出货量从55台砍到了40台,虽然看上去没多少,但考虑到光刻机的单价,直接把公司的增长预期拉低了10%。

但故事,到这里还未结束。

补刀:达里奥做空阿斯麦

当一家公司开始坠落,赢家往往是它的竞争对手;但当一个行业开始坠落,赢家很可能就只有一个:华尔街的对冲基金经理。

今年六月,一众资管机构发现,桥水基金的创始人瑞·达里奥大举做空阿斯麦。其价值105亿美元的欧洲空头头寸中,阿斯麦的做空金额超过了10亿美元。

显然,达里奥又赢了。去年同期至今,阿斯麦股价一路腰斩,不足巅峰期的一半。随便翻翻半导体公司的财报,基本都把“今年是未来十年里最好的一年”写在脸上了:

今年六月,存储芯片龙头美光公布财报,对第四财季的预测堪称灾难,68-76亿美元的收入远低于91.4亿美元的分析师预期,原因是“PC和手机需求疲软”。

台积电预测四季度的营收不会有增长,而且“2023年半导体行业可能会下滑,台积电也不能幸免”。

英伟达发了一份同比下滑的财报,不仅没达到华尔街的预期,连公司内部的预期都没达到。

实际上,桥水的空单上还有能源公司TotalEnergies,以及SAP和阿迪达斯。之前,达里奥曾表示由于通胀和地缘政治危机,全球经济可能重现上世纪70年代的滞胀。

换句话说,达里奥并不是针对半导体,而是觉得所有行业都将面临衰退。

从这个角度看,集体腰斩的半导体公司虽然惨,但好歹是第一个活明白的。

参考资料

[1] 美对冲基金押67亿美元做空欧洲股票,光刻机巨头阿斯麦在列,环球时报

[2] 阿斯麦官网

[3] 阿斯麦光刻机产业链,方正证券

本文来自微信公众号:远川研究所 (ID:caijingyanjiu),作者:刘芮/曾思怡