扫码打开虎嗅APP

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:国信证券银行团队分析师王剑、田维韦、陈俊良,头图来自:视觉中国

一、居民存款高增且定期化趋势明显

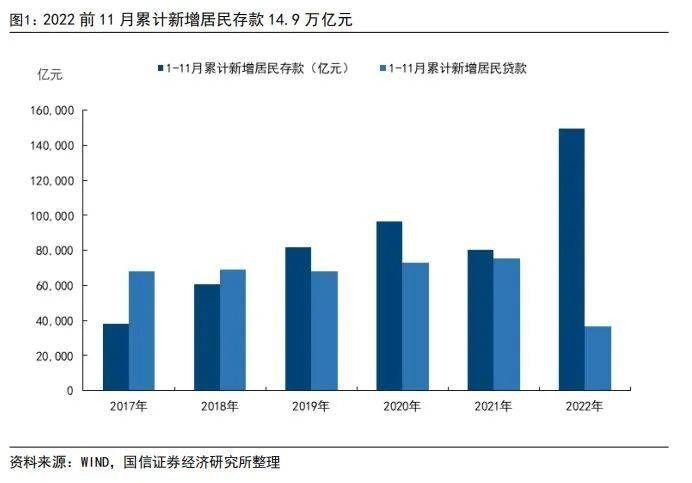

2022年以来,我国居民存款非正常地高增长引发市场关注。2022年1~11月累计新增居民存款14.95万亿元,同比多增6.93万亿元,创历史同期最高纪录。同期新增居民人民币贷款3.65万亿元,同比少增3.89万亿元,创历史同期最低纪录。

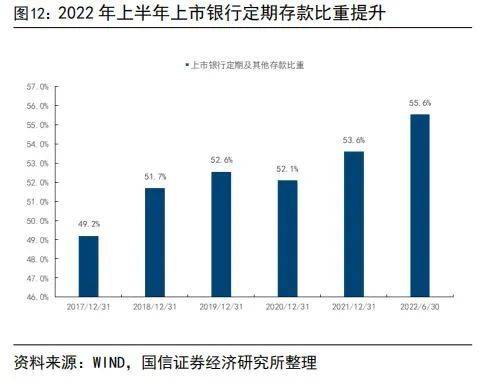

同时,居民存款定期化趋势比较明显,2022年3月以来居民定期存款(包括其他存款)占居民存款总额的比重稳定在约69%,明显高于往年,反映了居民信心疲软,消费意愿明显下降。

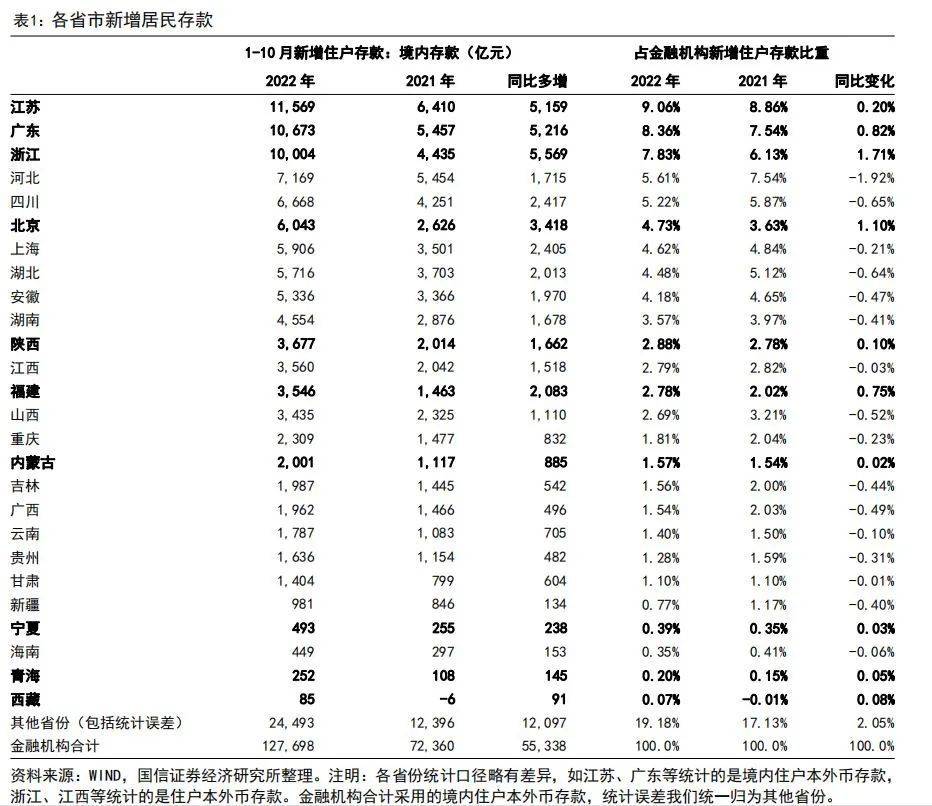

从不同省份新增居民存款绝对规模来看,江苏、广东、浙江2022年前10月累计新增居民存款同比大幅多增,同比多增规模均在5000亿元以上,北京、上海、四川同比分别多增3418亿元、2405亿元和2417亿元。

从不同省份每年前10月累计新增存款占比来看,2022年前10月比重提升较快的有浙江省、北京市、广东省和福建省,同比分别提升了1.71个、1.10个、0.82个和0.75个百分点;比重下降比例较大的有河北省、四川省和湖北省,同比分别下降了1.92个、0.65个和0.64个百分点。

整体来看,受疫情冲击全国经济压力面临较大的下行压力,但东部沿海区域受益于出口高增等原因,经济内生增长动能仍保持一定韧性,居民财富实现较好增长,存款高增。

二、居民存款高增的原因?

我们认为居民存款高增原因主要包括:

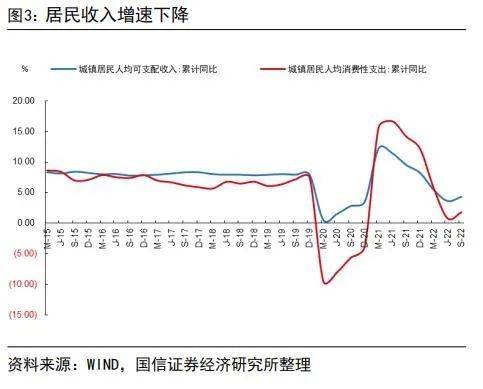

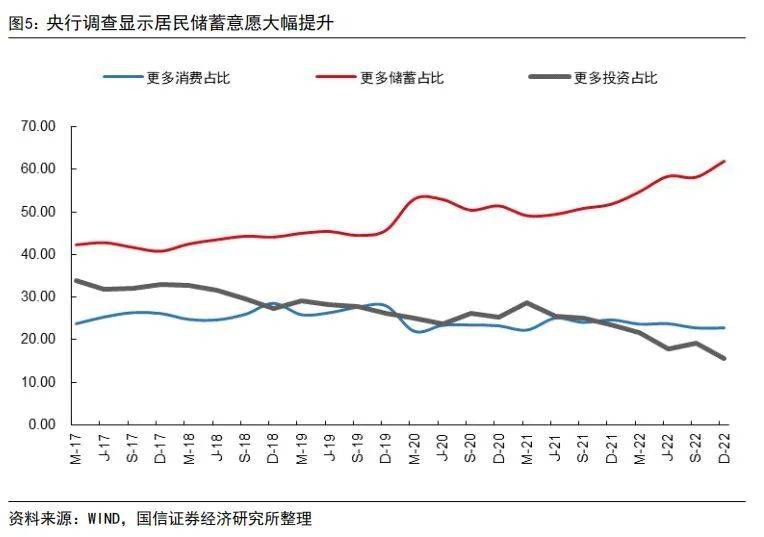

第一,疫情冲击下居民收入增速下降,且未来不确定性增大,居民信心持续下降,预防性储蓄意愿增强,我们认为这是居民存款高增的核心因素。2020年疫情以来,居民收入增速下降,更重要的是未来不确定性加大。在此背景下,居民消费倾向(人均消费支出/人均可支配收入)明显下降,预防性储蓄意愿增强。央行调查显示居民储蓄意愿持续大幅提升,投资意愿和消费意愿均有所下降。

第二,疫情对消费场景破坏较大,直接带来居民消费支出增速下降。另外,房地产市场景气度低迷,居民购房意愿下降,最终带来居民被动储蓄增加。

第三,货基等流动性产品收益率大幅下降,尤其是资本市场表现欠佳,居民配置货基和权益资产的意愿有所下降。2022年二季度以来受上海等城市疫情冲击,经济下行压力增大,货币政策维持了偏宽松态势,但实体部门融资意愿疲软,最终导致银行间市场流动性保持宽裕的态势,银行间市场利率降至低位。

货基收益率大幅回落,余额宝7日年化收益率降到了1.40%以下,国有行一年期存款利率1.65%,六个月存款利率1.45%,三个月存款利率1.25%,货基相对于存款性价比大幅下降,居民存款意愿提升。

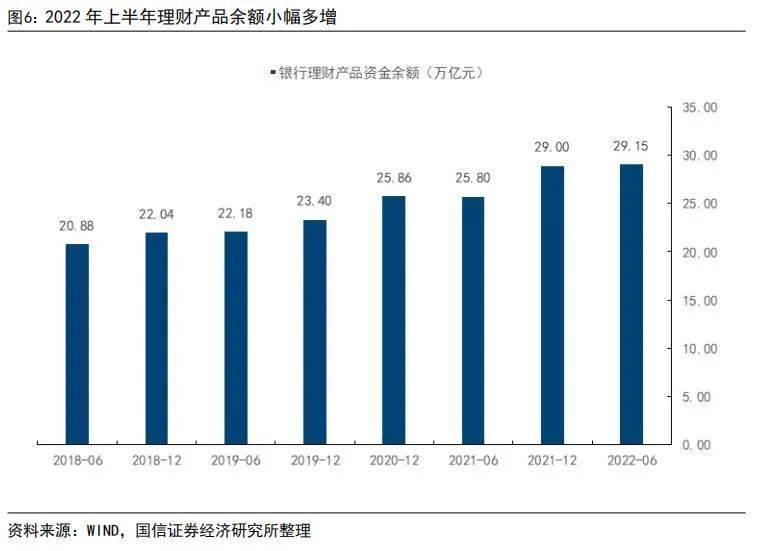

不过上半年理财产品余额小幅增长0.15万亿元,2022年上半年货基份额仍实现了较好增长,下半年伴随收益率的大幅回落也基本保持稳定,表明居民配置货基和理财的意愿有所下降,但并没有出现明显回流存款的现象。我们认为主要是居民风险偏好明显下降,货基和理财安全性相对较高,因此理财和货基的规模并没有出现下降,但配置比例有所降低,带来居民存款被动增加。

三、给银行带来了哪些影响?

2022年银行存款实现了较好增长,负债稳定性进一步增强,但实体融资需求疲软,导致银行资产荒进一步加剧。2022年9月末上市银行存款占总负债的比重为75.5%,较年初提升0.7个百分点,存款实现较好增长。

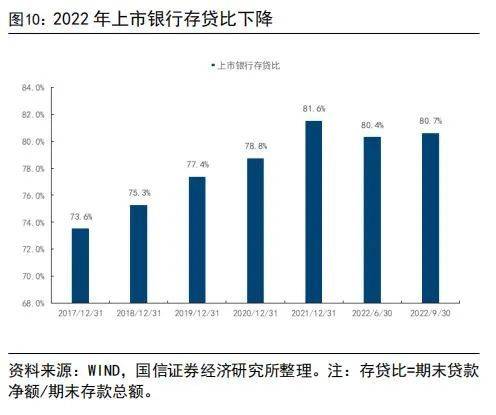

但与之相背离的是,受疫情等冲击,居民和企业融资需求疲软,导致银行面临比重严重的资产荒。2022年9月末上市银行存贷比为80.7%,较年初下降了0.9个百分点,是近年来首次出现回落。

存款规模虽然实现了较好增长,但由于存款定期化趋势加剧,给银行负债成本也带来了较大压力,进一步拖累净息差。2022年6月末,上市银行定期存款及其他存款比重为55.6%,较年初提高了2.0个百分点。国有大行和股份行存款成本均有所上行,这也是银行下调了部分期限定期存款利率的重要原因。

四、高储蓄有望支撑消费和地产复苏?

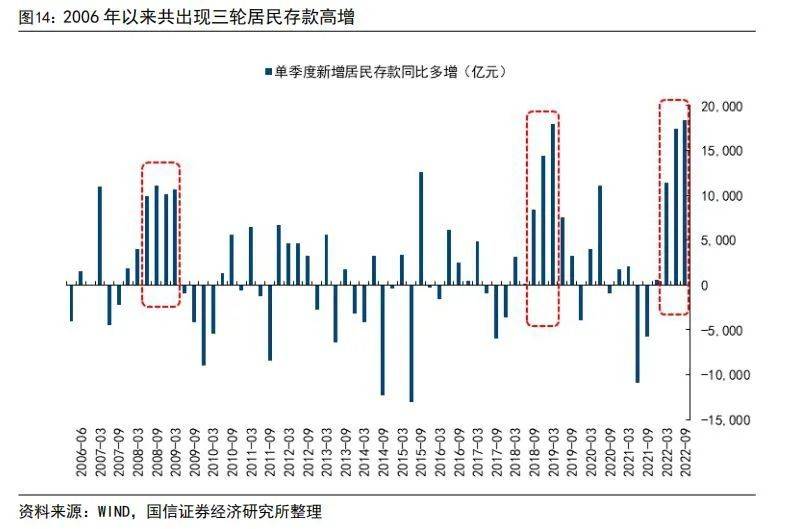

2006年以来单季度新增居民存款同比多增规模连续两个季度超过1万亿元的共有三轮,2008Q2~2009Q1,2018Q3~2019Q2,2022Q1~2022Q3(仍在延续),累计新增居民存款分别为5.69万亿元、9.76万亿元和13.21万亿元,同比分别多增4.17万亿元、4.84万亿元和4.72亿元。

以上三轮居民存款大增均对应我国经济的大幅回落,前两轮存款大增均持续了四个季度,此后消费和房地产均呈现复苏态势,虽然第二轮受2020年疫情冲击影响没有延续。

当前随着疫情防控措施的优化,房地产政策以及消费刺激政策加码等稳增长政策的持续出台,我们认为房地产和消费将呈现持续改善的态势,2023年我国经济进入复苏阶段。因此,展望未来,随着2023年经济复苏,居民储蓄转化为消费、投资的动力会回升,居民储蓄增速回落、存款“活化”等现象可能陆续显现。

本文来自微信公众号:王剑的角度(ID:wangjianzj0579),作者:王剑、田维韦、陈俊良