扫码打开虎嗅APP

本文来自微信公众号:丫丫港股圈(ID:Victoria-hk-stocks),作者:kyle,题图来自:视觉中国

2022年3月,美联储以应对通胀压力和经济过热,开启了强加息周期,在过去短短一年时间里,美联储累计加息450个基点。

我们之前曾在《鲍威尔加大赌注,独赢or衰退?》讨论过,本月将加息50bp的概率已达90%,而市场预期美联储最终利率将在9月份达到6%的水平。美联储主席鲍威尔已对美国经济失去控制,接下来的每一次加息,都是鲍威尔在不断将筹码推向赌桌中间,想通过维持高利率来制造衰退。但美国的就业环境和韧性十足的消费力,与鲍威尔的决策形成激烈的对抗,火热的经济数据更占上风。

然而,在美联储加息历史上,每当进入强加息周期后,都会有银行爆雷、企业资不抵债破产的情况发生。这一次也不例外,银行的爆雷虽迟但到。

3月9日,硅谷银行(SVB)大跌60%,盘后续跌21.8%,股价一晚从260美元跌剩82美元。硅谷银行主要为科技相关的创业公司提供传统银行业务和风险融资。据了解,美国将近一半由风投支持的科技和生命科学初创企业,都与硅谷银行有关。

该银行在过去两年里,大量投资了低收益率的长久期债券,而忽视了手上现金的储备。

当美联储开始强势加息后,市场利率上升,导致这些债券的价格下跌。同时,存款者纷纷取走资金,转向更高收益率的投资。硅谷银行被迫亏损出售部分债券,并发行新股募集资金,以应对这次的挤兑危机。这场危机不仅给硅谷银行带来了巨大损失,也影响了其服务的科技初创企业和风投公司。

这是本轮加息周期中,美国首家深陷债务危机的银行。受其影响,摩根大通、花旗、富国银行、美国银行、合众银行9日均出现大跌。

我们先回顾在过去两年间,美联储利率的变化。

美联储在2020年为应对新冠疫情对经济的冲击,将利率调低至0利率以刺激经济的复苏。

由于美联储实施了0利率政策,全球科技企业迎来了融资热潮期,尤其是创业公司的贷款和风投额度的快速增长,这使得科技初创企业手里囤积了大量的现金和存款。正因为如此,硅谷银行为吸引资金,将存款利率设置为0.25%,这吸引了大量的存款。

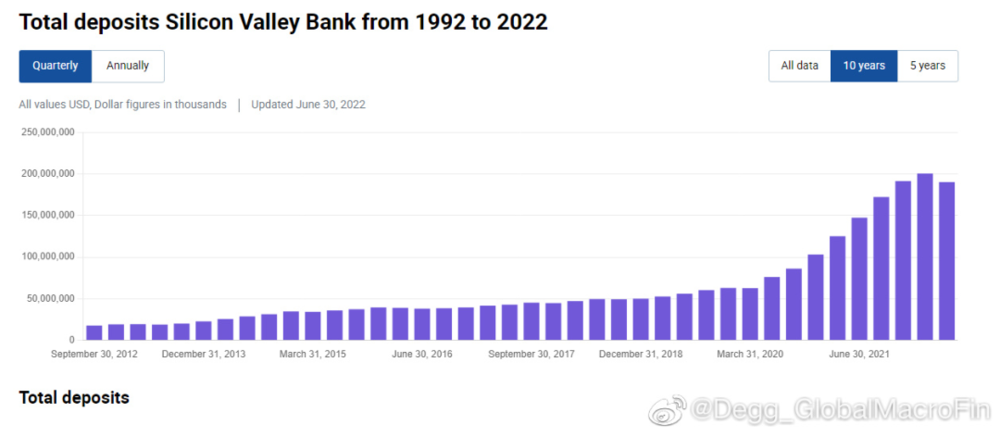

2020年6月至2021年12月的一年半期间,硅谷银行的存款由760亿美元上升至1900亿美元,增幅近两倍。

图/微博@Degg_GlobalMacroFin

在大量存款的流入下,硅谷银行可投资金额增多。

对于一家做贷款为主的商业银行来说,应当将手中的现金和中长期的固定收入投资维持在合适的比例,至少手上资金要足以应对投资者的赎回请求。

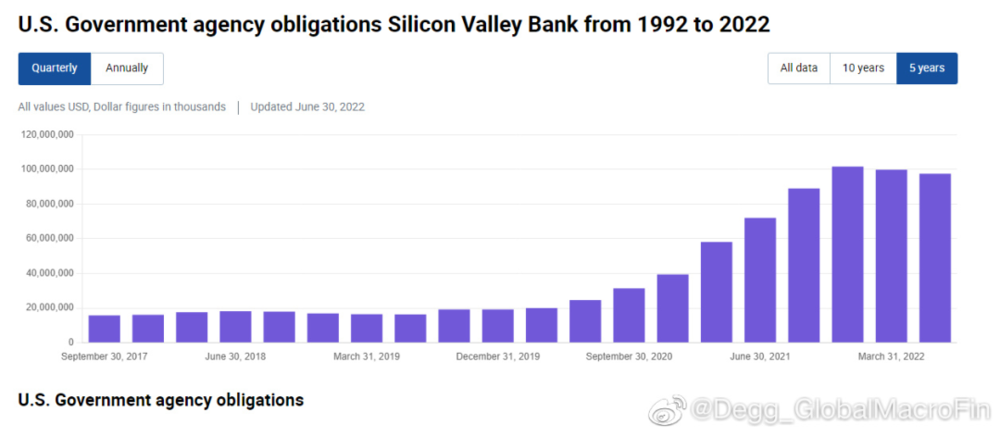

截止2021年,硅谷银行的资产总规模约为2000亿美元。在2020年至2021年间,硅谷银行通过0.25%的利率吸引了1100亿美元存款资金流入。而硅谷银行将这1100亿美元的70%,都配置在MBS债券上。截止2022Q3,共计持有MBS债券约880亿美元。

图/微博@Degg_GlobalMacroFin

这相当于硅谷银行将资产总规模的近一半金额,都买在了中长期债券上,但手上现金却未有增多。

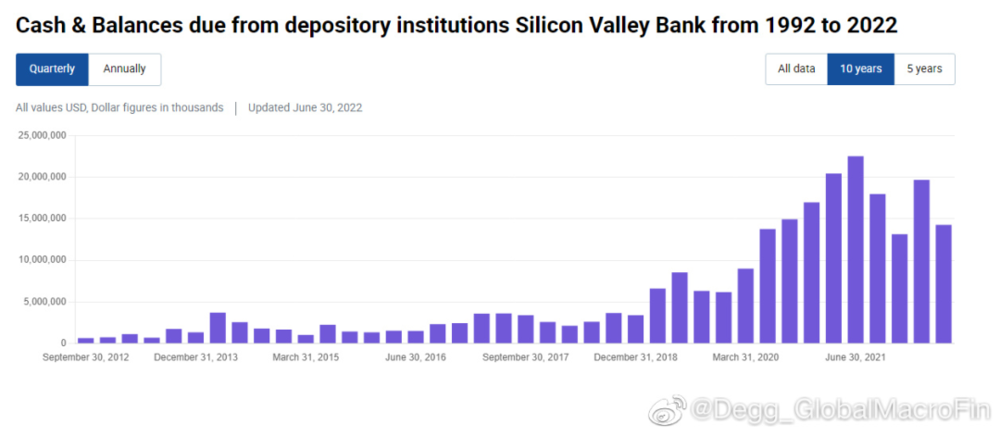

据资料显示,2020年中至2021年中,硅谷银行的现金及现金等价物仅从140亿美元增长至220亿美元,而在2021年末,现金还下降到了130亿美元。

图/微博@Degg_GlobalMacroFin

存款增多但现金流未有增长,这对以贷款为主的商业银行来说,是十分危险的事情。若产生提取挤兑,那唯有卖出债券来满足投资者的提取请求。

在进入加息周期前,只要硅谷银行的利率高于美联储利率,那就不会引发巨额的提款请求,MBS债券价格也不会出现大幅下跌。

当美联储强加息导致市场利率上升后,使得长久期低收益率资产的价格下降。如果在这时卖出低收益率长久期资产就会亏损,而即使不卖出,在持有期间也会错失更高收益率的投资机会。这使得投资者将硅谷银行低利息的存款取出,MBS债券价格也在大幅下跌。

据资料显示,硅谷银行在2022年的存款总额下降了160亿美元,大约占存款总额的10%。其中,活期无息存款由1260亿美元骤降至810亿美元。

高利率还造成科技创新企业的前景变差,这也在影响着硅谷银行。由于硅谷银行手上现金不充裕,这使得其被迫亏损卖出债券以满足投资者提取现金的需求。

据资料显示,此前购买的MBS,未实现亏损高达175亿美元。硅谷银行选择亏损卖出价值17.5亿美元的部分债券,这造成了19亿美元的亏损,并寻求发行新股募资22.5亿美元,以应对这次的挤兑危机。

在亏损卖出资产和发行新股稀释原有股东权益的操作下,引发了股价大跌。这场流动性危机反映出,硅谷银行激进配置长久期资产的同时,没有为应对存款预留出充足的现金,以致于引发了这场流动性危机。

虽然硅谷银行CEO Greg Becker在周四发表了一封公开信称,请求客户“保持冷静”,并表示该公司正在与监管机构合作寻求解决方案。他还表:“我们相信我们有能力继续支持我们所有客户,并继续执行我们长期战略。”

然而,在市场看来,这封公开信并没有起到安抚作用,反而还引发了更多的恐慌情绪,许多分析师认为,硅谷银行已失去了信誉和竞争力。

结语

市场更担心的是,经历过2008年雷曼兄弟引发的金融危机,硅谷银行会不会是多米诺骨牌的序幕?

目前来看,硅谷银行和雷曼兄弟的爆雷,都是由于资产负债表失衡所导致的。雷曼兄弟是因为持有大量不良贷款,而硅谷银行是因为持有大量可销售证券。这些资产在市场波动时会遭受损失,而银行的股本无法承受这些损失,导致资不抵债。

但有过雷曼兄弟爆雷的经验后,美国政府对银行爆雷或破产的敏锐度提高了不少,不会像以前一样等到真正引发危机时再出手相救。目前来看,硅谷银行的规模为大投行的十分之一不到,应当是难以掀起金融危机的。

但一些风投公司已计划将资金从硅谷银行中撤出,并敦促科技初创公司也采取同样措施。若硅谷银行出现倒闭,那可能会给科技初创行业带来较大的冲击。尤其是在近一年里,硅谷大厂大裁员的背景下,这意味着硅谷工作者的就业环境会变得更差。

本文来自微信公众号:丫丫港股圈(ID:Victoria-hk-stocks),作者:kyle