扫码打开虎嗅APP

2015年4月15日,联想集团的母公司联想控股启动香港上市。根据6月16日发布的最终招股文件,联想控股将以最高43港元/股发行3.53亿新股(H股)。中金香港、瑞银担任保荐人,高盛、摩根士丹利等为全球协调人。按照惯例,联想控股可通过行使超额配股权增发15%,即5295万股。理论上,此次IPO最高募集金额可达175亿港元(约合人民币140亿)。

目前,联想控股已经锁定24名基石投资者,包括中国平安、中信股份、复星国际、国开金融等投资机构和郑裕彤和郭炳湘等大佬。鉴于联想多年来树立的良好品牌形象,而且基石投资者认购金额已占募集金额的一半,联想投资成功上市已没有悬念。

根据日程,联想控股将于今日(6月19日)公布IPO定价,于6月29日开始交易,代码为03396.HK。

联想控股的业务图谱

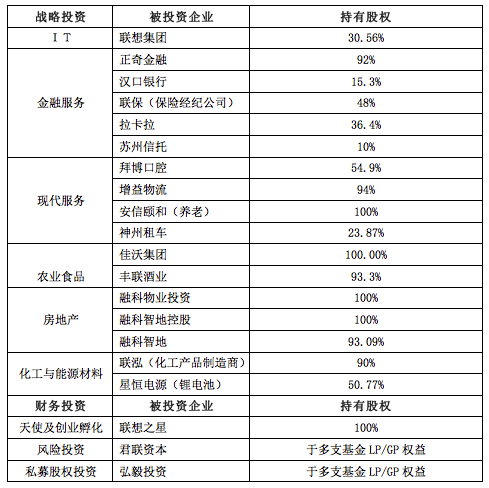

联想控股采取战略投资加财务投资的业务模式。

战略投资力图打造类似于联想集团的行业领军企业,涵盖IT、金融服务、现代服务业、农业与食品、房地产、化工与能源材料等六大领域。

财务投资服务于企业发展的各个阶段,联想之星负责天使及A轮、君联资本负责风险投资、弘毅投资负责PE。

联想控股的财务投资并非纯财务投资,这块业务承担着在重点领域物色、培养并向战略投资板块输送有潜质企业的重任。比如神州租车、拜博口腔都是君联资本早期投的项目,现在这两家企业已成为现代服务板块的中坚。

多元化任重道远

早在2000年,联想控股就启动了多元化战略,陆续进入IT以外的行业,为此花费了无数的时间和金钱。但由于“先有儿子后有老子”,2000年时联想集团集团已经很强大,其后又通过并购现实国际化,相当于在海外再造了一个联想集团。

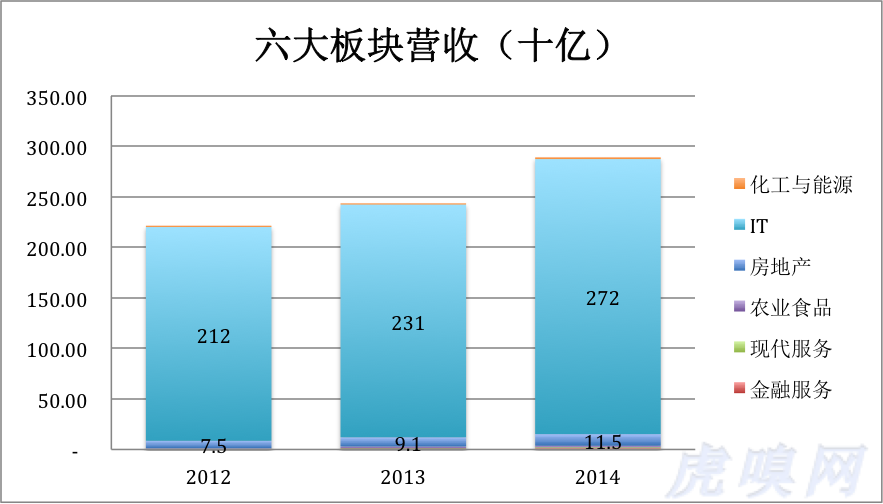

2012年以来,联想控股营收的94%以上来自IT业务,大约4%来自房地产。以2014年为例,来自IT、房地产业务的营收分别为2723亿元和115亿元,其它四个领域营收合计为56亿元。(注:以下货币单位均为人民币元)

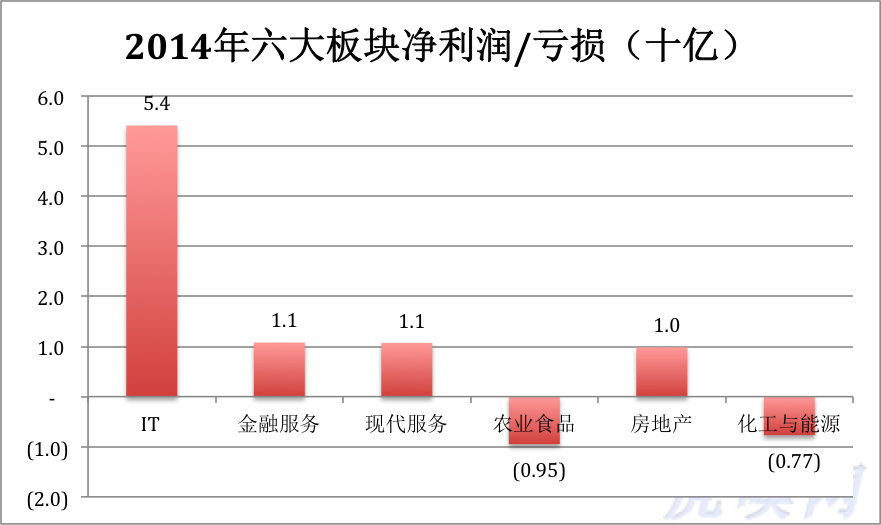

IT业务亦是净利润的主要来源,只不过占比不那么夸张。2014年,IT业务贡献净利润54亿元,占净利润总额的69%;房地产、金融服务、现代服务净利润都在10亿元左右。

2014年,由于神州租车扭亏现代服务板块业绩大为改观,但农业食品、化工与能源材料的亏损还在扩大(分别亏损9.5亿元和7.7亿元),仍无扭亏迹象。(2014年,投资物业公允收益2.5亿元)

据招股文件披露,由于农业发生2亿财务成本、白酒业务产生6.2亿减值,农业食品板块巨亏。#坑爹#

单个来看,化工与能源的19亿营收、金融服务的13亿营收、现代服务的8.5亿营收都不算小,但与岁入2723.4亿的IT板块放在一起,却要用放大镜才能看到。虽说“五个手指头不一般齐”,但"中指"比其它手指长几百倍,也太不协调了。

注:2014财年联想集团营收中个人电脑占比为72%。这意味着联想控股三分之二的收入来自个人电脑。另外,2014年联想集团研发费用占营收的2.6%(2013年为1.9%)。

各板块的投入产出

2014年,联想控股98.1%的营收来自于IT和房地产业务,但在招股文件中却没有提及对它们的投资。

可以这样理解,IT和房地都已高度成熟,联想集团和融科可以自给自足,不需要母公司继续投入。而金融服务、现代服务、农业食品、化工与能源四个板块的业务还在培育中,除神州租车以外的项目公司多数还在投入期。

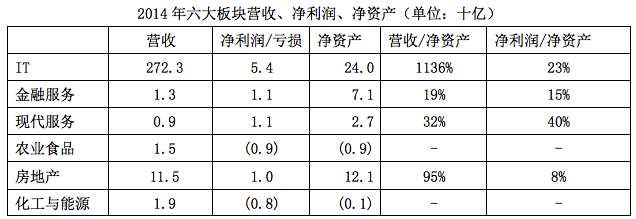

根据招股文件提供的数据,业务越是成熟,每块钱净资产带来的营收、净利润就越多。IT业务(联想集团)用240亿净资产创造了2723亿营收和54亿净利润。

如果营收与净资产的比例低于100%,每1块钱净资产在1年时间内连1块钱营收都产生不了。IT业务的这个比值高达1136%,房地产为95%,现代服务为32%,金融服务只有19%。

招股文件还披露了部分子公司或项目公司的投入产出情况:

截至2014年末,联想投资共计向拜博口腔投入6.465亿元(其中3000万为股东贷款)。2014年,拜博口腔取得营收3.58亿元。年末净债务(总借款减现金)为7260万元。

截至2014年末,联想投资共向增益物流提供了1.88亿股权投资和12.26亿股东贷款。2014年,增益物流取得营收3.62亿。

截至2014年末,联想投资共向佳沃提供了2亿股权投资和7.73亿元股东贷款。截至2014年末,佳沃农业净债务为16.5亿元,

联想控股财务投资业务的效益明显优于实业。

截止2014年未,君联资本已完全退出39个项目,平均内部收益率(IRR)为43.4%。#比九鼎投资高#

自成立以来,弘毅投资完成逾80宗交易,完全退出的项目有23个,平均内部收益率33.6%。

截至2014年末,联想之星在境内投了63个项目,总投资额3.43亿;在境外投了16个项目、6170万元。

解决谁是主人的问题

虽然联想控股营收中的94%来自联想集团,但对投资人来说前者更为诱人。

首先,联想控股的净利润更高,因为有房地业及财务投资的贡献。2014年,房地产业务贡献净利润9.8亿元,财务投资贡献了21亿元。

其次,尽管联想控股的多元化远远谈不上成功。但金融服务、现代服务及财务投资的想象空间都很大,众多项目公司不一定能都活下来,而且试错成本还不低(比如2014年白酒销售业务减记6.2亿元),但未来能活下来并拆分上市的项目没有十个也有五个。在新三版挂牌的九鼎投资市值超过1000亿元,君联、弘毅为什么不能?

控股公司上市的缺点是不好估值,IT、房地产、战略投资、财务投资……相当一部分投资人不喜欢难以进行靠谱估值的标的。

实际上,71岁的柳传志让联想控股上市,是要在自己退休前彻底解决“谁是联想的主人”这个问题。

1984年,中科院计算所投资20万元成立了联想控股。经过30多年发展,成为年收入近3000亿,市值上千亿的大型综合性企业集团。联想控股在成熟、透明的香港资本市场登陆,让立过功的、出过资的获得上市公司股权,即安全可靠又便于流动。

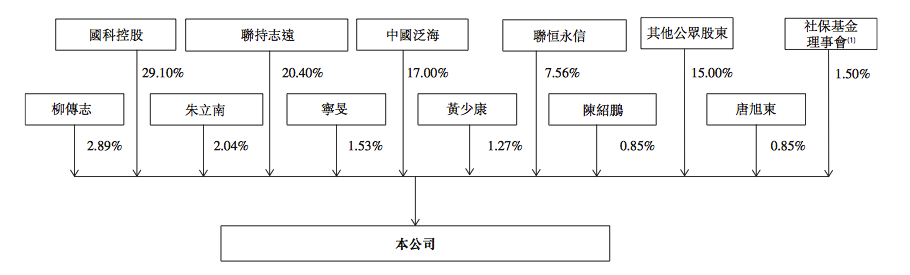

上市后,持有联想控股29.1%的国科控股是中科院的全资子公司;持有20.4%的联持志远代表创业员工,受惠人数达到618人;持有7.56%联恒永信则代表127名现职员工;有8.16%归属核心团队:柳传志持股2.89%、朱立南2.04%,宁旻持股1.53%、陈绍鹏与唐旭东各持0.85%。

总之,联想控股是探索新商业机会的资本平台,但现在的主要收入与利润还是来自“大儿子”联想集团。十几年的探索有得有失,看重现实者可以投资联想集团,放眼未来者更应关注联想控股。