扫码打开虎嗅APP

近年来突飞猛进的中国影市,自第二季度以来遭遇了“寒潮”洗礼:仅过去4个月间就三度同比下滑,进入暑期档也未能释放足够能量,至今尚无单片跨过10亿线。另一边厢,由于基建增速跟随大盘涨势常居高位,上半年已初现“影院增,票房减”的局面,令人忧心后市的发展态势。

有鉴于此,曾长期淡出舆论视野的香港再度成为关注点:作为上世纪傲立亚洲潮头的“东方好莱坞”,港岛影市在“金融风暴”后经历长时间的低潮,却在10年前开始走出“慢牛”行情,更在2016上半年一举突破10亿港元,创下历史新高。

下面不妨从内地和香港的变迁入手,探寻影市未来的发展路径。

首先以一线城市为切片,了解市场发展的概貌

自08年起,北上广深便占据了全国城市票房产出的前四名,这一格局稳定持续至今。一线城市占比也成为衡量城乡动态对比的重要指标。而在2016上半年,上海以不到五千万的优势挤下北京,重新登上城市榜头名,这是过去5年来的第一次。

同时,受累于一度走弱至0.8以下的港元汇率,香港在票房产出上被四大一线城市相继反超,落到大中华区第5名;虽然上半年各城市增长率犹有弥合(北京10.26%、上海16.95%、广州12.48%、深圳17.40%、香港12.07%),但考虑到香港在人均观影次数已基本到顶,这一差距将呈放大态势。

而从硬件设施看,尽管上海的影院建设近年加足马力,持续维持在全国第一的位置;但在单银幕产出和场均人次等指标上效率偏低,未能将银幕数的优势全部释放。

另外,深圳在一年时间内增加了33家新影院,总数已经超过北京的169家和重庆的168家,升至全国次席。但影院端23.9%的涨幅高于票房逾5个百分点,对于土地面积位居一线城市末位的深圳而言,饱和竞争的端倪已经显现。相比之下,30分钟车程外的广州在终端扩张上更为稳健,一直稳守全国票房第三的位置。

与此相对,早已走过发展黄金期的香港市场,多年来电影院数量一直停滞不前,在年初嘉禾港威电影城和九龙塘AMC电影院相继歇业后,总数已降至46家的最低位。受制于高昂地租和市场饱和,本地影院投资商多将资金投注于内地,加上院线整合已基本完成(下文详解),总体看来波澜不惊。

不过香港在单馆产出上优势明显,平均达到其余四市的2到4倍,显示出在高度成熟的市场环境中,观影人群和习惯已经固定化,成为支撑“慢牛”的基本盘。

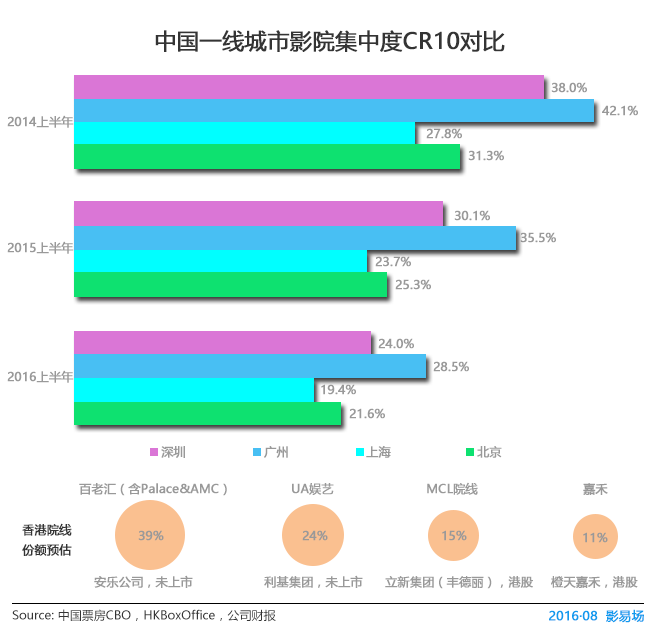

下面化用市场研究中的“行业集中度”概念来进一步分析一线城市的影院现状。将一座城市内票房排名前10的影院产出占比定义为CR10,通过整理过去三年的数据,可以看到影院集中度明显呈下降趋势。

在2014上半年,北上广深的影院CR10都在25%以上,其中广州和深圳分别达到42.1%和38.0%,即排名前10的影院占城市总票房的比例接近四成。这样的集中度在全国范围内也处于前列。

随着影院建设的速率加快,四大一线的影院CR10均出现不同程度下降:2015上半年北京、广州、深圳均有6%~8%的下滑,而上海的跌幅也在4%左右。同时这一数值与各大城市原有的影院基数也呈现负相关,譬如上海原有的影院总数最高,因而新建影院稀释掉老牌影院的份额就相对较低。

到了今年6月底,除了广州的影院CR10维持在28.5%之外,其余三城的市场集中度均掉落到25%以下,上海更是击穿20%关口。由此看来,在未来一段时间内一线城市的影院CR10将继续呈下降态势,直到某个零界点令新建影院稀释的份额不足以抵消老牌影院新增的份额,这一比例便会企稳甚至回升。

反观香港

现时的电影院资源已被集中到少数的大型集团手中。目前以约四成的市场份额居香港首位的百老汇院线,旗下握有百老汇、Palace和AMC三个子品牌,背后的管理方便是安乐影片有限公司。安乐不仅涉足电影投资和发行等业务,在内地市场也运营数十家百老汇/百丽宫影城,拥有健全的全产业链布局。

而隶属于立基集团的UA院线也不遑多让,目前旗下有10家影院和50余块银幕,包括全港仅有的4块IMAX银幕,整体市场占有率约1/4。值得一提的是,成立于1963年的母公司立基集团业务涵盖房地产、乳制品、食品饮料等领域,同属文化板块的影院运营和电影发行仅是旗下丰德丽控股庞大业务中的一块。

其他大型院线包括港交所上市公司橙天嘉禾旗下的嘉禾院线,从07年开始其市场份额便稳定在10%到14%之间,并在中国大陆、台湾地区和新加坡运营总计近100家影院;隶属于寰亚洲立公司的MCL院线,前者在2013年被丽新集团整体收购,并注入丰德丽控股的资产中;新宝院线则运营着旺角、屯门和铜锣湾的4家影院,体量相对较小;另外华懋集团、天马影视、合和实业旗下亦有影院业态,作为各自庞杂支线的有机组成部分。

再以仅有一河之隔的深港为对标,影市发展态势更为清晰。

回看2007年,处于爆发前夜的深圳市场容量为1.52亿人民币,同年香港票房收入录得10.75亿港币,以当时0.93534的汇率换算折合逾10亿人民币,超过深圳产出的6倍,可见港岛其时市场地位之强盛。

从更长的时间维度来看,这不过是香港上一个繁荣周期的注脚:在港片迈入“黄金十年”的1980年代末期,全港票房即已突破10亿港元大关,本土制作和渠道扩张齐头并进,并在1992年触及15.5亿的历史高位。

而在经历“金融风暴”和非典疫情的接连打击后,经济颓势顺而蔓延至包括影市在内的多个领域,香港票房转入“俯卧撑”模式,自1999年起的8年间仅有2001年高于10亿线,直到07年后才重新稳定在10亿港元以上。

在80年代香港影院一度无比繁荣,在1988年便有129家开门迎客;彼时香港的传统戏院以单银幕、多座位、大场馆为主要特色,直到1985年立基集团才在沙田开出第一家多厅影院,旧有戏院才逐渐被淘汰停业或翻新改建,目前已基本退出市场竞争。

但从1994年香港影院数量便开始缓慢下滑,近10年已萎缩至50家以下。而深圳从2007年的不足50家起步,到2016上半年已飞涨至171家,接近于香港的4倍。在银幕数量上,香港也以201块远远被深圳甩下,后者在6月底已拥有901块银幕。

但在院线整合度上,香港无疑领先内地一个世代。如前所述,排名前4位的百老汇、UA娱艺、MCL和嘉禾合计份额已达九成,算上其余各大院线则在95%以上,单体独立戏院也仅剩下宝石戏院、马鞍山戏院等寥寥数家。重度整合也避免了院线公司间不必要的内耗,让影院有精力深耕市场运营和用户服务,从而有效提升客单价和利润率。

相比之下,深圳前10名的影投公司合计仅占据了55.5%的市场份额,其中不仅有中影影院投资、南国影联等国资背景的公司,也包括博纳、橙天嘉禾、金逸影视等民营影管机构。各家不仅奉行激进的开店策略,同时也在热门地段展开抢客作业,大幅摊薄了市场蛋糕。

但随着今年市场整体热度的回落,这一趋势已经显现出弊端。在可预计的将来,新的影院兼并大潮可能会提早到来,隔海相望的港岛便是未来可见的图景。

影易场(yingyichang2016),致力于挖掘文娱产业潜在“数据能源”,深耕“互联网+影视”垂直方向,欢迎关注!