扫码打开虎嗅APP

本文来自微信公众号:DT财经(ID:DTcaijing),文字:林美汕,编辑:唐也钦,数据:林美汕,头图来自:视觉中国

每天早晚间的护肤,是筱晨每天雷打不动的仪式感。然而,当她正在把SK-II、雅诗兰黛等护肤品涂抹在皮肤上,角落里的悦诗风吟已经堆了一层厚厚的灰。

“以前上学的时候经常跟风买韩国护肤品,比如绿茶水乳、火山泥面膜,但许多产品又黏腻又厚重,香精味道很重,用起来不舒服,而且也没有什么效果。”筱晨这样说。

不光筱晨一个人,许多学生时代非常喜欢购买韩国化妆品的年轻人,现在正在抛弃韩妆。在社交媒体上,可以看到许多类似的声音——“一点用也没,有效成分也没”“骗小女生的钱,不值得”。

然而,当平价韩国化妆品正在被年轻人抛弃,雪花秀、Whoo后等贵价品牌似乎在抖音卖得还行。

为什么会出现这样的现象?韩国化妆品真的不行了吗?

一、韩妆在中国“褪色”

不知从什么时候起,年轻人对韩式妆容的评价从赞美变为吐槽——“脸油得能炒两盘菜” “蚊子来了都得劈叉”。

而普通人对于韩妆走下坡路最直观的体验,或许是在逛商场时发现,几乎看不到任何韩妆品牌的线下门店。

而不管你是否有记忆,就在最近十年,韩妆也曾风靡街头巷尾。巅峰时期,伊蒂之屋曾在中国大陆开出58家门店,悦诗风吟更是以每年新开100家门店的速度进入中国二三线城市,最多发展出800多家线下门店。

2014年8月8日,伊蒂之屋全球1号旗舰店在上海南京东路开业,品牌代言人韩国组合SHINee派出两位成员来到现场剪彩。

这一天,白宁(化名)提前7个小时就挤进店门口的粉丝队伍中,尽管见到偶像只有10分钟不到,她还是很满意:“值了,真人赞的没话说,粉丝也是激情到爆棚!”

韩流大火将韩妆风潮吹向中国,只是人们没有想到,这股风离去的速度也如此之快。不到9年后,伊蒂之屋在中国大陆的58家线下门店已全部关闭,天猫线上旗舰店也经历了暂停运营与商品下架。

伊蒂之屋的起落,是韩妆品牌在中国发展的一个缩影,近几年来,曾在中国大火的菲诗小铺、悦诗风吟、赫妍等韩妆品牌都经历过大规模撤店的危机。

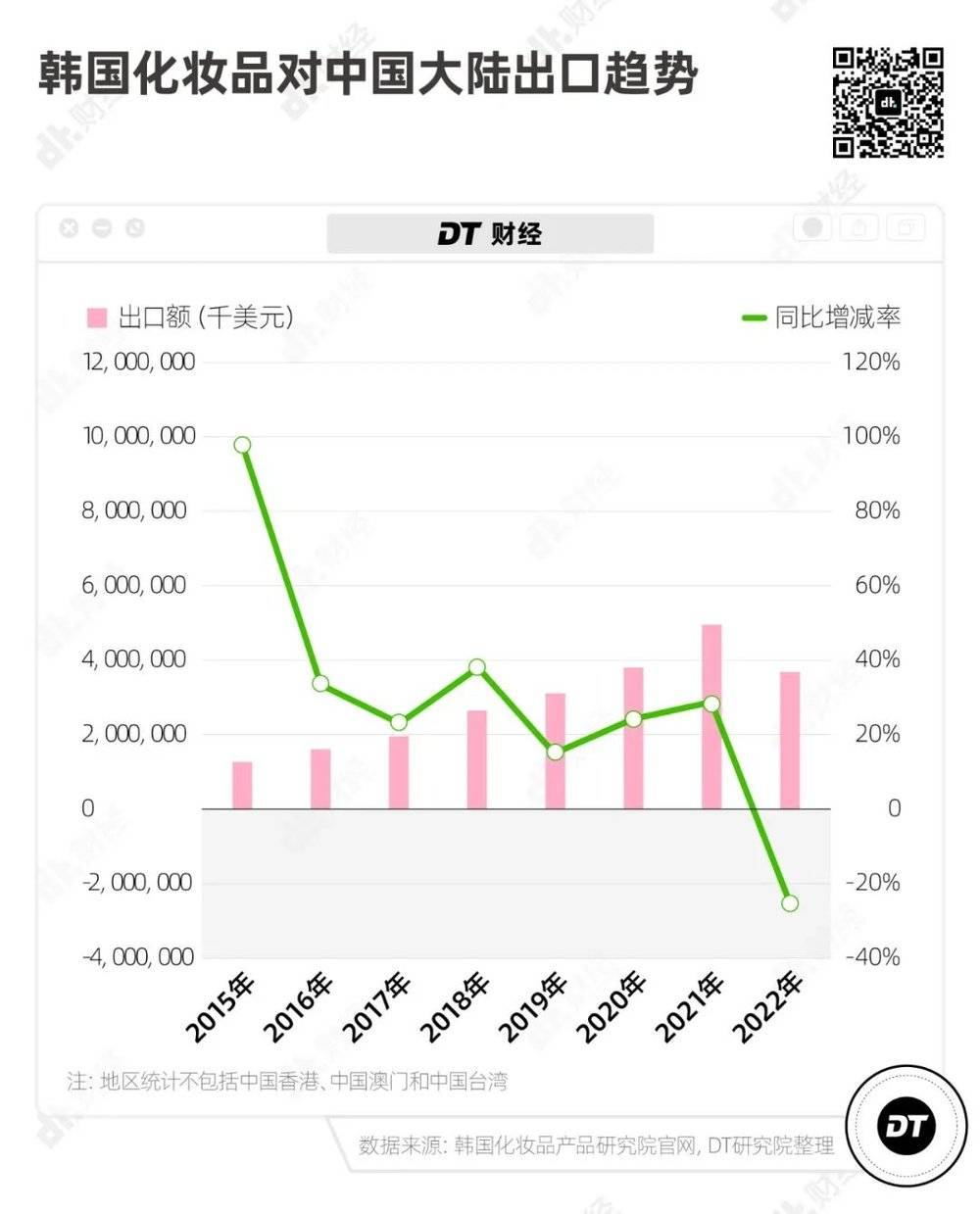

更宏观来看,韩国化妆品的出口数据也印证了韩妆在中国的短暂辉煌与发展危机。

韩国化妆品产品研究院的数据显示,2015年韩国化妆品对华出口接近翻倍增长,此后几度下滑,2019年增长率仅15.3%。在疫情影响下,2022年韩妆对华出口增长率首度为负。

曾在中国取得过不错成绩的韩国化妆品,如今却难以满足中国消费者的期待,这是为什么?

二、彩妆上,年轻人不再跟随韩流审美

回顾韩妆的兴起与势微,一个不得不提的关键在于韩国影视剧的塑造。

从小看韩剧长大的一批人,审美很大程度上受韩剧影响,《浪漫满屋》《我的女孩》参与了80后、90后审美认知的形成,《想你》《来自星星的你》等大火韩剧更是带货能力超强,让“人手一支死亡芭比粉”成为可能。

然而2016年萨德事件后,韩国文化输出能力减弱,很少出现一部韩剧能达到比从前更高的热度。

2022年,韩国主流媒体《朝鲜日报》就曾报道称,“现代汽车、起亚汽车和韩国化妆品已从中国电视剧中消失”。

数据也佐证了这一趋势,热门韩妆品牌的中文互联网声量在2015~2017年达到顶峰,随后下降。随后,完美日记、花西子等国产品牌接替韩妆品牌,成为互联网热门。

一定程度上,国货化妆品的兴起的确挤占了韩妆在中国的发展空间。

2016年以来,花西子、完美日记、珂拉琪等品牌相继涌现,不仅价格低廉、SKU丰富,并且在审美上符合东方美学,能够满足年轻人对新中式流行妆容的需要。

韩国化妆品的“美妆启蒙”地位逐渐消失,十几块钱的伊蒂之屋眉笔、几十元的梦妆蜡笔口红、不过百的谜尚气垫等,曾因性价比高成为学生党必备,如今在各大销售榜单上均被国货压过一头。

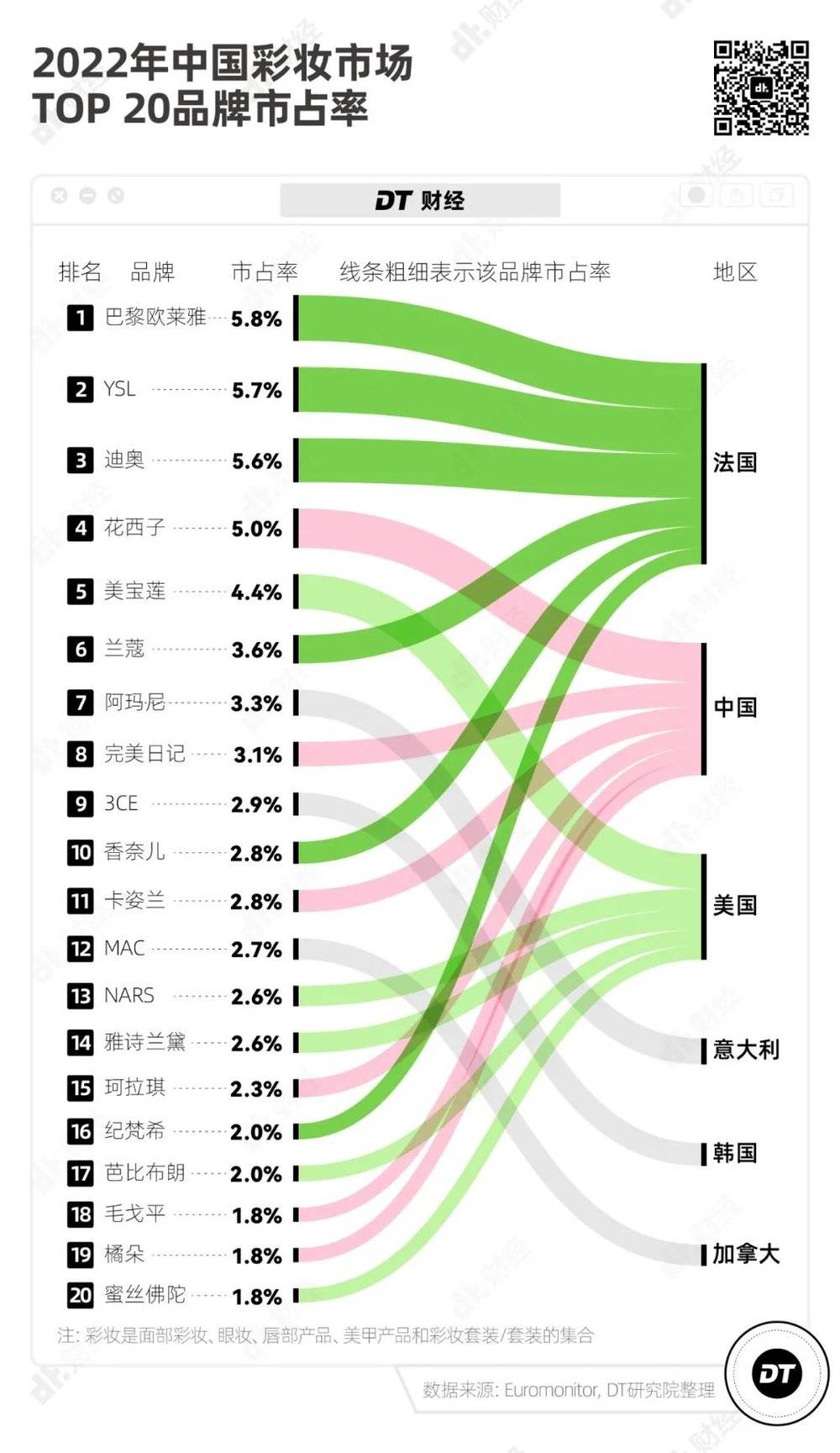

从市场份额的数据中,也能清晰地看出各个品牌在中国的生存现状。

DT财经查阅欧睿国际数据库了解到,2022年中国彩妆市场占有率TOP20品牌中,共有6个国产品牌,分别是花西子、完美日子、卡姿兰、珂拉琪、毛戈平、橘朵。唯一上榜的韩国品牌3CE,早在2018年就已经被欧莱雅集团收购。

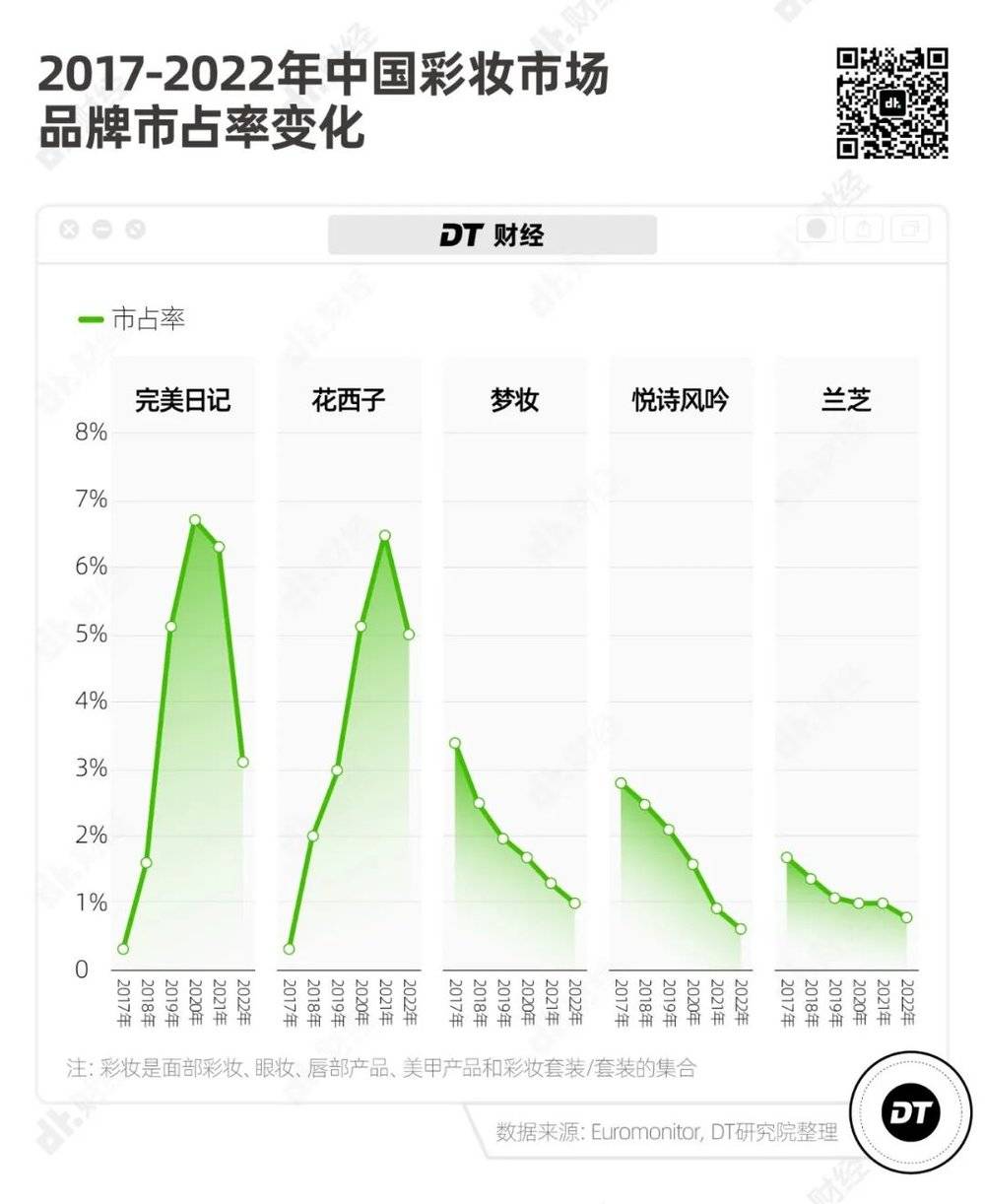

从品牌市占率变化情况来看,近几年国产美妆品牌市场份额呈上升态势。2016~2022年,前五大国产品牌的市场占有率从9.5%上升至15%。

其中,2017年诞生的完美日记和花西子,市占率已超越入华几十年的香奈儿、雅诗兰黛等国际大牌,成为美妆市场份额最高的两大本土品牌。相比之下,梦妆、兰芝、悦诗风吟等过往排名靠前的韩国品牌已经掉队。

三、护肤上,韩国护肤品没有不可替代的优势

不仅彩妆被人们“抛弃”,曾经畅销的韩国护肤品也没有跟上中国年轻人的需求。

近年来,成分护肤、功效护肤等概念大热,艾媒咨询的数据显示,2021年中国消费者购买化妆品的考虑因素中,53.9%的人选择了产品成分,超过选择品牌、用户评价、明星带货/代言的比例。

国产护肤品牌注意到了消费者的需求,顺应市场的同时也引领起精准护肤的风潮,珀莱雅的双抗精华带火“早C晚A”护肤概念,薇诺娜开辟出针对泛敏感肌人群的细分赛道,敷尔佳、芙清等械字号产品也备受欢迎。

反观过往畅销的韩国平价护肤品,现在仍在主打补水、保湿等基础功能,成分上偏好天然植物成分,如菲诗小铺金盏花水乳主打金盏花提取物、春雨蜂蜜面膜主打蜂蜜提取物等。

没有明确功效的护肤品,很容易给人留下“无功无过”的印象,正如小红书用户@鱼丸橙子 所表示的,“一堆植物提取物反而容易加重敏感肌过敏的几率,还没什么效果,能做个最基础的补水保湿不出什么大问题就好了”。

而即便是迭代至第四代的悦诗风吟小绿瓶,也难以摆脱“鸡肋无用”的评价,“它宣称以高浓度的绿茶提取物达到抗氧化的效果,但做出来的效果就是清汤寡水的,用它做最基本的补水保湿就行了,也别希望有什么别的效果”。

四、韩国高端护肤品,能守住中国市场吗?

当韩国化妆品牌纷纷从中国撤退,爱茉莉太平洋曾表示,未来在中国市场将着重发力中高端及线上领域,LG生活健康集团也在财报中表示,要提升高端品牌在中国的竞争力。

早两年,已有部分韩国高端护肤品,正在通过直播间攻占中国市场,最典型的例子就是LG旗下的Whoo后和爱茉莉太平洋旗下的雪花秀。

飞瓜数据显示,2022年抖音双11大促,Whoo后成为全品类销售额第一;2021年双11前夕,雪花秀以单场直播7000万元的成绩位列抖音双11预售期美妆品牌GMV榜第一名。然而亮眼的数据背后,品牌仍存在不少问题。

首先是对大单品的过分依赖。

ECdataway数据威数据显示,2020年双十一预售期间,天气丹套装单品的预售额占Whoo后预售总额的95%以上,雪花秀滋盈肌本礼盒也占全品牌预售额的一半左右。

只有爆款单品热卖,一定程度上也意味着能打的产品不多。如提到Whoo后,很多人脑海里只有天气丹,而说起雪花秀,人们只想到滋盈肌本礼盒,这种情况实际上并不利于品牌的长期发展。

更不要说这两款产品都有将近20年历史,产品仍以阴阳调和为概念,主打传统韩式秘方,缺少令人眼前一亮的迭代升级。

此外,大促期间的亮眼成绩,也容易让人忽视一个事实,即品牌平时的销售成绩相对较弱。

据飞瓜数据,2022年6月至2023年5月间,Whoo后只有在618和双11所在月拿下抖音美容护肤品牌销售额第一,在没有大促的节点里,Whoo后的销售额排名呈现出下滑的态势。

且Whoo后的“考前恶补”属于抖音限定,在其他平台没那么灵。根据魔镜市场情报,Whoo后在淘宝天猫的销售成绩长期稳定在20名左右。

尽管在抖音上,Whoo后通过@大狼狗郑建鹏&言真夫妇、@韩国媳妇大璐璐、@呗呗兔 等头部腰部主播带货取得一定成绩,但产品畅销很大程度上依赖于过度压低的价格,从长远来看难以持续。

飞瓜数据后台显示,今年抖音618好物节美妆品牌榜中,Whoo后的销售额排在第5位,落后于赫莲娜、雅诗兰黛、极萌和兰蔻,而雪花秀的销售额已经掉到了第143位。

中高端品牌的发力也并没有改变韩妆在中国市场的业绩下滑。

LG生活健康财报显示,2023年前三个月,中国市场销售额同比下降14.1%。爱茉莉太平洋2023年Q1财报也表示,亚洲片区仅中国市场的销售额下滑,且下滑超40%,主要是中国消费者对其产品需求疲软及线下渠道重组所致。

写在最后

韩国化妆品注意到了中国市场的变化,并开始寻找新的增长点,这一次他们将目光投向北美。

爱茉莉太平洋集团不仅在去年收购了美国护肤品牌TATA HARPER,主打欧美推崇的纯净护肤概念,还在今年官宣英国演员蒂尔达·斯文顿担当雪花秀全球代言人。LG生活健康CEO李正爱也在年初致辞中强调,下一个增长市场是北美。

从结果来看,韩妆布局欧美市场已经收获了一定成果。爱茉莉太平洋集团财报显示,2023年第一季度,北美市场销售额同比增长80%,包括欧洲、俄罗斯、中东在内的EMEA地区销售额同比增长94%。今年第一季度,LG生活健康的北美销售额同比增长21.1%。

但难以忽视的是,中国仍是韩国化妆品的最大海外市场,占爱茉莉太平洋集团亚洲销售额的一半以上,LG生活健康海外销售额的超1/3。

尽管韩国化妆品在尽力降低对中国市场的依赖,据《韩国先驱报》报道,爱茉莉太平洋的内部人员仍表示,“我们不会‘放弃’中国市场,未来几年,中国市场仍是我们化妆品业务的关键人群。”

站在中国顾客的角度,韩妆要想跟得上消费者的脚步,就必须从人们关心的成分、功效出发,才有可能在琳琅满目的货架上开辟出一片地盘。

而这对于韩妆而言,似乎还有很长一段路要走。

参考资料:

1. 每日经济新闻,撑不住了:美妆品牌“伊蒂之屋”关停中国内地全部线下门店,2021.

2. 朝鲜日报,“중국 드라마에서 현대차·기아와 한국 화장품이 사라졌다” [왕개미연구소],2022.https://www.chosun.com/economy/money/2022/02/03/NRDY5GAOTFHVRFHBTDFS4THFRM/

3. 东方证券,彩妆行业深度报告:赛道景气度探底回升,国货彩妆品牌加速崛起,2023.

4. LG H&H, 1Q 2023. Results.http://www.lghnh.com/upload/invest/attach_file_20230427154427732.pdf

5. AMORE PACIFIC GROUP, 1Q 2023 Earnings Release.

https://www.apgroup.com/int/en/investors/amorepacific-group/ir-reports/quarterly-results/__icsFiles/afieldfile/2023/05/02/AMOREPACIFIC_Group_1Q23_EN_vff.pdf

6. The Horea Herald, Amorepacific pivots away from China, 2023. https://www.koreaherald.com/view.php?ud=20230302000757

本文来自微信公众号:DT财经(ID:DTcaijing),文字:林美汕,编辑:唐也钦,数据:林美汕