扫码打开虎嗅APP

本文来自微信公众号:环形废墟Loops(ID:yourtrace),首发于2023年3月,作者:北落Jay,头图来自:视觉中国

大量的、松散的关系比少数的、紧密的关系更有利于思想的分享和创新。相比少量的强关系,大量的弱关系能产生更多的信息流通。

——《The Power Law》

近期和在天南地北投资和创业的朋友聊了很多闲天,也交流了不少困惑和思考。除了ChatGPT让一部分人兴奋了些许,大家或多或少都仍在感慨VC难做,机会难寻。然而中国毕竟还有一些创新的潜力,在新兴市场摸索的朋友,这种感慨就更加强烈了。

分享一些零碎的想法,比较肤浅,也想抛砖引玉,多交流总是好事。

一、一个想法不一定对:旧有的风险投资模式不具备普世性

前几天在社交平台上发了这么一条po文:

在几个主要新兴市场看了一圈且实际做过投资之后的一个感悟就是,VC的模式并不是放之四海而皆准的。这一从美国西海岸兴起的物种,能契合的大概也只有3个地方:美国是1个,中国是1个,印度算半个,以色列算半个。

VC追求高风险高回报,而能带来高回报的大抵不过是科技创新和规模效应。美国自不必说;中国有统一大市场和海量理工人才带来的创新;印度也是规模和人才兼具,但被政治体制和社会复杂性拖了后腿,算是在进程之中;以色列科技创新令人印象深刻,不过就市场拓展而言其实和美国企业的全球化算是一体两面。东南亚、中东北非、撒哈拉以南、拉美等等毕竟过于散装,本就稀缺的人才被虹吸的现象也比较明显,当然也存在一些来自中美印红利外溢的机会,但整体上本地的VC只要还能存活下来的,最终大概率都会做成PE的样子。从禀赋上来讲,新兴市场里做VC最有希望的仍然还是印度,看未来经济周期和政治格局如何风云变幻了。

风险投资者大概是最需要戴维斯双击效应的一批人。过去十余年,互联网渗透人口的大规模增长红利,叠加美元屡次降息放水的周期,造就了一批业绩超速成长和估值倍数同样令人咋舌的企业。可惜的是,等到出海与新兴市场得到投资人普遍关注的时刻,已然是屋漏偏逢连夜雨。前期的红利殆尽,增长失速;美元加息周期的来临,股权价值下调;错综复杂的国际政治局势,更平添了诸多灰犀牛风险。投资者过去曾最期待的戴维斯双击效应,并未能在诸多领域和地区复刻。

诚如和一位跨境创业大佬聊的,在跨境电商这个行业,这几年痛苦的反而是投资人和to VC的创业者。反倒是本来就是以做生意赚现金流为目标的那批人,除了被疫情所影响外,大多数活得还不错。由于VC赋能式成长的路径极为单一,在创新、管理、增长、估值等环节上一旦出了差池,公司就显得相当脆弱。

换言之,VC是特殊时空的特殊产物,只适用于特定环境。如果目前没有这样的环境,VC本身就成了一种比较差的商业模式——低胜率且低回报,同质化严重,方法论迭代难。

二、新兴产业同样走向全球化分工,未来对标可能会越来越难

从刻板印象上来说,大多数VC在中美以外的市场投资的都是商业模式输出的机会,诸如Copy from USA或Copy from China的模式。而商业模式改造多数又基于互联网和人口红利。就像当年美国人来中国投资,最容易让人明白的总归是在美国有对标的企业。即便在新兴市场确实晚了几年,譬如社交、打车、外卖、支付、电商这般显而易见的互联网模式机会也已经被轮番教育过。再做一遍也不是不可能,但花费的人力物力就是天文数字了(被拼多多的决心和野心所折服)。

正如过去许多产业都形成了全球的分工体系,作为新经济的互联网等行业其实也在慢慢形成自己的新产业链。每个国家/地区在这个产业链上都有着自己的生态位,短期内很难改变,也无法简单对标。美国毫无疑问仍然是产业链的顶端,掌握着底层技术的创新,也拥有最强的消费力,向全世界输出新概念、新模式和新品牌。中国也不算落后,如今也在输出自己的电商供应链、平台、人才和经验。印巴成了产业链的主要劳动力供给地(不论是欧美、中东还是东南亚,很多项目的研发都放在了印度)。非洲成了AI公司的数据标注血汗工厂。中东是全世界各类新兴应用和电商消费品的采购者。

如上所述,每个国家有其不同的禀赋和产业演化速度。与中美同时作为庞大的集合型市场不同,大多数地区或是主要承担产业链的某一环(如原材料、劳动力、产品制造、转口贸易等)的供地,或是主要以终端消费/采购为主的销地。由于产业分工的不同,各国的收入、财富分配和消费都有不同的结构。

供地市场大多是出口型经济,收入大多产生于外劳或制造业创汇,财富分配差距极大,即便诞生了中产阶级群体也相当脆弱,如东南亚诸国、印巴孟、非洲等等。经济越发展,财富越集中在外资和少数财阀手中。销地则依靠早期殖民、技术先发甚至天赋资源获得了数量可观的财富,经济结构以内需为主,传统产业相对成熟,如欧美、日韩、海湾地区等等,政府很有钱(没钱也可以靠主权信用借债度日),老百姓收入和福利也不错。

这里大胆推测,当刚需型赛道的机会结束之后,供地和销地市场将会踏上不同的路径。

未来供地市场最大的机会可能在企业端供给侧的创新,补充不完善的业态、如何做好供应链效率的提升、服务好劳动力的分配等等,譬如线下连锁、物流、产业信息化、劳工招聘等等。凡是看出海的,最关心的问题莫过于当下全球供应链的转移。从个人观点来看,中国的产业链外移应该会是一个漫长的过程,当年花了数十年移进来的,未来也需要数十年才能移出去,在这个过程中可能会逐渐变成由中国的企业自己来主导迁移。目前可以快速转移的大多还是比较低端的制造业,不仅仅是缘于政治问题,也和疫情、劳动力成本提高等市场因素有关。若供应链真的外迁东南亚等地区,也是带给第三世界国家的结构性机会。供地市场更适合“出海”或“全球化”,对于很多行业来说真正能赚到钱的客户不在这里,反而还需要去适应全球的标准规则。

而销地市场可能会向C和G两端进发,C端可以是消费品也可以是线上虚拟娱乐,G端则是众多科技基础设施类项目的重点攻关对象。由于客户就在这里,甚至规则也是这里制定的,前端的本土化显得尤为重要。企业身份的转型、数据安全、地缘政治等等一系列因素都需要被考虑在内。

如在消费零售领域,第三世界除了个别如迪拜、新加坡这样发达的城市外,大多数地区的线下业态极不完善,某种程度上确实和电商刚起步时的中国很像。大多数第三世界国家最多的就是夫妻老婆店,便利店稀缺,商场和超市也很少,更勿庸说一些专门的业态了。即便电商再渗透,线下业态总归有其一席之地。近年来有不少中国的集合店品牌打着日韩的幌子进入新兴市场,也收获了奇效。还有像蜜雪冰城这样的品牌,在东南亚开了几百家店。把他们当作中国“五环外”市场看待,是否会有更多“出海”的机会涌现?

另外,当时研究外卖平台的时候,除了一大堆显而易见的理由外,发现制约许多国家互联网外卖进一步发展的因素竟然是传统餐厅的供给不足(依稀记得三年前海湾地区和印度的餐厅覆盖率差不多是每1800人有1家餐厅,大约只有中国密度的1/10),从而导致一些云厨房有了机会。

不过这些通常也不是典型VC所关注的领域,产业资本可能更合适。

三、扯个淡:投资范式是否可以演进

《The Power Law》里回顾了风险投资的发展历程,其中能体会到VC的模式也是在持续演进的。我一直习以为常的A轮/B轮/C轮等等这样的分阶段融资模式,原来在当年也是一种创新。从“八叛将”的时代到软银、Tiger、A16Z等等不同特色的机构你方唱罢我登场,风险投资相比其初始形态已经发生了巨大的改变。在出海这个领域,也许投资范式也需要一定程度的变化。

1. CVC与产业并购

每个市场都有各自的特点。即便是统一大市场如中国,人民币基金也走出了一条和美国式VC/PE不同的道路。而在相对散装的东南亚、中东、拉美等市场,一个经久不衰的命题就是如何打开天花板。在大概率只有应用层机遇的新兴市场,无非是通过跨国经营或多元化发展突破瓶颈。跨国从0到1的门槛本来就偏高,尤其是在制度、文化、语言等等都殊异的国家更加艰难。多元化发展是许多国家财阀的传统路径,从房地产、金融、通讯产业、消费零售甚至到文化娱乐,无所不包。但不论跨国还是跨界,都指向一个命题:CVC与产业并购。

这种方式一样很难解决一些问题,但比起在陌生国度和陌生领域从零起家就高效了许多。当然这也不是什么创新,国际化私募基金的跨境并购和企业战略投资早在数十年前就存在了。美国许多公司也是靠不断并购撑起规模。只是在当下的新兴市场,与其着眼于传统VC的破坏式创新,投资人不如试图寻找真正适合市场本身特色的投资和退出路径。

新兴市场缺乏高成长的机会,并不代表没有合适的资产可供投资。之前与一位投资人朋友聊天,他说的一句话我非常赞同,VC投资工具箱里的工具非常有限。但资产的表现形式却多种多样。

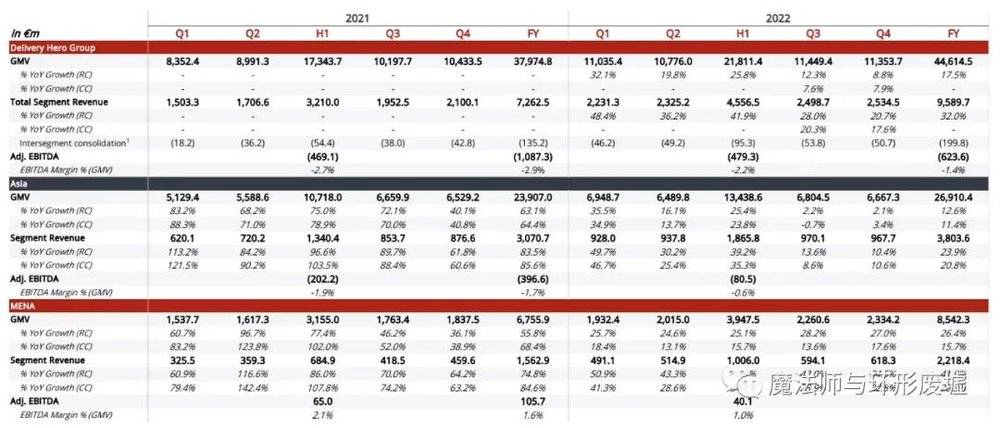

譬如在2015~2020年间,来自德国的Delivery Hero陆续收购了土耳其的Yemeksepeti、科威特的Carriage和Talabat、印度外卖巨头Zomato的阿联酋业务、迪拜的InstaShop等等。根据2021财年的数据看,中东11国占Delivery Hero总GMV的18%,但贡献了全部的利润(其他市场几乎都是亏的)。而本土剩余的玩家,如Jahez,在本地成功上市,也依旧保持着盈利,单位经济模型相当健康。

当时和美团的小伙伴开玩笑,要是美团早点出海,兴许可以抢下Delivery Hero一部分地盘,并且还多出一块高利润率业务。

中东还有一些或许能够影响整个伊斯兰世界的品牌,但目前还受限于本地区没能进一步国际化,如某网红快餐品牌、某香水品牌等等,具体名字就不提了。

在新加坡和曼谷逛街的时候,也看到东南亚有不少小的时尚品牌,以前倒是没看过。后来咨询了当地的投资人小伙伴,才觉察到这些品牌好像也做得不错。有许多来自欧美的PE应该是盯着他们的。

除了消费以外,还有一些比较本地化的企业服务领域的例子,不一一赘述。他们大多规模不大,但小而美的生意做得还可以。最早研究这些行业的时候,发现美国相关的公司在主业成熟之后,做得比较多的也是跨国/跨行并购。通过这类外延式并购,收获了海外的客户、产品、市场knowhow甚至杰出的人才。

诚如以上的案例,在亚洲市场还是有不少赚钱的生意,或新或旧。有的还形成了非常本土化的品牌效应。从规模角度,他们可能都无法被VC所正眼相待。但是如果能和一些拥有跨境产业能力的资本合作,是否有可能突破天花板?

2. 与传统势力握手

由于成长期资本的稀缺,这些市场很多创业公司到了一定规模后,如果没能成功吸引到少数几家Growth VC的兴趣,就面临生死存亡问题。他们或者转型成为追求利润的生意,或者被迫卖身给当地的家族企业。

发展中国家或多或少都存在如家族企业这样的传统势力,类似的还有国企、财阀寡头等等。在中国新经济崛起的时候,大多数传统势力抱着不解的态度,步履蹒跚,直到被破坏式创新所颠覆。到如今,大家基本都已经拥抱了改变,投资机构、创业公司等等也选择了与传统势力握手,而非颠覆。

而在其他后发国家里,传统势力盘根错节,根深蒂固,可谓是有钱有人有势。毕竟时代的车轮已经滚滚碾过,他们早已在本土创新势力崛起之际就领略过互联网和科技的力量,甚至有的直接参与过风险投资。所以往往那里的新经济发展都离不开他们的影子。尤其在消费零售领域,家族企业的存在几乎挥之不去。中东Emmar家族领衔建立了本土电商巨头Noon。印度大亨Mukesh Ambani通过Jio直接引爆了印度互联网产业变革。京东此前和泰国尚泰集团合作过,但结果似乎不太理想。

是否能找到与他们契合的出海投资模式?

3. 早期孵化

另一个针对天花板问题的解题思路就是早期投资,关键在于合适的估值和回报空间。既然最高可能也就到10亿,那么最好在几千万估值的时候就能进去。但早期投资就如同大海捞针,一不小心容易miss,有时候大家还自嘲是体力活。现在的早期投资门槛也越来越水涨船高,我记得刚入行的时候,天使轮或Pre-A轮也不过几百万人民币,现在没有至少几百万美元都有点拿不出手。

一种相对可以提高胜率、降低成本的方式是自己孵化,需要机构本身具备一定的背景或能力。早期孵化很多机构都有尝试,但在出海领域好像还是偏少。出海这个领域要孵化,最难的环节就是如何能系统化地找对的人。在陌生国度,一个对的人可能就事半功倍;一个错的人,信誉和口碑就容易被毁,后面想重来一遍都难。

这里不得不提Rocket Internet这个鼻祖,大约是最早实践Copy From USA模式于其他市场并且获得成功的。虽然不知道疫情过后他们的境况如何,但当时几乎每个主流区域都有他们的人。犹记得很久以前的某个夜晚,一个Rocket Internet的阿拉伯老哥在24小时不打烊的快餐厅滔滔不绝地宣传了他们的理念长达6个小时,直到半夜12点多我才找了个由头开溜,不然有可能一整晚都睡不了觉。

篇幅有点长了,先写到这儿吧。

本文来自微信公众号:环形废墟Loops(ID:yourtrace),作者:北落Jay