扫码打开虎嗅APP

本文来自微信公众号:投中网(ID:China-Venture),作者:陶辉东,题图来源:视觉中国

上个月,我梳理了美国上市PE机构的2023年二季报(见投中网《2023年PE们收不到carry了》),将美国PE行业的情况形容为“滞胀”。文章发布后,有读者问能不能也写一下中国的PE机构。

中国一直没有真正放开VC/PE机构上市,但在多年探索之下,A股和新三板上也陆续有了不少以私募股权投资为主营业务的上市公司,本文选取了九鼎投资、鲁信创投、四川双马、天图投资、同创伟业、硅谷天堂六家机构,三家在A股上市,三家新三板上市。

私募股权在股票市场上并不是一个很受关注的题材,但这些上市VC/PE机构基本都是业内知名的头部机构,通过梳理它们的财报,或许也能管窥中国创投市场的现状。

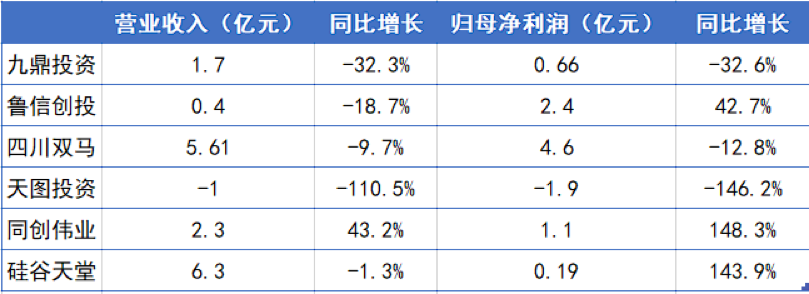

收入普遍负增长

翻开六家上市VC/PE的财报,2023年资本寒冬的气息是扑面而来。

在六家机构中,只有同创伟业的营业收入在今年上半年录得了正增长,其他各家均为负增长,高的甚至超过了-100%。

当然,与普通企业相比,VC/PE的业绩波动本身就比较大,短期内收入、利润的剧烈变化未必代表基本面发生变化。在收入普降之下,各家上市VC/PE机构的具体情况原因也有所差异,需要具体说明一下。

首先是部分上市VC/PE业务并不单纯,业绩被其他业务拖累。

深市主板上市的四川双马原来是一家水泥企业,2016年被IDG资本的关联公司收购之后,目前实际控制人是IDG资本合伙人林栋梁。四川双马在新主人治下转型为一家从事产业投资及管理和私募股权投资基金管理的公司,但依然保留了部分水泥业务(贡献过半营收),其业绩受地产周期影响较大。

另外,九鼎投资的业绩也部分受地产周期的影响。九鼎投资借壳上市后,保留了原中江地产的房地产业务。2023年上半年,九鼎投资的房地产业务营业收入同比减少了84%。九鼎投资的私募股权投资管理业务2023年上半年营收为1.7亿元,同比减少28%,实现归母净利润 0.84亿元,同比减少16.44%。

具体到私募股权业务,影响业绩的因素也多种多样。

九鼎投资解释营收、净利下滑的原因为:“存量基金进入退出期导致管理费减少,同时项目退出数量减少导致管理报酬下降。”

天图投资分析营收同比下滑的原因,一是上年同期的营收包含了控股的优诺乳业(2022年6月出表),二是公司持有的股票及股权价值有较大的下降。

同创伟业今年上半年营收同比增长了7000多万元,其来源一是公允价值变动收益增长7400余万元,二是同创伟业有直投项目退出,让投资收益增加了7300多万元。与此同时,同创伟业今年上半年的投资管理业务收入同比减少了8000余万元,部分抵消了公允价值变动收益和投资收益的增长。

同创伟业的投资管理业务收入变动可以分解为两部分。首先是基金规模增长,让管理费收入增加了2700多万元;另一方面,部分基金回本规模减少,导致项目报酬收入减少了超过1亿元。

资产升值,退出遇阻

我在梳理美国上市PE机构的2023年中报时发现了一个现象,那就是PE们的投资组合账面收益率其实不差,但实际的退出收益萎缩得非常厉害。环球同此凉热,中国的VC/PE其实也面临类似的问题。

中国的上市VC/PE机构对专门数据的披露没有美国同行们详细,并不披露报告期内的募、投、退数据和投资组合的升值情况,但我们还是可以从财报中发现一些端倪。

首先,从前文的表格中可以看到,各家上市VC/PE们虽然在2023年上半年营业收入普降,但利润表现要好得多。同创伟业、硅谷天堂净利润均同比增长超过100%,鲁信创投净利润也同比增长了42.7%。背后的原因是它们的公允价值变动收益非常高。

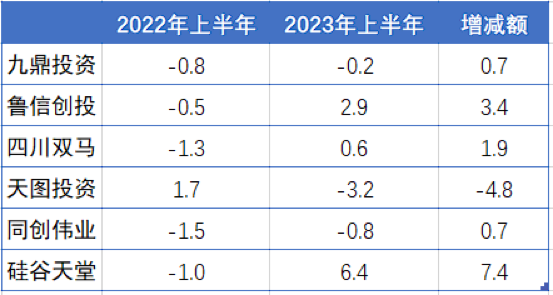

一定程度上,与2022年上半年相比,2023年上半年可以算是公允价值“修复”的半年。

各VC/PE公允价值变动收益,亿元

可以看到,2022年上半年各家上市VC/PE的公允价值变动收益都是负数,表明其投资组合的公允价值整体是下降的,而2023年上半年要么下降幅度缩小,要么转为上升。这里面唯一的例外是主投消费的天图投资,其资产价格变动周期与其他同行刚好相反。

这种变化,与二级市场的价格波动也完全能够对应。在2022年上半年,上证综指从年初的3600多点跌至年中的3200多点,最低时跌至了2800多点;2023年上半年,上证综指从年初的3000多点涨到了年中的3300多点。可见,二级市场的走势直接决定了一级市场的走势。

但这并不能说明2023年上半年VC/PE们就过得很好。一方面,虽然2023年上半年资产价格有所修复,但时间拉长来看,从2022年至今的整体变动依然是负数。另一方面,公允价值变动终究不是实际到手的收益。如果看投资收益指标,由于投资性资产出售后实际发生的获利或者亏损才会反映在投资收益中,各家上市VC/PE们的表现就截然不同了。

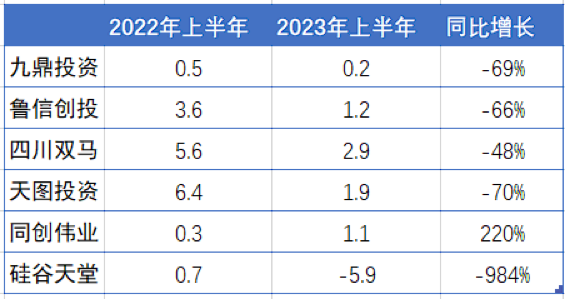

各VC/PE投资收益,亿元

可以看到,除了同创伟业之外,各上市VC/PE机构的投资收益都出现了大幅度的同比下滑,显示出退出问题的普遍性。

需要指出的是,各家上市VC/PE的公允价值变动收益和投资收益只反映自有资金投资的情况,不包含旗下基金的投资。但考虑到上市VC/PE的自有资金主要是投向所管理的基金,它们LP的感受应该也类似。2023年最关键的任务果然是退出。

募资逆势扩张

考虑到2023年一级市场的整体形势,各家上市VC/PE机构能取得这样的业绩实属不易。

2023年上半年,中国私募股权市场整体处于低活跃周期,募、投、退数据同比均有所下滑。

CVSource投中数据显示,2023年上半年中国股权投资市场投资案例数同比下降37%,投资总金额同比下降42%,退出案例数同比下降33%。在募资方面,2023年上半年私募股权投资市场新募基金数量同比下降4%,总金额同比下降24%。

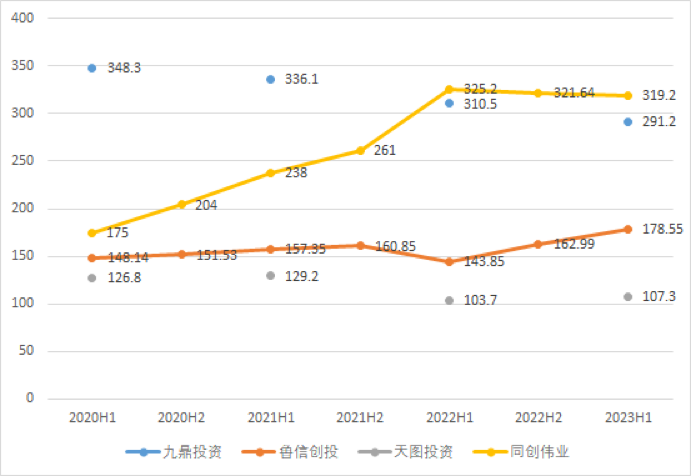

中国的上市VC/PE机构并不直接披露募资数据,仅部分披露期初、期末的基金管理规模。从这些数据反映的情况来看,2023年上半年各家机构的管理规模总体上是稳中有进。

截至2023年6月末,九鼎投资的总基金认缴规模为291.2亿元,与一年前相比减少19.3亿元;鲁信创投总认缴规模178.6亿元,与上年末相比增加15.6亿元;天图投资总认缴规模107.3亿元,与一年前相比减少19.3亿元;同创伟业总认缴规模319.2亿元,与上年末相比减少2.4亿元;硅谷天堂总认缴规模112.9亿元,与上年末相比减少9.2亿元。

各上市VC/PE管理基金总认缴规模变化,亿元

注:天图投资数据仅包含人民币基金规模。

可见,在一级市场整体募资规模在明显下降的情况下,头部机构受到影响相对较小,甚至依然在逆势扩张。

证监会市场监管二部主任王建平在不久前的一次论坛发言中表示,截至2023年7月末,在基金业协会登记的存续私募股权创投基金管理人达1.3万家,管理基金超5万只,管理规模超14万亿元,基金数量和规模均跃居全球前列。他表示:“近期,确实行业觉得很焦虑,但仍然表现了足够的韧性。”

本文来自微信公众号:投中网(ID:China-Venture),作者:陶辉东