扫码打开虎嗅APP

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:曹妍,编辑:林一丹,头图来自:视觉中国

2023年全球最大规模IPO正式亮相。美东时间9月14日,Arm(ARM.O)登陆纳斯达克。上市首日,Arm股价收于63.59美元,涨幅为24.69%,总市值680亿美元——此前软银集团(9984.Tokyo、SFTBY.Y)收购旗下愿景基金持有的25%Arm股份时,对Arm估值略高于640亿美元。IPO完成后,软银持有Arm 90.6%已发行普通股。

8月21日递交招股书以来,市场围绕Arm估值的讨论声从未停止。在招股书中,Arm认为公司将成为人工智能(AI)和机器学习(ML)转型的核心——这一转型受益者英伟达(NVDA.O),目前市值达到1.13万亿美元,年初至今股价已暴涨超200%。

有市场观点认为,Arm与英伟达属于同一级别。Susquehanna Financial Group分析师克里斯托弗·罗兰(Christopher Rolland)基于企业价值和销售额比率(EV/Sales),给予Arm 2025财年14倍的估值,略低于英伟达的15倍,领先于高通(QCOM.O)、英特尔(INTC.O)、超微半导体(AMD.O)等同业公司的平均约10倍水平。

然而回归业绩,Arm难以达到英伟达的估值水平。在截至2023年3月31日的最新财年中,Arm收入和净利润分别为26.79亿美元和5.24亿美元。英伟达的2023财年年报显示,公司收入及净利润达到269.74亿美元和43.68亿美元,几乎十倍于Arm。

此外,Arm还要面对销售市场和资本市场四大潜在风险,为其股价带来了不确定性。

商业模式能否驱动高增长?

成立于1990 年的Arm,曾在1998年至2016年期间在伦交所和纳斯达克公开交易,并于2016年被软银私有化。

Arm核心业务围绕CPU(中央处理单元)产品和技术的设计、开发和许可,客户包括英伟达、英特尔、高通、联发科(2454.TW)等芯片厂商,亚马逊(AMZN.O)、Alphabet(GOOGL.O)、苹果(AAPL.O)等科技公司,以及汽车和物联网企业。

2022年全年,Arm的CPU架构累计应用于全球超过99%的智能手机、超过2500亿颗芯片中。

Arm表示,C端和B端市场中智能设备的指数级增长,增加了对芯片需求,推动基于Arm芯片的出货量急剧增长,2021财年至2023财年依次为252.81亿颗、291.9亿颗和305.83亿颗。

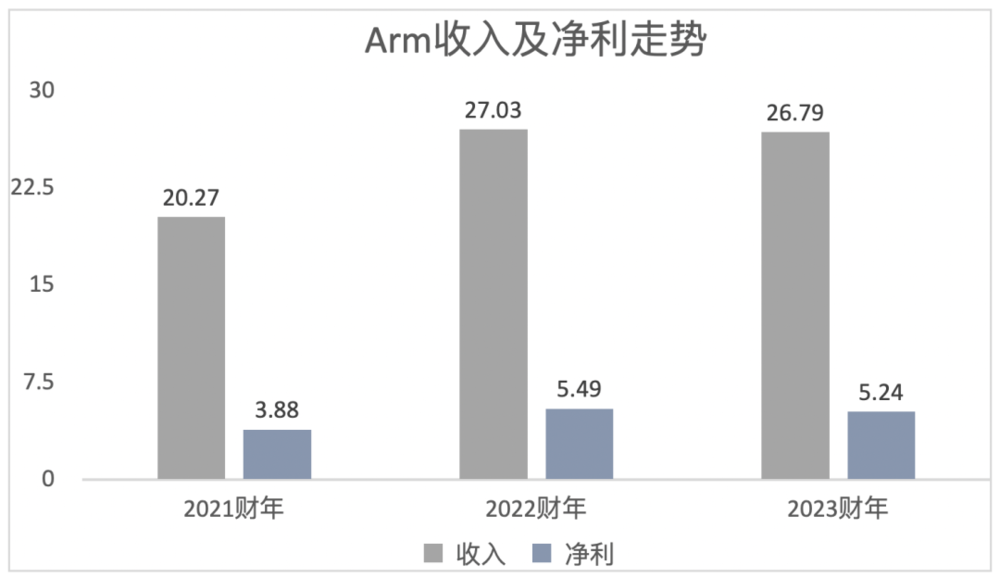

不过,在出货量稳定增长的同时,Arm的收入和利润却在最新财年出现了小幅下滑。2021财年至2023财年,Arm收入分别为20.27亿美元、27.03亿美元、26.79亿美元;净利润则为3.88亿美元、5.49亿美元和5.24亿美元。

单位:亿美元 来源:公司招股书 制图:《巴伦周刊》中文版

横向对比,Arm的业绩表现也不及同类公司。截至6月30日财季,Arm收入为6.75亿美元,净利润1.05亿美元。同处CPU赛道的英特尔在截至7月1日财季收入和净利润分别为129.49亿美元、14.73亿美元;高通在截至6月25日财季内,收入为84.51亿美元,净利润18.03亿美元。

单位:亿美元 来源:公司招股书、财报 制图:《巴伦周刊》中文版

市场对Arm业绩增长空间的忧虑,原因之一是其特殊的商业模式——不同于英特尔从设计、制造、封装测试到销售的全流程模式,以及英伟达、高通专注于芯片设计的模式,Arm是通过提供芯片架构许可获得收益,收入规模和回报周期受到下游制造商影响。

目前,Arm收入主要由两大部分构成:一是许可证收入(License and Other),是指客户使用Arm架构设计芯片时,对其支付的一笔授权费;二是专利费收入(Royalty),指的是客户基于Arm构架设计的芯片卖出后,Arm按照一定比例进行抽成。两项收入在最新季度的占比约为40%和60%。

Arm认为,公司的成功在很大程度取决于半导体和系统公司对其产品和服务的接受度,特别是那些针对大容量电子设备开发和销售芯片的公司。招股书中写道:“客户可能会选择在获取我们的架构许可后,基于我们的架构研发其自己的处理器。”

例如在2021年1月,高通收购了CPU设计公司NUVIA。有消息称,明年的高通骁龙8 Gen4将采用自研Nuvia架构。

与此同时,Arm面向芯片收费,专利费收入低于面向终端产品的企业。招股书显示,2022年,Arm专利费占到市场上包含ARM芯片价值的1.7%。相比之下,高通针对全球5G手机的专利费率则为2.275%和3.25%。此外,终端产品售价也高于芯片价格,进一步拉开了收入差距。

Arm试图改变这一局面。今年3月,有外媒报道称,Arm计划停止根据芯片价值收取专利费,而是按照设备价值向设备制造商收取费用。

在招股书中,Arm也将“提高每台智能设备中Arm处理器价值”作为增长策略之一,主要来自高端芯片所需CPU数量增加。例如,每个基于Arm的高端芯片内核数已从2016年的8个增加到2023年的192个。

未来有四大不确定性

除了业绩增长外,Arm还面临着需求周期下行、行业竞争激烈、中国业务不确定和IPO市场低迷等风险,或将掣肘公司未来经营。

首先,需求端波动冲击Arm相关业务,人工智能提振效果有限。以智能手机为例,IDC数据显示,2023年第二季度,全球智能手机出货量同比下降7.8%至2.65亿部;该机构预计全年出货量为11.5亿部,同比下降4.7%,创下十年来新低。

根据招股书,在2023财年,智能手机和消费电子产品的专利费收入占到Arm专利费收入的50%以上。Arm坦言,如果因为消费者行为变化而减少相关产品的购买,公司对应产品的市场需求可能会受到不利影响。

在芯片价格和收入可持续性方面,Arm提到,半导体及电子行业波动性大、竞争激烈,在一代芯片的生命周期内平均售价不断下降。而截至2023财年,Arm专利费收入约46%来自1990年至2012年期间发布的产品。

人工智能被Arm看作未来增长动力,也获得了一些业内人士认可。例如专注于投资私营科技公司的EquityZen市场洞察主管布莱恩·林奇(Brianne Lynch)表示:“虽然Arm不是一家人工智能公司,但他们的增长前景与人工智能行业的增长、实现增长所需的芯片直接相关。”

但同时,不少声音认为Arm所处人工智能边缘领域——GPU(图形处理单元)是人工智能所需关键基础设施,CPU则是与之协同。Arm也表示,人工智能和机器学习等新技术可能不适合通用CPU算法,基于Arm架构的芯片可能变得不那么重要。

其次,随着更多参与者涌入市场,Arm的生存空间或被压缩。Arm将x86(指令集架构)以及RISC-V(开源指令集架构)列为潜在竞争者,指出客户可能会使用RISC-V这种免费的开源架构而非Arm产品。

今年5月,高通宣布与谷歌、英特尔、英伟达等公司启动RISC-V软件生态系统 (RISE)项目。高通表示,RISC-V更具灵活性,可以根据需要修改和改进现有ISA代码库,使架构师、设计人员和开发人员能够在同一ISA中试验架构和芯片设计。

Needham分析师查尔斯·施(Charles Shi)对此指出,在非智能手机应用领域,RISC-V正在缩小与Arm在性能、功耗和成本方面的差距,并表示:“我们不清楚 Arm 将如何克服生态系统挑战并超越 RISC-V。”

此外,在招股书中,Arm用了三页详述中国市场潜在风险。作为Arm不可或缺的营收来源,2021财年至2023财年,来自中国收入占公司总收入比重分别为20%、18%和25%,包括直接收入和Arm中国【安谋科技(中国)有限公司】相关收入。

面对中国半导体行业增长前景、贸易和地缘政治等因素,Arm预计来自中国的许可证收入和专利费收入可能随之下降。

Arm中国也是Arm的最大客户,2023财年贡献总收入的24%。Arm提到,公司目前拥有Arm中国约4.8%的间接所有权权益。如果与Arm中国业务相关产生任何风险,将在一定程度上对Arm经营业绩造成不利影响。

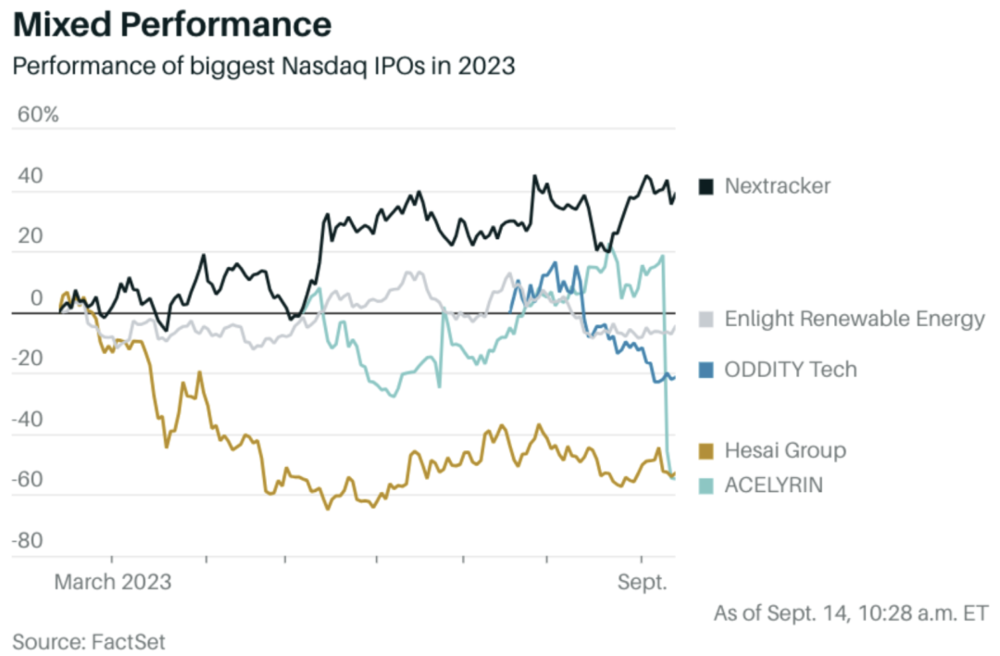

最后还有一个不能忽视的背景是,美股IPO目前处于低迷状态。《巴伦周刊》报道称, 在Arm上市前,今年纳斯达克IPO首日平均涨幅17%,但涨势很快消失。另据道琼斯数据,企业IPO后首周交易平均下跌7.4%,第一个月平均下跌6.9%。

2023年纳斯达克IPO的差异化表现 来源:FactSet

而人工智能也不是IPO的护身符。例如Bullfrog AI (BFRG.O)是一家使用机器学习来分析医疗数据的美国公司。该公司于2023年2月14日在纳斯达克上市,上市后一天股价下跌27%,目前已跌超50%。

虽然与今年上市的其他公司相比,Arm规模更大,且在科技生态系统中发挥着更为重要的作用,但它仍有面临市场质疑的可能性。

Arm上市首日收盘价为63.59美元,总市值680亿美元。

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:曹妍,编辑:林一丹