扫码打开虎嗅APP

本文来自微信公众号:工银瑞信投教研习社(ID:gyrxtjyxs-2020),作者:工银瑞信投教基地,头图来自:视觉中国

最近,大家是不是经常听到一个词——ETF?

ETF到底是个啥?

我们想要买水果,可以直接去水果园问果农买,相当于在水果的产地买,我们把这个购买水果的初级市场称为一级市场。

在水果园买了水果后,我们既可以选择自己吃,也可以把这些水果拿到集市上去转卖掉。

当然,在我们需要的时候,也可以在集市上再买回水果。

集市相当于水果“转让”的市场,我们把这个市场称为二级市场。

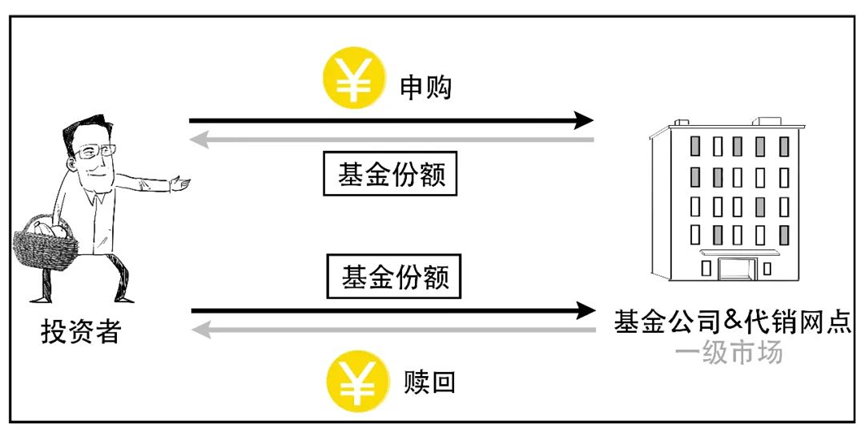

我们举这个例子的目的是想告诉大家,其实我们基金交易,也有两个市场。

在基金公司或者证券公司等机构交易基金的,就相当于通过果农手里买“水果”,这是一级市场。

而如果我们将持有的基金,通过在证券交易所转让,相当于在集市转卖“水果”,这是二级市场。

但不是所有的基金都能通过两个市场进行交易。比如,通常开放式基金只能在一级市场申购赎回,而一般封闭式基金在认购后只能靠二级市场转让,两条路并不能兼得。

答案是有的!

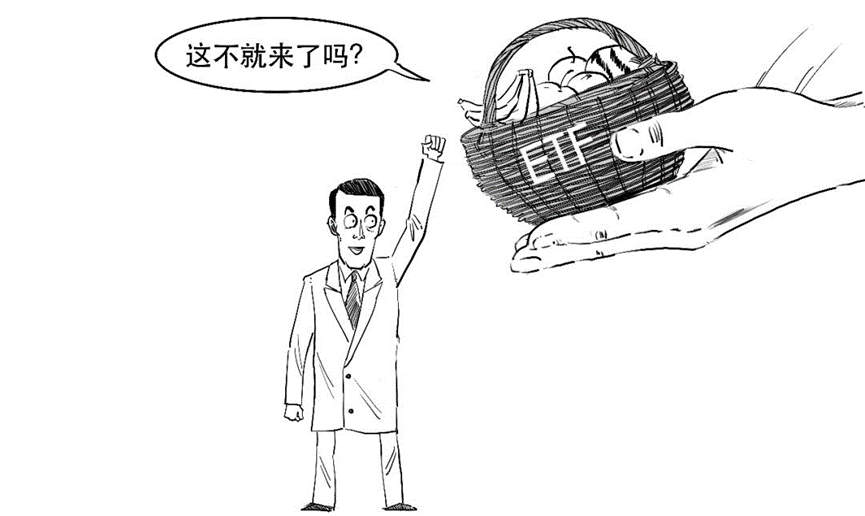

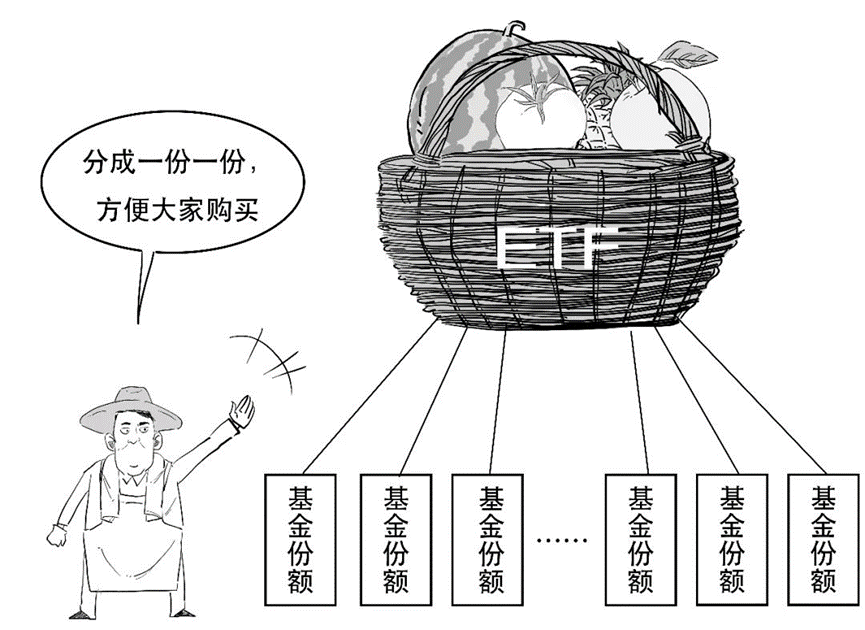

ETF是Exchange Traded Fund的缩写,全称是交易型开放式指数基金。

ETF始于20世纪90年代的美国,当时的投资者希望能在一次交易中买卖一揽子股票,这种市场需求激发了“股票篮子”的创意。

ETF在这种背景下诞生了,ETF正是一揽子证券的组合。

其实,ETF是追踪特定“标的指数”的基金,可以在交易所二级市场买卖,也能在规定时间申购、赎回交易。

是不是听得一头雾水?我们不妨拆分来说一下。

一、指数

指数大家一定听说过,比如沪深300指数、中证500指数等。

那到底什么是指数呢?

我们举个例子,假设我们把股市比作一个大果园,各种各样的水果就相当于不同的股票。

果园里水果品种太多,价格有高有低,我们逐一全部统计很困难。

所以我们按照一定规则挑选一些水果,通过这些水果的价格能大致表现股市总的价格水平变化,这就是股票指数。

比如我们所说的沪深300,就是从沪深两市中挑选规模大、流动性好的最具代表性的300只上市公司股票构建的股票指数。

指数基金就是以标的指数的成分股为投资对象的基金,通过购买大部分或全部某指数所包含的股票,来构建基金的投资组合。

可见,股票指数基金就是通过跟踪某一股票指数来进行投资。

由于指数基金投资的成分股和指数基本相同,所以指数基金可以复制股票指数的涨跌走势,指数涨,指数基金也涨,反之亦然。

指数基金相当于购买了“一篮子”股票,和购买单一股票相比,指数基金分散了投资风险。

而我们今天的主角ETF,就属于一种指数基金,运作简单透明,交易费用相对低廉。

二、开放式

首先讲一个概念,你知道什么是基金份额吗?

所谓基金份额,通俗来讲,就是购买基金的份数,是指基金发起人向投资者公开发行的,表示投资者在该基金中所持有的基金份额。

能随时申购或赎回基金份额的基金,就被称为开放式基金。

ETF就属于开放式基金,但还是有点特殊性。

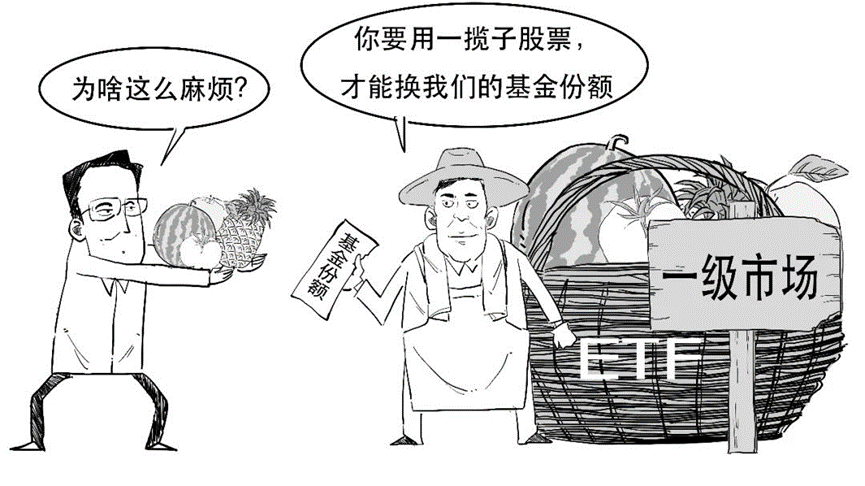

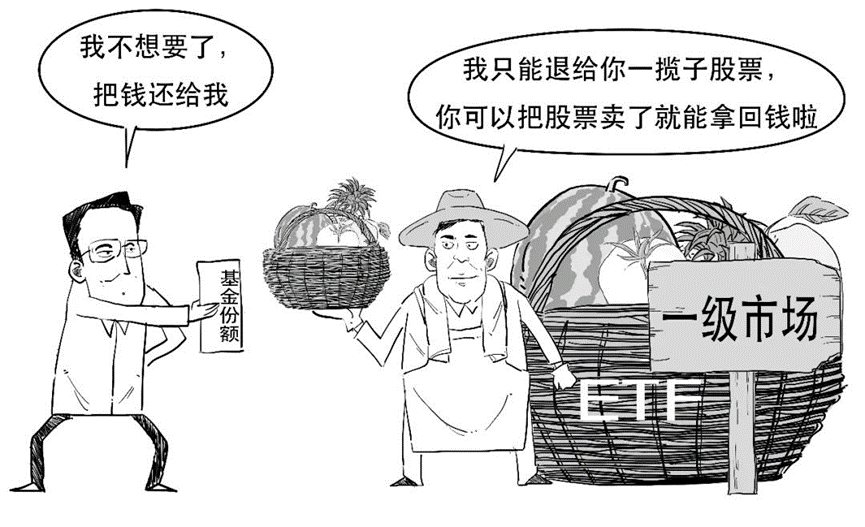

一般的开放式基金通过“现金”来进行申购赎回,但部分ETF却是要通过“实物”来申赎。

这里的“实物”就是指定的一揽子证券。

用实物来申赎,可以避免普通开放式基金现金申购后的建仓成本,以及赎回时基金资产变现成本,能保证基金的稳定性。

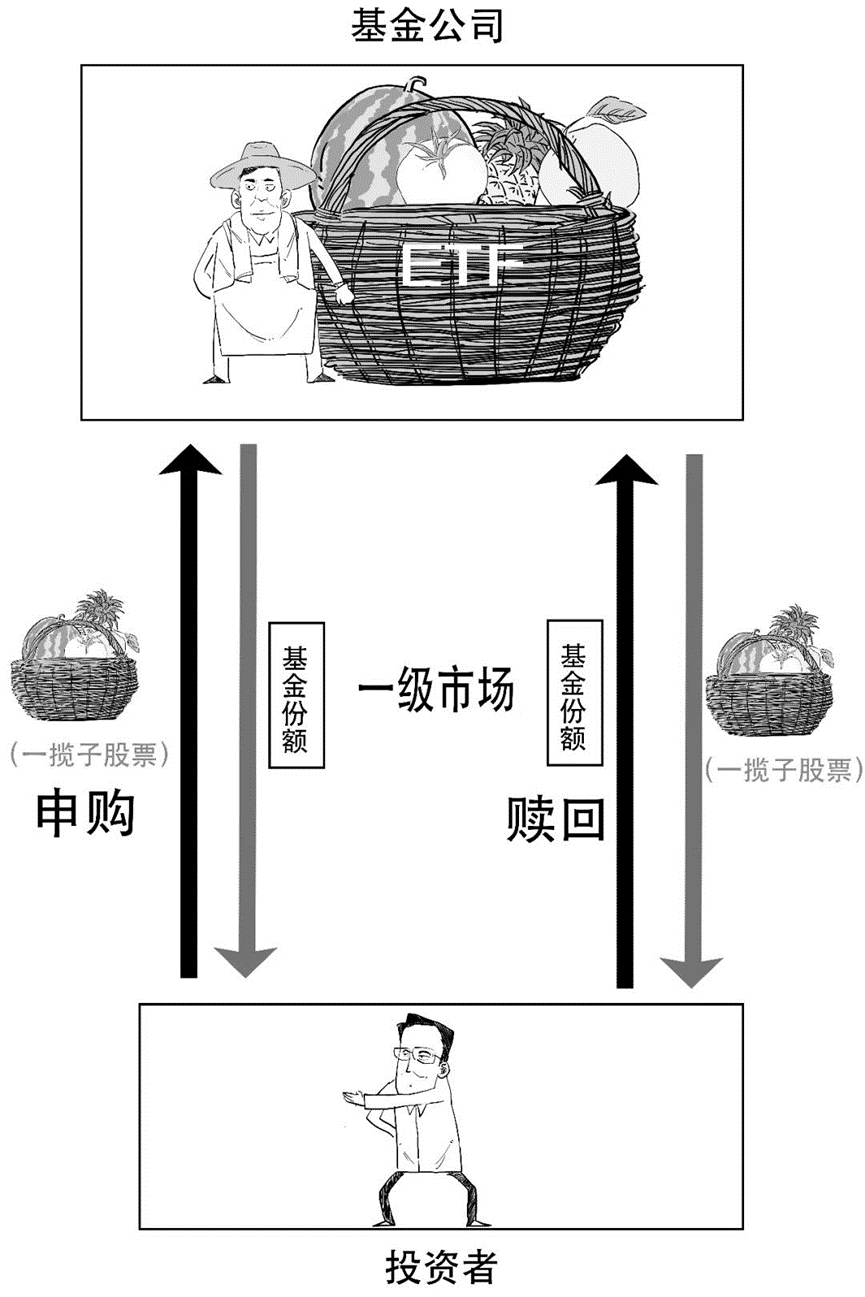

总之,申购时,投资者人可以用指定的一揽子组合证券向基金公司换取ETF份额;赎回时,投资者以ETF份额换回一揽子组合证券。

但是,要说明一点,ETF有最低申赎单位的限制,通常金额较大,所以一般只有机构投资者或者资产规模较大的个人投资者才有机会参与ETF一级市场的申赎。

三、交易型

我们在证券交易所买卖股票,ETF也可以在证券交易所买卖。

投资者可以像买卖股票一样,按照市场价格买卖ETF份额,这其实是具有了封闭式基金的特点。

可见,ETF作为指数基金,既可以在一级市场申购和赎回,也可以在二级市场转让,所以ETF相当于一杯“混合饮料”。

这样我们就能理解,ETF为什么被叫做交易型开放式指数基金。

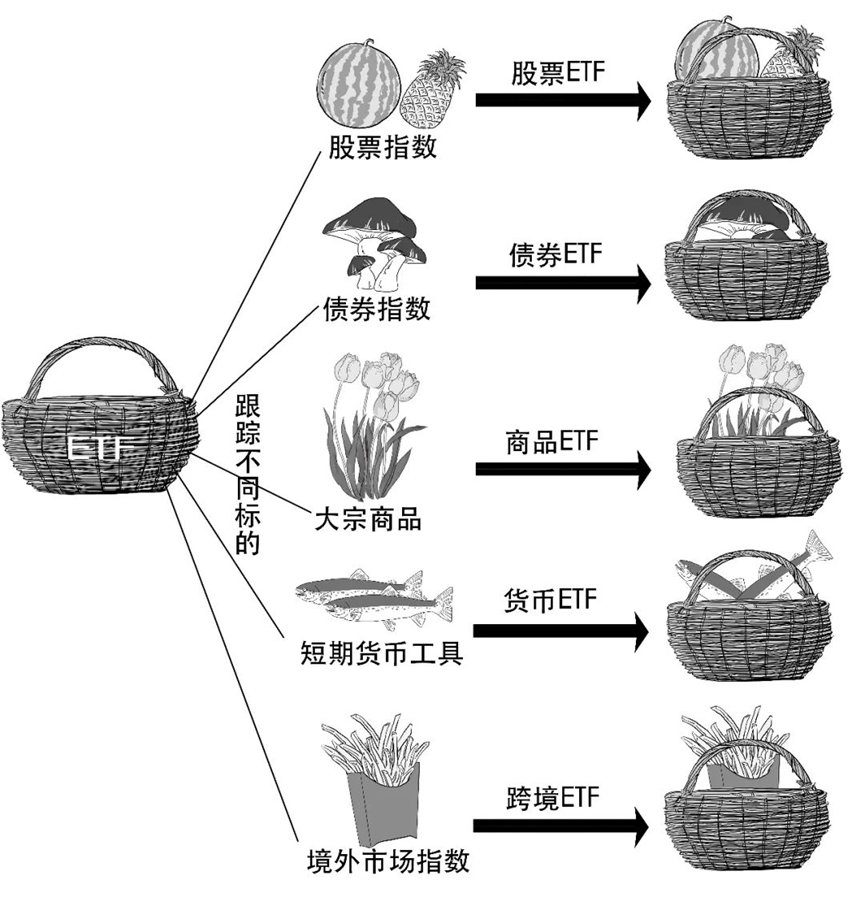

而根据跟踪标的不同,ETF可以有多种分类。

总结一下:ETF是一种特殊的基金,具有分散风险,手续费便宜、交易便捷的优势。

一般来说,对于没有时间进行市场研究的投资者,可以通过长期持有ETF来获取市场长期平均收益;对于自身有择时能力的投资者,可以通过ETF获取指数波动收益。

所以,还是那句话,市场有风险,投资须谨慎。

本文来自微信公众号:工银瑞信投教研习社(ID:gyrxtjyxs-2020),作者:工银瑞信投教基地