扫码打开虎嗅APP

文丨朱昂

本文来自微信公号“点拾投资”(ID:deepinsightapp),虎嗅略有编辑。

过去几年A股最大特征是全面的美股化,估值体系向海外接轨。这首先是因为海外资金作为最大的增量资金进入市场,全球大牛市背景下新兴市场的配置价值在显现。过去一年,海外投资者通过沪港通购买量最大的股票,都取得了不错的涨幅。

其次,整个中国经济增长从高速发展期下落到中速增长,行业格局也逐渐清晰,估值水平走向成熟。今天我们就从自上而下的角度,对中美两地的行业估值水平和发展趋势,做一些粗浅的研究。

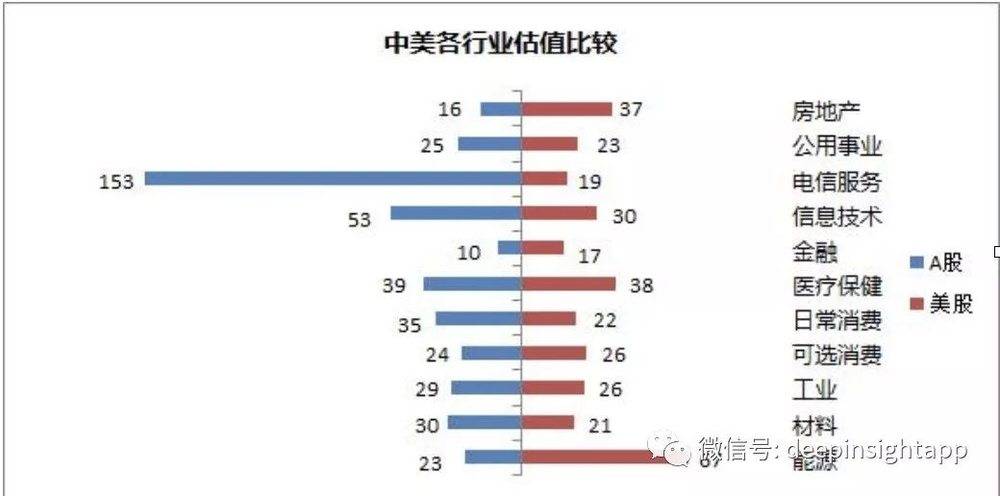

下面这张图是根据万得数据做的中美各个行业估值对比,我们看到中国有部分行业的估值比美国更低:房地产、金融、可选消费和能源。

中国估值大幅超越美国的基本上在TMT这一块,包括通信和信息技术,必选消费的估值也比美国更高。那么未来哪些行业的估值能继续抬升呢?从这个大金融+房地产的角度看,目前整体估值还是相对偏低。当然,中国的银行商业模式和海外有一定差异,不能单纯从ROE-PB的角度做分析。

可选消费的角度看,中国比美国略低,当然中国的消费品还是在不断成长,美国的消费品虽然成长性差一些,但稳定性更强。比如可口可乐、麦当劳、汉堡王、星巴克大概率还能存活30年以上,全球性扩张也能长期保持持续的增长,高品牌溢价带来的是轻资产模式的现金流。

此外,中国整体偏向科技的公司估值比海外更贵。但是中国这些科技企业的质地比海外还是有一些差距,虽然其中有一些优秀的企业,但长期成长持续性有较大的疑问。这一批科技企业的估值可能会继续向下修正。

估值只是一个结果,代表的是成长性和成长的稳定性。如果一个公司能长期增长100年,那么理论上能给予更高的估值,也符合长期投资者买入持有的特征。相反,有些行业周期性很强,每几年会出几个新龙头,原来的领军人物就会被拍死在沙滩上。这种行业由于波动大,成长性不稳定,那么估值就不能给太高。

比如过去十几年我们发现纺织服装的周期波动很大,主要还是依靠潮流和产品创新。十几年前火爆的A&F这几年就完全不行了。最终做大的纺织服装企业就是优衣库和Zara这种供应链管理牛逼的。

那么我们再从美国的市值变迁角度出发,看看到底什么行业是属于天然的好行业,能穿越周期。我们也从几个角度看待这个问题。

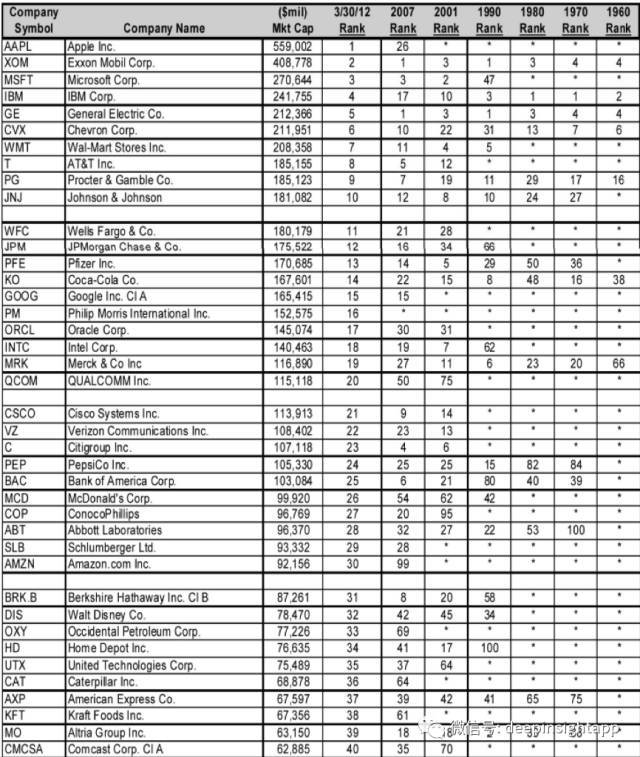

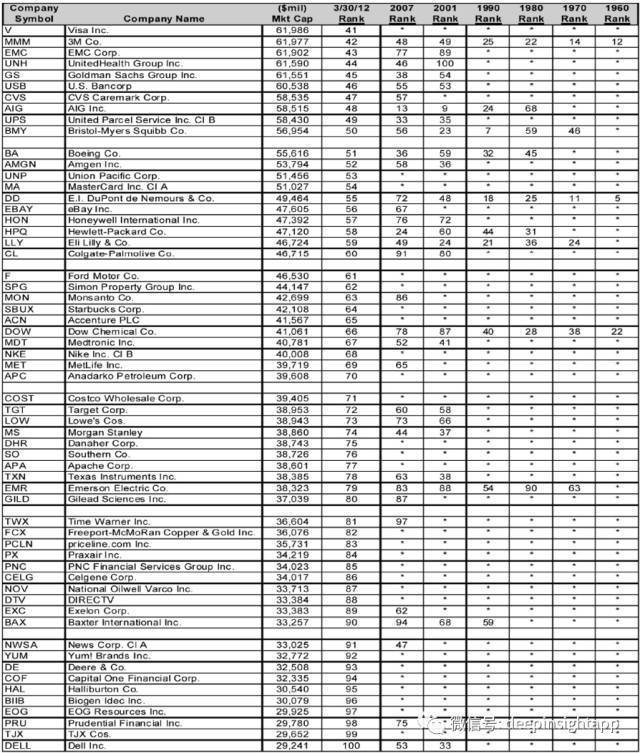

我们整理了截止2012年标普市值排名100的公司,里面也对应了他们从1960年到2012年超过50年的排名。

这张表中看到,1960年就上榜市值前100,并且从没有掉出榜单的公司包括:美孚石油、IBM、通用电气、雪佛龙能源、宝洁、可口可乐、默克制药、3M、杜邦、道氏化学。其中在任何一个十年维度,都是重要的大公司的有:美孚石油、IBM、通用电气和宝洁。

从当初我们整理的数据中,对于不同行业的公司有一些简单的发现——

消费和医药,长期穿越周期

大量的消费和医药股能够长期穿越周期,这些公司不仅仅能够存活30甚至40年,而且无论经济如何变化,其行业地位,在经济中的占比都变化不大。由于1960年到今天,美国经济名义GDP增长已经翻了几番,这些公司依然保持在市值前100的名单中也说明了长期能够跑平市场。

比如宝洁,其市值排名在2012年3月是第9;在2007年进入危机前是第7;然后1960、1970、1980、1990和2001年的排名分别在16、17、29、11和19。

在一个超长期的周期中,两家可乐公司一直保持垄断优势,并且伴随人口和消费增长不断前进。可口可乐在1960年就是市值排名38的上市公司,百事可乐在1970年进入榜单排名84;之后两家可乐公司从未掉出排名前100的榜单;之后在80年代婴儿潮带来的消费爆发中,市值排名都出现很大的飞跃,可口可乐从48进入第8,百事可乐从82变成15。

医药公司更加明显,美国医药巨头企业往往依赖创新研发能力,越是大的企业在研发上的能力越强,而且手上现金流很好可以不断并购掉小的企业。

我们发现,在历史的长河中,医药龙头企业能长期保持其竞争力。默克制药在1960年进入66之后,后面的50年几乎没有掉出过前20;礼来制药在1970年进入榜单后,也从未掉出前60的排名;Abbot Lab(雅培实验室)在1970年进入前100后,基本上就是在前30名徘徊。

这些公司都穿越了时间了河流,包括美国利率的大周期,从70年代高通胀到80年代人口红利爆发,到90年代第一次互联网革命,到2008年的金融危机等。无论时代如何变化,具有强大品牌,规模优势的消费品和医药龙头公司能长期留在美国市值前100的榜单中,伴随着美国经济的成长而一路向上。

在这么多年中,我们看不到任何公司能够去和两大可乐抗衡,或和医药巨头们竞争。

科技:上游企业的壁垒更强

科技企业的特点就是变化快,2012年全美市值最大的苹果,在2007年的排名是26,之前基本没有进入榜单。可以说乔布斯重新的回归,给苹果带来了二次辉煌。对于苹果,我曾经分析过许多次,这里就不多说了。

我发现一个有趣但合理的特征,就是下游类的科技企业其实壁垒不高,因为他面对的终端消费者。消费者对于可口可乐、汉堡的忠诚度很高,但是对于科技肯定喜欢更加新鲜好玩的东西。所以那些下游类的科技企业,必须不断创新,否则很容易被后来者革命。我们看到曾经伟大的诺基亚,雅虎,AOL,摩托罗拉等等都不行了。

但是上游类科技企业还是有一定壁垒的,我定义的上游类科技企业是2B的模式。

比如芯片商,每一次的科技革命都需要对于芯片的采购。像Intel在1990年进入榜单后,经历了两次科技革命依然在前20的位置。

再看微软,由于其操作系统也是痛过2B模式建立了非常强的护城河,即使在2012年移动互联网革命已经进入到下半场时候,依然能够市值维持在前三。

微软三任CEO:萨提亚·纳德拉(左),比尔·盖茨(中)和史蒂夫·鲍尔默

高通在第一次网络泡沫的2001年就排名75,之后大量的PC互联网公司倒闭,而高通却每隔几年市值向前跃进,从2007年的50,进入到2012年的20。

另一个公司就是思科,无论是PC互联网还是移动互联网,带宽是关键。思科作为一个2B的公司技术壁垒很深,长期排名全面市值最大的科技企业。

所以从这点看,我们也发现科技企业上游和下游的差异。上游企业依靠的是技术壁垒,无论是高通和Intel的芯片,思科的网络连接等,都是具有非常强的技术。思科如果没有碰到后来的华为,估计市值还能再提高很多。下游科技企业依靠的是用户体验。你不能说苹果手机没技术,但我们也很难界定苹果的技术研发能力就是比当年诺基亚好,但它通过创新模式,带来更加优质的用户体验。

雅虎、AOL在第一代互联网泡沫中,也是成功于优质用户体验。但这种壁垒其实不高,每隔几年都容易被竞争对手颠覆;中国的大腾讯,如果当年没有微信,现在绝对无法成为中国互联网老大。

能源:长周期的现金牛

我们看到美孚石油这家公司,常年是全美市值前四的公司,无论经济和政治局势如何动荡。

1960年美孚石油排名第4,1970年也是第4,到了1980年成为第3。1990年成为第1,然后维持了很长时间,直到互联网泡沫时才被思科和微软超越。到了2012年,又是苹果之后第二大企业。这家业务让人觉得有些无聊的公司,就是依靠最简单,但粗暴的石油生意,长期成为稳定回报的现金牛。

另一家类似的是Chevron,虽然排名波动率大了一些,但1960到2012年也没有掉出过31名之外。

这也是能源龙头企业的优势,通过最简单的挖掘,提炼和销售,牢牢绑定消费者。能源消费在任何时候都是必须消费品,经济再差,都是要开车的。受益于汽车渗透率的提高,这些能源巨头长期躺着赚钱。当然未来十年我们就不确定了,Elon Musk不是说要发动新能源汽车的革命吗?

金融,幸存者偏差

在名单中,我们看到了大量的金融企业。包括富国银行,摩根大通,高盛,美洲银行等等。

金融企业只要一旦进入榜单,都不会掉出,貌似是非常好的商业模式。然而我们发现金融企业有明显的幸存者偏差。经历了金融危机我们都知道,曾经的巨头雷曼兄弟、贝尔斯登等都已经不在。甚至80年代伟大的所罗门兄弟,也已经被人遗忘。

这就是金融企业的特征,如果我们能够像巴菲特那样选中富国银行,可以不断在历史长河中滚雪球,一步步伴随着经济增长而前行。然而,每隔十年都会有一次大危机,如果我们选中的标的没有很强的抗风险能力,往往会在危机中被清洗。从银行业的基因来看,利润部门又往往是最强势的。很多时候通过高风险暴露获得的高利润部门,会在银行中有很高地位,很难真正去遵从风险控制。

所以,金融的幸存者偏差,让我们更需要仔细研究单个标的业务结构和风控模式。

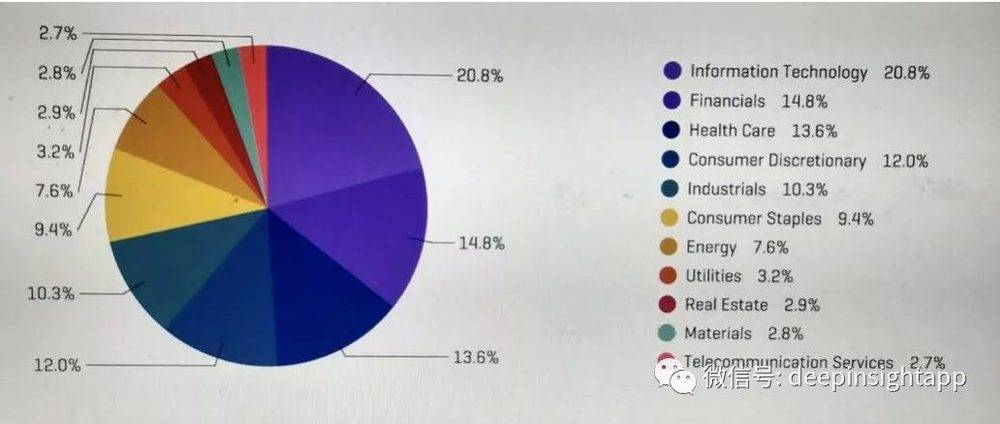

那我们再来看看美国市值结构中的一些启发。下图是截止到2016年底标普500的市值权重标普500的市值中20.8%来自于IT,14.8%来自于金融,13.6%来自于医疗服务,12%来自于可选消费,10.3%来自于工业,9.4%来自于必选消费,最后7.6%能源,3.2%公用事业,2.9%房地产,2.8%原材料以及2.7%通信。

美国的科技股占比最大,其次可选和必选消费相加,然后再是金融。其中消费和金融在不同年代一直出于市值占比相对较大的。

最后,我们再从美国产业结构的变化来看问题。

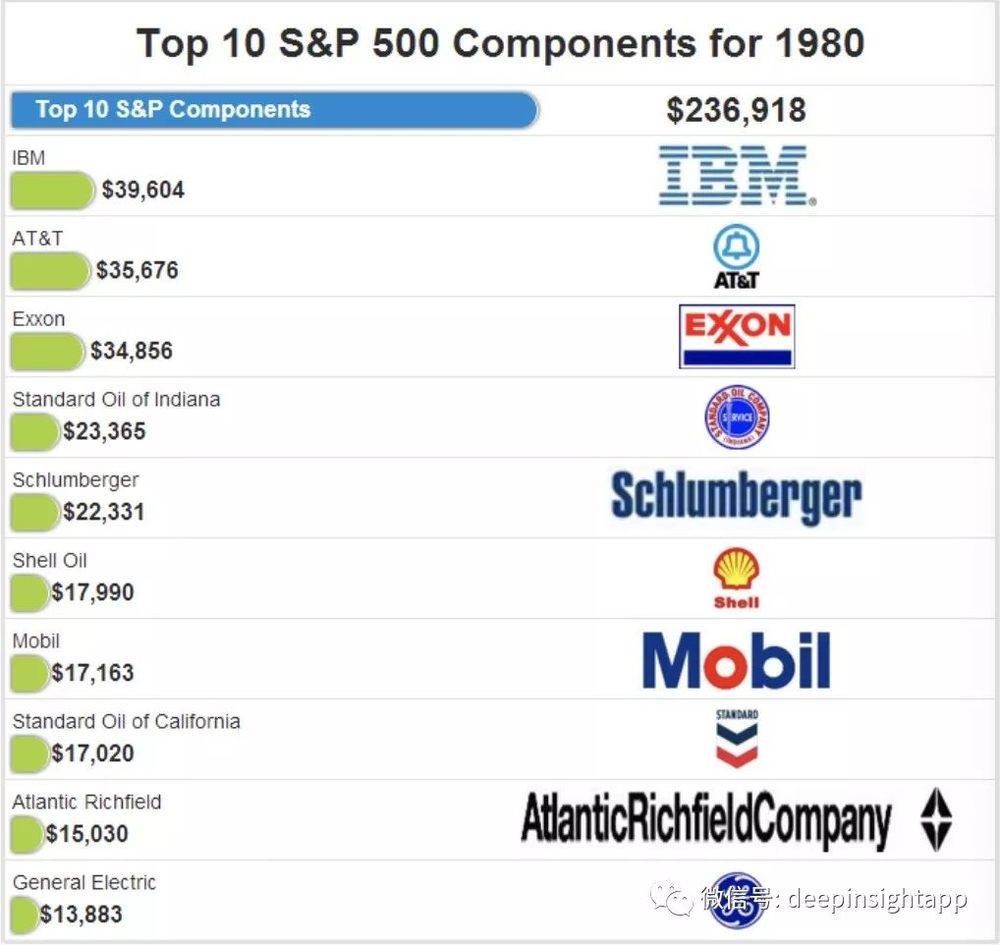

之前我们也详细整理过1980到2016年标普30多年的市值变迁。我们发现80年代基本上都是能源为主,市值最大的前十家中有七家是和石油相关的,当时正好是全球能源危机,叠加美国经济高速增长。石油是最上游的资源,定价权很强。

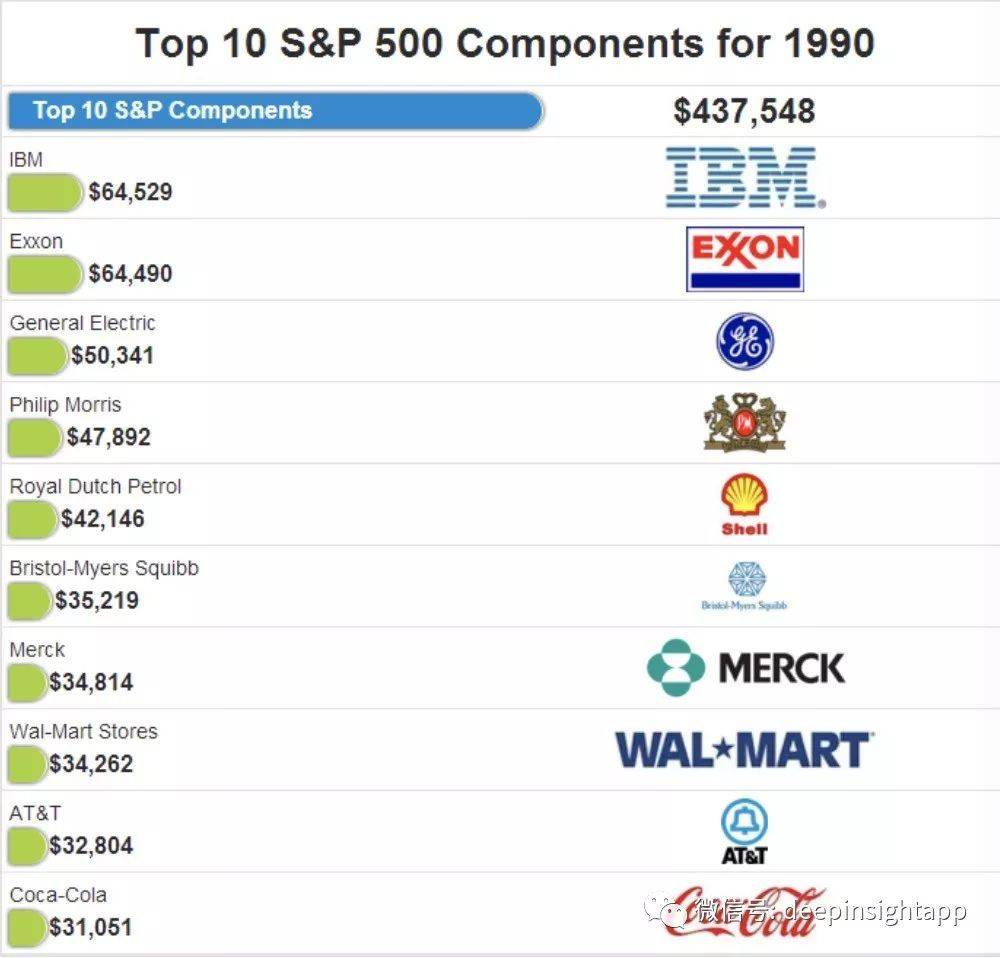

而来到了90年代,消费巨头开始崛起。这一年我们看到了两个特别是熟悉的名字:沃尔玛和可口可乐。他们分别排名第八和第十。未来的零售巨头沃尔玛这时候市值也就342亿美元,即使已经是全美市值最大的零售股,空间还是很大很大,可口可乐市值310亿美元。后面一拨是美国的婴儿潮,大量的消费品公司在这个阶段诞生,当然最大的公司还是做消费品聚合渠道的沃尔玛。

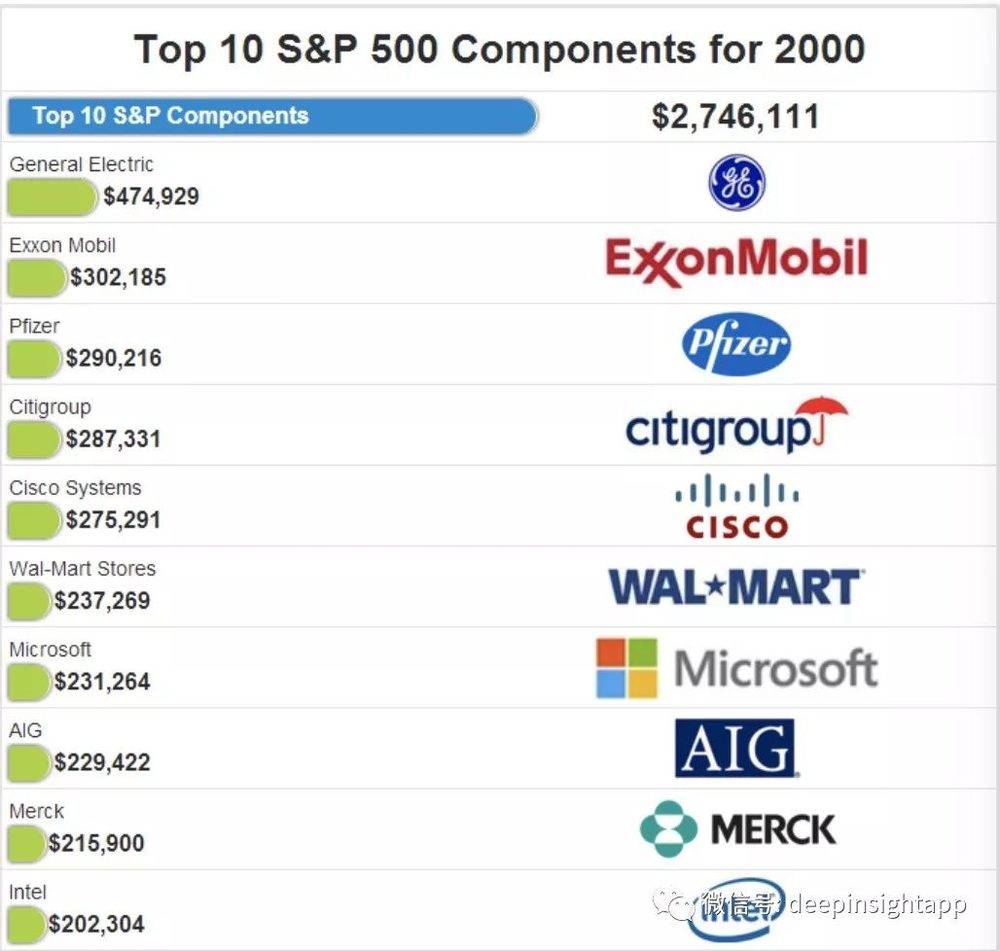

网络股泡沫在2000年崩溃,标普在突破1500点后阶段性见顶,之后整整调整了三年。整个排名也因为网络股泡沫崩溃,出现了大调整。这个阶段我们看到是一个更加综合的排名,有金融、能源、科技和医药。当然,其实在1997到1999年这个阶段,网络科技股的排名都是很高的,在之前一年思科一度是全美市值最大的公司。

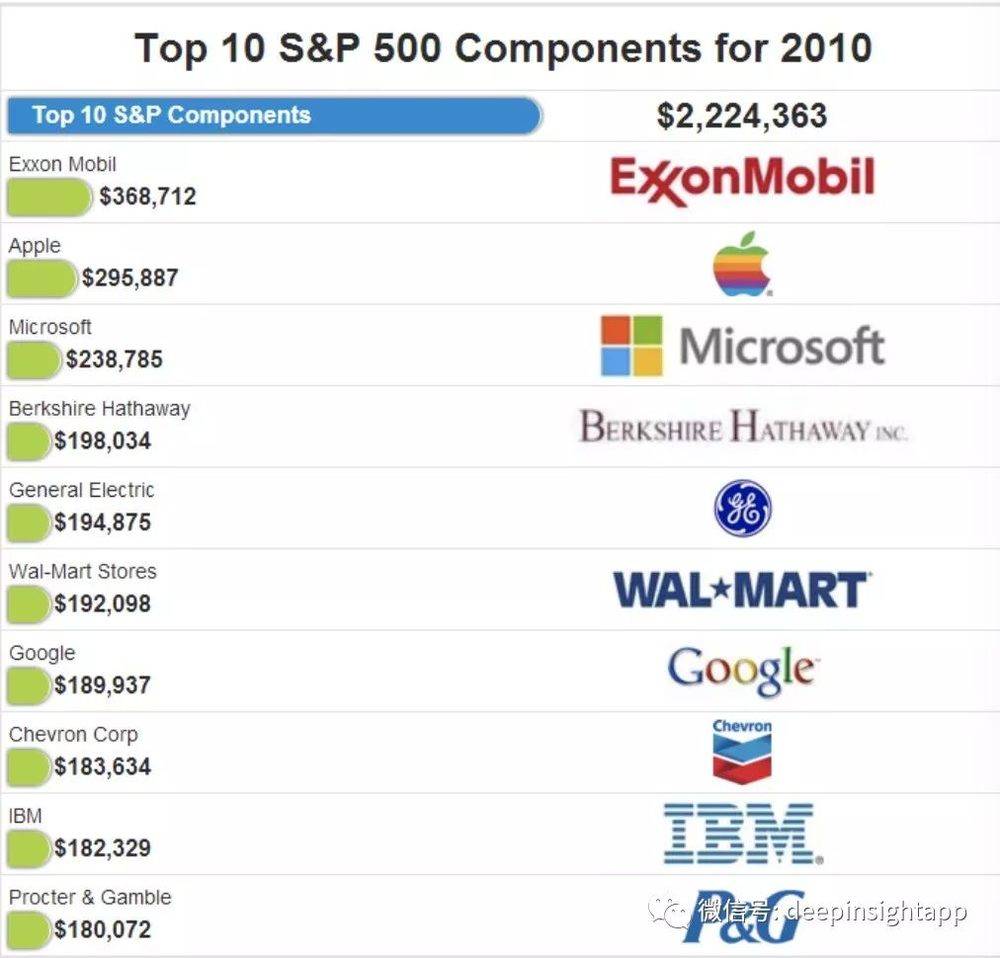

最后来到2010年,中间又经历了一次金融危机的洗牌。巴菲特的伯克希尔第一次进入了榜单,虽然全球的投资者都早已熟知股神,而2010年之后也将开启移动互联网新的篇章。这一年伯克希尔成为排名第四的公司,市值1980亿美元。苹果来到了第二,市值2958亿美元,超越了微软,成为科技领域的老大,也正式宣告了移动互联网大时代的到来,市值前十的公司达到了22243亿美元。

今天的故事大家也知道,全美市值最大前五家企业基本上都是科技股了:苹果,谷歌,亚马逊,Facebook等等。所以从美国整个市值变迁来看,也能给我们一些启发。

最开始是能源,那时候美国经济还保持较高增长,上游是最受益的,类似于中国2005到2007年的煤炭有色;到了后面就是靠人口红利带动,经济增长的质量比速度重要。整个80年代到90年代就是消费品的黄金时期;甚至到今天,可选消费和必选消费加起来,占市值的比重都是最大的;然后再是技术创新,包括第一次互联网和第二次移动互联网的浪潮。

从中国来看,未来估值大概率逐渐向海外接轨,同时其市值结构不能单纯和目前的美国做对比,而要从两者不同的发展阶段做比较。此外,我们也不能用单一的A股市值来看行业的结构,需要从中国,美国和香港所有中国企业中,去做更细致的市值划分和对比。比如,虽然A股的科技企业市值占比不大,但是加上BAT以及未来要上市的小米、新美大、蚂蚁金服等公司后,其实市值占比并不小。

未来我们会继续深入到各个行业的中美估值和市值对比,帮助大家从投资层面出发,提供有价值的信息。