扫码打开虎嗅APP

本文来自微信公众号:表外表里(ID:excel-ers),作者:张冉冉、黑银轲,编辑:付晓玲、曹宾玲,数据支持:洞见数据研究院,题图来自:视觉中国

中国车又把老外整破防了。

“买中国车是一种背叛”,奥地利政府有意采购中国新能源车做公务车的消息引发了轩然大波,外媒声称:“德国汽车厂商及其奥地利供应商将面临艰难岁月。”

不止欧洲,据国内外多家机构预测,中国将在2023年年底正式超越日本,成为全球最大汽车出口国。

从落后挨打到反向输出,这一回,终于轮到中国教世界造车了。但骄傲之余,不容忽视的是,出海捞金的车企们,其实身处暗潮涌动之中。

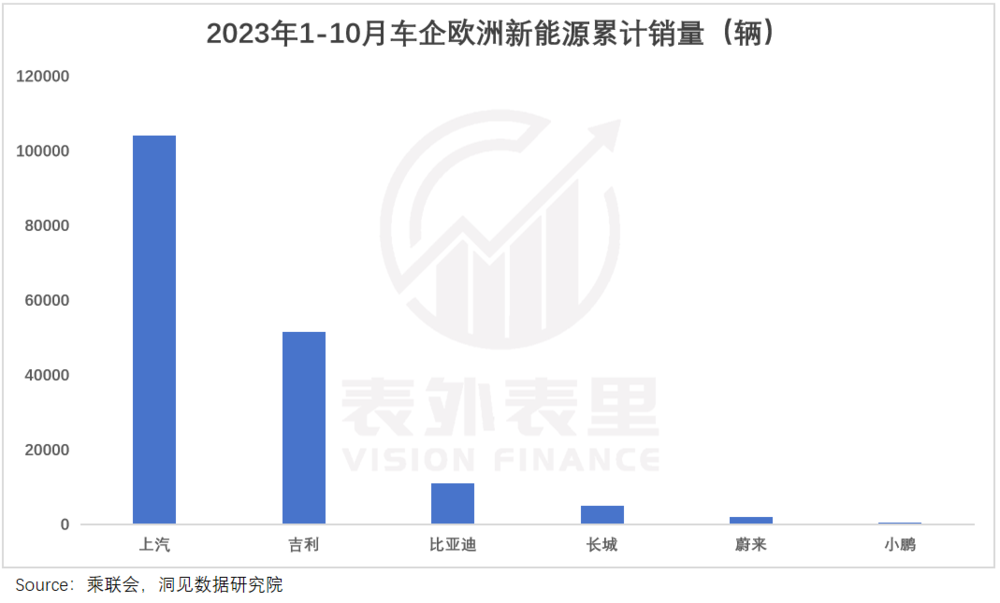

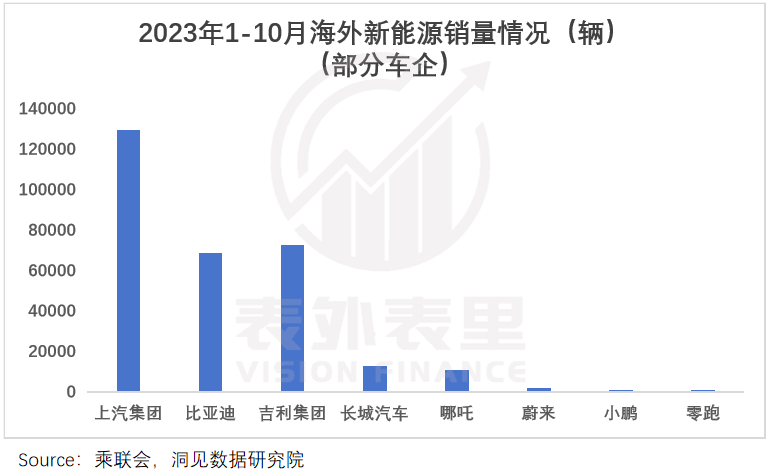

可以看到,国内电动车是新势力掀起的浪潮,到了海外,挑大梁的却是上汽、比亚迪、吉利等传统车企。

具体到策略上,为了迎合国人“便宜大碗”的审美偏好,国内车多少要沾点家用,SUV遍地跑,但漂洋过海之后,大车路线突然就行不通了。

国内国外两个汽车市场的区别,已经显而易见了。在大讲汽车出海故事的今天,摸清其中规律,挑选一个合适的出海姿势,对车企的重要性不言而喻。

尤其是在国内市场卷生卷死的情况下——各家价格战从年初打到年尾,最近一个月更是要跌破竞对底线。这虽然赢得了车主们的认可,车企心头却在滴着血。

而在复盘新能源汽车出海的过程中,我们总结出了一些可以参考借鉴的共性规律。

一、欧洲人民不买账,新兴市场“国门”大开

比亚迪今年的财报里,关于出海的描述总结,可能不太好写。

从投入上看,欧洲市场无疑花费精力最多。最近调研提到,目前在欧洲的新能源业务已覆盖19个国家及地区,累计开店超170家。

但一拉数据,今年前十个月,欧洲市场销量只有1万辆左右,仅占比16%,销量拉涨的大头是东南亚、中东等地区。

事实上,这不是比亚迪一家的遭遇,而是当下车企出海面临的共性问题。

大家出海的第一站,都是奔着成熟的欧洲市场,且决心不可谓不足。如蔚来进军德国时,豪言称:力争在2030年成为全球五大汽车厂商之一。

可“养尊处优”的欧洲人民,根本不买账。数据显示,蔚来和小鹏今年1-10月在欧洲的销量,加起来不到3000辆。

这背后,是身处汽车产业热土的欧洲人民,平等地鄙视着所有外来车。之前称霸的美国车、日本车,他们都没放在眼里过,现在对新崛起的中国品牌,也是一样的傲慢。

如下图,同期在欧洲销量不错的上汽和吉利,都沾了收购的光——上汽旗下的名爵,曾是英国的品牌;吉利的沃尔沃,收购的瑞典品牌。

另外据统计,欧洲地区的新车消费者平均年龄达53岁,足足比中国新车消费者(均龄33岁)大了20岁。这些“爹爹”级欧洲主流用户,消费汽车更在意的是安全和操控性。

而车企在国内卷成标配的彩电、冰箱、按摩椅等体验,在他们看来是阻碍。如麦肯锡的一项调研提到,“把车机系统展示给欧洲消费者时,他们反馈说这个怎么这么乱,完全不知道按哪里,最多只需要三个按钮就好。”

消费者抱团排外不说,政府还明晃晃地拉偏架。

今年10月初,欧盟开启对中国电动汽车的反补贴调查。老大哥比亚迪,以及刚在欧洲冒点头的上汽、吉利被首批调查。

被如此地方保护主义包围,国内新能源车企们的欧洲之路,可以预见的艰难。

而和欧洲的冷遇不同,新兴市场对国内新能源车企“国门”大开。

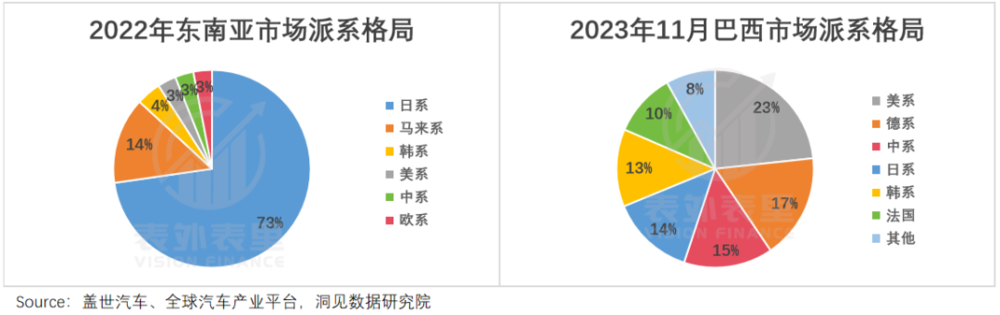

东南亚、中东、澳大利亚等地,大多无本土自主品牌,汽车消费向来依靠进口。可以看到,这些市场上,要么日系车盘踞,要么整个汽车市场高度分散。

在这些地区的民众眼里,都是外来车,买谁都一样,抛开感情不谈,只为产品买单。国内车企一进来,面对的是一视同仁、相对公平的竞争环境。

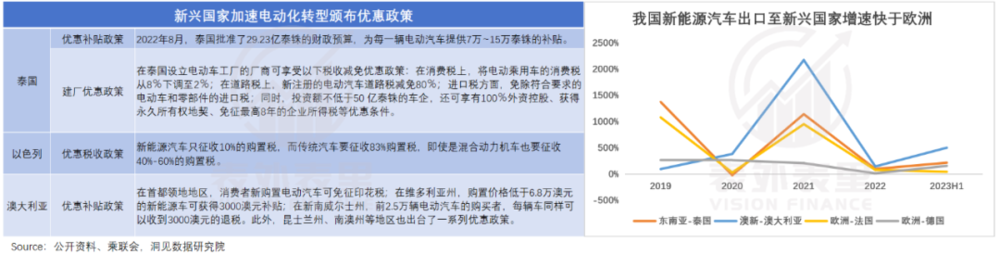

此外,这些新兴市场本身也出台了各种优惠政策,来加速电动化。

可以看到,泰国想把自己打造成东盟最大的电动汽车制造基地,中东想摆脱对石油的依赖,和中国新能源一整个双向奔赴。

反映在数据上,东南亚、中东等新兴市场的新能源增势已超过欧洲市场,且势头还在持续。

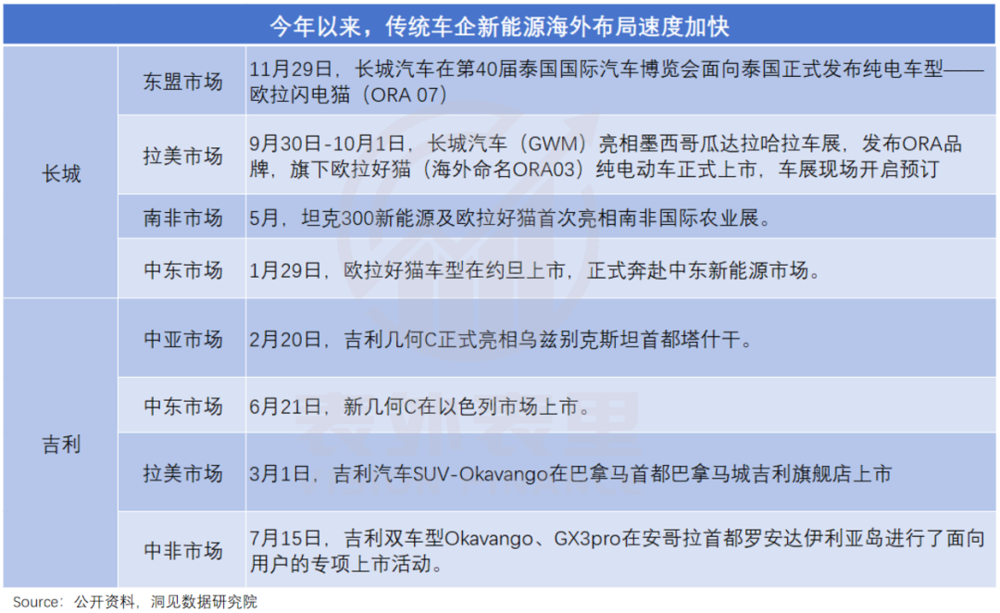

冷热对比明显,国内车企纷纷转换出海赛道。不过,在拓展节奏上,新旧势力出现了分化。

可以看到,长城、吉利今年的布局,遍布东盟、拉美、中东、中非等地区;与之相比,新势力三家,截至目前,只有小鹏在以色列有所动作。

其实,新势力并非不想入场,而是暂时还没能力入场。

中信建投统计显示,上汽在海外有2000多家营销服务网点;长城、长安、吉利也分别坐拥700家、450家、379家销售网点。

这些已有的销售渠道,很多可以直接为新能源产品所用。比如,长城去年底在泰国首次召开2022海外经销商大会,“一呼百应”,吸引了来自50多个国家(合作过)的经销商参会。

说白了,传统车企有过往的渠道可用,而且对经销商合作模式轻车熟路,入场姿势相对轻松。

相比之下,新势力们在海外是纯新人,一切都要从零开始。

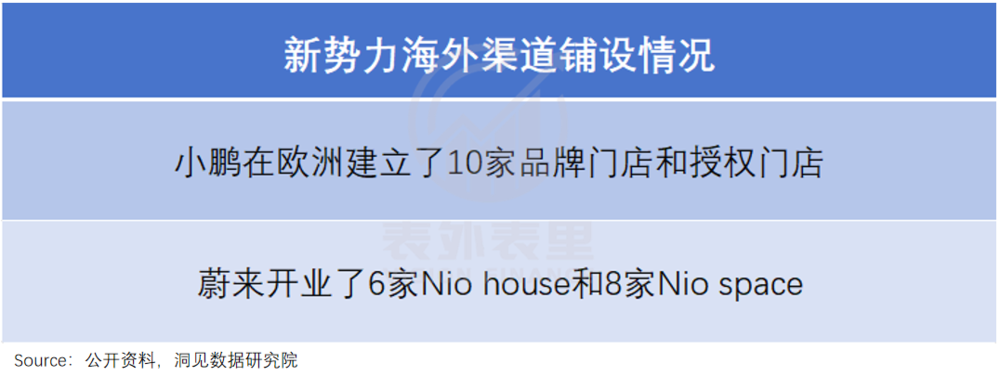

就渠道铺设来看,他们基本是将在国内擅长的销售模式,直接复制到了国外。比如,蔚来在欧洲依然走纯直营模式,小鹏也继续“直营+授权”模式。

然而众所周知,直营和经销商模式相比,市场拓展速度慢,成本也相对较高。

在国内时,直营的成本管理,就困扰着新势力们,到了人生地不熟的海外,问题只会更凸显。

理想未出海,顾虑之一就在此。一位理想离职员工曾说道,“最初期要做A0(内部代号)时,就提过出海,但各方面的成本核算下来比较高,最终考虑成本因素没有出海。”

当然,新势力们能屈能伸,此路“不通畅”下,抄起了传统车企的作业。

小鹏今年拓展以色列市场时,选择与当地汽车经销商Freesbe合作;蔚来子品牌“萤火虫”正在评估的欧洲渠道模式,也把经销商囊括进来了。

但从直营转经销商模式,无异于一轮转型,可能带来更大的挑战。

总的看起来,在出海赛道转换的趋势下,传统车企能借力过往渠道和资源的“庇荫”,相比新势力,跑马圈地速度更快。

不过,渠道只是加分项之一,出海竞争的关键还是产品吸引消费者买单。

二、国际厂商嫌弃的小型车,促成中国车企逆袭

“墙内开花墙外香”和“南橘北枳”两种现象,正在汽车出海过程中同时上演。

一些国内月销不超3000辆的车子,出海就成了香饽饽:哪吒V今年前八个月在泰国新能源市场占有率达20%,名爵MG4 EV更是拿下今年前十个月欧洲纯电紧凑车型的销冠。

而国内销量不错的蔚来、小鹏,走出国门就“熄火”了——今年前十月海外累计销量分别为2032和449辆,加起来都不够比亚迪海外销量的零头。

截然相反的命运,很大一部分原因在于出海车型的差异。

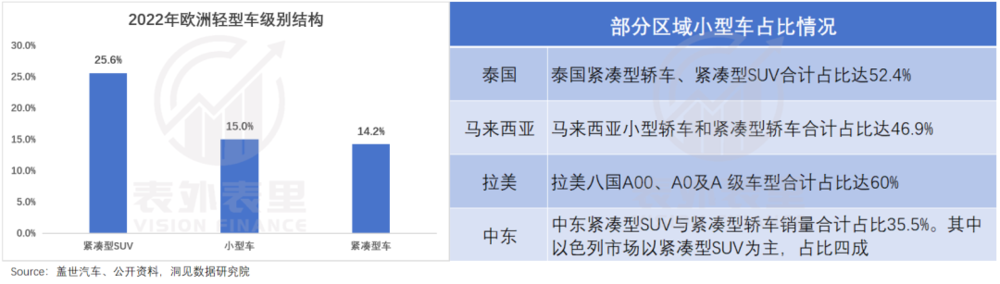

哪吒V、MG4 EV是紧凑车型,比亚迪海外主力产品Atto 3(元plus)、海豚也是小型车,而小型车在海外很吃香。

以欧洲为例,当地很多街道保留了中世纪狭窄、弯曲的格局,超过5米的车寸步难行,停车场也开不进去,这使得小型车占据了欧洲市场的半壁江山。

不仅欧洲,东南亚小姐姐开上街头的欧拉好猫是小型车;拉美、中东人民停在车库里的同样是小型车。

尤其是性价比高的小型车,格外受欢迎——欧洲是因为高通胀带来的购买力下滑,东南亚、拉美则是因为首次购车人群比重大,喜欢买便宜的入门车型。

反观中大型车,在海外就没那么受欢迎了。法国一位经销商提到,有中国品牌以中型纯电动SUV进入法国市场,尽管这些车价格、智能化、续航都不错,但车子“太大了”,不符合当地消费者的需求,销量堪忧。

但明知消费者的偏好,国际厂商们却不情愿生产便宜的小型车。

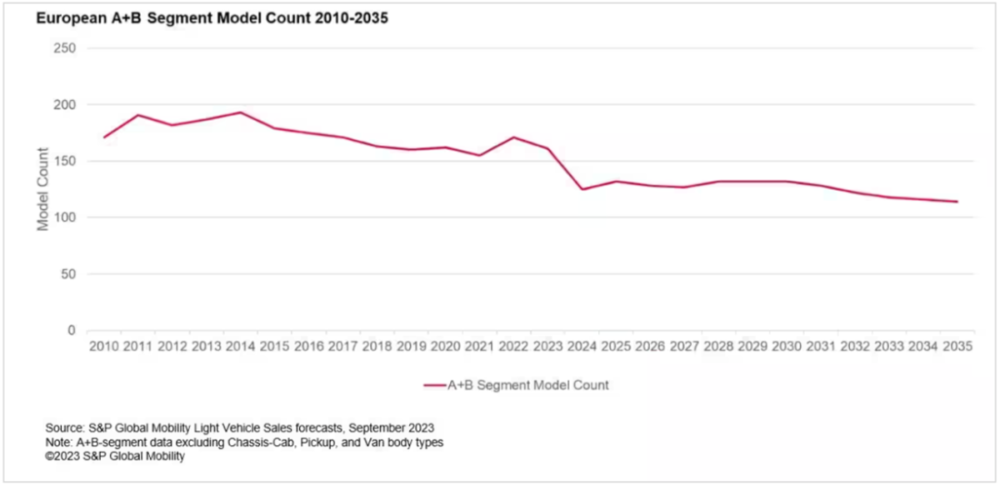

可以看到,过去十年中,国际厂商先后把三菱幻影、福特嘉年华等入门级品牌砍掉了。

据S&P Global数据,欧洲A级(微型)和B级(小型)车数量已从巅峰时的190万辆,下降至2023年的160辆,预计2024年还将降至124辆。

东南亚、拉美、中东市场也是如此,本田、日产、丰田等日系品牌,陆续宣告缩减在这些市场的小型车业务。

原因写在本田2019年财报里:轿车和小型车单车平均纯利润比所有车型平均值低约20%,而中大型车则高出平均纯利润35%左右。

说白了,卖小型车又累回报又少,娇生惯养的国际厂商们吃不下这个苦。

到了电动车板块,小型车就更不赚钱了——没有实现规模效应的国际厂商,一直被居高不下的电动车原材料成本牵着鼻子走。

曾经风靡欧洲大陆的小型电动车雷诺Zoe,在今年1月宣告停产了,理由就是去年原材料、电价飙升,哪怕涨价11%也保障不了利润。

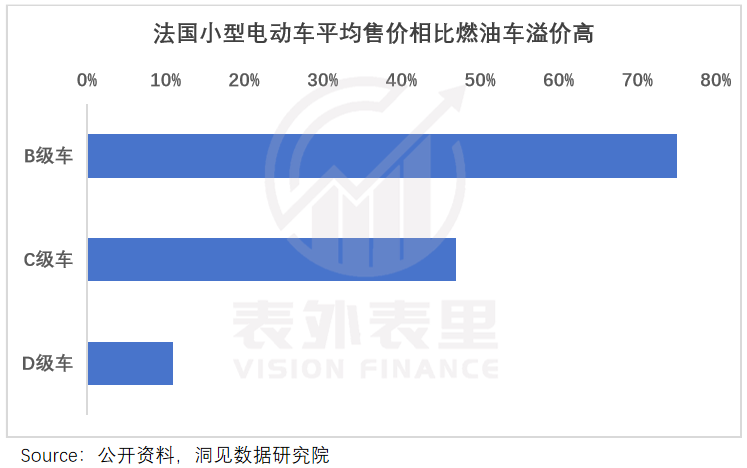

而法国最近的一项研究发现,法国市场B级电动车的平均零售价已经远远高于同级燃油车,再涨就没人买单了。

出于利润考量,国际厂商不得不在战略上舍弃小型车,向中大型车倾斜。比如,通用汽车就计划取消美国最便宜的电动车Bolt EV,转而生产价格更贵的电动皮卡。

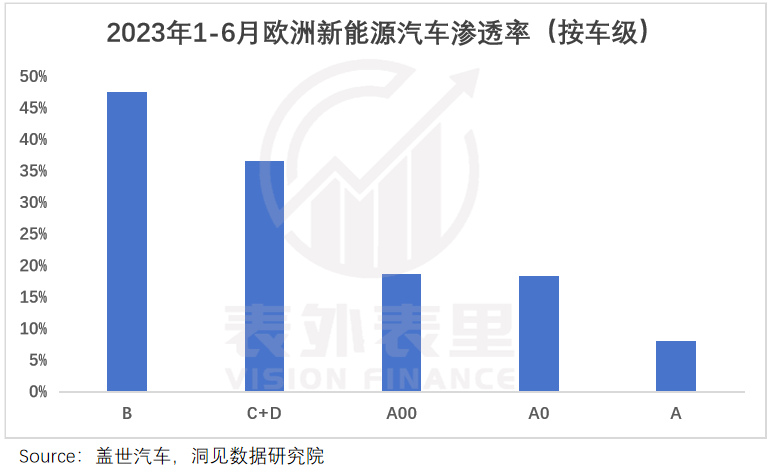

这导致海外多个区域的中大型新能源渗透率较高,而小型新能源渗透率偏低。

然而,外国厂商嫌弃的负担,落在国内车企眼里,却是天降惊喜。

众所周知,中国在新能源汽车领域建立起了庞大的产业链集群,再加上多年神仙打架卷出来的规模效应,国内车企们早已练就了一副炉火纯青的“成本控制术”。

在国内市场,这套功夫只能付诸到大车身上,C级车尺寸卖B级车价格的例子比比皆是。到了小型车为主的海外,车企们终于可以大展拳脚了。

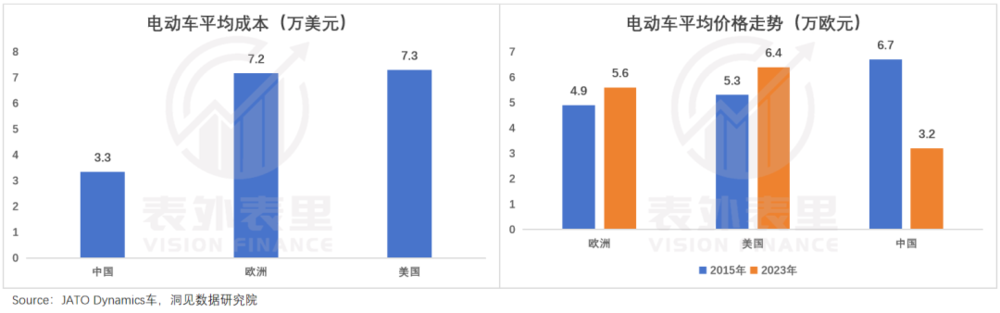

据汽车市场研究公司JATO Dynamics数据,2023年上半年,欧洲电动汽车的平均成本为7.17万美元,美国为7.29万美元,而中国只有3.34万美元。

反映到售价上,自2015年以来,欧洲电动汽车的平均价格上涨14%,美国上涨20%,而中国却降价超过50%。

瑞士银行的报告指出,中国生产的大众ID.系列车型,即便加上运费和关税出口欧洲,也比当地生产的同系售价低1/3。

因此,哪怕比亚迪元卖出接近特斯拉Model3的价格,国外博主还要感叹一句“中国车是首选”,毕竟咱不仅更便宜,还会“赠送”免费充电和冬季轮胎等额外配置。

从这一维度来说,放弃国内大车思维,走小型性价比出海路线的车企,迎来顺风局几乎是必然的。

正如海外相关行业人士总结的:“中国在电动车普及方面取得的成功,在于他们为那些希望不花太多钱拥抱电动车的人,提供了实惠的选择。”

三、小结

上世纪70年代,日本带着燃油经济车敲开美国大门的时候,通用、福特、克莱斯勒这些巨头是不屑一顾的。

在它们眼里,美国市场足够大,放几条小鱼小虾进来,根本不会影响自家生意。

然而,更具性价比的日系车,击中了石油危机后的消费需求,一度占据了美国市场80%的进口车份额,在东南亚等新兴市场也一路势如破竹,最终成为了全球汽车出口第一。

历史总是惊人地相似,如今中国新能源车在全球的逆袭,恰如当年的日系车。

对身在局中的出海车企来说,这也是一场启示。

本文来自微信公众号:表外表里(ID:excel-ers),作者:张冉冉、黑银轲,编辑:付晓玲、曹宾玲