扫码打开虎嗅APP

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,题图来自:视觉中国

2024年2月18日,央行发布公告,1年期MLF和7天逆回购利率分别为2.5%和1.8%,与此前持平!

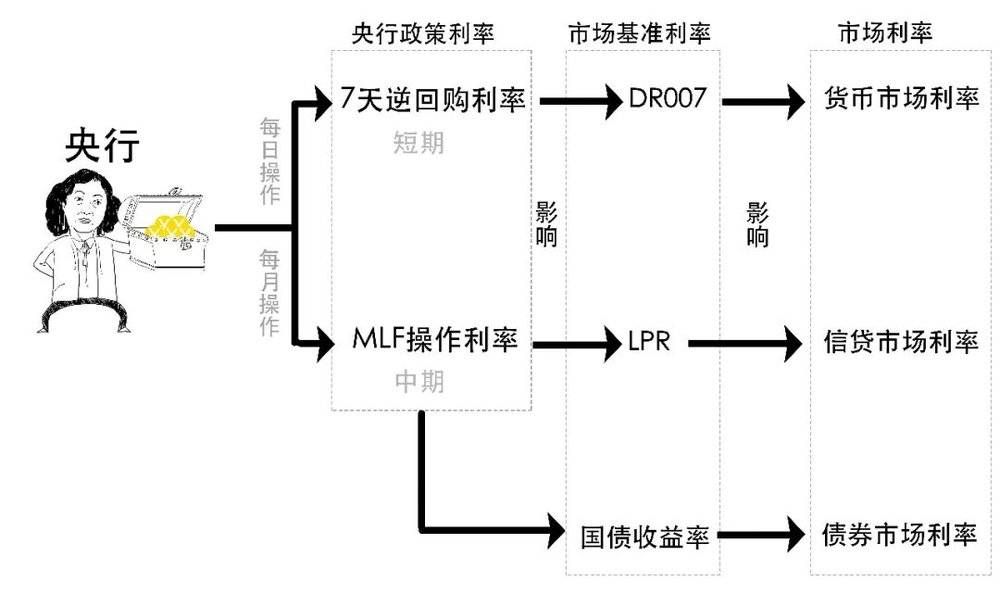

这两者属于政策性利率,是由央行决定的。

MLF和逆回购到底啥意思呢?今天我们就再来复习下这两个概念。

MLF

MLF全称中期借贷便利(Medium-term Lending Facility),根据读音缩写,MLF在金融圈有个更接地气的名字:

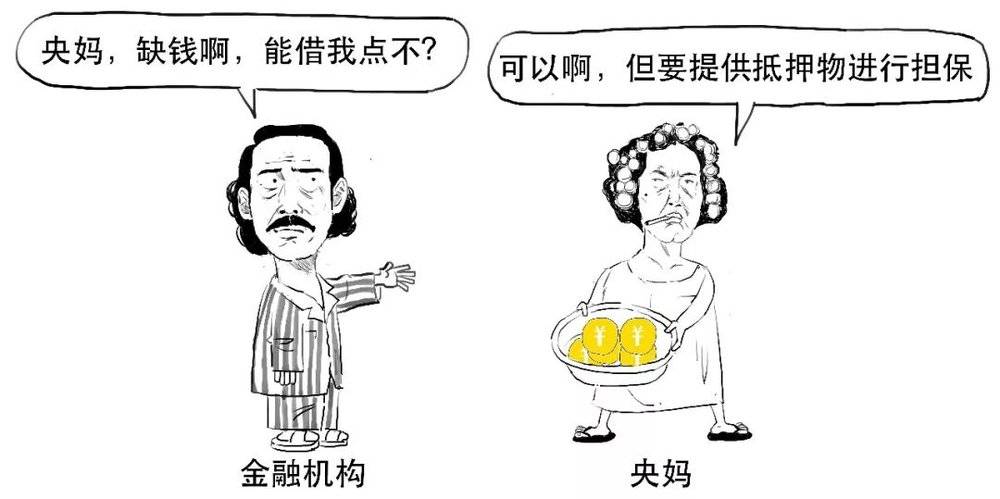

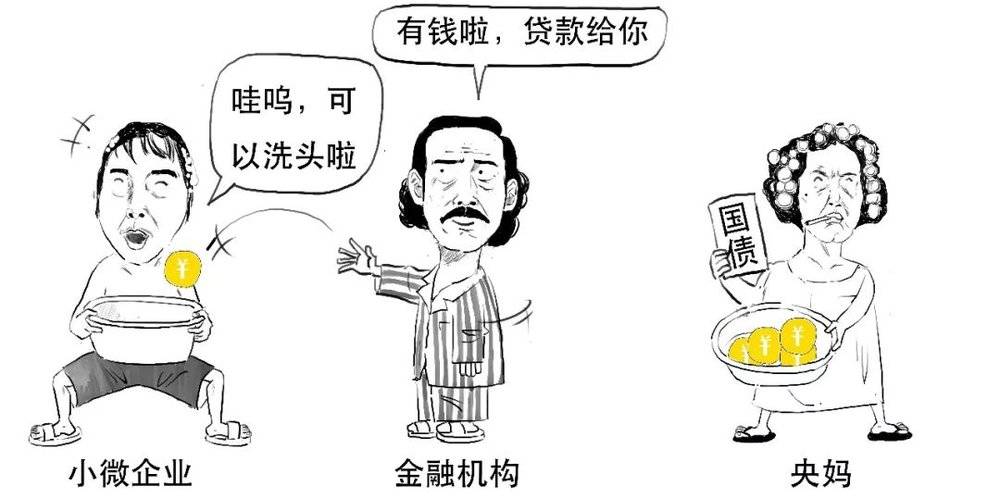

其实,MLF就相当于央行向商业银行、政策银行发放的贷款,但需要符合一定要求才可向央行申请。

银行通过MLF向央行借款的时候,需要提供一定的担保品。

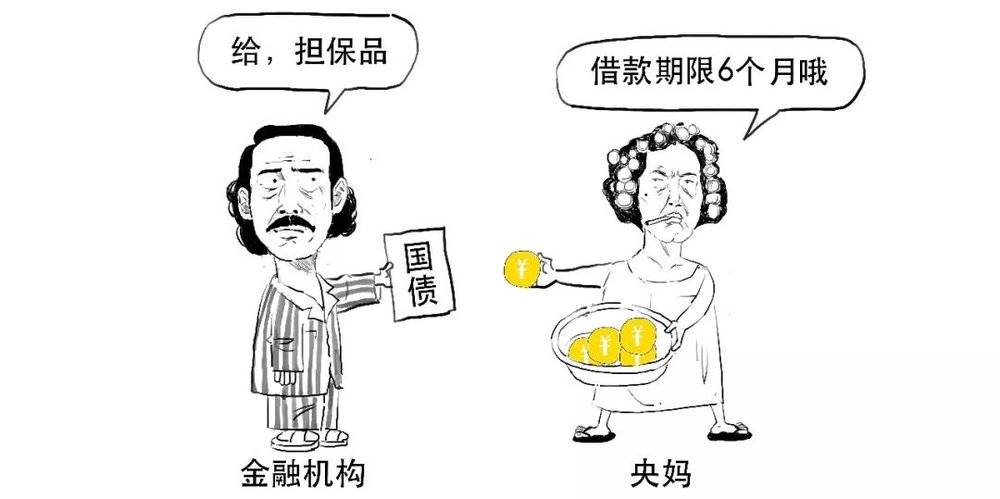

MLF合格的担保品主要为国债、央行票据、政策性金融债、地方债、高等级的信用债和小微、绿色和“三农”金融债等。

MLF的借款期限通常为3个月、6个月或1年。

由于这个期限相对7天、14天、28天等短期期限更长,所以MLF被称为“中期”借贷便利。

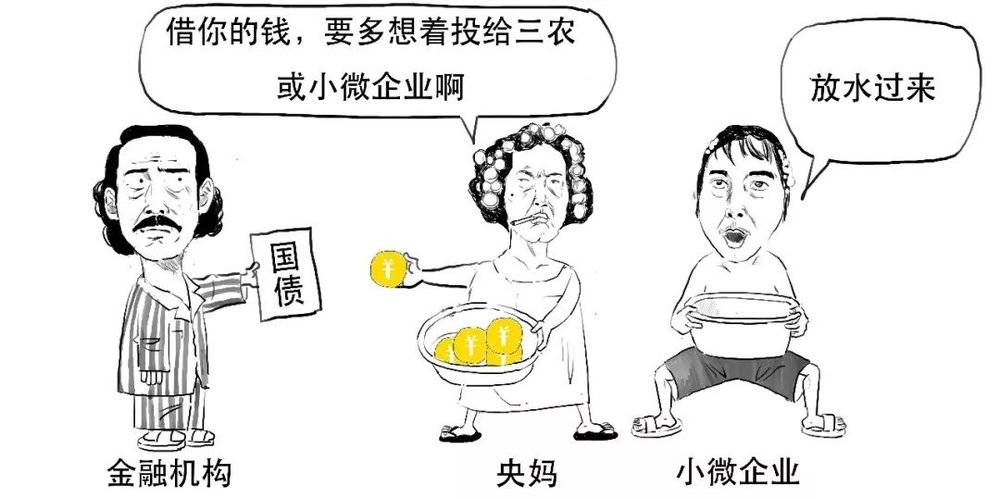

央妈对MLF借款的资金用途有要求,引导银行加大对小微企业和“三农”等重点领域和薄弱环节的支持力度。

MLF借款到期的时候,也不必马上还清,银行可以和央妈约定新的利率进行续做。

而既然是借款,肯定要支付利息。本次发布的MLF操作利率就为2.50%。

我们简单总结下MLF的流程。

我们再来看看央行另一个操作。

央行逆回购

首先我们明确一个概念:一级交易商。

所谓一级交易商,是指具备一定资格、可以直接向国库券发行部门承销和投标国库券的交易商团体。

一般包括具有较强资金实力的银行和证券公司。

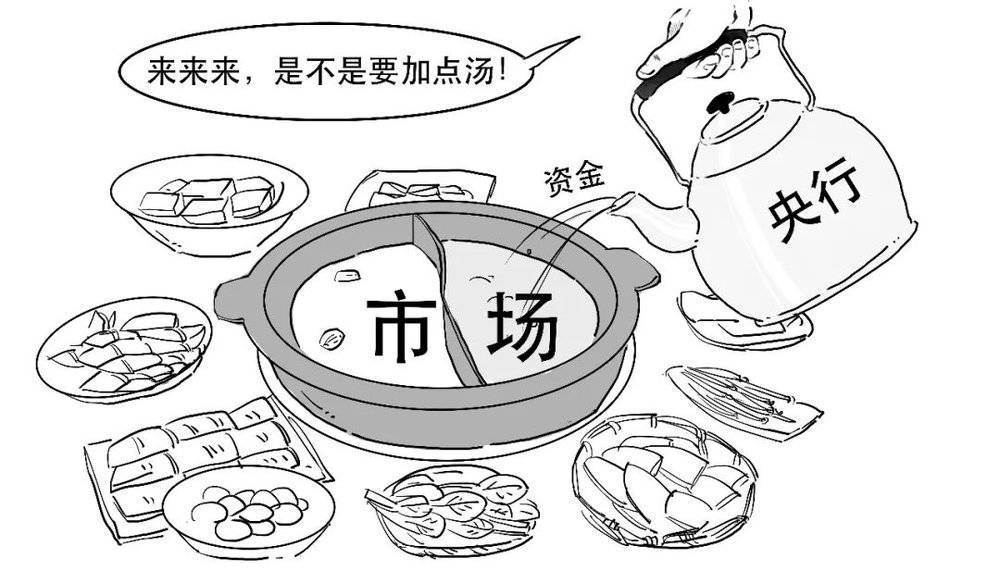

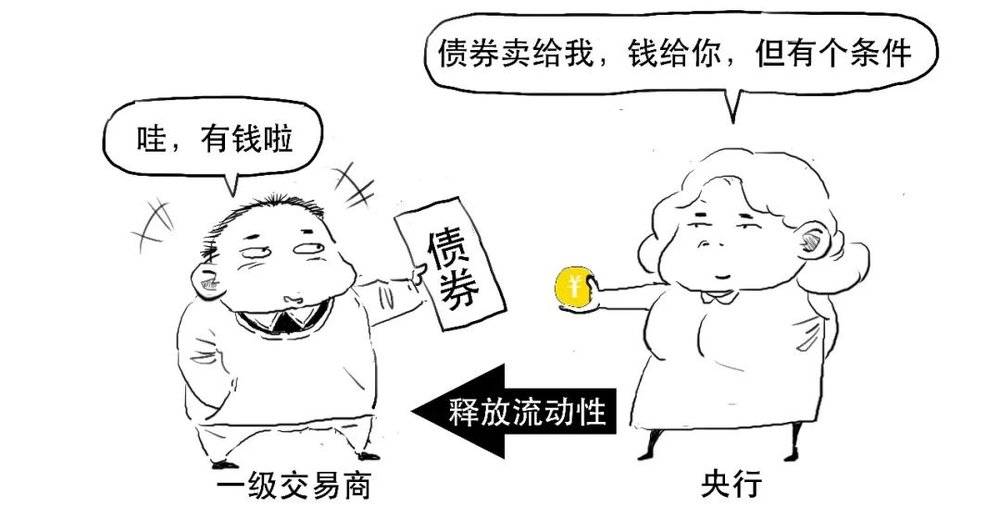

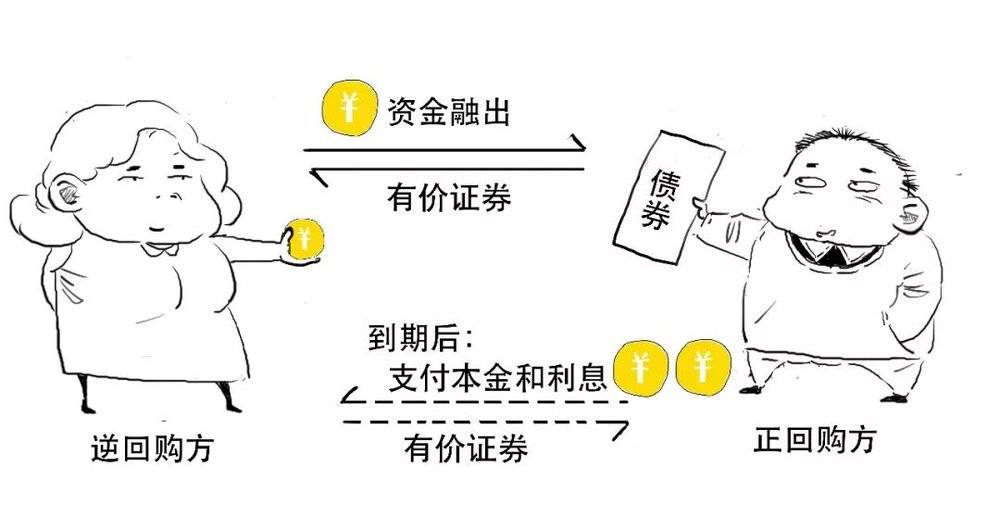

而央行逆回购,就是指央行向一级交易商购买有价证券,从而融出资金,向市场释放流动性,简单一句话就是“放钱”。

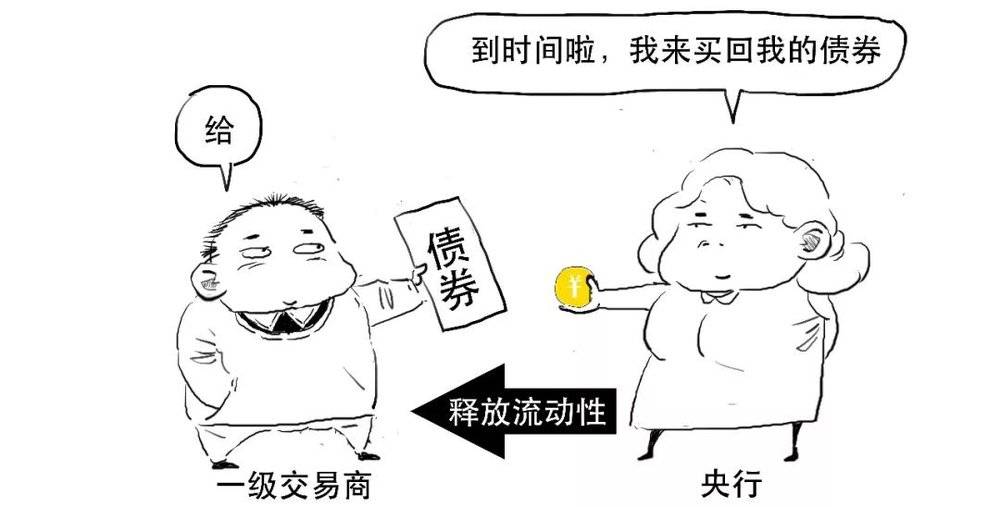

但这个交易行为并不是把钱放出去就完事了,双方还会约定在未来特定日期,央行再将有价证券返售给一级交易商,拿回资金。

一级交易商通过央行逆回购获得资金后,会再将资金借给其他中小银行,为市场提供资金,就能缓解市场的短期流动性紧张。

所以这个过程中,央行逆回购就相当于央行把钱“借”给一级交易商,那么一级交易商自然需要支付“利息”给央行。

那这个利率是多少呢?目前7天期的央行逆回购利率为1.80%。

通常,央行可以通过调整逆回购利率,影响短期市场利率。

其次,央行逆回购操作也能影响投资者心理预期,有助于稳定市场。

所以央行逆回购就可以简单理解为:

如果央行把上面的过程反过来操作,就是央行正回购。

这时候央行先向一级交易商卖出有价证券,收回资金。

同时,双方会约定在未来特定日期,央行再买回有价证券的交易行为。

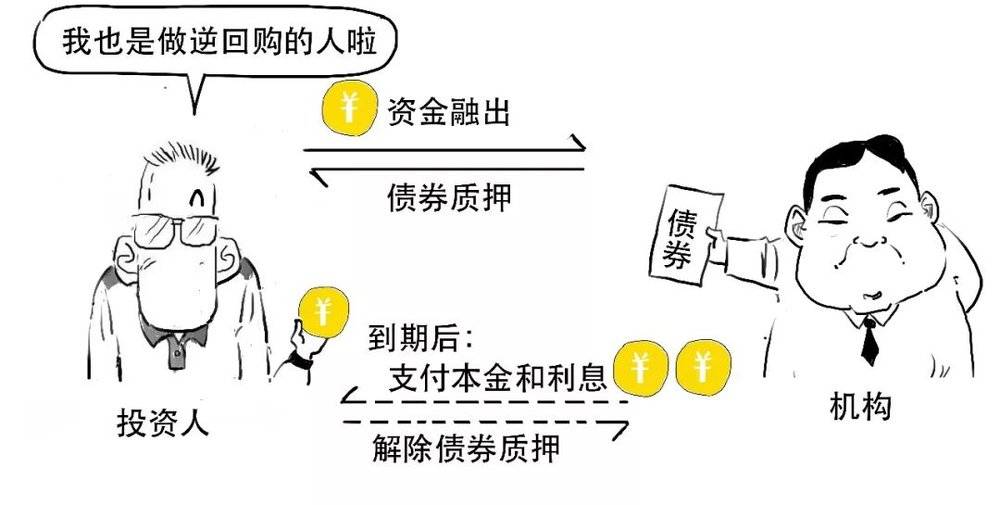

除了央行可以进行正回购和逆回购操作,金融机构和个人投资者也可以分别在银行间债券市场和证券交易所进行逆回购交易。

简单地说,央行正回购是从市场融入钱,收回流动性。

央行逆回购是向市场融出钱,释放流动性。

总之,不管是MLF还是央行逆回购,都属于央行的重要政策工具,具有风向标意义。

本次央行开展5000亿元的MLF操作和1050亿元逆回购,维护银行体系流动性合理充裕。

未来贷款利率仍有下降空间。

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生