扫码打开虎嗅APP

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,题图来源:视觉中国

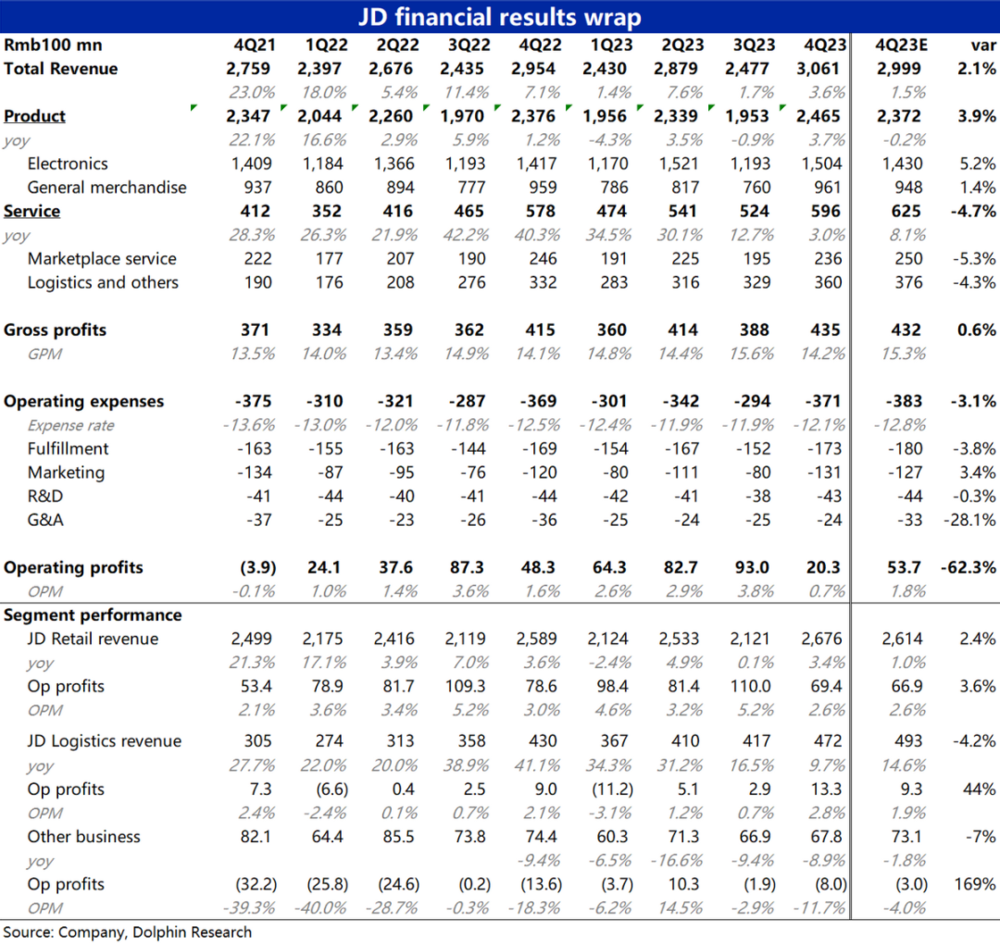

3月6日晚美股盘前,京东(JD.US)公布了2023年四季度财报,概括来看,在较低的预期下,实际答卷是小超预期的,但更大的看点在于股东回报,详细要点如下:

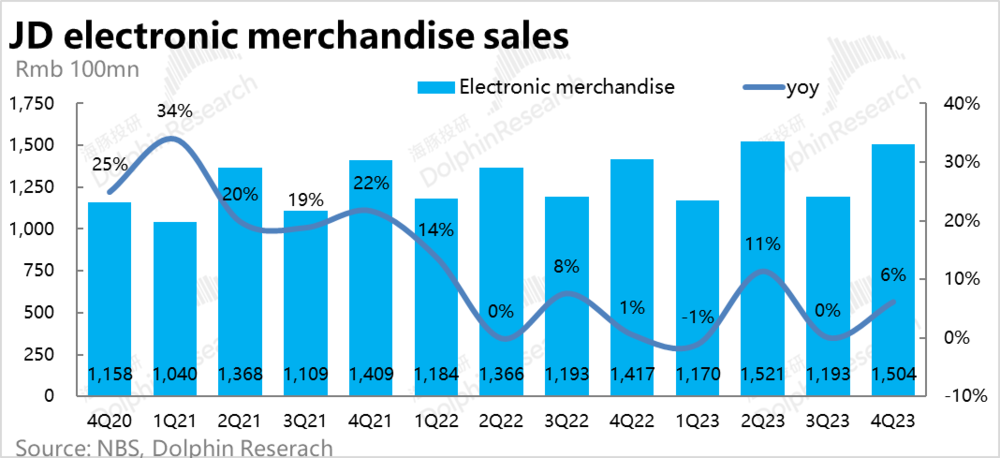

1. 营收低于预期下的小beat,通电商品是首要功臣:本季自营零售业务收入2654亿元,同比增长3.7%,低个位数的绝对增长虽难言强劲,但还是强于公司指引和市场预期1%+的增速。细分来看,主要是通电商品收入同比增长达6%,明显好于预期。海豚投研认为百亿补贴等上线后,京东在优势通电产品上较同行的价差有一定的缩窄,可能夺回了一市场份额。

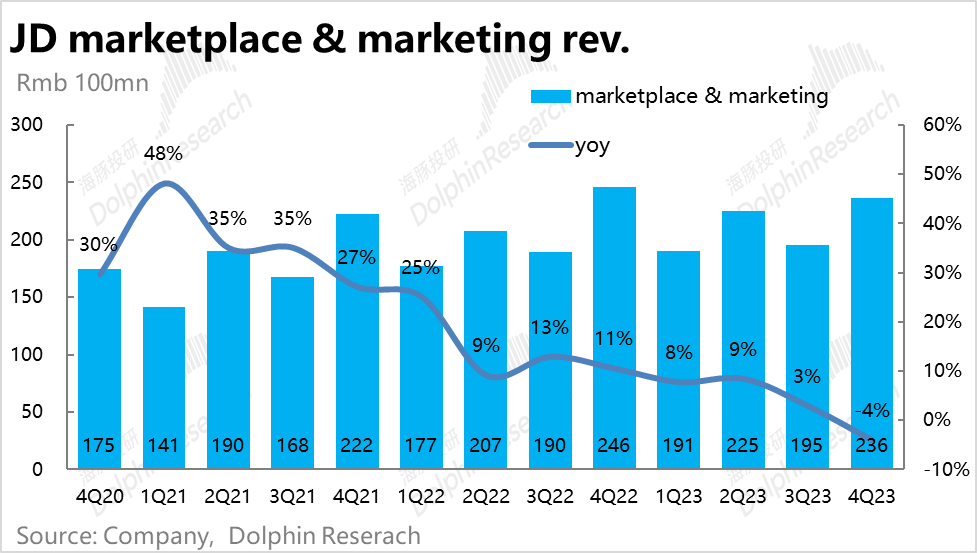

2. 发力3P商家生态,并没利好业绩:不过另一方面,京东本季的广告&佣金收入和物流服务收入增长却双双不及预期,也是一大意外。我们认为,京东虽在发力3P生态,但减免商家佣金和服务费以吸引卖家,和降低免邮门槛、允许商家自由选择物流商可能是主要诱因。

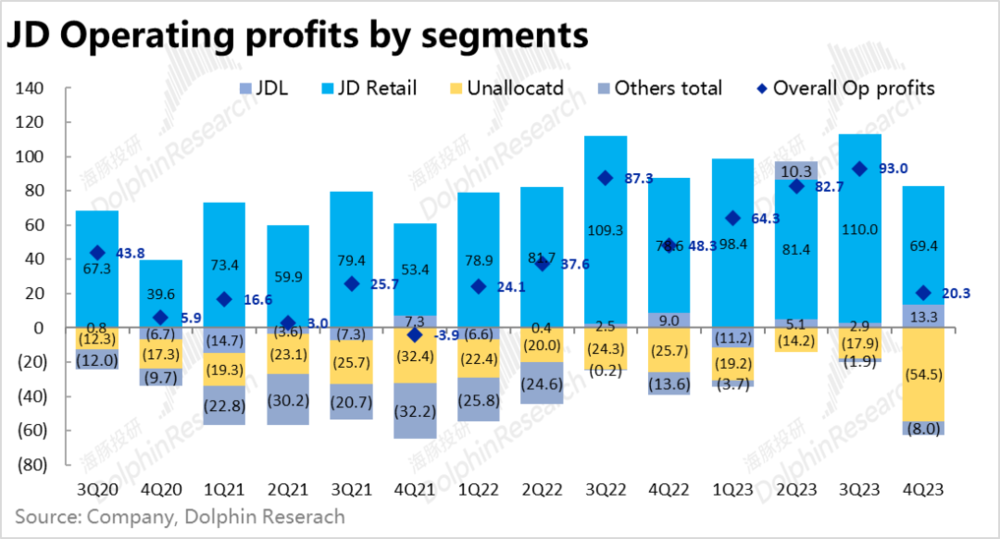

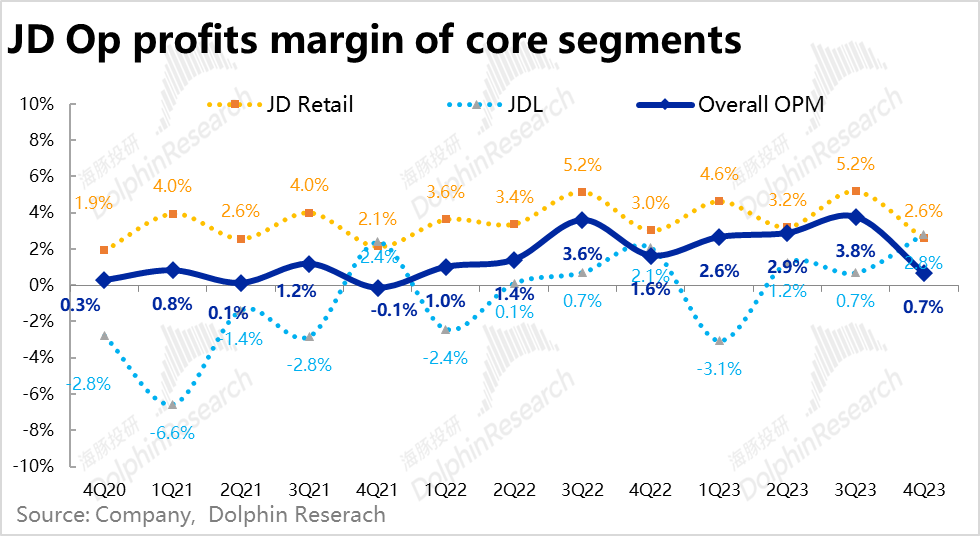

3. 利润看似miss,实际继续提升:本季京东整体经营利润20.3亿,看似低于预期的53.7亿,不过主要系本季有52亿的商誉和资产减值,剔除这部分营销,实际利润还是在改善的。

分板块来看,商城业务实现经营利润69.4亿,相比去年的78.6亿有所下跌,反映了补贴措施确实影响了公司的盈利。但比预期的67亿还是略好一点。

京东物流板块,虽然增长持续放缓,但经营利润却大幅提升了近50%到13.3亿,可能有裁员降薪的利好。

至于其他业务板块,虽然营收萎缩,本季亏损反而扩大到了8亿,应当也是大促期间投入力度较大所致,京东不遗余力抢增长的信念还是清晰可见的。

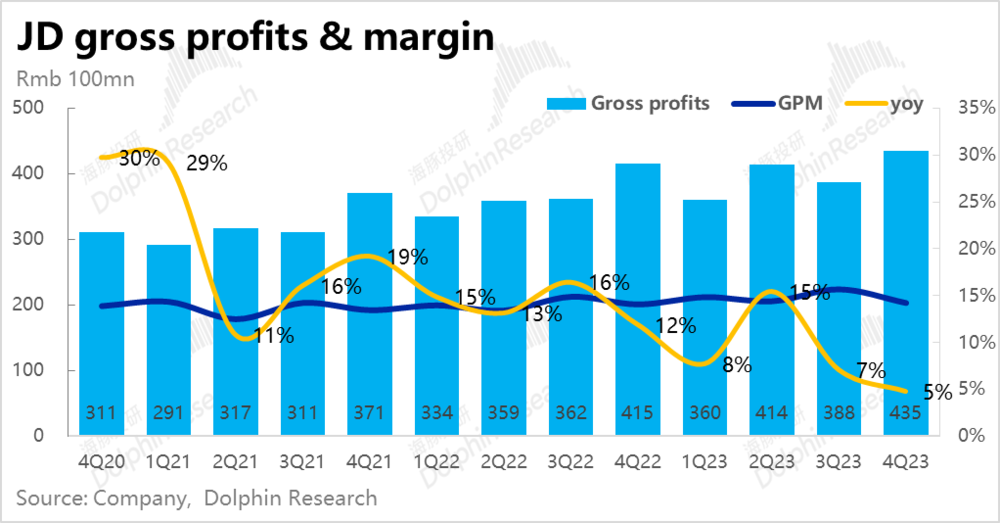

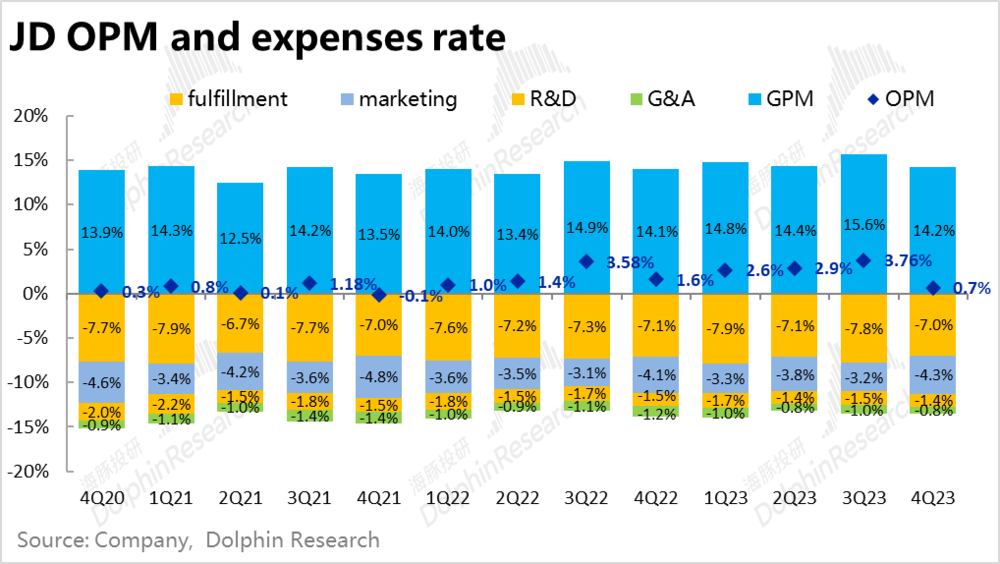

4. 成本和费用上,本季实现毛利润435亿,增长近5%,毛利率略微提升0.1pct,算是符合预期,无惊无喜。

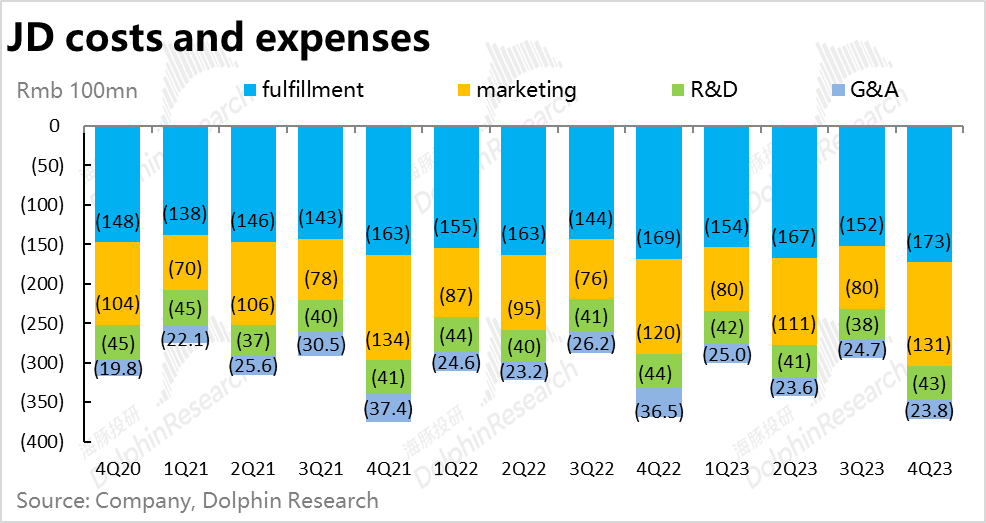

费用上,本季的营销支出为131亿,同比增加了11亿,近9%的增长,可见拉新、补贴的力度确实有所增加。不过,管理费用也相当幅度的同比减少了约12亿,其他股权激励部分减少了7.3亿,一方面在公司的低谷,减少绩效似乎也无可厚非,同时也完全对冲了营销投入增长的影响。研发和物流费用则近乎同比持平,也是体现了效率的改善(特别是物流部分)。

海豚投研观点:

整体上,从业绩的角度看,在较低的预期和指引下,京东本次的财报无论从营收还是利润的角度(剔除减值)来看,都还算是小超了预期。但从绝对角度,低个位数的营收增长,和同比下滑的商城利润,显然也不能算是优异的业绩,至多只是个触底反弹。

换言之,本次业绩有一点的惊喜,但并不大。而从展望的角度,京东和春晚独家合作,意图收购海外零售商Currys,一方面体现了公司不甘失去增长的决心,但另一方面也意味着费用的增长和利润的拖累。所以绝对意义上的业绩拐点可能并未正式到来。

另一方面,公司本次宣布了$0.76/ADS的股息,对应3.2%的股息率,比外资大行预测的还高些。在业绩低谷能给投资者提供直接的现金回报显然是值得欢迎。此外,公司也宣布了截至2027年30亿美元的回购额度。不过,京东在2023全年仅回购了3.6亿,若按4Q的run rate则是8亿。按8亿回购+12亿股息约5.9%的回报率,算是不错的回报,但也谈不上非常慷慨,需要公司果真执行可观的回购,才能真正促使市场给京东估值重估。

以下为本季度财报详细解读。

一、营收低预期下的小beat,拐点是否到来?

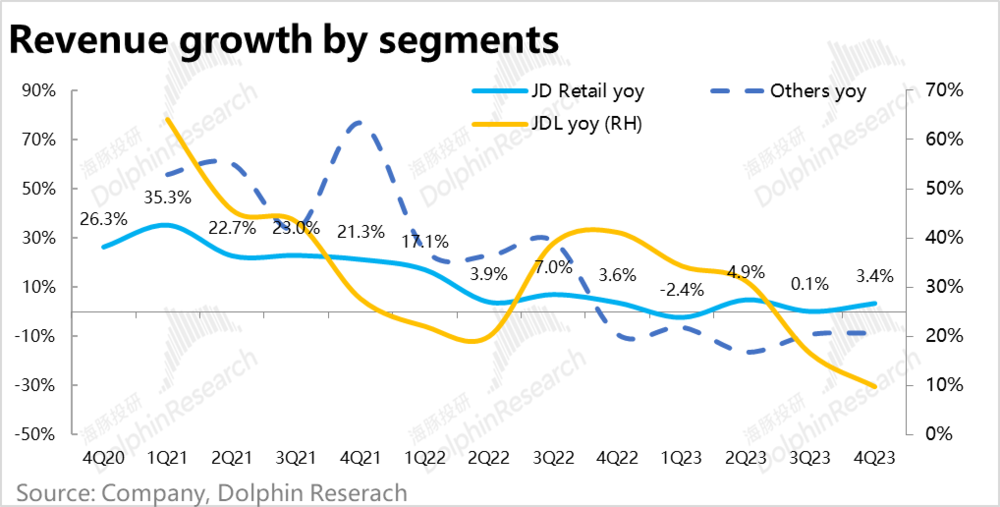

1. 先看占比最大的自营零售业务,本季实现收入2654亿元,同比增长3.7%,虽然低个位数的绝对增收难言强劲,但相比公司先前指引和市场预期的1%+的增收是要好的。

具体来看,通电类产品本季收入1504亿元,同比增长达6%,比市场预期高了约5%,是本次财报营收端超预期的主要贡献点。除了去年同期特殊环境下,通电品类的低基数外,海豚投研猜测百亿补贴活动后,京东在优势通电产品上的价差较同行有一定的缩窄,可能也帮助公司夺回了一定的市场份额,可以关注电话会中有无解释。

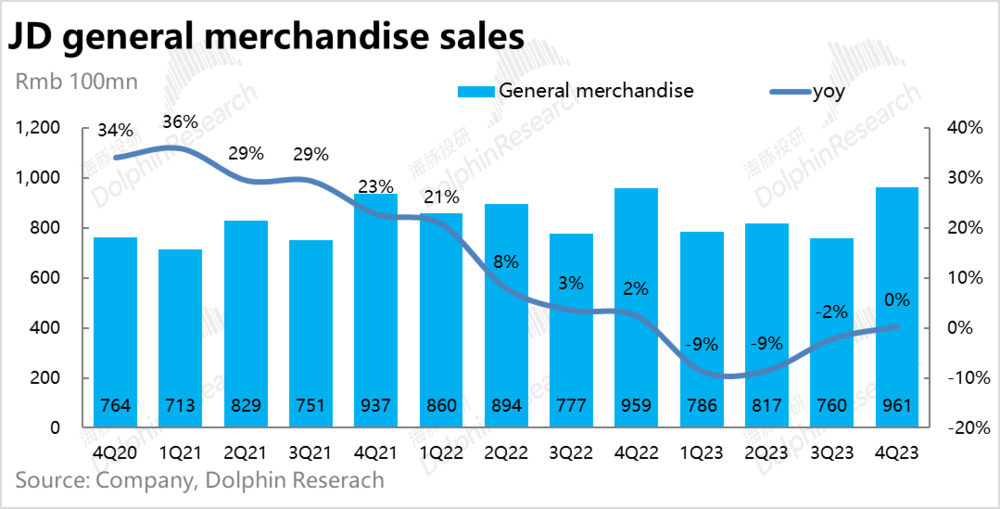

而先前持续受1P改3P业务模式变更影响的一般商品零售收入,本季度为961亿元,同比持平,和预期大致相当。按公司的说法,本季度之后模式变动的基数期将全部走完,后续可以关注能否回归常态。

2. 平台服务收入:主要面向3P卖家的佣金和广告业务本季收入236亿元,同比反而下降了3%,低于市场预期5%。在公司大力发展3P卖家生态的情况下,广告佣金收入反而走低有些意外。结合新闻,京东减免商家佣金和服务费以吸引卖家是可能的原因。

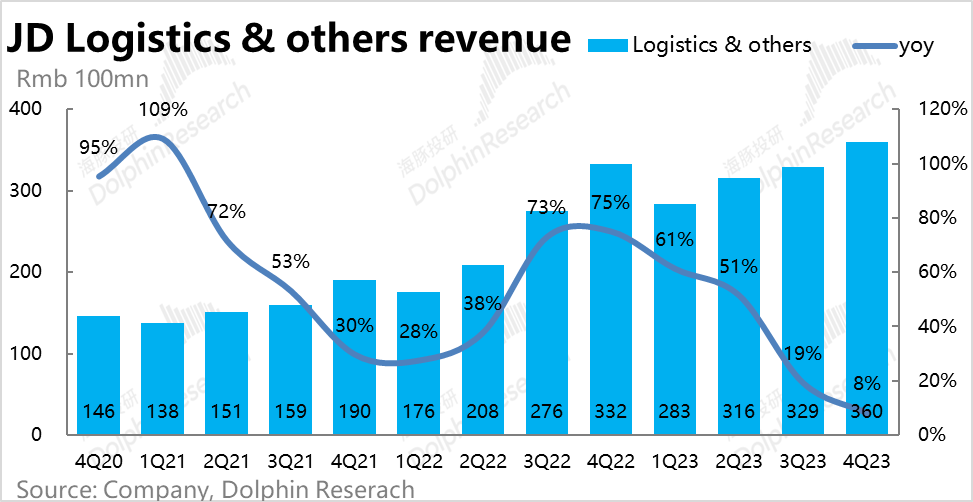

3. 物流与其他服务:包括京东物流、达达快送和德邦物流的物流板块本季度收入360亿元,在并表期完全过后,增收也是大幅下降到了8%,开始趋同零售收入增速。除此之外,京东下调包邮门槛,并允许3P商家自由选择物流公司也是诱因之一。

二、商城板块两端皆不错,物流板块利润提升

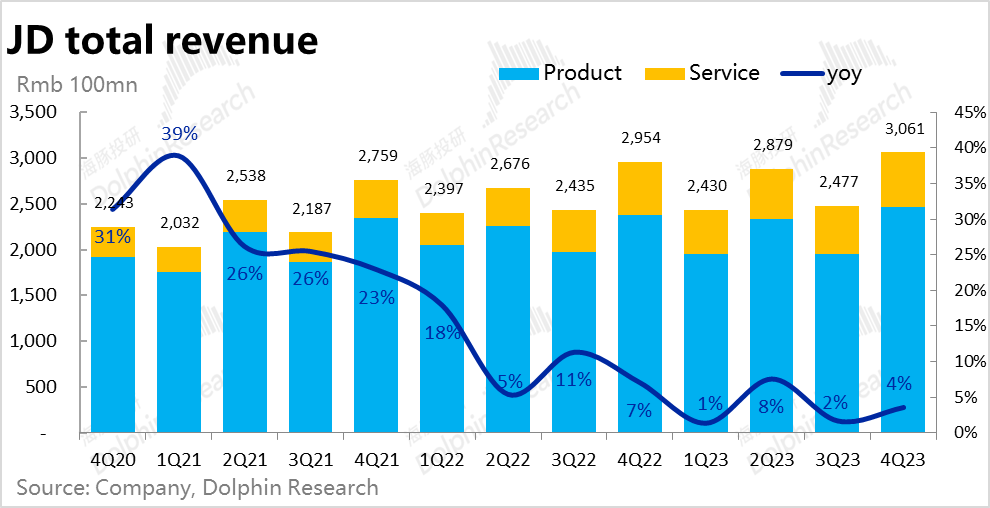

汇总上述各项业务,主要因为自营零售业务的贡献,本季京东实现总体营收同比增长了3.6%到3061亿元,相比1%+增速的指引,同样是小超预期。

细看各板块的表现:

1. 最核心的京东商城本季度的营收同比增长了9.7%,是超预期的主要功臣,主要贡献来自通电产品板块;

2. 京东物流(JDL)本季度的收入为472亿,增速放缓到9.7%,不及市场预期14.6%的增速。我们认为免邮门槛下降和放宽3P卖家物流供应商是主要诱因。

3. 本季度公司再度把Dada并入其他业务板块,不再单独披露(先前的暴雷可能是诱因)。其他业务整体实现营收67.8亿,同比下降8.9%,整体上京东对其他边缘业务还是在收缩当中。

利润层面,京东本季整体实现经营利润20.3亿,大幅低于预期,不过主要是确认了近52亿的商誉和资产减值,剔除这部分的影响,利润还是在改善中的。

分板块具体来看:

1. 京东商城板块,经营利润为69.4亿,相比去年的78.6亿有所下跌,反映了补贴措施确实影响了公司的盈利。但比预期的67亿还是略好一点。

2. 增长持续放缓的京东物流,经营利润却大幅提升了近50%到13.3亿,也大超市场预期同比基本持平的9.3亿。降低免邮门槛,利润却明显改善有些意外,可能是裁员、降薪等举措的效果,可以关注电话会中有无解释。

3. 其他业务板块,在营收萎缩的同时,本季亏损反放大到了8亿。不过从季节性上4Q大促期间亏损一般都会扩张,应当也主要是折扣、促销的影响。

三、利润实际并不差,增长的营销费用被其他费用所对冲

而从成本和费用的角度来看,商城和物流板块利润超预期的来源是什么?

1. 首先毛利层面,本季实现毛利润435亿同比增长4.8%,略微高于营收增速,毛利率有轻微改善,但幅度不大,和市场预期也基本相同。

2. 而费用层面,首先看本季的营销支出为131亿,同比来看增加了11亿,近9%的同比增长,可见推广、补贴的力度确实是有增加的。其他费用中,研发基本平稳,但管理费用同减少了约12亿,明显下降,其中股权激励支出就减少了7.3亿。在公司周期低谷,降低绩效似乎也是情理之中。

而履约费用也是仅小幅增长了2.3%,低于物流收入9.7%和整体营收3.6%的增速,可见物流的效率确实有所改善,具体原因可期待电话会中有无解释。

最终,仅考虑履约、营销、研发、管理四费的情况下,公司的经营利润是64亿,比去年同期的47亿还是有比较可观的增长的。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君