扫码打开虎嗅APP

本文首发:汇众医疗investank.com,作者:汇众研究院

凭借埃博拉疫苗一战成名的康希诺生物于3月28日正式在港交所上市,填补港股疫苗股的空白,风险与机遇并存的疫苗行业烽火再燃。

疫苗产业一直是生物医药中回报率较高的子行业,具有准入壁垒高,资金密集度高、竞争格局稳定等特点,近年来,国内疫苗市场规模始终保持8%的年均复合增长率,伴随人民生活水平的提高,对健康的诉求也水涨船高,但原本蓬勃发展的疫苗产业接连遭到重创,一时间行业陷入冰点。

2019年3月28日,凭亚洲首款埃博拉病毒疫苗一战成名的康希诺生物深耕9年后,终于在港交所敲钟上市,填补了港股疫苗股空白,同时也显示出中国创新疫苗研发企业走出阴霾,开始崭露头角。

全球疫苗市场风生水起,国内迎来复苏期

生物制药作为医药产业中的一块“香饽饽”引来众多资金投入研发和生产,疫苗作为该领域的重要分支却始终呈现不温不火的状态,2017年全球疫苗市场规模为276.82亿美元,增速不足1%,行业内人士普遍认为疫苗是低利润的投资,各大药企对疫苗的投入也远低于重磅药。

然而,换个角度看,疫苗或许是最好的投资之一。2016年,约翰霍普金斯大学开展了一项研究,分析2011年至2020年疫苗投资的投资回报率(ROI),结果发现在这一时期投入到疫苗领域的每一美元都有16倍的回报。当考虑到更广泛的社会和经济利益时,投资回报率更是达到了原来投资金额的44倍。

看似被“冷落”的疫苗投资再次回归药企的视野,疫苗市场迅速风生水起。据Evaluate Pharma最新的一份研究报告显示,2018至2024年全球疫苗市场将以7%的复合年增长率快速增长,预计在2024年将达到446.27亿美元。全球疫苗市场将再次扩容,生物技术水平的日新月异以及新型疫苗市场强势利好将驱动全球疫苗产业高速增长。

彼时,国内也迎来了转机。2016年的“山东疫苗事件”以及2018年“长生生物”等事件对疫苗行业造成了较大冲击,民众自主接种二类疫苗的意愿下降明显,产业一度触及冰点,国内疫苗行业前景被蒙上了一层阴影,多家疫苗公司受影响业绩大幅下滑。2018年国内疫苗签批发量仅为5.5亿支,远低于2017年的7.12亿支。

在多次整顿与调整后,行业乱象在一定程度上得到有效遏制,在度过漫长的“寒霜期”后疫苗企业纷纷解冻,行业复苏迎来春天。未来随着疾病预防需求进一步扩大,以及我国免疫规划体系的补充和完善,疫苗品种扩增将进一步开发市场潜力,预计2020年我国疫苗市场规模将突破500亿元,5年复合增长率约15%。

利好因素集结,民企瞄准二类疫苗

与国际市场不同,国内疫苗市场为二元市场,分为一类疫苗和二类疫苗。一类疫苗是指政府免费向公民提供,公民应当依照政府的规定受种的疫苗。二类疫苗是指由公民自费并且自愿受种的其他疫苗。

国内市场一类疫苗占比约70%,主要由国有企业(国内六大生物制品研究所)主导,由于是政府免费提供,价格受到管控,利润率相对较低,目前市场已趋于饱和,增量空间较小。

反之,二类疫苗市场则呈现国企、民企、外资三分天下的格局。与一类苗不同的是,二类苗的生产厂家拥有自主定价的权利,享有较高的毛利,通常自主生产的二类疫苗毛利率在90%以上,同样,市场化竞争程度也较高,随着二类疫苗的种类逐渐丰富,民企进入市场意愿强烈。

政策推动与人口结构的改变对二类疫苗市场的扩容也起到至关重要的作用。疫苗属于特殊性生物制品,在一定程度上具有强制性和不可复用性,与人口结构变化紧密相关。2016年二胎政策全面放开,未来10年我国新生儿和儿童人口将持续增长,预计到2024年,儿童人口占比有望超过18.3%。新生儿童数量的增加将直接带动儿童用二类疫苗需求成比例增长。老龄化趋势同样带动疫苗产业的繁荣,据中国老龄事业发展基金会的报告称,到2020年,我国老年人口将达2.48亿,老龄化水平将达17.17%。预计到2050年,60岁以上老年人占比将达31%,助推疫苗产业规模扩大。

近年来,疫苗在欧美市场已经区域饱和状态,中国庞大的人口基数对于疫苗产业而言蕴育着巨大的机遇,全球制药巨头也看到中国疫苗市场的增长潜力。外资企业侵蚀市场份额的同时也为国内企业带来了实质性的收益。国内疫苗企业主动与国际企业合作,合开公司,技术转让、销售协议等等,即便是代理跨国药企产品毛利基本也能达到30%以上。

研发紧跟国际潮流,新型疫苗驱动增长成趋势

国际大型药企的研发投入力度较大,通常保持在20%左右,研发带来的创新加速了全球疫苗行业的寡头格局。全球疫苗产业向四大巨头葛兰素史克、默沙东、辉瑞、赛诺菲看齐,也为中国疫苗行业带来了启迪。

中国疫苗企业始终跟随国际制药巨头的研发趋势,以me too和me better首当其冲。我国在传统疫苗技术提升、新型基因工程疫苗品种开发等方面虽然取得突破性进展,但疫苗研发和产业化进程中问题和风险依然存在。研发一个疫苗的新品种通常需要15年以上,其中临床评估研发费用不菲,时间也占新疫苗总研发时间的一半以上,若研制出来的新疫苗在临床有效性和扩大人群的安全性实验失败,或是发生市场推广滞缓等不利因素,则有可能导致项目投资无法获得相应回报。

国外疫苗畅销的大品种主要为新型疫苗与多价多联疫苗,其中肺炎疫苗系列、HPV系列、DTaP 及其联苗系列、麻腮风-水痘带状疱疹疫苗系列、口服轮状病毒疫苗系列等往往是盛产重磅品种的摇篮。

2009 年辉瑞以680亿美元对价收购惠氏获得其重磅品种 Prevnar 13,单靠这个品种辉瑞跻身全球前四大疫苗巨头。默沙东的HPV疫苗系列、每年销售额在20亿美金以上,单 Gardasil 这一疫苗品种,2006年上市后累计给默沙东带来超过130亿美元的收入。

数据来源:EvaluatePharma

2017年,全球销售额TOP10的疫苗中,9款为新型疫苗,占据整个市场份额的57%,新型疫苗的崛起推动全球疫苗行业前行。由此可见,疫苗产业越来越走向以重磅品种为核心的时代。

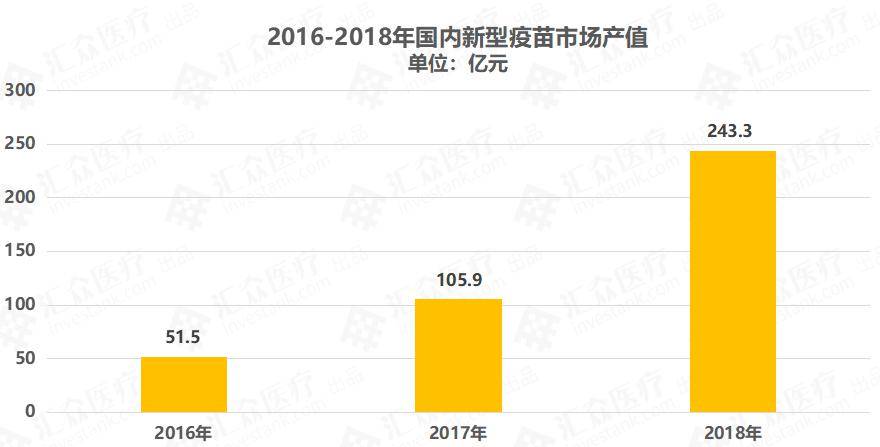

数据来源:中检所、药智网、广证恒生

越来越多的国内企业已经将发展重点转移至对传统疫苗产品的升级换代和新型疫苗领域,同时着力提升疫苗研发的质量和速度,以求占领市场制高点。2018年国内疫苗市场步入快速放量阶段,大批新型疫苗涌入为二类苗市场带来增量。AC-Hib三联苗、HPV疫苗、13价及23价肺炎疫苗、EV71疫苗、百白破Hib四联苗等陆续进入销售放量期。另一方面,狂犬疫苗、流感病毒裂解疫苗、口服轮状病毒疫苗等市场规模巨大,升级版产品上市后现有存量市场存在较大的替代空间。

行业整合加速,创新驱动型企业仍有机会

我国是世界上疫苗产量领先的国家,也是世界上疫苗生产企业数量最多的国家之一,国内有40家以上疫苗生产企业,但半数以上的企业仅能生产1种产品,企业规模小,数量多,具有大品种研发能力的企业少之又少。在疫苗品种上亦是如此,虽然国内涉猎的疫苗种类丰富,但由于研发能力欠缺导致产品大多为仿制开发,我们与国际药企仍有较大差距。

行业的高准入壁垒、高研发投入和长耗时、生产的周期性,共同导致了企业高成本,只有具备资金实力和研发实力的大型制药公司才能在市场中占得一席之地。近年来全球疫苗产业合纵连横,并购整合不断,四大巨头更是通过频繁并购重组积极拓展自身的市场份额。反观国内疫苗市场同样面临行业整合加速,在疫苗流通规定及一票制的影响下,政策监管力度加大进一步推动行业集中度提升,最终定会形成寡头垄断的局面。

目前国内已经上市以及处于临床后期的大品种有肺炎球菌疫苗、HPV疫苗、EV71病毒疫苗、四价流感病毒疫苗、口服五价重配轮状病毒疫苗等14个品种,我国疫苗产品的市场竞争态势已愈发激烈,在各大生产商麓战过程中,具有自主研发能力的创新驱动型企业能够在合并的浪潮中屹立不倒。

重磅新品种疫苗带动行业增长,其中包括未覆盖疾病的疫苗和治疗型疫苗的推出。西方社会正在遭遇的疫苗危机,中国也不能幸免,脊髓灰质炎、麻疹、肺结核等传染性疾病均出现疫情上升的趋势,相应的疫苗产品亟待大量储备或升级,研发创新能力较强的国内疫苗企业若能抓住机遇,适时地储备资源、加快研发效率,将拥有广阔的发展前景。