扫码打开虎嗅APP

疫情没有让市场关上大门,又一家独角兽开始了上市的进程。

北京证监会官网 2 月 28 日晚间公布,2019 年 12 月 5 日,中科寒武纪与中信证券签署 A 股上市辅导协议,将开启科创板发行上市的进程。

普遍认为,如果寒武纪成功登陆科创板,将成为毫无悬念的“AI芯片第一股”。

成立于 2016 年的寒武纪,在去年就已经有关于上市的风声传出。

2019 年 3 月,科大讯飞董事长刘庆峰在近日举办的“科大讯飞 AI 新品媒体品鉴会”上表示,公司所投资的寒武纪等企业正在积极探讨登陆科创板可能性。

不过,随后寒武纪在接受经济观察报的采访时表示,“变成公众公司的计划都没有,更不要说 IPO 了,和科创板更是距离十万八千里。”

但是寒武纪随后的工商信息变更显然是在为 IPO 作准备。

2019 年 11 月 29 日,寒武纪公司名称从“北京中科寒武纪科技有限公司”变更为“中科寒武纪科技股份有限公司”,企业类型从“有限责任公司(自然人投资或控股)”变更为“其他股份有限公司(非上市)”,这是为了符合《证券法》上市的相关规定。

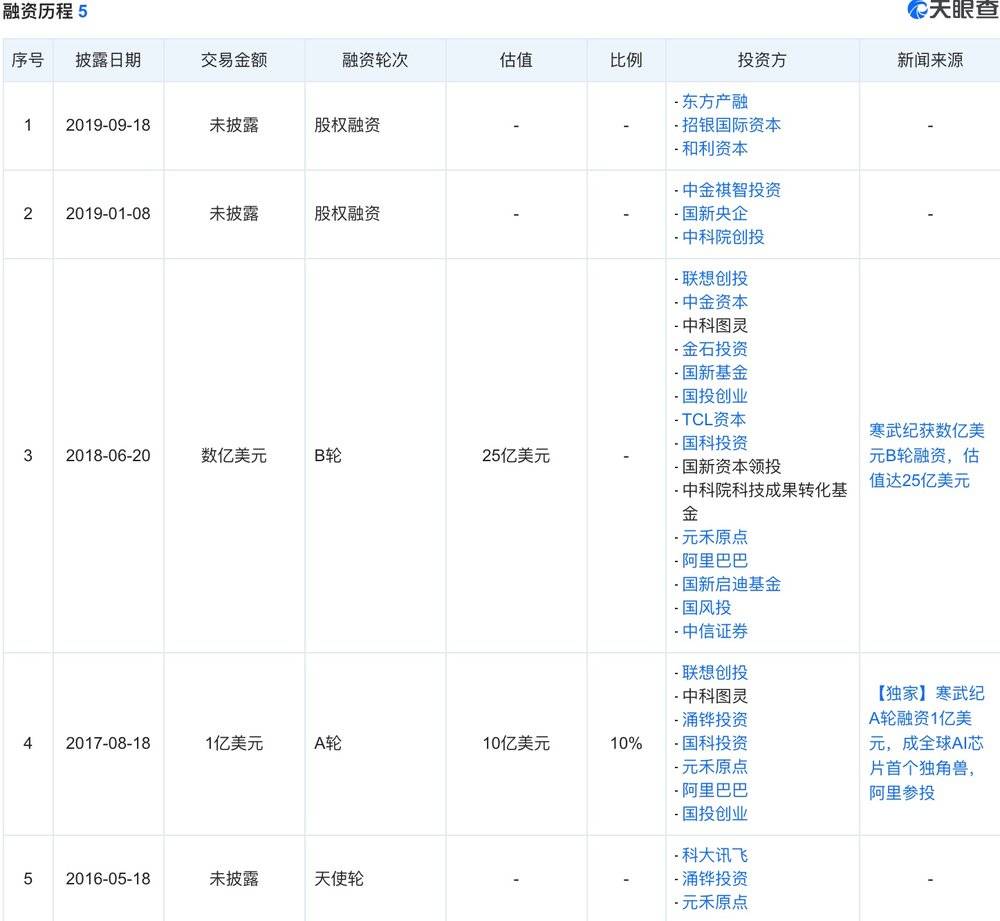

天眼查数据显示,寒武纪成立以来共进行过五轮融资,最近一次的是 2019 年 9 月,投资方为东方产融招银国际资本和利资本,融资金额暂未披露。

而公开融资额最高的是B轮。2018 年 6 月, 寒武纪宣布获得数亿美元B轮,投后整体估值达25亿美元,投资方包括中科院旗下基金、科大讯飞、国投创业、阿里等。

在过去的几轮融资中,国字号背景的投资方居多,寒武纪也被视为 AI 芯片的“国家队”。

技术立业

寒武纪是典型的“技术立业”。首席科学家、CEO 陈云霁、陈天石兄弟均毕业于中国科技大学“少年班”,博士毕业于中科院计算所,博士期间,陈云霁的研究方向是芯片,陈天石主要做人工智能,人工智能加芯片,也就有了后来的寒武纪。

2015 年,早在寒武纪成立之前,还在中科院的陈氏兄弟,就主导研发了世界首款深度学习专用处理器原型芯片,这也是寒武纪公司名字的由来。同时,公司的数千万元天使轮融资也来自中科院。

除了陈氏兄弟,寒武纪的主要创始团队也有中国首款通用 MIPS 架构 CPU“龙芯”的研发和设计经验。

寒武纪主攻的是人工智能芯片,这是一个相对于传统芯片的概念。目前,AI芯片主要是指 GPU、FPGA、ASIC 等 AI 加速芯片(寒武纪主要是 ASIC 专用集成电路),主要用于解决人工智能庞大的算力需求。

目前,AI 芯片的主要应用场景为云计算数据中心与边缘计算,后者包括摄像头 IPC、自动驾驶、手机的 Soc 等等。

过去几年,寒武纪也发布了一系列相关产品。而让寒武纪名声大震的,是2016年发布的1 A 处理器,这款芯片号称是世界上首款商用深度学习专用处理器,而华为之后在其 Soc 上搭载的正是这一方案。

最近一次发布则是 2019 年 11 月 14 日,寒武纪发布了边缘AI系列产品思元 220(MLU220)芯片及 M.2 加速卡产品。

这是寒武纪首款面向边缘智能计算领域的 AI 芯片,据官方介绍,思元 220 芯片采用了最新一代智能处理器 MLUv02,实现最大 32TOPS(INT4)算力,而功耗仅 10瓦(W)。

专用集成电路由于其“专用性”,是投入比较大、商用风险比较高的一种芯片种类,需要针对专门的应用场景定制,同时寒武纪也是专精于 AI 芯片这一种类,并未涉猎 CPU、GPU 等通用芯片。

寒武纪目前采用的产品模式也是“授权+成品”两条腿走路,前者类似 ARM,将 AI 芯片的 IP 授权给下游厂商,比如最知名的合作伙伴华为;后者则是寒武纪自己设计,找代工方生产后自行销售。

“专精”的回报与风险

提到寒武纪,不得不提的就是华为。

2017 年,华为推出了新一代移动处理器麒麟 970,主打 AI 性能,其搭载的 NPU IP,就是来自寒武纪;次年的麒麟 980,依然选择了寒武纪合作,Mate 10、Mate 20、P20 等旗舰机,均搭载了寒武纪的 NPU,而这些机器的出货量都是千万级别的。

得益于华为庞大的出货量,寒武纪也名利双收。

事情在 2018 年起了变化。

2018年10月,华为在全连接大会上,发布了昇腾 910、昇腾 310 两款 AI 芯片,其采用的是华为自研的 AI 架构“达芬奇” (Da Vinci),而非寒武纪的方案。

对此,陈天石在接受采访时表示,华为的达芬奇计划,我是看到外媒报道才知道的。但其实这件事是在意料之中:“如果华为这样有能力、有平台的巨头都不打算自研AI芯片,只能说明AI芯片还不够重要”。

他认为,华为发布的昇腾 310 和寒武纪的 MLU100 没有竞争,因为两者场景不同——前者主要是边缘端,而后者是云端,峰值性能也不同。

到了 2019 年的 6 月,华为发布的 nova 5 搭载了华为最新的中端移动处理器——麒麟 810,这是首款采用华为自研达芬奇架构的手机 AI 芯片,而不是过去的合作伙伴寒武纪。

而年底的旗舰平台麒麟 990,依然采用的是达芬奇架构,其在 AIBenchMark 上的跑分达到了麒麟 980 的 476%,这也被视作华为技术成功脱离供应商的信号。

艾瑞咨询的报告显示,“仅从搭载麒麟 970 手机出货量来看,若授权费为 5 美元/片,则超过 4000 万台手机出货量为寒武纪带来约2亿美元(折合14亿元)的收入。”

行业认为,华为是寒武纪最大的收入来源。

华为毫无疑问是大客户,也让市场对寒武纪前景有了一丝疑虑。为了打消这样的看法,这家创业公司就必须拿出过硬的技术实力。

此外,除了华为,寒武纪也有很多有钱有实力的竞争对手,比如寒武纪的投资方之一阿里巴巴,就在 2018 年成立了“平头哥半导体有限公司”,整合了中天微系统有限公司(以下简称中天微)和达摩院自研芯片业务。

2019 年 7 月,阿里巴巴集团副总裁戚肖宁宣布,平头哥首颗端智能芯片玄铁 910 发布,采用RISC-V 架构,采用 12nm 制程,主频 2.5GHz,7.1Coremark/MHZ,性能两说,但其瞄准的端+云的市场,是与寒武纪高度重合的。

除此之外,百度、Google 等互联网巨头都已经高调入局 AI 芯片,虽然应用场景或许各有侧重,但英伟达、英特尔、AMD 等传统芯片大厂是不可能放过这一市场的。

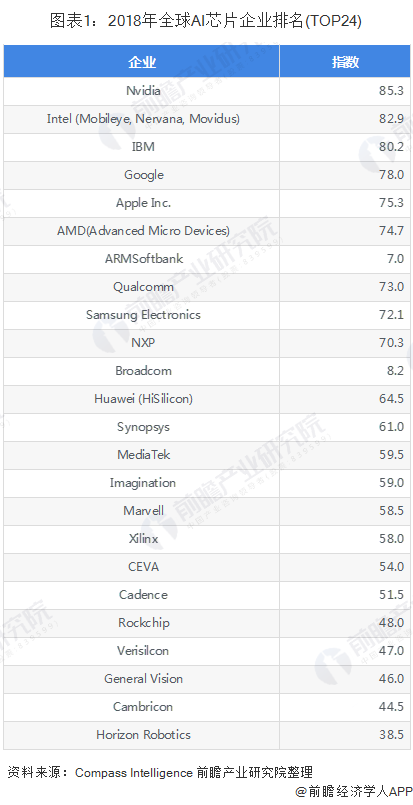

值得注意的是,在市场调研机构 Compass Intelligence2018 年发布的 AIChipset Index TOP24 榜单中,英伟达高居第一,华为海思排名 12 位,而寒武纪则是第 23 位。

AI 芯片的市场有着非常可观的前景。根据ABI 的报告,云端 AI 推理与训练服务应用市场,将在2024 年将从 2019 年的 42 亿美元成长至 100 亿美元,这是一片寸土必争的战场。

如你所见,排名前列的厂商,都是互联网巨头或是硬件大厂,对于寒武纪这样的“专才”,艾瑞曾在报告中揭示过一些可能存在的风险。

半导体行业有两种制造模式,一套是自己完成设计到封装的全过程,一种是制作设计,交给代工方生产,而寒武纪自然属于后者,代工厂掌握着制程工艺和生产能力,对上游厂商有着较强的议价权;

同时,芯片设计企业也有着自己的上游 EDA 工具,设计公司反过来对上游的议价权也不高,夹缝中求生存。

另外,芯片行业追求的是规模效应,流片成本居高不下的情况下,就需要庞大的出货量来维持利润和成本的屏更,这个数量级至少是千万。

而华为是寒武纪的最大客户,自立山头后,对于出货量的影响是显而易见的。

完成 IPO 后,寒武纪就有更多的资本可以投入研发,这对于寒武纪这样的技术立业的公司来说至关重要,如何摆脱大客户离开的影响,如何开拓更多的市场,如何应对技术的迭代等等,都是摆在眼前的问题。